ВВЕДЕНИЕ .

Всё новые и новые технологии входят в нашу жизнь. Буквально 7-8 лет назад мобильный телефон был еще элементом роскоши, или инструментом необходимым крупным бизнесменам, сейчас же он стал повседневной частью нашей жизни. Мобильный телефон - необходимый атрибут для 1,5 млрд. жителей Земли (население Земли на данный момент превышает 6,6 млрд. чел.)

В более чем 75% регионов Российской Федерации услуги сотовой связи предоставляют 3 или более оператора. Это говорит о том, что в целом российский рынок сотовой связи находится в стадии зрелости, обусловлен высокой конкуренцией, снижением цен, расширением ассортимента услуг. Этот период, безусловно, самый благоприятный для пользователей и интересен для изучения.

Количество абонентов сотовой связи России на 30 ноября 2007года - 3,3 млрд. человек. Проникновение сотовой связи - 59,3%. Рынок сотовой связи продолжает расти, но темпы замедляются. Такие данные приведены в сообщении исследовательской компании Informa Telecoms & Media. При этом исследователи отмечают, что приведенные цифры не означают, что мобильными телефонами пользуется каждый второй житель Земли. Дело в том, что в ряде стран уровень проникновения сотовой связи (грубо говоря, количество SIM-карт на душу населения) давно превысил 100 процентов, то есть у многих людей есть по несколько мобильных телефонов и номеров.

Однако наиболее бурный рост количества абонентов наблюдается именно на рынках бедных стран. Это во многом связано с выпуском очень дешевых моделей телефонов, ориентированных на жителей развивающихся регионов. Продажа таких аппаратов на протяжении последних лет стала одним из важнейших источников прибыли для производителей средств связи.

По состоянию на конец сентября 2007 года услуги сотовой связи оказывались в 224 странах мира, что на 32 больше, чем 10 лет назад. В 1987 году сотовой связью могли пользоваться жители лишь 35 стран.

Informa Telecoms & Media также составила рейтинг среднемесячной выручки сотовых компаний на одного абонента (ARPU). Самый высокий показатель у кувейтского оператора Zain - его абоненты тратят в месяц в среднем по 71 доллару США. На втором месте - катарский Q-Tel (69 долларов), третье место занял японский оператор KDDI (67,65 доллара). Меньше всего на связь тратят абоненты индийского Hutchison в Шри-Ланке (2,83 доллара в месяц), PBTL из Бангладеш (2,98) и украинского "Астелита", владельцы контрактов которого тратят не более 3 долларов в месяц.

Уже определены ключевые участники рынка мобильной связи т. н. федеральные операторы, имеющие лицензии на оказание услуг сотовой связи на территории всей РФ, а именно операторы сотовой связи, работающие под торговыми марками МТС, БиЛайн и Мегафон. Несмотря на то, что эти компании во всех регионах работают с примерно одинаковыми стратегиями и тарифами, результаты деятельности и доля рынка разнятся колоссально, и в различных регионах каждый оператор этой тройки занимает отличительно разные позиции.

Активное развитие рынка связи приводит к появлению новых возможностей для потребителей услуг. Абоненты выигрывают от предоставления им новых услуг, расширения возможностей выбора поставщиков, снижения стоимости услуг. В то же время для операторов связи быстрые темпы роста рынка создают ряд проблем:

- снижается доходность услуг;

- увеличивается миграции клиентов;

- растет стоимость привлечения новых клиентов;

- возрастают требования к инфраструктуре сети и бизнеса в целом;

- рынок услуг приближается к насыщению и др.

Надо отметить, что понятие "услуга мобильной связи" становится все более емким. Так, в последнее время наряду с возможностями голосовой связи и передачи данных оно стало включать предоставление доступа к информационным ресурсам. Не случайно в языке российских связистов закрепился англоязычный термин контент-провайдер, обозначающий компанию, основной бизнес которой строится на предоставлении услуг речевой, видеосвязи и/или передачи данных, а также доступа к различным информационным ресурсам. Контент-провайдер могут быть операторами связи или интегрировать сервисы других операторов и провайдеров, предлагая клиентам единый пакет услуг.

В условиях острой и продолжающей обостряться конкуренции операторам связи, прежде всего, необходимо обеспечить устойчивое функционирование и дальнейшее развитие компании залог этого высокий уровень конкурентоспособности оператора.

Объектом исследования является деятельность фирмы «ОАО Северо-Западный МегаФон» на региональном рынке услуг сотовой связи, предмет - конкурентоспособность фирмы на региональном рынке услуг сотовой связи. Цель исследования проанализировать рыночные позиции фирмы.

Исследование рынка услуг.

Изучение рынка – важнейшая часть маркетинговых исследований, необходимых для разработки программ в целях решения насущных задач (закрепление на рынке, увеличение объема доходов и прибыли и д.р.).

К основным направлениям исследования рынка относят:

- анализ потребителей;

- анализ общих характеристик рынка;

- изучение форм и методов реализации товара или услуги;

- исследование спроса;

- анализ условий конкуренции;

- анализ рыночной сегментации;

- изучение товара или услуги.

Каждое из этих направлений является предметом самостоятельного исследования и в тоже время тесно связаны с другими. Так, изучение существующего и прогнозируемого спроса не возможно без изучения товара или услуги и анализа потребителей, а изучение форм и методов реализации без изучения спросов.

Комплексное рыночное обследование – это сложное и дорогостоящее мероприятие, по этому в настоящее время, необходимо выделить основные направления исследований и ими ограничиться.

Результаты этих исследований помогут определить предприятиям их положение на рынке, выявить главных потребителей услуг и их отношение к конкретной услуге, оценить деятельность конкурента. Последнее направление исследования достаточно важно, ибо теперь на рынке услуг связи, где еще недавно властвовали предприятия монополисты, появилась конкуренция.

Конкуренция.

На сегодняшний день в нашем городе в коммерческой эксплуатации находятся сотовые сети следующих стандартов:

- аналоговый NMT (Nordic Mobile Telefone) 450 – представлен компанией Дельта Телеком;

- аналоговый AMPS/NAMPS – представлен компанией FORA Communications;

- цифровой GSM-900/1800 – представлен компанией Мегафон и МТС;

- цифровой IS-95 (CDMA800) – представлен компанией Петросвязь;

- цифровой IMT-MC-450 (CDMA2000, CDMA-450) – представлен компанией СКАЙЛИНК (SkyLink).

В Петербурге и Ленинградской области работают 6 компаний, предоставляющих услуги сотовой связи (ОАО "МегаФон", ОАО "Телеком XXI" (торговая марка МТС), ЗАО "Дельта Телеком", ОАО "Облком" (торговая марка FORA Communications), ОАО "Санкт-Петербург Телеком" (торговая марка FORA Communications), ЗАО "Петросвязь"), и около двух десятков компаний местной, междугородной и международной телефонной связи. Крупнейшие из них: ОАО "Северо-Западный Телеком", ОАО "Ленсвязь", ЗАО "ПетерСтар", ООО "Совинтел".

Уже сегодня становится ощутима конкуренция между мобильными и проводными операторами. Ее ужесточению способствуют востребованность и удобство мобильной связи, выгодные тарифные программы и услуги сотовых операторов, а также возможность введения фиксированными операторами повременной оплаты разговоров.

1) Крупнейший российский оператор сотовой связи – МТС - начал работать в Санкт-Петербурге не так давно, с декабря 2001 года. Компания быстро заняла второе место среди операторов Северо-Запада, к декабрю 2002 года в Петербурге и области у нее было уже около 710 тыс. абонентов. Быстрые темпы развития МТС и стремительный рост количества базовых станций - следствие мощной финансовой поддержки, "раскрученного" бренда и девятилетнего опыта работы компании на российском рынке.

Абонентам МТС предоставляется широкий перечень дополнительных услуг. Среди них: передача факсов и данных, мобильный Интернет, голосовая почта, отправка и получение коротких текстовых сообщений (SMS), справочная служба, возможность следить за состоянием своего счета через Интернет, WAP (доступ в Интернет при помощи одного только телефона, без компьютера и другого оборудования) и тому подобные.

МТС является одним из лидеров Северо-Запада и уступает лишь "МегаФону". Рынок С.-Петербурга является для компании стратегическим, и, несмотря на всего лишь годовой опыт работы в Северной столице, МТС уверенно развивается и уже «дышит в затылок» своему главному конкуренту. На начало января в России насчитывалось более 5,8 млн. абонентов МТС.

2) АО "ВымпелКом" официально зарегистрировано. 15 сентября Компания отмечает свой первый День Рождения. 6 августа 1993 года "ВымпелКом" отметил день рождения торговой марки "Би Лайн". В этом же году получена первая лицензия на создание и эксплуатацию сотовой сети стандарта AMPS в Москве.

В июне 1994 принимается в эксплуатацию новая сеть емкостью 10 000 абонентов. Компания начинает предоставлять услуги под брендом "Би Лайн".

В 1997 году под маркой "Би Лайн" осуществляется запуск первой в России сети GSM-1800.

В 2003 году торговой марке "Билайн" исполняется 10 лет, а в сетях "Би Лайн GSM" насчитывается ужен 10 миллионов абонентов.

8 февраля 2007 года "Билайн" запускает новую услугу "Пакеты GPRS-интернет" для абонентов постоплатной системы расчетов. Она позволяет существенно сократить расходы на Мобильный GPRS-интернет.

3) «МегаФон» на Северо-Западе имеет несколько очень серьезных козырей в борьбе с конкурентами. Прежде всего, это современный и распространенный в мире стандарт сотовой связи. В сочетании с международным роумингом более чем в 110 странах и, в перспективе, национальным роумингом по всей России, это сулит в скором будущем сделать абонентов «мобильными» в глобальном масштабе. Кроме того, «Мегафон» предоставляет своим клиентам большой набор услуг и качественный сервис. На начало января в СПб насчитывалось более 1,5 млн. абонентов МегаФона, а по всей России – около 3 млн. абонентов.

Динамика.

Российский рынок мобильной связи имеет одну особенность: он до конца не сформирован и продолжает интенсивно расти.

К концу 2007 года более 85% петербуржцев старше 16 лет являлись пользователями услуг сотовой связи. Причем для возрастной группы 16-40 лет эта доля составила примерно 95%. Таким образом, остается высоким потенциал проникновения в сегмент петербуржцев старше 40 лет. Такие данные предоставила исследовательская компания «КОМКОН», основываясь на регулярном всероссийском исследовании TGI-Russia.

Как рассказали AdLife.spb.ru в «КОМКОНЕ», по данным на второе полугодие 2007 года, доля абонентов МТС составляет 30% от общего числа пользователей мобильной связи старше 16 лет. Услугами «Мегафона» пользуются 38% владельцев сотовых телефонов, что на 7 процентных пунктов ниже, чем год назад. Пользователями «Билайн» являются уже более 20% пользователей. Наиболее стремительные темпы прироста доли зафиксировано у «Tele 2». Даже в случае некоторого замедления темпов увеличения доли рынка, «Теле 2» вполне может уже в этом году сравняться с «Билайном» и, возможно, стать третьим по популярности оператором в Санкт-Петербурге.

Данные компании “КОМКОН”

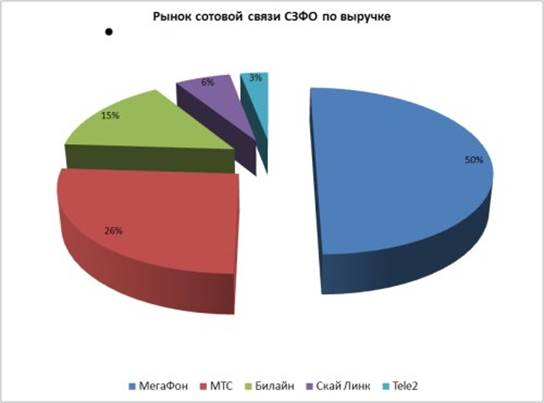

Хотя по размеру абонентской базы в Санкт-Петербурге «Мегафон» уже не выглядит недосягаемым для конкурентов, по объему затраченных жителями Северной столицы средств на оплату услуг компании, «Мегафон» уверенно лидирует, опережая ближайшего конкурента на 50-60%.

Абоненты операторов сотовой связи ценят не только дешевизну услуг: так, устойчивость приема и покрытие сети важно для 45% и 54% абонентов «Мегафона», соответственно, в то время как цена тарифа - только для 22%. Для конкуренции между остальными операторами стандарта GSM характерна высокая важность цены. Так, стоимость услуг важна для 40% абонентов МТС, для 47% абонентов «Билайна» и для 67% абонентов «Теле 2», что согласуется со средними ценами услуг, предоставляемых операторами.

В Петербурге число абонентов операторов сотовой связи очень тесно коррелирует с количеством тарифов, предлагаемых ими жителям города. Впрочем, тот факт, что такая зависимость не столь сильна в масштабах всей России, не позволяет с уверенность говорить об исключительно положительном влиянии увеличения числа тарифов на число абонентов. Между тем выявленная закономерность вряд ли случайна при условии, если речь идет о наличии множества в достаточной степени дифференцированных тарифных планов, которые позволяют удовлетворить запросы как впервые приобретающих сим-карту, так и уже существующих клиентов (сильная дифференциация тарифных планов – необходимое условие получения конкурентного преимущества.

Пользователи, впервые подключающиеся к сети, не несут издержек переключения к новому оператору и потому ориентируются в первую очередь на параметры тарифа; уже существующим клиентам оператора удобнее найти приемлемый тариф среди предложений своего оператора мобильной связи, чем менять номер телефона при переключении на другого оператора, готового предложить лучшие условия. «Таким образом, в условиях достигнутого высокого проникновения мобильной связи в

Петербурге умелое управление портфелем тарифных планов и информирование абонентов о существующих тарифах становятся крайне важными факторами успеха, в первую очередь, в решении задач удержания действующих пользователей и привлечения тех, кто впервые делает свой выбор», - резюмируют исследователи.

3.Использование инструментов маркетинга на рынке мобильной связи:

3.1.маркетинговые исследования:

Ассортимент услуг.

Подключаясь к сети "МегаФон Северо-Запад", абоненты выбирают надежную мобильную связь, гибкую тарифную политику, обширную зону внутрисетевого и международного роуминга, высокий уровень абонентского обслуживания. Помимо услуг голосовой связи, оператор предлагает своим клиентам большой спектр дополнительных информационно-справочных и развлекательных сервисов, основанных на самых современных технологиях. Для корпоративных клиентов предусмотрены выгодные тарифные предложения и уникальные услуги.

Абоненты сети "МегаФон" первыми на Северо-Западе получили доступ к дополнительным услугам, основанным на новейших технологиях. Жители Санкт-Петербурга и Ленобласти смогли в полной мере воспользоваться высокотехнологичными услугами на базе GPRS и MMS еще весной 2003 г.

Помимо всего вышеперечисленного, оператор предоставляет своим абонентам более 20ти базовых услуг, таких как:

-доставка счёта по e-mail

-«позвони мне и заплати за меня»

-Кредит доверия

-Ноль проблем

-Интерактивный SIM-портал

-МегаФон-PRO

-Всегда на связи

-SMS-Портал

-Подробный счет

-Уведомление о пропущенных звонках

-Автоматическая настройка мобильных телефонов

-Портал SIM Menu

-Прием и передача данных

-Прием и передача факсимильных сообщений

-Переадресация вызова

-Запрет вызова

-Конференц-связь

-Услуга запрета определения номера

-Услуга определения номера

-Ожидание и удержание вызова

-Роуминг

Специальные предложения:

Ни дня без бонуса, ни часа без хорошей новости. Специальные предложения для абонентов МегаФона рождаются постоянно. Они дают возможность больше общаться и активнее обмениваться информацией, развлекаться и помогать ближнему, побеждать, выигрывать призы и получать подарки.

В каждом регионе, в каждом городе МегаФон делает своим абонентам уникальные предложения. И судя по отзывам, они всегда приходятся как нельзя кстати.

У каждого сегмента применительно к данной фирме имеются свои потребности. Например, у молодёжи пользуются спросом услуги «позвони мне и заплати за меня» и SMS-портал. Более взрослая часть клиентов чаще использует такие услуги, как «ноль проблем», «всегда на связи» и «роуминг».

У корпоративных клиентов востребованы «конференц-связь», «ожидание и удержание вызова» и «подробный счёт».

Таким образом, «ОАО Мегафон Северо-Запад» удовлетворяет потребности всех своих клиентов, обеспечивая надёжную связь и предлагая новые возможности общения и работы с информацией.

ЗАКЛЮЧЕНИЕ.

Северо-Западный регион является одним из крупнейших по величине и значимости на российском рынке сотовой связи, и именно здесь первый общероссийский оператор "МегаФон", предоставляя услуги мобильной связи более 10 лет, уверенно лидирует по количеству абонентов и развитию сети.

МегаФон строит свой бизнес, основываясь на принципах максимального удовлетворения потребностей абонентов, добросовестной конкуренции и информационной открытости.

Список используемой литературы:

1) Котлер Филип. Основы маркетинга. - «МОСКВА Бизнес-книга», ноябрь 1995, «ИМА-Кросс. Плюс»

2) http://www.megafonnw.ru/info/rus – официальный сайт ОАО «МегаФон Северо-Запад».

3) http://www.mark-info.ru/index.php?id=3565 – Реклама и маркетинг. Статьи по маркетингу.

4) http://www.obuchenye.ru/content/id6915/p750/index.aspx - Битва за потребителей начинается. Дифференцируйся или проиграешь. Часть 2.

5) Журнал «Маркетинг в России и за рубежом».

Приложение 1.

Приложение 2.

ВВЕДЕНИЕ .

Всё новые и новые технологии входят в нашу жизнь. Буквально 7-8 лет назад мобильный телефон был еще элементом роскоши, или инструментом необходимым крупным бизнесменам, сейчас же он стал повседневной частью нашей жизни. Мобильный телефон - необходимый атрибут для 1,5 млрд. жителей Земли (население Земли на данный момент превышает 6,6 млрд. чел.)

В более чем 75% регионов Российской Федерации услуги сотовой связи предоставляют 3 или более оператора. Это говорит о том, что в целом российский рынок сотовой связи находится в стадии зрелости, обусловлен высокой конкуренцией, снижением цен, расширением ассортимента услуг. Этот период, безусловно, самый благоприятный для пользователей и интересен для изучения.

Количество абонентов сотовой связи России на 30 ноября 2007года - 3,3 млрд. человек. Проникновение сотовой связи - 59,3%. Рынок сотовой связи продолжает расти, но темпы замедляются. Такие данные приведены в сообщении исследовательской компании Informa Telecoms & Media. При этом исследователи отмечают, что приведенные цифры не означают, что мобильными телефонами пользуется каждый второй житель Земли. Дело в том, что в ряде стран уровень проникновения сотовой связи (грубо говоря, количество SIM-карт на душу населения) давно превысил 100 процентов, то есть у многих людей есть по несколько мобильных телефонов и номеров.

Однако наиболее бурный рост количества абонентов наблюдается именно на рынках бедных стран. Это во многом связано с выпуском очень дешевых моделей телефонов, ориентированных на жителей развивающихся регионов. Продажа таких аппаратов на протяжении последних лет стала одним из важнейших источников прибыли для производителей средств связи.

По состоянию на конец сентября 2007 года услуги сотовой связи оказывались в 224 странах мира, что на 32 больше, чем 10 лет назад. В 1987 году сотовой связью могли пользоваться жители лишь 35 стран.

Informa Telecoms & Media также составила рейтинг среднемесячной выручки сотовых компаний на одного абонента (ARPU). Самый высокий показатель у кувейтского оператора Zain - его абоненты тратят в месяц в среднем по 71 доллару США. На втором месте - катарский Q-Tel (69 долларов), третье место занял японский оператор KDDI (67,65 доллара). Меньше всего на связь тратят абоненты индийского Hutchison в Шри-Ланке (2,83 доллара в месяц), PBTL из Бангладеш (2,98) и украинского "Астелита", владельцы контрактов которого тратят не более 3 долларов в месяц.

Уже определены ключевые участники рынка мобильной связи т. н. федеральные операторы, имеющие лицензии на оказание услуг сотовой связи на территории всей РФ, а именно операторы сотовой связи, работающие под торговыми марками МТС, БиЛайн и Мегафон. Несмотря на то, что эти компании во всех регионах работают с примерно одинаковыми стратегиями и тарифами, результаты деятельности и доля рынка разнятся колоссально, и в различных регионах каждый оператор этой тройки занимает отличительно разные позиции.

Активное развитие рынка связи приводит к появлению новых возможностей для потребителей услуг. Абоненты выигрывают от предоставления им новых услуг, расширения возможностей выбора поставщиков, снижения стоимости услуг. В то же время для операторов связи быстрые темпы роста рынка создают ряд проблем:

- снижается доходность услуг;

- увеличивается миграции клиентов;

- растет стоимость привлечения новых клиентов;

- возрастают требования к инфраструктуре сети и бизнеса в целом;

- рынок услуг приближается к насыщению и др.

Надо отметить, что понятие "услуга мобильной связи" становится все более емким. Так, в последнее время наряду с возможностями голосовой связи и передачи данных оно стало включать предоставление доступа к информационным ресурсам. Не случайно в языке российских связистов закрепился англоязычный термин контент-провайдер, обозначающий компанию, основной бизнес которой строится на предоставлении услуг речевой, видеосвязи и/или передачи данных, а также доступа к различным информационным ресурсам. Контент-провайдер могут быть операторами связи или интегрировать сервисы других операторов и провайдеров, предлагая клиентам единый пакет услуг.

В условиях острой и продолжающей обостряться конкуренции операторам связи, прежде всего, необходимо обеспечить устойчивое функционирование и дальнейшее развитие компании залог этого высокий уровень конкурентоспособности оператора.

Объектом исследования является деятельность фирмы «ОАО Северо-Западный МегаФон» на региональном рынке услуг сотовой связи, предмет - конкурентоспособность фирмы на региональном рынке услуг сотовой связи. Цель исследования проанализировать рыночные позиции фирмы.

Особенности маркетинга в сфере услуг.

Дата: 2019-12-10, просмотров: 347.