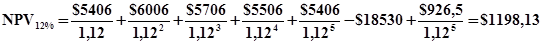

а) При ставке дисконта 12%.

б) При ставке дисконта 15%.

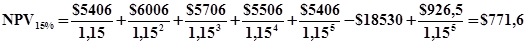

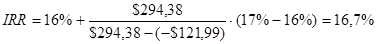

ОПРЕДЕЛЕНИЕ ВНУТРЕННЕЙ СТАВКИ ДОХОДА

Исходные данные для расчёта показателя IRR

| Денежные потоки, $ | PV12%,$ | PV15%,$ | PV16%,$ | PV17%,$ | |

| 0 год | -18530 | -18530 | -18530 | -18530 | -18530 |

| 1 год | 5406 | 4826,79 | 4700,87 | 4660,34 | 4620,51 |

| 2 год | 6006 | 4787,95 | 4550,00 | 4448,89 | 4383,94 |

| 3 год | 5706 | 4061,21 | 3753,95 | 3657,69 | 3566,25 |

| 4 год | 5506 | 3507,01 | 3146,29 | 3041,99 | 2944,39 |

| 5 год | 5406 | 3071,59 | 2689,55 | 2574,28 | 2469,86 |

| Прибыль | 926,5 | 526,42 | 460,94 | 441,19 | 423,06 |

| NPV | 1198,13 | 771,60 | 294,38 | -121,99 |

Исходя из расчетов, приведённых в таблице, можно сделать вывод: что функция NPV=¦(r) меняет свой знак на интервале (15%,16%).

ОПРЕДЕЛЕНИЕ ПЕРИОДА ОКУПАЕМОСТИ

(ПО ДАННЫМ О ДЕНЕЖНЫХ ПОТОКАХ)

Инвестиции составляют $18530 в 0-й год. Денежный потоки за пятилетний срок составляют: $5406, $6006, $5706, $5506, $5406. Доходы покроют инвестиции на 4 год. За первые 3 года доходы составляют:

$5406 + $6006 + $5706 = $17118

За 4 год необходимо покрыть:

$18530 - $17118 = $1412,

$1412/ $5506 = 0,26 (примерно 4,1 месяца).

Общий срок окупаемости составляет 3 года 4,1 месяца.

ОПРЕДЕЛЕНИЕ ПЕРИОДА ОКУПАЕМОСТИ

(ПО ДАННЫМ О ТЕКУЩЕЙ СТОИМОСТИ ДЕНЕЖНЫХ ПОТОКОВ)

а) При ставке дисконта 12%.

Доходы покроют инвестиции на 5 год. За первые 4 года доходы составляют (данные взяты из таблицы):

$4826,79 + $4787,95 + $4061,21 + $3507,01 = $17182,96

За 5 год необходимо покрыть:

$18530 - $17182,96 = $1347,04,

$1347,04 / $3071,59 = 0,44 (примерно 5,4 месяца).

Общий срок окупаемости составляет 4 года 5,4 месяца.

б) При ставке дисконта 15%.

Доходы покроют инвестиции на 5 год. За первые 4 года доходы составляют:

$4700,87 + $4550 + $3753,95 + $3146,29 = $16151,11

За 5 год необходимо покрыть:

$18530 - $16151,11= $2378,89,

$2378,89 / $2689,55 = 0,88 (примерно 10,7 месяцев).

Общий срок окупаемости составляет 4 года 10,7 месяцев.

ОПРЕДЕЛЕНИЕ ИНДЕКСОВ РЕНТАБЕЛЬНОСТИ

а) При ставке дисконта 12%. (данные взяты из таблицы):

PI12% = ($4826,79 + $4787,95 + $4061,21 + $3507,01+3071,59) / $18530 = 1,09

б) При ставке дисконта 15%.

PI15% = ($4700,87 + $4550 + $3753,95 + $3146,29+2689,55) / $18530 = 1,015

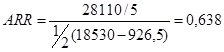

ОПРЕДЕЛЕНИЕ КОЭФФИЦИЕНТА ЭФФЕКТИВНОСТИ

ВЫВОДЫ ОБ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ПРОЕКТА

Полученные результаты указывают на экономическую эффективность данного проекта. Такой проект можно принять с полной уверенностью при ставке дисконта меньшей 16,6% (максимальная ставка дисконта, при которой чистая текущая стоимость неотрицательна). Чем ниже ставка дисконта, тем раньше окупятся капитальные вложения и, следовательно, ООО «Альтернатива», осуществившее этот проект, получит больше прибыли.

Расчеты показали, что при более низкой ставке дисконта чистая текущая стоимость и индекс рентабельности увеличиваются, а период окупаемости уменьшается. Так, при дисконте равном 15% инвестиция окупится через 4 года 10,7 месяцев (индекс рентабельности 1,5%), а при 12% — раньше на 5,3 месяцев (индекс рентабельности 9%). Коэффициент эффективности инвестиционного проекта составляет 63,8%.

Анализ эффективности показал, что решение по наращиванию объемов собственного производства является для ООО «Альтернатива» экономически обоснованным, а так как финансовые ресурсы ограничены, то проект по инвестированию средств в различные виды фондовых инструментов отклоняется.

ЗАКЛЮЧЕНИЕ

Инвестирование представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации.

Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусматриваются проектом. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.

Под долгосрочными инвестициями в основные средства (капитальными вложениями) понимают затраты на создание и воспроизводство основных средств. Капитальные вложения могут осуществлятся в форме капитального строительства и приобретения объектов основных средств.

Показатели, используемые при анализе эффективности инвестиций, можно подразделить на основанные на дисконтированных оценках и основанные на учетных оценках.

Показатель чистого приведенного дохода характеризует современную величину эффекта от будущей реализации инвестиционного проекта.

В отличие от показателя NPV индекс рентабельности является относительным показателем. Он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений.

Экономический смысл критерия IRR заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов по проекту.

При оценке эффективности капитальных вложений следует обязательно учитывать влияние инфляции. Это достигается путем корректировки элементов денежного потока или коэффициента дисконтирования на индекс инфляции. Точно такой же принцип положен в основу методики учета риска.

Как показали результаты многочисленных обследований практики принятия решений в области инвестиционной политики в условиях рынка, в анализе эффективности инвестиционных проектов наиболее часто применяются критерии NPV и IRR. Однако возможны ситуации, когда эти критерии противоречат друг другу, например, при оценке альтернативных проектов, тогда учитывается длительность инвестиций (дюрация).

Рассмотрен фундаментальный анализ инвестиционной ситуации как один из распространенных методов анализа рынка ценных бумаг.

При оценке и прогнозировании эффективности финансовых вложений особое внимание нужно уделять структуре ценных бумаг, имеющих разный уровень доходности.

На примере предприятия ООО «Альтернатива» рассмотрели как с помощью наращивания объемов производства увеличивается платежеспособный спрос на строительную продукцию, т.е. прослеживается экономическая эффективность данного проекта.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Федеральный закон «Об обществах с ограниченной ответственностью» от 08.02.98 г. № 14 ФЗ (редакция от 31.12.98 г.)

2. Методические указания по проведению анализа финансового состояния организаций. Приказ Федеральной службы России по финансовому оздоровлению и банкротству от 23.01.2001 г. № 16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций»

3. Методические рекомендации по оценке эффективности инвестиционных проектов, утвержденные Министерством Финансов РФ 21.06.99 г.

4. Анализ и диагностика финансово-хозяйственной деятельности предприятия/ Учебное пособие/ Т.Б. Бердникова / М.: Инфра-М, 2005

5. Анализ финансового состояния и инвестиционной привлекательности предприятия /Учебное пособие/ Э.И. Крылов/ М.: Финансы и статистика, 2003

6. Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование /Учебное пособие/ М.И. Баканов/ М.: Финансы и статистика, 2003

7. Экономика предприятия / Под редакцией В.Я. Хрипача / Минск, «Экономпресс», 2004

8. Методы оценки инвестиционных проектов / В.В. Ковалев/ М.: Финансы и статистика, 2002

9. Методика комплексного анализа хозяйственной деятельности/ Г.В. Савицкая/ М.: Инфра-М, 2005

Дата: 2019-12-10, просмотров: 393.