Первый подход связан с расчетом возможных величин денежного потока и последующим расчетом NPV для всех вариантов. Анализ проводится по следующим направлениям:

по каждому проекту строят три его возможных варианта развития: пессимистический, наиболее вероятный, оптимистический; по каждому из вариантов рассчитывается соответствующий NPV, т.е. получают три величины: NPVp, NPVml, NPVo; для каждого проекта рассчитывается размах вариации NPV по формуле

R(NPV) = NPVo – NPVp

из двух сравниваемых проектов тот считается более рискованым, у которого размах вариации NPV больше.

Пример: Необходимо провести анализ двух взаимоисключающих проектов А и В, имеющих одинаковую продолжительность реализации (5 лет). Проект А, как и проект В, имеет одинаковые ежегодные денежные поступления. Цена капитала составляет 10%. Исходные данные и результаты расчетов приведены в таблице 1.

| Показатель | Проект А | Проект В |

| Величина инвестиций | 9,0 | 9,0 |

| Экспертная оценка среднего годового поступления: | ||

| пессимистическая | 2,4 | 2,0 |

| Наиболее вероятная | 3,0 | 3,5 |

| оптимистическая | 3,6 | 5,0 |

| Оценка NPV (расчет): | ||

| пессимистическая | 0,10 | -1,42 |

| Наиболее вероятная | 2,37 | 4,27 |

| оптимистическая | 4,65 | 9,96 |

| Размах вариации NPV | 4,55 | 11,38 |

Проект В характеризуется большим NPV, но в то же время он более рискован.

Рассмотренная методика может быть модифицирована путем применения количественных вероятностных оценок. В этом случае:

– по каждому варианту рассчитывается пессимистическая, наиболее вероятная и оптимистическая оценки денежных поступлений и NPV;

– для каждого проекта значениям NPVp, NPVml, NPVo присваиваются вероятности их осуществления;

– для каждого проекта рассчитывается вероятное значение NPV, взвешенное по присвоенным вероятностям, и среднее квадратическое отклонение от него;

– проект с большим значением среднего квадратического отклонения считается более рискованым.

ПОПРАВКА НА РИСК СТАВКИ ДИСКОНТИРОВАНИЯ

Основой методики является предположение о том, что доходность инвестиционного проекта прямо пропорциональна связанному с ним риску, т. е. чем выше риск конкретного инвестиционного проекта по сравнению с безрисковым (базисным) эталоном, тем выше требуемая доходность этого проекта.

Риск учитывается следующим образом: к безрисковому коэффициенту дисконтирования или некоторому его базисному значению добавляется поправка на риск, и при расчете критериев оценки проекта используется откорректированное значение ставки (Risk-Adjusted Discount Rate, RADR).

Методика имеет вид:

· устанавливается исходная цена капитала (СС), предназначенного для инвестирования (нередко в качестве ее берут WACC):

· определяется (как правило, экспертным путем) премия за риск, связанный с данным проектом: для проекта А – ra, для проекта В – rb;

· рассчитывается NPV с коэффициентом дисконтирования r (для проекта А:r = CC + ra, для проекта B: r = CC + rb);

· проект с большим NPV считается предпочтительным.

ДЮРАЦИЯ ИНВЕСТИЦИЙ

При наличии нескольких альтернативных проектов с одинаковыми значениями NPV, IRR, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций (duration).

Дюрация (D) – это средневзвешенный срок жизненного цикла инвестиционного проекта или эффективное время действия. Она позволяет привести к единому стандарту самые разнообразные по своим характеристикам проектам (по срокам, количеству платежей в периоде, методам расчета причитающегося процента).

Ключевым моментом этой методики является не то, как долго каждый инвестиционный проект будет приносить доход, а прежде всего, то, когда он будет приносить доход и сколько поступлений дохода будет каждый месяц, квартал или год на протяжении всего срока его действия.

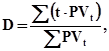

Для расчета дюрации используется обычно следующая формула:

Где:

PVt – текущая стоимость доходов за n периодов до окончания срока действия проекта;

t – периоды поступления доходов.

После принятия инвестиционного решения необходимо спланировать его осуществление и разработать систему послеинвестиционного контроля (мониторинга). Успех проекта желательно оценивать по тем же критериям, которые использовались при его обосновании. Послеинвестиционный контроль позволяет: убедиться, что затраты и техническая характеристика проекта соответствуют первоначальному плану; повысить уверенность в том, что инвестиционное решение было тщательно продумано и обосновано; улучшить оценку последующих инвестиционных проектов.

Дата: 2019-12-10, просмотров: 368.