Введение

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели. Конкурентоспособность предприятию может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся в распоряжении. Анализ финансового состояния предприятия и оценка финансового состояния предприятия это важный и эффективный элемент в системе управления производством, действенным средством выявления внутрихозяйственных резервов. Успешное финансовое управление, направленное на выживание фирмы в условиях конкурентной борьбы, избежание банкротства и крупных финансовых неудач, лидерства в борьбе с конкурентами, приемлемые темпы роста экономического потенциала фирмы, рост объёмов производства и реализации, максимизация прибыли, минимизация расходов, обеспечение рентабельной работы фирмы - и есть цель финансового менеджмента.

Цель данного проекта – оценить финансовое состояние ОАО «Хенкель-Пемос», вероятность его развития и предложить направления для совершенствования деятельности предприятия.

Анализ и диагностика финансово-хозяйственной

Деятельности предприятия «Хенкель-Пемос».

Анализ динамики, структуры и структурной динамики отдельных групп активов и пассивов организации (запасы, кредиторская задолженность).

Элементы запасов

На начало 2007 года

На конец 2007 года

На конец 2008 года

Изменения 2007

Изменения 2008

Таблица 3 «Анализ оборотных активов по статье «Запасы»

2.2.1. Запасы

На протяжении всего исследуемого периода основная доля запасов - это сырье и материалы (удельный вес более 90%). Возможные причины –

закупки «впрок», т.е. сверхнормативные запасы, либо неиспользуемые в процессе производства материалы. Чтобы сделать вывод, необходимо проанализировать оборот материальных запасов.

Кобор = Выручка от реализ.(за период) / Актив (средний)

Актив (средний за 2008г.) = Акон.2007 + Акон.2008 / 2

Актив (средний за 2007г.) = Анач.2007 + Акон.2007 / 2

Актив 2008 (матер.запасы) = (66954+112943) / 2 = 89948,5 тыс.руб.

Актив 2007 (матер.запасы) = (70723+66954) / 2 = 68838,5 тыс.руб.

Выручка за 2008 = 1803040 тыс.руб.

Выручка за 2007 = 1212955 тыс.руб.

Кобор 2008 = 1803040 / 89948,5 = 20,045

Кобор 2007 = 1212955 / 68838,5 = 17,62

Как уже говорилось, за 2008 год произошел значительный рост валюты баланса за счет увеличения оборотных активов. Рост коэффициента оборачиваемости в динамике свидетельствует о повышении эффективности использования материальных запасов с точки зрения извлечения дохода, так как скорость оборота активов находится в прямой связи с показателями рентабельности. Следовательно, увеличение запасов связано с расширением деятельности предприятия за счет увеличения оборота (на 33,5% по сравнению с 2007 годом, по данным из пояснительной записки). Однако рост коэффициента оборачиваемости позволяет говорить лишь о положительной динамике использования материальных запасов, а не об оптимальном их количестве. Все-таки большой удельный вес запасов свидетельствует о их большом количестве, вероятно превышающем норму.

| Кредиторская задолженность | На начало 2007 года | На конец 2007 года | На конец 2008 года | Изменения 2007 | Изменения 2008 | |||||||

| Абс. знач., тыс. руб. | Удельный вес, % | Абс. знач., тыс. руб. | Удельный вес, % | Абс. знач., тыс. руб. | Удельный вес, % | Абс. изм., тыс.руб. | Темп роста, % | Стр. дин., п.п. | Абс. изм., тыс.руб. | Темп роста, % | Стр. дин., п.п. | |

| поставщики и подрядчики | 33 280 | 84,95% | 47 477 | 93,49% | 147997 | 86,59% | 14 197 | 143 | 0,08539323 | 100 520 | 312 | -6,90% |

| задолженность перед персоналом | 700 | 1,79% | 640 | 1,26% | 2460 | 1,44% | -60 | 91 | -0,0052659 | 1 820 | 384 | 0,18% |

| задолженность перед гос.внебюдж.фонд. | 2 194 | 5,60% | 1 828 | 3,60% | 1315 | 0,77% | -366 | 83 | -0,0200088 | -513 | 72 | -2,83% |

| задолженность по налогам и сборам | 2448 | 6,25% | 322 | 0,63% | 18738 | 10,96% | -2 126 | 13 | -0,0561495 | 18 416 | 5 819 | 10,33% |

| прочие кредиторы | 552 | 1,41% | 514 | 1,01% | 408 | 0,24% | -38 | 93 | -0,0039691 | -106 | 79 | -0,77% |

| ИТОГО КЗ: | 39 174 | 100,00% | 50 781 | 100,00% | 170 918 | 100,00% | 11 607 | 130 | 0 | 120 137 | 337 | 0,00% |

Таблица 4 «Анализ пассивов по статье «Кредиторская задолженность»

2.2.2. Кредиторская задолженность

При анализе текущих пассивов основным заемным источником финансирования выступает кредиторская задолженность перед поставщиками и подрядчиками (удельный вес на конец 2008г. 86,59%). Данный источник финансирования является основным на протяжении исследуемого периода (с 2007 по 2008г), его увеличение (на 212%) связано как с ростом объемов производства в 2008году, так и возможно со сверхнормативными товарно-материальными запасами.

Также в 2008 году наблюдается значительное увеличение задолженности по налогам и сборам (на 18 416 тыс.руб.), которое также связано с ростом объемов производства. Однозначно увеличиваются налоги с выручки от реализации, возрастает НДС, налог на прибыль.

2.3 Анализ динамики финансовых результатов деятельности предприятия.

Таблица №5 «Анализ состава, динамики прибыли»

| период 2006 | период 2007 | период 2008 | изменение за 2007 | изменение за 2008 | темп изменения % | темп изменения % | |

|

| тыс.руб | тыс.руб | тыс.руб | тыс.руб | тыс.руб | 2007 | 2008 |

| 1. фин. результат от осн.деятельности | 63 020 | 175 586 | 412 181 | 112 566 | 236 595 | 178,6% | 134,7% |

| 1.1.Прибыль от продаж | 63 020 | 175 586 | 412 181 | 112 566 | 236 595 | 178,6% | 134,7% |

| 2. доход (расход) от прочей деятельности | -82 455 | -8 637 | -6 576 | 73 818 | 2 061 | 89,5% | 24,0% |

| 3. прибыль до налогообложения | -19 435 | 166 949 | 405 605 | 186 384 | 238 656 | 959,0% | 143,0% |

| налоги | 2 129 | 44 139 | 87 062 | 42 010 | 42 923 | 1973,2% | 97,2% |

| Чистая прибыль: | -17 306 | 122 810 | 318 543 | 140 116 | 195 733 | 809,0% | 159,4% |

По данным таблицы видно, что прибыль до налогообложения за 2007 год выросла в 20 раз (почти на 2000%), а за 2008 год – на 97 %. Это связано в первую очередь, с ростом объема продаж и уменьшением расходов от прочей деятельности (снизились проценты к уплате). Таким образом, анализируя динамику финансовых результатов деятельности предприятия , можно сделать вывод, что предприятие развивается, происходит значительный рост выпуска продукции, увеличение прибыли. Однако следует заметить, что рост прибыли происходит лишь за счет основной деятельности предприятия. Возможно, руководству имеет смысл рассмотреть участие в других видах деятельности для получения дополнительного дохода.

2.4 Расчет показателей эффективности использования активов организации.

Показатели рентабельности и оборачиваемости более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политике и ценообразовании.

Данные для расчета:

|

| Величина, тыс.руб. | |

| 2007 | 2008 | |

| активы (А) | 380 865 | 548 125 |

| оборот. Активы (ОА) | 109 001 | 275 019 |

| внеоборот. Активы (ВА) | 271 864 | 546 213 |

| основные средства (ОС) | 224 228 | 242 080 |

| запасы (З) | 722 207 | 93 444 |

| Дебиторская задолженнсть (ДЗ) | 22 884 | 70 751 |

| Чистая прибыль (ЧП) | 122 810 | 318 543 |

| Выручка (В) | 1 212 955 | 1 803 040 |

| Собственный капитал (СК) | 153 911 | 374 587 |

| Себестоимость (издержки) (С) | 996 398 | 1 342 604 |

Таблица №6 «Показатели эффективности использования активов организации»

| показатель | Формула расчета | За период 2007 г. | За период 2008 г. | Абсолютное Изменение |

| Рентабельность активов (РА) | РА = Пч / А | 0,3 | 0,6 | 0,3 |

| Рентабельность внеоборот. активов (РОА) | РОА = Пч / ОА | 1,1 | 1,2 | 0,0 |

| Рентабельность оборот. активов (РВА) | РВА = Пч / ВА | 0,5 | 0,6 | 0,1 |

| Рентабельность основных средств (РОС) | РОА = Пч / ОС | 0,5 | 1,3 | 0,8 |

| Фондоотдача основн. средств | ФО = В / ОС | 5,4 | 7,4 | 2,0 |

| Коэффициент оборачиваемости оборот.активов | К обор (ОА) = В / ОА | 11,1 | 6,6 | -4,6 |

| Коэффициент оборачиваемости запасов | К обор (З) = В / З | 1,7 | 19,3 | 17,6 |

| Коэффициент оборачиваемости дебиторской задолженности | К обор (ДЗ) = В / ДЗ | 53,0 | 25,5 | -27,5 |

| Средний период погашения дебиторской задолженности, дней | Т (ДЗ) = 365 / К обор (ДЗ) | 7 | 14 | 7,4 |

| Средний период оборота материальных оборотных средств (запасов), дней | Т (З) = 365 / К обор (З) | 217 | 19 | -198,4 |

| Продолжительность операционного цикла, дней | ОЦ = Т (ДЗ) + Т (З) | 224 | 33 | -191,0 |

Рост показателей рентабельности основных средств (РОС) и фондоотдачи (ФОС) свидетельствует об эффективности их использования. Значительно снизился показатель оборачиваемости оборотных активов, в первую очередь, из-за снижения оборачиваемости дебиторской задолженности. Увеличился средний период погашения дебиторской задолженности, это подтверждает предположение о том, что предприятие дает дополнительную отсрочку платежей своим клиентам. В целом, рентабельность активов выросла, это хороший результат деятельности предприятия.

2.5 Расчет показателей эффективности деятельности организации.

Таблица №7 «Показатели эффективности деятельности организации»

| показатель | Формула расчета | За период 2007 г. | За период 2008 г. | Абсолютное Изменение |

| Рентабельность собств.капитала (Рск) | Рск = Пч / СК | 0,80 | 0,85 | 0,05 |

| Рентабельность продукции (Рпр-ции) | Рпр-ции = Пч / С | 0,12 | 0,24 | 0,11 |

| Рентабельность продаж (Рпродаж) | Рпродаж = Пч / В | 0,10 | 0,18 | 0,08 |

(Данные для расчета в п. 3.4.)

По всем показателям наблюдается рост, это говорит об успешном развитии предприятия. Наибольший рост – у показателя рентабельности продукции, он показывает величину прибыли на единицу издержек. Увеличение рентабельности продаж может свидетельствовать как о росте цен при постоянных затратах, так и о снижении затрат при постоянных ценах. Я считаю, что имеет место первый вариант, так как значительно выросли объемы производства, и за счет экономии от масштаба снизились издержки.

2.6 Расчет величины собственного оборотного капитала.

Важнейшим этапом проведения анализа финансового состояния является определение наличия собственных оборотных средств и их сохранности.

Сумма собственных оборотных средств представляет собой разность между итогом третьего раздела пассива баланса и итогом первого раздела актива.

Таблица 6 «Расчет собственного оборотного капитала»

|

| капитал и резервы | внеобор. Активы | Соб. Обор. Средства | Абс.изм. | Темп роста |

| начало 2007 | 92520 | 267667 | -175147 |

|

|

| начало 2008 | 215330 | 276060 | -60730 | 114417 | 34,67% |

| конец 2008 | 419010 | 270969 | 148041 | 208771 | -243,77% |

Анализ проводится методом сравнения суммы средств на начало и конец года; определяется отклонение в денежном выражении и в процентах.

На изменение суммы оборотных средств прямо пропорционально влияют все статьи третьего раздела пассива и обратно пропорционально все статьи первого раздела актива.

Таблица 7 «Анализ собственного оборотного капитала предприятия»

|

Показатель | на начало | на конец | на конец | Изменения 2007 | Изменения 2008 | ||

| Абс. изм., тыс.руб. | Темп роста, % | Абс. изм., тыс.руб. | Темп роста, % | ||||

| Сумма соб. Оборот. средств | -175147 | -60730 | 148041 | 114 417 | 35% | 208 771 | -243,77% |

| уставный капитал | 61244 | 61244 | 61244 | 0 | 100% | 0 | 100,00% |

| добавочный капитал | 52268 | 51828 | 50557 | -440 | 99% | -1 271 | 97,55% |

| резервный капитал | 0 | 3062 | 3062 | 3 062 | - | 0 | 100,00% |

| нераспред. Прибыль (непокр.уб.) | -20992 | 99196 | 419010 | 120 188 | -473% | 319 814 | 422,41% |

| итого изменение капитала |

|

|

| 122 810 | 318 543 | ||

| Нематер. Активы | 211 | 147 | 59 | -64 | 70% | -88 | 40,14% |

| основные средств | 209487 | 238970 | 245191 | 29 483 | 114% | 6 221 | 102,60% |

| незавершенное строительство | 35008 | 20553 | 13074 | -14 455 | 59% | -7 479 | 63,61% |

| отложенные налоговые активы | 22961 | 16390 | 11829 | -6 571 | 71% | -4 561 | 72,17% |

| итого изменение внеоборот.активов |

|

|

| 8 393 | -5 907 | ||

Увеличение собственных средств как в 2007, так и в 2008 году главным образом произошло за счет увеличения нераспределенной прибыли.

2.7 Оценка типа финансовой устойчивости с использованием методик Савицкой, Корняковой, Донцовой и Никифоровой, Абрютиной и Грачева.

2.7.1. Савицкая Г. В.

Предлагает проводить оценку финансовой деятельности на основе оценки обеспеченности запасов плановыми источниками финансирования.

Коэффициент обеспеченности запасов плановыми источниками финансирования (Коз) определяется по формуле:

Коз = Ипл / З

где Ипл – плановые источники финансирования

З – запасы

Автор выделяет следующие типы финансовой устойчивости в зависимости от значения Коз :

1. Абсолютная устойчивость: Коз >1

2. Нормальная устойчивость: Коз =1

3. Кризисное состояние : Коз <1

Рассчитаем плановые источники финансирования как сумму собственного оборотного капитала, краткосрочных кредитов, кредиторской задолженности и авансов полученных (стр. 490+ стр. 590- стр. 190+ стр. 610+ стр. 621+ стр. 625).

Таблица 8 «Оценка финансовой устойчивости по методике Савицкой»

|

| начало 2007 | конец 2007 | конец 2008 |

| тыс.руб | тыс.руб | тыс.руб | |

| Плановые источники финансирования, руб. | 66 356 | 88 468 | 412 419 |

| Запасы, руб. | 39 174 | 50 781 | 170 918 |

| Коэффициент обеспеченности запасов плановыми источниками финансирования | 1,69 | 1,74 | 2,41 |

| Тип финансовой устойчивости | абсолютная финансовая устойчивость | ||

2.7.2. Г. Корнякова

Также выделяет несколько типов финансовой устойчивости, но ее методика позволяет избежать условностей, неизбежных при использовании первой методики в ходе внешнего анализа деятельности предприятия.

1. Наиболее устойчивое финансовое положение, когда собственный капитал полностью покрывает внеоборотные активы и запасы.

2. Достаточно высокая устойчивость, когда собственный капитал полностью покрывает внеоборотные активы и более 50% запасов.

3. Удовлетворительная устойчивость, когда собственный капитал покрывает внеоборотные активы и на 25-30% запасы.

4. Крайне неустойчивое финансовое состояние, когда собственный капитал не покрывает даже внеоборотные активы.

Таблица 9 «Оценка финансовой устойчивости по методике Корняковой»

|

| начало 2007 | конец 2007 | конец 2008 |

| тыс.руб | тыс.руб | тыс.руб | |

| Собственный капитал, тыс.руб. | 92 520 | 215 301 | 533 873 |

| Внеоборотные активы, тыс.руб. | 267 667 | 276 060 | 270 153 |

| Разница между собственным капиталом и внеоборотными активами | -175 147 | -60 759 | 263 720 |

| Тип финансовой устойчивости | крайне неустойчивое | абсолютная устойчивость | |

2.7.3. Л. В. Донцова и Н. А. Никифорова

Предлагают проводить оценку устойчивости финансового состояния на основе значений финансовых коэффициентов. Сущность такой методики заключается в классификации организаций по уровню финансового риска, т.е. организация относится к определенному классу в зависимости от баллов, которые начисляются исходя из фактических значений финансовых коэффициентов. Различают следующие классы:

1 класс (85-82,6 баллов) - организация с абсолютной финансовой

устойчивостью и абсолютно платежеспособная, чье финансовое состояние позволяет быть уверенными в своевременном выполнении обязательств в соответствии с договорами. Это организация, имеющая рациональную структуру имущества и его источников, и, как правило, довольно прибыльная.

2 класс (80,5-56,6 баллов) – организация нормального финансового состояния. Ее финансовые показатели в целом находятся очень близко к оптимальным, но по отдельным коэффициентам допущено некоторое отставание. У такой организации, как правило, неоптимальное соотношение собственного и заемных источников финансирования в пользу заемного капитала. Причем наблюдается опережающий прирост кредиторской задолженности по сравнению с приростом других заемных источников, а также по сравнению с приростом дебиторской задолженности. Это обычно рентабельные организации.

3 класс (55,1-30 баллов) – организация, финансовое состояние которой можно оценить как среднее. При анализе бухгалтерского баланса обнаруживается слабость отдельных финансовых показателей. У нее либо платежеспособность находится на границе минимально допустимого уровня, а финансовая устойчивость нормальная, либо наоборот, неустойчивое финансовое состояние из-за преобладания заемных источников финансирования, но есть некоторая текущая платежеспособность.

4 класс (28,3-7,8 баллов) – организация с неустойчивым финансовым состоянием. У нее неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Прибыль у такой организации, как правило, отсутствует вовсе или очень незначительная.

5 класс (6,1-0 баллов) – организация с кризисным финансовым состоянием. Она неплатежеспособная и абсолютно неустойчивая с финансовой точки зрения. Это предприятие убыточное.

Таблица 10 «Оценка финансовой устойчивости по балльной методике»

|

| начало 2007 | конец 2007 | конец 2008 | ||||||

| значение | класс | балл | значение | класс | балл | значение | класс | балл | |

| Коэффициент абсолютной ликвидности | 0,003 | 5 | 0 | 0,004 | 5 | 0 | 1,199 | 1 | 14 |

| Коэффициент покрытия промежуточный | 0,09 | 5 | 0 | 0,4 | 5 | 1,9 | 1,885 | 1 | 11 |

| Коэффициент текушей ликвидности | 0,439 | 5 | 0 | 1,675 | 2 | 18,5 | 2,562 | 1 | 20 |

| Доля оборотных средств в активах | 0,29 | 4 | 4 | 0,29 | 4 | 4 | 0,62 | 1 | 10 |

| Коэффициент обеспченности собственными средствами | -1,58 | 5 | 0,2 | -0,56 | 5 | 0,2 | 0,6 | 1 | 12,5 |

| коэффициент финансового риска | 2,86 | 5 | 0 | 0,78 | 1 | 17 | 0,33 | 1 | 17,5 |

| коэффициент автономии | 0,24 | 5 | 0,3 | 0,56 | 1 | 9,5 | 0,75 | 1 | 10 |

| коэффициент финансовой устойчивости | 0,24 | 5 | 0,5 | 0,56 | 4 | 2 | 0,75 | 2 | 4 |

| ИТОГО: |

| 5 | 5 |

| 3 | 53,1 |

| 1 | 99 |

2.7.4. Оценка финансовой устойчивости, основанная на соотношении финансовых и нефинансовых активов

Концепция оценки финансовой устойчивости, в основе которой лежит деление активов организации на финансовые и нефинансовые. Финансовые активы в свою очередь делятся на немобильные и мобильные. Мобильные финансовые активы – это высоколиквидные активы (денежные средства и легкореализуемые краткосрочные финансовые вложения). Немобильные финансовые активы включают долгосрочные финансовые вложения, все виды дебиторской задолженности, срочные депозиты.

Нефинансовые активы подразделяются на долгосрочные нефинансовые активы, куда входят основные средства, нематериальные активы, незавершенное строительство; и оборотные нефинансовые активы, включающие запасы и затраты.

Нефинансовые активы и немобильные финансовые активы вместе составляют немобильные активы. Все финансовые активы и нефинансовые оборотные активы – это ликвидные активы. Согласно этой концепции, финансовое равновесие и устойчивость финансового положения достигаются, если нефинансовые активы покрываются собственным капиталом, а финансовые – заемным. Запас устойчивости увеличивается по мере превышения собственного капитала над нефинансовыми активами или то же самое по мере превышения финансовых активов над заемным капиталом. Противоположное отклонение от параметров равновесия в сторону превышения нефинансовых активов над собственным капиталом свидетельствует о потере устойчивости.

Таблица 11 «Оценка финансовой устойчивости на основе финансовых и нефинансовых активов»

|

| начало 2007 | конец 2007 | конец 2008 |

|

| тыс.руб | тыс.руб | тыс.руб |

| Финансовые активы | 36 916 | 36 655 | 326 473 |

| мобильные | 14 598 | 10 613 | 207 654 |

| немобильные | 22 318 | 26 042 | 118 819 |

| нефинансовые активы | 341 226 | 346 932 | 386 169 |

| долгосрочные | 267 667 | 276 060 | 270 153 |

| оборотные | 73 559 | 70 872 | 116 016 |

| собственный капитал | 92 520 | 215 301 | 533 873 |

| заемный капитал | 264 630 | 168 257 | 178 918 |

Тип финансовой устойчивости ОАО «Хенкель Пемос»:

в 2007 году собственный капитал меньше долгосрочных нефинансовых активов, это свидетельствует о том, что предприятие находится в зоне риска (потеря платежеспособности), но в конце 2008 года ситуация значительно улучшается – собственный капитал превышает нефинансовые активы, и финансовые активы превышают заемный капитал.

Таким образом, данные, полученные при расчете с помощью различных методик, характеризуют финансовую устойчивость исследуемого предприятия следующим образом:

В 2007 году ОАО «Хенкель Пемос» находится в зоне риска, финансовое состояние крайне нестабильное, но на конец 2008 года наблюдается значительный прогресс и организация становится абсолютно устойчивой и платежеспособной.

Однако следует отметить несовершенство методики расчета Савицкой – согласно ей предприятие и в 2007 году было абсолютно устойчивым.

2.8. Расчет финансовых коэффициентов.

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальной структуры источников капитала (соотношения собственных и заемных средств), оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия.

Таблица 12 «Значения финансовых коэффициентов ОАО «Хенкель - Пемос»

| Показатель | Норм.значен. | Нач.2007 | Кон.2007 | Кон.2008 |

| Коэффициент капитализации (U1) | не выше 1,5 | 3,09 | 0,78 | 0,33 |

| Коэффициент обеспеченности собств. Источниками финанс. (U2) | 0,1-0,5 | -1,58 | - 0,56 | 0,6 |

| Коэффициент финансовой независимости (U3) | 0,4-0,6 | 0,245 | 0,56 | 0,75 |

| Коэффициент финансирования (U4) | 0,7-1,5 | 0,32 | 1,28 | 2,99 |

| Коэффициент финансовой устойчивости (U5) | Не менее 0,6 | 0,245 | 0,56 | 0,75 |

Анализируя данные показатели, мы видим, что в 2007 году очень активно использовались заемные капиталы, и финансовое состояние предприятия было неустойчивым. На конец 2008 года U2 = 0,6 (т.е. 60% активов финансируется за свой счет), и предприятие не зависит от заемных источников финансирования.

Значение коэффициента финансовой независимости на конец 2008 года (U 3) выше критической точки (>0,6), что является хорошим показателем (т.е. собственникам принадлежит 75% имущества). Коэффициент U 4 тоже об этом свидетельствует. Коэффициент U5 показывает, какая часть актива финансируется за счет устойчивых источников. U5>0,6, следовательно можно сделать вывод о стабильном финансовом состоянии предприятия и большом потенциале для дальнейшего развития.

2.9 Сопоставление дебиторской и кредиторской задолженности.

Таблица 13 «Сопоставление дебиторской и кредиторской задолженности»

| начало 2007 | конец 2007 | конец 2008 | измен. за 2007 | измен. за 2008 | |

|

| тыс.руб | тыс.руб | тыс.руб | тыс.руб | тыс.руб |

| Дебиторская задолженность, тыс.руб | 21 485 | 24 284 | 117 218 | 2 799 | 92 934 |

| Кредиторская задолженность тыс.руб. | 39 174 | 50 781 | 170 918 | 11 607 | 120 137 |

| Степень покрытия кредиторской задолженности, тыс. руб | -17 689 | -26 497 | -53 700 | -8 808 | -27 203 |

| Степень покрытия кредиторской задолженности, % | 54,8% | 47,8% | 68,6% | -7,0% | 20,8% |

Таким образом, дебиторская задолженность не покрывает кредиторскую, и если дебиторы даже рассчитается о своим обязательствам, предприятие не сможет погасить свои долги.

2.10 Анализ платежеспособности предприятия и ликвидности его баланса, в том числе с использованием методики Шеремета и Сайфулина.

Под ликвидностью понимают способность предприятия платить по своим краткосрочным обязательствам, реализуя свои активы.

Ликвидность баланса – степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность активов – время, необходимое для превращения активов в деньги без потерь.

Платежеспособность - наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Ликвидность и платежеспособность как экономические категории не тождественны, но на практике они тесно взаимосвязаны между собой.

Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются по следующим признакам:

- по степени убывания ликвидности (актив);

- по степени срочности оплаты (погашения) (пассив).

Активы в зависимости от скорости превращения в денежные средства (ликвидности) разделяют на следующие группы:

А1 — наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения (стр. 260 + стр. 250).

А2 — быстрореализуемые активы. Дебиторская задолженность и прочие активы (стр. 240+ стр. 270).

A3 — медленно реализуемые активы. К ним относятся статьи из разд. II баланса “Оборотные активы” (стр. 210 + стр. 220 - стр. 216) и статья «Долгосрочные финансовые вложения» из раздела I баланса “Внеоборотные активы” (стр. 140).

А4 - труднореализуемые активы. Это статьи разд. I баланса «Внеоборотные активы» (стр. 190).

Группировка пассивов происходит по степени срочности их возврата:

П1 — наиболее краткосрочные обязательства. К ним относятся статьи «Кредиторская задолженность» и «Прочие краткосрочные обязательства»

(стр.620 + стр.660).

П2 — краткосрочные обязательства. Статья «Займы и кредиты» и другие статьи раздела V баланса «Краткосрочные обязательства» (стр. 610 + стр. 630 ).

П3 — долгосрочные обязательства. Долгосрочные кредиты и заемные средства (стр. 590 + стр.640 + 650).

П4 — постоянные обязательства. Статьи разд. III баланса «Капитал и резервы» (стр. 490-стр. 216).

При определении ликвидности баланса группы актива и пассива сопоставляются между собой.

Условия абсолютной ликвидности баланса:

А1 ≥ П1;

А2 ≥ П2;

A3 ≥ П3;

А4 £ П4.

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств.

Таблица 14 «Анализ ликвидности баланса 2008»

| Актив | на начало 2008 | на конец 2008 | Пассив | на начало 2008 | на конец 2008 | Платеж. излишек (недостаток) | |

| на нач. | на кон. | ||||||

| А1 | 272 | 204907 | П1 | 50781 | 170918 | -50509 | 33989 |

| А2 | 24284 | 117218 | П2 | 101105 | 0 | -76821 | 117218 |

| А3 | 77448 | 115843 | П3 | 16371 | 7872 | 61077 | 107971 |

| А4 | 276060 | 270153 | П4 | 211565 | 530932 | 64495 | -260779 |

| Итого | 378064 | 708121 | Итого | 379822 | 709722 | - | - |

ТЛ (текущая ликвидность) = (А1 + А2) – (П1 + П2)

ТЛ (начало 2008г) = (272 + 24284) – (50781 + 101105) = -127 330 тыс.руб.

ТЛ (конец 2008г) = (204907 + 117218) – (170918 + 0) = 151207 тыс.руб.

Исходя из полученных соотношений { А1 < П1; А2 < П2; А3 >П3; А4 < П4} ликвидность баланса данного предприятия на конец 2007 года можно охарактеризовать как недостаточную. А на конец 2008 года все условия абсолютной ликвидности баланса выполняются { А1 > П1; А2 > П2; А3 >П3; А4 < П4}, это свидетельствует о том, что ОАО «Хенкель-пемос» за 2008 год значительно улучшил свою платежеспособность.

В начале оцениваемого периода на предприятии наблюдался платежный недостаток в 127 330 тыс.руб., к концу периода образовался излишек платежных средств 151207 тыс.руб. Это свидетельствует, что недостаточно хорошее финансовое положение предприятия к концу 2008 года по этому показателю значительно улучшилось.

Для качественной оценки платежеспособности и ликвидности ОАО «Хенкель-пемос» кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности и платежеспособности. Результаты расчетов представлены в таблице «Коэффициенты ликвидности и платежеспособности».

Цель расчета - оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в технологическом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены данным предприятием в предстоящем периоде.

Для комплексной оценки ликвидности баланса в целом используем общий показатель платежеспособности.

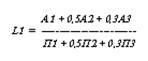

А1 + 0,5А2 + 0,3А3

L 1 = ---------------------------------- ;

П1 + 0,5П2 + 0,3П3

L1нач.2008г. = ( 272+12142+23234,4) / (50781+50552,5+4911,3) =

= 35648,4 / 106244,8 = 0,335

L1кон.2008г. = (204907+58609+34752,9) / (170918+0+2361,6) =

= 298268,9 / 173279,3 = 1,721

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в ОАО «Хенкель-пемос» с точки зрения ликвидности. Как мы видим, на начало 2008 года общий показатель платежеспособности ниже критериального (0,335<1). Однако, на конец 2008 года коэффициент увеличился на 1, 386 пунктов и стал значительно больше 1(1,721<1)., что является положительной динамикой и можно говорить о том, что оцениваемое предприятие на конец отчетного периода с точки зрения ликвидности имеет значительное улучшение финансовой ситуации.

При анализе текущего финансового состояния предприятия используются также относительные показатели (см. Таблицу):

На начало 2008 года практически все показатели меньше минимально допустимых норм, и только Коэффициент текущей ликвидности (L4) находится в предельно допустимых границах (2,0< 2,1<3,5), следовательно, можно сделать вывод о том, что организация располагает некоторым объемом свободных ресурсов, формируемых за счет собственных средств. На начало 2008 года ОАО «Хенкель-пемос» имеет низкий уровень ликвидности и платежеспособности. Однако текущие активы организации на дату составления баланса полностью покрывают краткосрочные обязательства.

Основанием для признания структуры баланса неудовлетворительной, а предприятие – неплатежеспособным является наличие одной из следующих ситуаций:

1) коэффициент текущей ликвидности на конец отчетного периода имеет значение, меньшее 2;

2) коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение, меньшее 0,1.

Предприятие на начало 2008 года не соответствует этим двум критериям, следовательно, имеет возможность исправить ситуацию, что и происходит к концу года - наблюдается заметный рост по всем показателям.

Уменьшился на 1,419 п.п. коэффициент обеспеченности собственными средствами (L5), но это положительный момент, так как получившаяся величина (0,595) является оптимальной.

Основной причиной улучшения финансового состояния предприятия – отсутствие на конец 2008 года кредитов и займов и увеличение накопленного капитала (статья «нераспределенная прибыль»).

Таблица 15 «Расчет коэффициентов ликвидности и платежеспособности»

| Коэффициенты ликвидности и платежеспособности | Интервал оптимальных значений | Формула для расчета | начало 2010 | конец 2010 | изменен |

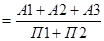

| Общий показатель платежеспособности (L1) | L1>1 |

| 0,335 | 1,721 | +1,386 |

| Коэффициент абсолютной (срочной) ликвидности (L2) | 0,1-0,7 |  = =

| 0,002 | 1,199 | +1,197 |

| Коэффициент быстрой (критической) ликвидности (L3) | 0,7-0,8 желательно 1 |

| 0,162 | 1,885 | +1,723 |

| Коэффициент текушей ликвидности (общий коэффициент покрытия) (L4) | Необх.знач. 1,5 Оптим. 2,0-3,5 |

| 2,10 | 2,56 | +0,46 |

| Коэффициент обеспеченности собственными средствами (L5) | Нижняя граница 0,1 Оптимальное значение 0,5 и выше |

| 2,014 | 0,595 | -1,419 |

2.11 Диагностика вероятности банкротства предприятия, в том числе с использованием факторных моделей.

Одна из целей финансового анализа – своевременное выявление признаков банкротства предприятия. Оно в первую очередь связано с неплатежеспособностью предприятия.

В соответствии с действующим в России законодательством, основанием для признания предприятия банкротом является невыполнение ими своих обязательств по оплате товаров, работ, услуг по истечении трех месяцев со дня наступления срока оплаты. В отношении государственных предприятий, кроме того, действует порядок, утвержденный постановлением Правительства РФ, в соответствии с которым они подпадают под действие Закона о банкротстве, если у них неудовлетворительная структура баланса.

Для определения количественных параметров финансового состояния предприятия и выявления признаков банкротства следует сразу же после составления очередного бухгалтерского баланса рассчитать и проанализировать соотношение различных показателей.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В нашем случае в 2007 году исследуемая организация было близка к банкротству (Коэффициент текущей ликвидности равен 2,1), но в 2008 году ситуация нормализовалась.

Рассчитаем вероятность банкротства с использованием факторных моделей.

2008

2007

Выпуск, тонн

71 045

53 203

Выручка (нетто)

1 803 040

1 212 955

себестоимость

-1 342 604

-996 398

Валовая прибыль

460 436

216 557

коммерческие расходы

-327

-43

управленческие расходы

-47 928

-40 928

Прибыль (убыток) от продаж

412 181

175 586

прочие доходы и расходы

732

63

405 605

166 949

Чистая прибыль (убыток)

318 543

122 810

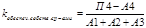

25,4

22,8

6,5

4,1

2.12.1. Расчет общего изменения прибыли (Δ Р) от реализации продукции (валовой прибыли):

Δ Р = Р1 - Р0,

где

Р1 - прибыль отчетного года;

Р0 - прибыль базисного года.

Δ Р = 460 436 - 216 557 = 243 879 (тыс.руб.)

2.12.2. Расчет влияния на прибыль изменений отпускных цен на реализованную продукцию:

Δ Р1 = Σp1q1 - Σp0q1

где

Σp1q1 - реализация в отчетном году в ценах отчетного года (р - цена изделия; q - количество изделий);

Σp0q1 - реализация в отчетном году в ценах базисного года.

Δ Р1 = 1 803 040 - 71 045*22,8 = 1 803 040 – 1 619 826 = 183 214 (тыс.руб.)

2.12.3. Расчет влияния на прибыль изменений в объеме продукции

Δ Р2 = Р0 *К1 - Р0

Где Р0 - прибыль базисного года;

К1 - коэффициент роста объема реализации продукции;

К1 = S1,0/ S0

где

S1,0 - фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

S0 - себестоимость базисного года (периода).

К1 = 71 045*19 / 996 398 = 1 349 855 / 996 398 = 1,355

Δ Р2 = 216 557*1,355 - 216 557 = 293 435 - 216 557 = 76 878 (тыс. руб.)

2.12.4. Расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции.

Δ Р3 = Р0 (К2 – К1)

где

К2 - коэффициент роста объема реализации в оценке по отпускным ценам;

К2 = N1,0 / N0

где

N1,0 - реализация в отчетном периоде по ценам базисного периода;

N0 - реализация в базисном периоде.

К2 = 71 045*22,8 / 1 212 955 = 1 619 826 / 1 212 955 = 1,335 (тыс. руб.)

Δ Р3 = 216 557 (1,335 - 1,335) = 0

2.12.5. Расчет влияния на прибыль экономии от снижения по себестоимости продукции

Δ Р4 = S1,0 - S1

где

S1,0 - фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

S1 - фактическая себестоимость реализованной продукции отчетного периода.

Δ Р4 = 71 045*19 - 1 342 604 = 1 349 855 - 1 342 604 = 7 251 (тыс. руб.)

2.12.6. Расчет влияния на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции

Δ Р5 = S0*К2 - S1,0

Δ Р5 = 996 398*1,335 - 1 349 855 = 1 330 191 -1 349 855 = - 19 664 (тыс. руб.)

Δ Р6 и Δ Р7 - это влияние на прибыль изменений цен на материалы и тарифов на услуги (Δ Р6) и экономии, вызванной нарушениями хозяйственной дисциплины (Δ Р7). В нашем случае Δ Р6 + Δ Р7 = -3 800

Сумма факторных отклонений дает общее изменение прибыли от реализации за отчетный период, что выражается следующей формулой:

Δ Р = Р1 - Р0 = Δ Р1 + Δ Р2 + Δ Р3 + Δ Р4 + Δ Р5 + Δ Р6 + Δ Р7,

где

Δ Р - общее изменение прибыли.

Результаты расчетов представлены в таблице:

Таблица 18 «Факторы, повлиявшие на изменение прибыли»

|

|

Значение | уд. Вес, % |

| Δ Р1 | 183 214 | 75,1% |

| Δ Р2 | 76 878 | 31,5% |

| Δ Р3 | 0 | 0,0% |

| Δ Р4 | 7 251 | 3,0% |

| Δ Р5 | -19 664 | -8,1% |

| Δ Р6 + Δ Р7 | -3 800 | -1,6% |

| Δ Робщ | 243 879 | 100% |

Таким образом, наибольшее влияние оказало изменение отпускных цен на реализованную продукцию (75%) и изменение в объеме продукции (31,5%).

Введение

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели. Конкурентоспособность предприятию может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся в распоряжении. Анализ финансового состояния предприятия и оценка финансового состояния предприятия это важный и эффективный элемент в системе управления производством, действенным средством выявления внутрихозяйственных резервов. Успешное финансовое управление, направленное на выживание фирмы в условиях конкурентной борьбы, избежание банкротства и крупных финансовых неудач, лидерства в борьбе с конкурентами, приемлемые темпы роста экономического потенциала фирмы, рост объёмов производства и реализации, максимизация прибыли, минимизация расходов, обеспечение рентабельной работы фирмы - и есть цель финансового менеджмента.

Цель данного проекта – оценить финансовое состояние ОАО «Хенкель-Пемос», вероятность его развития и предложить направления для совершенствования деятельности предприятия.

Краткая характеристика предприятия «Хенкель-Пемос».

История завода началась летом 1980 года, когда с конвейера сошли первые партии стирального порошка "ЛОТОС". Изучая новые тенденции в разработке синтетических моющих средств в России и за рубежом, предприятие постоянно расширяло и совершенствовало ассортимент выпускаемой продукции. Настоящими вехами были освоение производства стирального порошка для машин-автоматов "ЛОТОС-Автомат" и порошка с биодобавками "БИО-С".

Фирменная марка «Хенкель-Пемос» зарегистрирована заводом в 1981 году.

К настоящему времени сформированы следующие группы выпускаемой продукции:

§ группа экономичных СМС, в которую входят как традиционные продукты для стирки вручную и в активаторных машинах, так и современные средства для машин-автоматов;

§ группа порошков с оптимизированными рецептурами на основе уникальных сырьевых компонентов;

§ группа средств с особыми функциональными характеристиками, в частности порошки для стирки детского белья.

Принцип организации высокое качество продукции, на какой бы круг эта продукция ни рассчитывалась. Это требование распространяется на потребительские характеристики порошков, на их санитарную, гигиеническую и экологическую безопасность. Но при этом должна выполняться задача - удерживать стоимость продукции на уровнях, приемлемых для покупателя с невысоким доходом.

К середине 90-х годов «Хенкель-Пемос» сумел провести крупномасштабную работу по созданию региональной сырьевой базы, приобрести надежных партнеров за рубежом, разработать новые маркетинговые стратегии, провести комплексные рекламные кампании - и все это позволило безошибочно ориентироваться в сложившейся рыночной ситуации, обрести экономическую независимость, формировать потребительские тенденции моющих средств и стать лидером среди предприятий, выпускающих порошкообразные СМС. Так, к 2008 г. ОАО «Хенкель-Пемос» выпускает более 20% российских стиральных порошков.

Завод спроектирован и построен по схемам и на оборудовании итальянской фирмы "Баллестра" как комплекс двух независимых производственных линий мощностью 60 тыс. тонн порошка в год каждая. Непрерывно совершенствуются и модернизируются технологические линии и узлы завода. Осваиваются новые технологии, заменяются устаревшие или изношенные конструкции, устанавливается современное оборудование, автоматизируются отдельные участки и целые линии, закупаются надежные приборы.

Результаты работы завода получили признание как в России, так и за рубежом. Международные награды, дипломы различных выставок и конкурсов, пристальное внимание российских и зарубежных фирм, предлагающих свое сотрудничество - весомое этому доказательство.

Штаб-квартира концерна Henkel находится в Дюссельдорфе, а в более чем 75 различных странах по сему миру находятся дочерние компании с общей численностью работающих около 45 750 человек. За пределами Германии сосредоточено около 75 процентов рабочей силы, что даёт возможность назвать Henkel одной из наиболее международных кампаний. Деятельность концерна Henkel сосредоточена в трех основных направлениях: моющие и чистящие средства, продукты по уходу за телом, а также клеящие средства для бытового и профессионального использования. Уже много лет Henkel удерживает лидирующие позиции на рынке благодаря таким брендам как Persil, Момент, Pattex, Loctite, Rex, Pur и множеству других.

Дата: 2019-12-10, просмотров: 418.