Безналичное обращение - это движение стоимости без участия наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований.

Роль безналичного обращения в структуре платежного оборота. Безналичное обращение используется: для кругооборота товаров и услуг; для расчетов по выплате заработной платы, премий, пособий, по оплате ценных бумаг и выплат дохода по ним, страховых вознаграждений, по коммунальным платежам и т.д. при наличии у участников денег на счетах в кредитных учреждениях.

Безналичное обращение осуществляется с помощью чеков, векселей, кредитных карточек и других кредитных инструментов и охватывает расчеты между предприятиями, учреждениями, юридическими лицами и кредитными учреждениями, юридическими лицами и населением, с государством. Размер безналичного оборота зависит от объема товаров и услуг в стране, уровня цен; звенности расчетов; распределительных и перераспределительных отношений, осуществляемых через финансовую систему, страхование, платные услуги. Операциями по расчетному счету предприятия показывают изменения их долговых обязательств и требований, отражая распределение и перераспределение стоимости ВВП и НД.

Безналичные расчеты способствуют уменьшению издержек обращения в виде дополнительных затрат на печать, хранение, перевозку, пересчет денежных знаков; позволяют лучше регулировать платежный оборот и, в конечном счете, ускорять оборачиваемость оборотных средств и совершение платежей.

Нормативное обеспечение безналичных расчетов: ГКРФ – гл. 45 «Банковский счет»; ФЗ «О ЦБРФ» гл. 12 «Организация безналичных расчетов», ФЗ «О банках и банковской деятельности»; Положение о безналичных расчетах в РФ.

Принципы безналичных расчетов:

1. Все организации обязаны хранить свои средства на счетах в банках, в кассах разрешается оставлять суммы в пределах установленных норм.

2. Списание денежных средств со счета клиента производится банком только на основании распоряжения клиента.

3. Свобода выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков в договорные отношения.

4. Срочность платежа.

5. Обеспеченность платежа.

Согласно принципам организации денежного обращения все формы безналичных расчетов являются акцептно-инкассовыми. Это значит, что платежи производятся только при согласии плательщика и через обслуживающие его и плательщика банки.

Безналичные расчеты выступают в различных формах, которые представляют различные сочетания организационно-экономических приемов совершенствования платежей.

Формы безналичных расчетов и бланки денежных документов утверждены ЦБ и носят типовой характер.

В России применяются 5 форм типовых расчетов: расчеты платежными требованиями; расчеты платежными поручениями; расчеты чеками; расчеты платежными требованиями- поручениями; расчеты посредством аккредитивов.

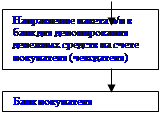

Расчеты платежными поручениями. Платежное поручение – это документ, представляющий собой поручение организации обслуживающему его банку перечислить определенную сумму со своего счета. Поручения действительны в течение 10 дней.

Банк принимает п/п от плательщика только при наличии денег на р/с. Если средств для платежа нет или

банк не считает возможным выдать предприятию ссуду, то документы возвращаются.

|

Платежные поручения могут быть: срочными (платежи сразу после отгрузки, путем прямого акцепта товара), досрочными и отсроченными (в рамках договорных отношений).

Платежные поручения принимаются не только при расчетах за ТМЦ, но и при финансовых платежах: платежи по налогам и неналоговые платежи; зачисление зарплаты на счета; уплата страховых платежей; перечисление в амортизационные фонды; внесение средств в благотворительные фонды; перераспределение зарплаты; уплата акционерных и паевых взносов; выдача и возврат банковских кредитов.

В России преобладает предварительная оплата ТМЦ, т.е. сначала производится платеж, а затем или отгрузка, или выполнение работ, услуг.

Расчеты чеками . Расчетный чек используется при платежах за товары и услуги и оплачивается за счет средств, депонированных, т.е. специально отложенных, на отдельном чековом счете. Чеки могут быть оплачены с р/с чекодателя, но не выше суммы, гарантированной банком (банк гарантирует оплату за счет выделения кредита).

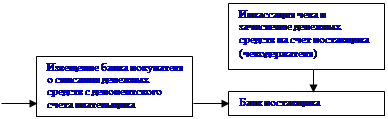

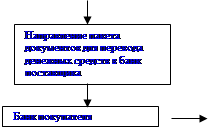

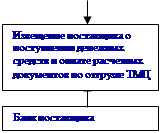

Документооборот начинается у плательщика. Плательщик заполняет чек и сдает его в банк на инкассо для перечисления денежных средств получателю. Особенность чека в том, что в нем не указывается по поводу чего производится платеж. Исполнение чека означает списание денежных средств со счета чекодателя и зачисление их на счет чекополучателя. Еще одним способом является вручение чекодателем денежного документа (чека) получателю. Чекополучатель инкассирует чек в банк для зачисления на его расчетный счет соответствующей суммы денежных средств.

Другой вариант этого способа, когда чек передается поставщику в момент получения груза. В этом заключается одно из главных преимуществ чековой формы расчетов, когда материальные и денежные средства совершают одномоментное движение и не выпадают из кругооборота капиталов.

Чековая форма может применяться как по одногородним, так и иногородним расчетам, поскольку срок действия чека - 15 дней.

Отгрузка заказанных ТМЦ

| |||

| |||

Оплата заказанных ТМЦ

Оплата заказанных ТМЦ

| |||||

|  | ||||

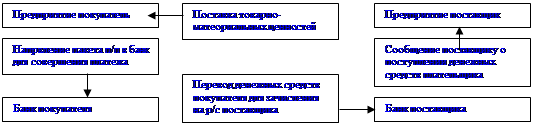

Расчеты посредством аккредитивов . Аккредитив – это обязательство банка, возникающее по поручению клиента произвести поставщику платеж на основании предоставленных документов, подтверждающих выполнение условий договора.

|  |  | ||||

| |||||||

|  | ||||||

| |||||||

| |||||||

Покрытый (депонированный) считается аккредитив, при котором банк-эмитент переводит средства плательщика или выдаваемый ему кредит в банк поставщика (исполняющий банк).

Непокрытый , но в то же время гарантированный аккредитив может применяться, если два банка имеют кор. счета друг у друга. Аккредитив может открываться в исполняющем банке путем предоставления ему права списать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

Аккредитивы могут быть безотзывными - то есть не могут быть аннулированы или изменены до наступления указанного срока без согласия на то поставщика и отзывные. Подтвержденные, то есть содержат ответственность за платеж по нему банка, в котором открыт аккредитив и неподтвержденные, а также возобновляемые, применяемые, главным образом, при регулярных поставках товара.

Расчеты по инкассо . Инкассо – это поручение банку взыскать деньги с плательщика. Взыскатели представляют в банк инкассовое поручение со ссылкой на дату и номер исполнительного документа.

Инкассовые поручения с приложением исполнительных документов (основанные на приказах арбитража, решениях суда) представляются взыскателем (иногда это только судебный исполнитель) на инкассо непосредственно банку, где ведется счет плательщика, а по иногородним плательщикам – банку, обслуживающему взыскателя.

Дата: 2019-12-10, просмотров: 401.