В 2003 году фондом поддержки МП Кемеровской области профинансировано 16 проектов на сумму около десяти миллионов бюджетных рублей, в 2004 – 29 проектов, которые оцениваются в 20,8 миллиона рублей. В 2005 году выделено почти 24 миллиона, финансированных проектов было поменьше, но они более дорогие. В 2006 году на реализацию программы развития малого и среднего предпринимательства выделено почти 90 миллионов рублей. Раньше обходились суммами в 500-600 тысяч рублей на реализацию одной идеи, сейчас порядок чисел увеличился. Всего же с 2003 года в реализации находится более 70 проектов[16,с.2-3].

Желающих получить льготный кредит от фонда гораздо больше, чем тех, кто их получает; деньги выдаются на конкурсной основе. Объявляется конкурс на использование бюджетных денег, затем конкурсная комиссия рассматривает проекты. Предпочтение отдается, естественно, тем проектам, где предусмотрено увеличение рабочих мест, инновационные технологии и приоритетные направления в развитии экономики региона на настоящий момент.

Государственный фонд поддержки предпринимательства Кемеровской области, в отличие от банков выдает кредиты под более низкие проценты. Кроме этого есть возможность устанавливать гибкий график возврата и проводить менее жесткую залоговую политику.

Первые 900 тысяч рублей фонд получил в 2001 году из федеральной программы развития малого и среднего предпринимательства. В конце 2005 года прошел конкурс, и фонд получил на 2006 год 12,4 миллиона рублей. Деньги потрачены на компенсацию покупки поручительства. Схема такова: когда не хватает залога для получения банковского кредита, предприниматель его покупает. По федеральной программе ему будут компенсировать девяносто процентов стоимости этого поручительства. Эффект очевиден – это удешевление кредита.

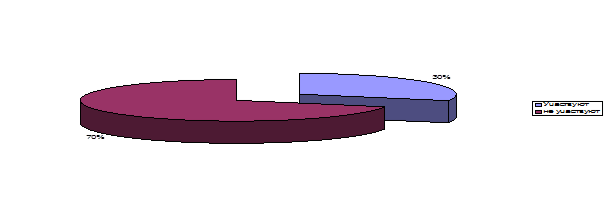

Рассмотрим процент участия субъектов МП в программах поддержки малого предпринимательства[13].

Рисунок 9 – Участие субъектов малого предпринимательства в программах поддержки

Из рисунка 9 видно, что программами развития и поддержки предпринимательства охвачено лишь 30% субъектов.

Как показал анализ, активнее всего субъекты малого предпринимательства взаимодействуют с (или получают поддержку от):

1) торгово-промышленной палатой (80,3% респондентов);

2) местной администрацией (51,6%);

3) федеральной/местной службой занятости населения (39,7%);

4) Фондами поддержки предпринимательства (24,7%);

5) Финансовыми компаниями (17,0%).

Как показало исследование, наибольшую поддержку субъекты малого предпринимательства из числа опрошенных получают от торгово-промышленной палаты. Более половины субъектов МП считают важным партнером местную администрацию (или получают большую поддержку от нее). Значительно число предприятий, отметивших в числе партнеров федеральную/местную службу занятости населения и фонды поддержки предпринимательства.

Основные выводы, к которым мы пришли в результате анкетирования: необходимо развивать качественно новые формы поддержки малого предпринимательства, оказывать помощь в освоении новых видов деятельности, причем в производственной сфере, в инновационной сфере. Несмотря на то, что малый бизнес получает поддержку от местной и областной администраций, тем не менее она остается актуальной: 45 % респондентов хотели бы получать более активную государственную поддержку, так как сами предприниматели не в состоянии устранить такие причины, мешающие их развитию, как высокие налоги, несовершенство законодательства, труднодоступность финансово-кредитных ресурсов, нехватка подготовленных кадров.

Полученные в результате исследования выводы позволяют ТПП отчетливо понять, какие услуги необходимо развивать для малого бизнеса на настоящем этапе, какую помощь предприниматели хотят получать от тех структур, чья задача – поддержка малого бизнеса, ведь сегодня 74 % членов Кузбасской ТПП – это малые предприятия.

В рамках социально-экономического развития Кемеровской области большое внимание уделяется поддержке экспортноориентированых предприятий. Поэтому одним из немаловажных направлений считается выход наших кузбасских предприятий МП на внешний рынок.

Очень важным и перспективным считается развитие экспорта продукции малых предприятий. За 2005 год экспортно-импортные операции оформили 509 участников внешнеэкономической деятельности Кемеровской области. Основные участники – крупные и средние предприятия. Доля Кузбасса в общем объеме экспорта России сегодня составляет около 2,8%. [16,с.87-88]. Цифра эта может быть увеличена за счет МП. С этой целью Кузбасс принял участие и победил в конкурсе среди субъектов РФ в рамках проекта «Поддержка экспортноориентированых инновационных малых и средних предприятий». Средства федерального бюджета предоставляются Министерством экономического развития и торговли РФ в виде субсидий для финансирования мероприятий, осуществляемых в рамках оказания государственной поддержки экспорта.

Рассмотрим условия предоставления кредитов банками Кемерово МП. (См. Приложение 1)[14, с. 6].

Рассмотрев варианты выдачи кредитов банков: Банка Москвы, Внешторгбанка, МДМ-банка, Росбанка, Сбербанка, Сибакадембанка, Углеметбанка, УРАЛСИБа, можно сделать выводы, что условия у каждого банка разные, и предприниматель в праве выбрать тот банк, чьи условия для него более выгодны.

В заключении можно сказать, что несмотря на успешное развитие малого и среднего предпринимательства, по инициативе губернатора Амана Тулеева в 2007 году будет объявлен региональный нацпроект «Малый бизнес». В связи с этим запланированы новые расходы на поддержку малого бизнеса: по 40 млн. рублей из областного бюджета, еще Кузбасс рассчитывает получить из федеральной казны, 100 млн. рублей, выделят муниципальные фонды поддержки предпринимательства. Кроме того, с 1,2 млрд. рублей в этом году до 2 млрд. рублей, как рассчитывает обладминистрация, увеличат свои инвестиции сами малые предприятия и индивидуальные предприниматели. Из объяснений начальника департамента остались неясны цели такого необычного приоритетного проекта, ведь другие подобные нацпроекты были объявлены для решения насущных проблем страны в условиях, когда обычным порядком их решить не удается, не хватает денег. Целью проекта «Малый бизнес» должны стать дальнейший рост доли этого сектора экономики в валовом региональном продукте: с нынешних 22,5% до 24%, и создание новых рабочих мест (3 тысячи их планируется создать только за счет средств облбюджета).

Заключение

Мировой опыт свидетельствует, что предпринимательство в цивилизованных формах является важным условием оздоровления не только экономики, но и всей общественной жизни. Однако процесс формирования малого предпринимательства в различных сферах общественной жизни в России идет пока очень трудно.

Численность малых предприятий на 2006 год составила 994,8 тысяч, то есть около 6 на 1000 человек. Показатели довольно низкие по сравнению с мировыми. Доля малого бизнеса в ВВП России в 4 раза меньше, чем в зарубежных странах.

Несмотря на наблюдаемый в последние годы рост производства продукции (работ, услуг) на малых предприятиях, на увеличение численности самих малых предприятий, на пути развития малого предпринимательства в России стоит множество преград как экономического, так и социально-психологического характера.

В процессе своей деятельности МП сталкиваются с рядом проблем: Отсутствие кредитных ресурсов, административные барьеры, территориальная обособленность региона, повышенная транспортная составляющая в расходах, низкий потребительский (платежеспособный) спрос, несовершенство законодательства, неустойчивость государственной политики, нестабильность рынка сбыта, низкая квалификация предпринимателей (работников), отсутствие консультативных центров, высокие налоги, незащищенность прав собственности.

«Поддерживать малые предприятия правительство будет по четырем направлениям. Во-первых, будет создана региональная сеть бизнес-инкубаторов для начинающих предпринимателей. Во-вторых, обеспеченна потребность малых бизнесменов в кредитах. В-третьих, помощь с субсидиями предприятиям, которые выпускают товары на экспорт. В-четвертых, создание специализированных фондов по кредитованию инновационных научных проектов.

Первоочередной задачей является переход от программ «поддержки» к разработке и введению в действие программ развития малого бизнеса — и на федеральном уровне, и на уровне субъектов Федерации. Эти программы должны определять четкие количественные ориентиры, сроки их достижения, предусматривать источники и порядок использования ресурсов для этого, а также систему мотивации и ответственность за выполнение для представителей государства. Тем самым задается динамика развития, создается управленческий механизм, направленный не на бесконечное поддержание самого процесса, а на достижение результата в четко установленные сроки.

В современных условиях механизм активизации финансово-кредитного обеспечения субъектов малого предпринимательства должен сводиться, прежде всего, к усилению государственной поддержки МП. Для этого, в первую очередь, необходимо:

- формирование концепции, выбор приоритетов и обоснование роли малого бизнеса в экономике;

- разработка государственной политики поддержки и развития малого бизнеса;

- совершенствование нормативно-правового обеспечения поддержки и развития МП, прежде всего, принятие новой редакции Федерального закона «О государственной поддержке малого предпринимательства в РФ», отвечающего современным реалиям;

- упрощение регулирующих процедур в отношении субъектов МП, их унификация;

-совершенствование законодательства в сфере инвестиций и формирование благоприятного инвестиционного климата в стране (регионе).

- совершенствование налогообложения МП, в т.ч. повышение оборотного критерия для перехода на упрощенную систему налогообложения, льготирование налогообложения инвестиционной деятельности МП; льготирование налогообложения банков, осуществляющих кредитование малых предприятий; упрощение процедур сбора налогов и др.;

- развитие кредитно-финансовых механизмов и внедрение новых финансовых технологий, направленных на развитие малого бизнеса;

- активизация прямого и косвенного участия государства в финансировании развития малого бизнеса.

Если создать соответствующие условия, обеспечивающие комплексную поддержку МП на общегосударственном и региональном уровнях, и возможности для его относительного безрискового финансирования (кредитования), извлечения нормальной нормы прибыли, то денежные средства инвесторов, в том числе и банковского сектора, неизбежно устремятся в МП, содействуя тем самым не только становлению и развитию последнего, но и повышению на этой основе эффективности российской экономики в целом.

В целом можно сказать, что за последние несколько лет удается успешно выстраивать взаимодействие между законодательной властью и малым предпринимательством, совместно искать и проводить в жизнь назревшие решения. Но чтобы добиться решительного изменения делового климата, надо повернуть и исполнительную власть в центре и на местах, с ее административными и материальными ресурсами, лицом к проблемам предпринимательства.

Между тем ни федеральный закон «О государственной поддержке малого предпринимательства в Российской Федерации», ни программа действий правительства, ни федеральная программа поддержки малого бизнеса не содержат четкой концепции его развития. Не сформулированы ясные социально-экономические цели развития, не обоснованы стратегия, тактика и приоритеты. По-прежнему нет определенности в системе и механизмах реализации программы. Основные направления поддержки малого предпринимательства не подкреплены и достаточными ресурсами. Развитие малого предпринимательства в значительной мере зависит от масштабов его финансовой поддержки со стороны государства.

В соответствии с Федеральным законом от 14 июня 1995 г. N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» данная поддержка предоставляется в виде:

–организационно-инфраструктурной формы (упрощенный порядок регистрации, обучение и переподготовка кадров, стимулирование связей между крупным и малым предпринимательством на основе механизмов франчайзинга, субподряда и лизинга и т. д.);

–имущественной формы (научно-технологическая поддержка, льготирование условий предоставления в аренду помещений и оборудования, находящихся в государственной собственности, а также формирование государственных лизинговых компаний и т. д.);

–финансовой формы (введение льготного режима налогообложения и кредитования, обеспечение госзаказом, стимулирование банков и страховых компаний к кредитованию и страхованию малых предприятий и т. д.);

Следует особо отметить особенности льготного налогообложения малых предприятий в нашей стране, которое постоянно совершенствуется. Начиная с 2003 года, значительно снижены налоговые ставки для плательщиков, применяющих упрощенную систему налогообложения (соответственно с 10% до 6% по налогу на доходы и с 30% до 15% по налогу с доходов, уменьшенных на величину расходов).

Так же поддержку малому предпринимательству оказывают негосударственные структуры: банки, страховые и лизинговые компании, факторинговые компании, консалтинговые фирмы, венчурные фонды, холдинговые компании, аудиторские фирмы, арбитражные суды. В западных странах к ним относят также технопарки, бизнес-инкубаторы, производственно-технологические и учебные центры.

В Кузбассе основную поддержку предприниматели получают от:

· торгово-промышленной палаты (80,3% респондентов);

· местной администрации (51,6%);

· федеральной/местной службы занятости населения (39,7%);

· Фондов поддержки предпринимательства (24,7%);

· Финансовых компаний (17,0%).

Но и эта поддержка предпринимательству недостаточна, участвует в ней только 30% субъектов малого предпринимательства.

Необходимо развивать качественно новые формы поддержки малого предпринимательства, оказывать помощь в освоении новых видов деятельности, причем в производственной сфере, в инновационной сфере. Несмотря на то, что малый бизнес получает поддержку от местной и областной администраций, тем не менее она остается актуальной: 45 % респондентов хотели бы получать более активную государственную поддержку, так как сами предприниматели не в состоянии устранить такие причины, мешающие их развитию, как высокие налоги, несовершенство законодательства, труднодоступность финансово-кредитных ресурсов, нехватка подготовленных кадров.

Можно сказать, что мер поддержки малого предпринимательства достаточно много, но не все они осуществляются на должном уровне. Если бы государство изменило свои взгляды на поддержку малого предпринимательства, то МП внесло бы достаточный вклад в развитие экономики России.

Цель, поставленная в работе, была достигнута.

Список использованной литературы

1. Федеральный закон от 14 июня 1995 г. № 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации».

2. Федеральный закон «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» от 29 декабря 1995 г. № 222-ФЗ.

3. Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 5 августа 2000 г. № 117-ФЗ. (с изм. и доп. От 30 декабря 2004 г.).

4. Приказ МНС РФ от 28 октября 2002 г. N БГ-3-22/606 «Об утверждении формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и Порядка отражения хозяйственных операций в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения».

5. Алексеева Т. Малому бизнесу – зеленый свет// Деловой Кузбасс. – декабрь 2005- январь 2006. №12 – С.156-164.

6. Анискин Ю. П. Организация и управление малым бизнесом. – М., 2005. – С. 26-28.

7. Викторов Д. и др. Хроники уходящего года. Опубликовано: 21.12.2004. //Бизнес-журнал / http://www.business-magazine.ru/print/offline/2004/61/161037/

8. Герчикова И.Н. Регулирование предпринимательской деятельности: государственное и межфирменное. – М.: Консалтбанкир, 2002. – С.98.

9. Горфинкель В.Я., Швандар В.А. Малые предприятия: экономика, учет, налоги. Учебное пособие для вузов.-М.: ЮНИТИ-ДИАНА, 2001. – С.14-20.

10. Грамматчиков А. Для самых маленьких//Эксперт. – 2006. - № 36 – С.118-119.

11. Греф Г. Сколько их//www.osp.ru/issues/376665.html, 10.2006.

12. Зыкова Т. На мелкие расходы//Малое предприятие. – 2005. - №7 – С.11.

13. Лапуста М.Г. Мазурина Т.Ю. Проблемы кредитования малого бизнеса в России//Финансы. – 2005. - №4 – С.12-16.

14. Лебедева О. Будут ли доступны кредиты малому бизнесу?// Областной экономический еженедельник Авант Партнер. – 2006. - №17 – С.6.

15. Логинова Е. Не привлекательность, а уверенность//Деловой Кузбасс. – 2006. - №5 – С.87-88.

16. Лощанов В. Кто поддерживает малый бизнес// Кузбасский бизнес журнал для малого и среднего бизнеса. – 2006. - №5 – С. 2-3.

17. Малое предпринимательство в России. – М.: ФСГС, 2004. – С. 14.

18. Миронов С. Как малому стать большим//Малое предприятие. – 2005. - №9 – С.11-13.

19. Миронов С. Закон о развитии малого и среднего бизнеса может быть принят в декабре//www.bishelp.ru

20. Муравьев А.И. и др. Малый бизнес: экономика, организация, финансы. – М.:Бизнес и банки, 1999. – С. 127.

21. Новые технологии//Эко. – 2005. - №5 – С.64-72

22. Николаев. Е. Малому бизнесу – свой нацпроект// Областной экономический еженедельник Авант Партнер. – 2006. -№30 – С.3.

23. Российский статистический ежегодник, 2001-2005; Россия в цифрах, 2004.

24. Тулеев А.Г. Бюджетное послание на 2007 год//Кузбасс. – 2006. -№206 – С.7.

25. Ханнс Пихлер, Ханс Йобст Пляйтнер, Карл – Хайнц Шмидт. Малые и средние предприятия. Управление и организация. – М.: «Международные отношения», 2002. – С. 12-13.

26. Шарипова Е., Воробьев И. Об остроте нефтяной иглы.//Малое предприятие. – 2005. - №8 – С.9-10.

Приложение 1

Таблица - Условия предоставления кредитов банками Кемерово малому предпринимательству

| Банк | Виды кредитов | Сумма | Процентная ставка | Срок кредита (месяцев) | Требования к заемщику |

| Банк Москвы | Кредит на развитие ИП | 50-500 тыс.руб. | Определяется индивидуально | От 6 до 18 | Срок работы на рынке более 1года; местонахождение предприятия; до 50-200 км от кредитующего подразделения банка; отсутствие просроченной задолженности перед бюджетом |

| Микрокредит | 150-1000 тыс.руб. | Определяется индивидуально | От 6 до 24 | ||

| Кредит на развитие малого бизнеса | 600-1200 тыс. руб. | Определяется индивидуально | От 3 до 36 | ||

| Кредит на развитие предпринимательской деятельности | От 500* тыс. руб. | Определяется индивидуально | От 6 до 30 | ||

| Внешторгбанк Розничные услуги | Микрокредит | До 850 тыс. руб. | Определяется индивидуально | От 1 до 24 | Срок деятельности клиента не менее 6 месяцев; деятельность клиента прибыльна по результатам проведенного финансового анализа; величина собственного капитала в структуре баланса составляет не менее 25% от валюты баланса; доля неурегулированной просроченной (более 80 дней) дебиторской/кредиторской задолженности не должна превышать 15% от совокупной величины соответствующей задолженности; отсутствие отрицательной кредитной истории; отсутствие какого-либо иска или начинающегося арбитражного(судебного) процесса в отношении заемщика на сумму, превышающую 50% его балансовой стоимости активов на дату проведения финансового анализа |

| Кредит на развитие бизнеса | От 850 тыс. руб. | Определяется индивидуально | От 1 до 60 | ||

| МДМ-банк | МДМ -экспресс | От 1 до 20 тыс. долларов США | От 19% | 18 | Предприятие должно находиться в районе расположения одного из филиалов МДМ-банка; бизнес успешно работает не менее 12 месяцев; предприниматель готов предоставить информацию, подтверждающую кредитоспособность предприятия; предприниматель готов предоставить в залог имущество предприятия или личное имущество. |

| МДМ-микро | От 10 до 100 тыс. долларов США | От 14% | 36 |

| Росбанк | Кредиты, предоставляемые в рамках программы финансовой поддержки МП | От 150 до 15000 тыс. руб. От 5 до 500 тыс. долларов США | 15-19% в рублях, 13-17% в валюте | 36 | Объем годовой выручки, не превышающий 6 млн. руб.; срок работы предприятия/предпринимателя по основной деятельности – не менее 6 месяцев; регистрация бизнеса по месту нахождения филиала банка (город+область); постоянная/временная регистрация учредителей, совокупная доля которых в уставном капитале заемщика/залогодателей/поручителей - физических лиц, руководителей, по месту нахождения филиала банка. Гражданство указанных физических лиц – РФ; наличие соответствующей разрешительной документации (лицензии, разрешения на право осуществления торговли); отсутствие на момент рассмотрения кредита просроченной задолженности по финансовым обязательствам перед банками; отсутствие просроченной задолженности перед бюджетом и внебюджетными фондами |

| Сбербанк | Кредиты, предоставляемые в рамках программы финансовой поддержки МП | Не более 30% от объема годовой выручки | От14 до 18% | От 12 до 36 | Не менее 6 месяцев работы на рынке; платежеспособность; наличие залога |

| Сибакадембанк | Кредиты, предоставляемые в рамках программы финансовой поддержки МП | До 15000 тыс. руб. или эквивалент в долларах США | 14% в рублях 9,5% в валюте | 36 на пополнение оборотных средств, 60 на приобретение основных средств | Наличие действующего бизнеса; обеспечение/залог; территориальное расположение не далее 50 км от отдела кредитования банка |

| Углеметбанк | Кредиты, предоставляемые в рамках программы финансовой поддержки МП | От 100 тыс. руб. | От 18 до 25% | До 12 | Предприятие должно находиться в районе расположения одного из филиалов банка; предоставить годовой отчет – за последний, к дате подачи, финансовый год; предоставить бухгалтерские балансы (копии) с приложениями, отчеты о прибылях и убытках по форме №2; предоставить список кредиторов и дебиторов с расшифровкой задолженности, указанием даты ее возникновения; предоставить бизнес-план и копии контрактов (договоров ) на мероприятие, под которое запрашивается кредит |

| УРАЛСИБ | Собственные кредитные программы | Определяется индивидуально | Определяется индивидуально | От 6 | Минимальный срок регистрации предприятия – не менее 3 мес., фактической деятельности – не менее 3 мес.; наличие постоянной регистрации и жилья у владельцев бизнеса в городе/районе, где рассматривается заявка; отсутствие проблем с налоговыми органами, судебных преследований, картотек, отрицательной кредитной истории, наличие значительных объемов просроченной кредиторской/дебиторской задолженности; отсутствие убыточной деятельности на протяжении 4-х последних отчетных периодов в сочетании с отрицательным собственным капиталом; возможно применение управленческой (личной) отчетности клиента, с предоставлением подтверждения основных показателей (фин. анализ при предоставлении расчетных кредитных продуктов «Овердрафт», «Кредит под торговую выручку» не проводится); открытие расчетного счета обязательно |

| Программа ЕБРР | До 6000 тыс. руб. | От 16% | До 36 |

[1] Малые предприятия: экономика, учет, налоги. Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. М.: ЮНИТИ-ДИАНА, 2001. с. 14-15.

[2] Малые предприятия: экономика, учет, налоги. Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. М.: ЮНИТИ-ДИАНА, 2001. с. 15.

[3] Там же.

[4] Малые предприятия: экономика, учет, налоги. Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. М.: ЮНИТИ-ДИАНА, 2001. с 15.

[5] Малые предприятия: экономика, учет, налоги. Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. М.: ЮНИТИ-ДИАНА, 2001. с. 16.

[6] Малые предприятия: экономика, учет, налоги. Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. М.: ЮНИТИ-ДИАНА, 2001. с. 16.

[7] Там же.

[8] Авант Партнер. № 30 от 10/10/2006 г. С.3. Николаев. Е. Малому бизнесу – свой нацпроект.

[9] Газета Кузбасс от 2 ноября 2006 г. № 206 с.7. Бюджетное послание А.Г. Тулеева.

[10] Деловой Кузбасс №12 (46) декабрь 2005- январь 2006 с. 156. Алексеева Т. Малому бизнесу – зеленый свет.

[11] Деловой Кузбасс №12 (46) декабрь 2005- январь 2006 с. 160. Алексеева Т. Малому бизнесу – зеленый свет.

[12] Деловой Кузбасс №12 (46) декабрь 2005- январь 2006 с. 161. Алексеева Т. Малому бизнесу – зеленый свет.

[13] Деловой Кузбасс №12 (46) декабрь 2005- январь 2006 с. 163. Алексеева Т. Малому бизнесу – зеленый свет.

* Максимальная сумма рассчитывается по методике банка

Дата: 2019-12-10, просмотров: 366.