Открытое акционерное общество “Концерн Росэнергоатом” создано в соответствии с Указами Президента Российской Федерации от 1 июля 1992 года № 721 “Об организационных мерах по преобразованию государственных предприятий, добровольных объединений в акционерные общества”, от 15 августа 1992 года № 923 “Об организации управления энергетическим комплексом Российской Федерации в условиях приватизации”, от 5 ноября 1992 года № 1334 “О реализации в электроэнергетической промышленности”. В своей деятельности руководствуется Федеральными законами “Об акционерных обществах”, “о рынке ценных бумаг” и др., а также Положениями ФКЦБ, Уставом и Положениями общества.

В 2001 году в состав ОАО “Концерн Росэнергоатом”, кроме подразделений собственных сил, входило более 20 субподрядных строительно-монтажных организаций общей численностью работников более двух тысяч человек, в том числе рабочих 1.9 тысяч человек. Генподряд – 5367 человек, в том числе рабочих – 4446 человек. Списочная численность работников собственных подразделений и служб ОАО “Концерн Росэнергоатом” составляет 3086 человек, в том числе рабочих 2583 человек.

На основании показателей бухгалтерской отчётности проведем анализ состава, структуры и динамики источников финансирования ОАО “Концерн Росэнергоатом” (табл.10).

Таблица 10. Аналитическая группировка статей пассива баланса ОАО «Концерн Росэнергоатом»

| Пассив баланса | на начало года | на конец года | изменения за год | |||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | |

| Источники имущества | 904093 | 100 | 959860 | 100 | 55767 | 5,81 |

| капитал и резервы | 326913 | 36,16 | 366590 | 38,19 | 39677 | 4,13 |

| долгосрочные обязательства | 13460 | 1,49 | 14979 | 1,56 | 1519 | 0,16 |

| краткосрочные обязательства | 563720 | 62,35 | 578291 | 60,25 | 14571 | 1,52 |

Из таблицы 5 видно, что источником роста имущества ОАО «Концерн Росэнергоатом» является рост капитала и резервов с 326913 тыс. рублей до 366590 тыс. рублей, на 39677 тыс. рублей или 4,13%.

Долгосрочные обязательства увеличились с 13460 тыс. рублей до 14979 тыс. рублей на 1519 тыс. рублей или 0,16%.

Краткосрочные обязательства увеличились за отчетный период с 563720 тыс. рублей до 578291 тыс. рублей на 14571 тыс. рублей или 1,52%.

Опора на капитал и резервы свидетельствует о стремлении руководства ОАО «Концерн Росэнергоатом» к абсолютной финансовой самостоятельности. Но в современных условиях возрастающей инфляции целесообразнее было бы использовать заемные средства, а избыточным собственным средствам находить более выгодное применение, чем вкладывание в активы, т.к. при условиях роста себестоимости и коммерческих расходов они не дадут заметной прибыли. Возможно применение с помощью вклада на депозит, принесло б больший доход.

1. Общая стоимость активов ОАО «Концерн Росэнергоатом» равную сумме разделов 1 и 2 баланса (стр. 190+290):

- на начало периода 274684+629409=904093 тыс. рублей

- на конец периода 264625+695235=959860 тыс. рублей

2. Стоимость иммобилизированных (т.е. внеоборотных) средств (активов), равную итогу раздела 1 баланса (стр. 190):

- на начало периода 274684 тыс. рублей

- на конец периода 264625 тыс. рублей

3. Стоимость мобильных (оборотных) средств, равную итогу раздела 2 баланса (стр. 290):

- на начало периода 629409 тыс. рублей

- на конец периода 695235 тыс. рублей

4. Стоимость материальных оборотных средств (стр. 210+220):

- на начало периода 356910+94159=451069 тыс. рублей

- на конец периода 440999+141368= 582367 тыс. рублей

5. Величину собственного капитала ОАО «Концерн Росэнергоатом», равную итогу раздела 3 баланса (стр. 490):

- на начало периода 326913 тыс. рублей

- на конец периода 366590 тыс. рублей

6. Величину заемного капитала, равную сумме итогов разделов 4 и 5 баланса (стр. 590+690):

- на начало периода 13460+593720=607180 тыс. рублей

- на конец периода 14979+578291= 593270 тыс. рублей

7. Величину собственных средств в обороте, равную разнице итогов разделов 3 и 1 баланса (стр. 490-190):

- на начало периода 326913-274684= 52229 тыс. рублей

- на конец периода 366590-264625=101965 тыс. рублей

8. Рабочий капитал, равный разнице между оборотными активами текущими обязательствами (итог раздела 2, стр. 290 – итог раздела 5, стр. 690):

- на начало периода 629409-563720=65689 тыс. рублей

- на конец периода 69535-578291=116944 тыс. рублей.

Проанализируем ликвидность баланса.

А1 денежные средства и краткосрочные финансовые вложения= стр. 250+ 260

А2 быстро реализуемые активы = стр. 240

А3 медленно реализуемые активы = стр. 210+220+230+270

А4 трудно реализуемые активы = стр. 190

П1 наиболее срочные обязательства = стр. 620

П2 краткосрочные активы = стр. 610+630+660

П3 долгосрочные активы = стр. 590+640+650

П4 постоянные пассивы или устойчивые = стр. 490

Для определения ликвидности баланса необходимо сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным в случае выполнения следующих равенств:

А1≥П1

А1≥П1

А2≥П2

А3≥П3

А4≤П4

Приведем показатели ликвидности в таблице 12.

Таблица 12. Анализ ликвидности баланса ОАО «Концерна Росэнергоатом»

| АКТИВ | на начало периода | на конец периода | ПАССИВ | на начало периода | на конец периода | Платежный излишек или недостаток | |

| наиболее ликвидные активы (А1) | 19911 | 24329 | наиболее срочные обязательства (П1) | 411367 | 468626 | -391456 | -444297 |

| Быстрореализу-емые активы (А2) | 226824 | 210364 | краткосрочные пассивы (П2) | 152353 | 108766 | 74471 | 101598 |

| медленно реализуемые активы (А3) | 382674 | 460542 | долгосрочные пассивы (П3) | 13460 | 14979 | 369214 | 445563 |

| Труднореализу-емые активы (А4) | 274684 | 264625 | постоянные пассивы (П4) | 326913 | 366590 | -52229 | -101965 |

| БАЛАНС | 904093 | 959860 | БАЛАНС | 904093 | 959860 | 0 | 0 |

Исходя из анализируемой таблицы 12, можно сделать вывод, что ликвидность баланса недостаточна.

Для анализа платежеспособности ОАО «Концерн Росэнергоатом» рассчитаем показатели платежеспособности, приведенные в таблице 13.

Таблица 13. Финансовые коэффициенты платежеспособности

| Наименование показателя | Способ расчета | Нормативное значение |

| 1. общий показатель платежеспособности | Л1=(А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3) | ≥1 |

| 2. коэффициент абсолютной ликвидности | Л2=(250+260)/(610+620+630+660) | ≥0,1до 0,7 |

| 3. коэффициент «критической оценки» | Л3=(250+260+240)/(610+620+630+660) | 1 |

| 4. коэффициент текущей ликвидности | Л4=290/ (610+620+630+660) | =2,0 до 3,5 |

| 5. коэффициент маневренности функционирующего капитала | Л5=(210+220+230)/(290-610-620-630-660) | Уменьшение показателя в динамике - положительно |

| 6. доля оборотных средств в активах | Л6=290/300 | ≥0,5 |

| 7. коэффициент обеспеченности собственными средствами | Л7=(490-190)/290 | ≥0,1 |

Таблица 14. Сводные показатели платежеспособности в динамике

| Наименование показателя | на начало отчетного периода | на конец отчетного периода | отклонение |

| 1. общий показатель платежеспособности | 0,505 | 0,507 | 0,003 |

| 2. коэффициент абсолютной ликвидности | 0,035 | 0,043 | 0,008 |

| 3. коэффициент «критической оценки» | 0,438 | 0,416 | -0,021 |

| 4. коэффициент текущей ликвидности | 1,117 | 1,233 | 0,117 |

| 5. коэффициент маневренности функционирующего капитала | 5,826 | 3,908 | -1,917 |

| 6. доля оборотных средств в активах | 0,696 | 0,724 | 0,028 |

| 7. коэффициент обеспеченности собственными средствами | 0,083 | 0,147 | 0,064 |

Таким образом, мы видим из анализируемой таблицы 14 что:

- общий показатель платежеспособности ниже нормативного значения и составляет +0,003%.;

- коэффициент абсолютной ликвидности ниже нормативного значения и составляет +0,008%;

- коэффициент «критической оценки» ниже нормативного значения и составляет -0,021%;

- коэффициент текущей ликвидности ниже нормативного значения и составляет +0,117%;

- коэффициент маневренности функционирующего капитала в динамике уменьшается, что есть положительным показателем и составляет в отклонении -1,917%;

- доля оборотных средств в активах ниже нормативного значения и составляет +0,028%;

- коэффициент обеспеченности собственными средствами ниже нормативного значения и составляет +0,064%.

3.2. Построение имитационной модели для определения рациональной структуры капитала

Для оптимизации структуры капитала ОАО “Концерн Росэнергоатом” рассчитаем эффект финансового левериджа по формуле (10):

ЭФЛ = (1-0,35)*(17,36-22)*573549/220272,5=-7,8 (10)

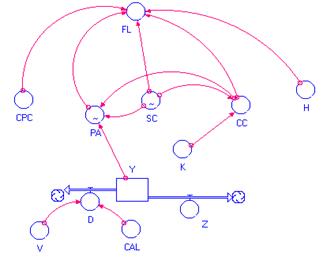

Полученное значение финансового левериджа показывает, что привлеченные предприятием средства используются неэффективно. Таким образом, структура капитала ОАО “Концерн Росэнергоатом” неоптимальна, воспользуемся пакетом Ithink для определения рационального соотношения собственных и заемных средств. На основе математического представления модели, можно определить показатели, величины которых прямо или косвенно влияют на результат (табл.10).

Построим имитационную модель управления структурой капитала организации (рис.9).

Таблица 15. Элементы модели финансового левериджа

| Наименование показателя | Наименование переменной в модели |

| Финансовый рычаг | FL |

| Ставка налога на прибыль | H |

| Рентабельность активов | PA |

| Плата за пользованием заёмными средствами | CPC |

| Заёмные средства | SC |

| Собственные средства предприятия | CC |

| Капитал | K |

| Прибыль до налогообложения | Y |

| Выручка | V |

| Доход | D |

| Сальдо внереализационных и операционных доходов и расходов | CAL |

| Затраты | Z |

Рис. 9. Модель эффекта финансового рычага

Так как дифференциал финансового левериджа является главным условием, формирующим его положительный результат, следовательно, исследуемому предприятию необходимо достичь такого значения рентабельности совокупного капитала, которое бы превышало плату за использование заёмных средств

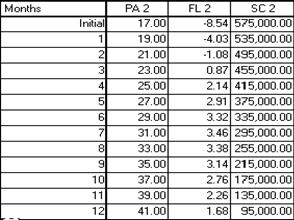

Рассмотрим один из возможных вариантов оптимизации структуры источников финансирования, увеличивая рентабельность активов предприятия (PA) c шагом 2% и соответственно уменьшая величину заемных средств (SC) на 40 тыс. руб. Используемая программа позволяет проследить динамику эффекта финансового левериджа за двенадцать периодов. Сопоставляя величину рентабельности капитала и эффект финансового рычага нетрудно определить период, в котором заёмные средства значительно снизились, а финансовый леверидж максимален (табл. 11).

Проанализировав выходные показатели, полученные на основе динамической модели видно, что такое значение достигнуто в седьмом периоде: PA=31%, FL=3.46%, SC=295000.

Таблица 16. Значения показателей, рассчитанных на основе модели

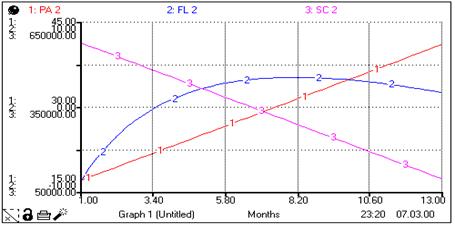

Произведённый расчёт показателей на основе имитационной модели наглядно представлен на графике (рис.10).

Анализируя полученный график, можно сделать следующие выводы:

предприятию необходимо повысить долю собственных средств за счет реинвестирования прибыли, полученной в предыдущие периоды времени;

в соответствии с предложенным вариантом следует наращивать рентабельность активов. Для выявления факторов, глобально влияющих на величину рентабельности капитала, проведем его факторный анализ (табл.17).

Рис. 10. График формирования оптимальной структуры капитала

Таблица 17. Факторный анализ рентабельности совокупного капитала

| Показатель | 2000 | 2001 |

| Балансовая прибыль, тыс. руб. | 59593 | 137791 |

| Выручка от продаж, тыс. руб. | 332418 | 502378 |

| Средняя сумма капитала, тыс. руб. | 643629.5 | 793821.5 |

| Рентабельность капитала, % | 9.26 | 17.36 |

| Рентабельность оборота, % | 17.93 | 27.43 |

| Коэффициент оборачиваемости капитала | 0.516 | 0.633 |

| Изменение рентабельности капитала за счёт Коб (0.633-0.516) ∙17.93=+2.1% | ||

| Изменение рентабельности капитала за счёт Rпр (27.43-17.93) ∙0.633=+ 6% | ||

| Всего +8.1 | ||

Данные, приведённые в таблице, показывают, что доходность капитала за отчётный год повысилась в целом на 8.1% (17.36 – 9.26), в том числе из-за роста рентабельности продаж на 6%, а из-за роста оборачиваемости капитала на 2.1%. Очевидно, что предприятие может достичь более быстрого и значительного успеха за счёт мер, направленных на ускорение оборачиваемости (увеличения объёма продаж, сокращения неиспользуемых активов).

Дата: 2019-12-10, просмотров: 445.