Структура капитала оказывает непосредственное влияние на принятие инвестиционных решений собственниками и менеджерами концерна.

Если необходимо увеличить уставный капитал, принимают решение о дополнительной эмиссии акций.

Наличие нераспределенной прибыли определяет принятие решений по выплате дивидендов акционерам и по инвестированию в основной капитал с целью его расширения.

Долгосрочные обязательства обусловливают решения по финансированию внеоборотных активов, а краткосрочные обязательства — по формированию оборотных активов.

Различают финансовые и инвестиционные решения.

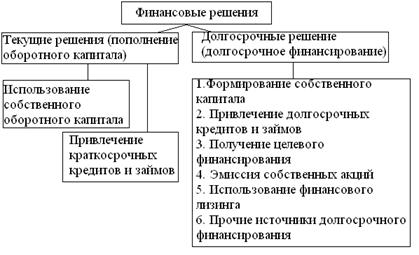

Финансовые решения — это решения по объему и структуре используемых денежных средств (собственных и заемных); по обеспечению текущего финансирования оборотных и внеоборотных активов (структура собственных и заемных средств, сочетание краткосрочных и долгосрочных источников и др.). К чисто финансовым решениям относятся также оперативное управление денежными потоками, налоговое планирование, бюджетирование доходов и расходов

Инвестиционные решения — это решения по вложению денежных средств в соответствующие активы (капитальные, нематериальные и финансовые) с целью получения дохода от них в будущем. Подобные решения требуют оценки активов, изучения ожидаемой и требуемой доходности, диверсификации активов в инвестиционном портфеле с целью максимизации дохода от них и минимизации рисков.

Классификация управленческих решений (финансовых и инвестиционных) представлена на рис 6 и рис. 7.

Рис. 6. Классификация финансовых решений

Рис. 7. Классификация инвестиционных решений

При управлении корпоративными финансами необходимо учитывать следующее

1. Инвестиционные решения и решения по краткосрочному финансированию концерна взаимосвязаны и не могут приниматься раздельно. Внутренними источниками финансирования инвестиций являются нераспределенная прибыль и амортизационные отчисления. Внешними источниками являются краткосрочные и долгосрочные кредиты и займы, а также эмиссия акций Выбор источников финансирования влияет на структуру капитала и коэффициент выплаты дивидендов.

Инвестиционные возможности концерна характеризуют следующим уравнением: инвестиции = ( ЧП + АО) + внешнее финансирование, где ЧП — чистая (нераспределенная) прибыль, направляемая на финансирование капиталовложений, АО — амортизационные отчисления.

Решения о привлечении внешних источников финансирования в значительной мере зависят от уровня дивидендных выплат. С увеличением коэффициента выплаты дивидендов концерна необходимо эмитировать новые акции, чтобы покрыть наличные инвестиционные потребности. Это, в свою очередь, влияет на принятие инвестиционных решений. Очевидно, что привлечение внешних источников изменяет предел ьиую стоимость капитала, что приводит к изменению критериев приемлемости реальных проектов или ставки дисконтирования, используемой в процессе их анализа.

Если менеджеры располагают информацией, недоступной для акционеров, например данными о доходности рассматриваемых проектов, то корпорация обязана снизить дивидендные платежи, чтобы мобилизовать средства для финансирования капиталовложений. Это обеспечивает руководству концерна большую гибкость в выборе прибыльных проектов из собственных средств.

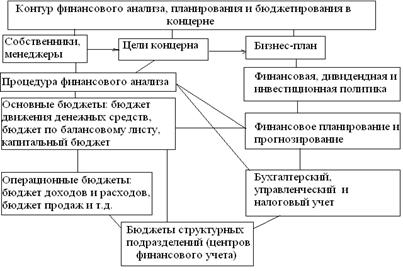

Процедура принятия решений по управлению финансами концерна представлена на рис. 8.

Рис. 8. Процедура принятия решений, по управлению финансами и инвестициями концерна

Данная процедура имеет рекомендательный характер и представляет практический интерес для российских корпоративных групп.

Выбор способа инвестирования начинают с четкого определения возможных вариантов. Альтернативные проекты поочередно сравниваются, затем из них выбирают наиболее приемлемый сточки зрения доходности, ликвидности и безопасности.

Существуют четыре типа ситуаций, в которых осуществляют инвестиционный анализ и принимают управленческие решения, — это ситуации определенности, риска, неопределенности и конфликта.

Концерн располагает собственным капиталом в 100 млн руб. и предполагает увеличить объем продаж за счет при влечения заемных средств. Рентабельность активов равна 30%. Минимальная процентная ставка за кредит — 15%.

Соответственно, установим, при какой структуре капитала достигается наибольший прирост рентабельности собственного капитала. Варианты расчета данного показателя приведены в табл. 9.

Таблица 9. Варианты расчета чистой рентабельности собственного капитала при различных значениях нормы доходности по ОАО «Концерну Росэнергоатом»

| Показатели | Варианты расчета | ||||||

| I | II | III | IV | V | VI | VII | |

| 1. Собственный капитал (раздел баланса «Капитал и резервы»), тыс. руб. | 100 038 | 100 038 | 100 038 | 100 038 | 100 038 | 100 038 | 100 038 |

| 2. Объем заемного капитала, млн. руб. | 0,00 | 2757,00 | 5485,00 | 11000,00 | 16515,00 | 22027,00 | 27570,00 |

| 3. Общий обьем капитала (стр. 1 + стр,2). Млн. руб. | 100038,00 | 102795,00 | 105523,00 | 111038,00 | 116553,00 | 122065,00 | 127608,00 |

| 4. Коэффициагг задолженности (ЗК/СК), доли единицы | 0,00 | 0,03 | 0,05 | 0,11 | 0,17 | 0,22 | 0,28 |

| 5. Рентабельность активов, % | 30,00 | 30,00 | 30,00 | 30,00 | 30,00 | 30,00 | 30,00 |

| 6. Минимальная ставка процента за кредит, % | 0,00 | 15,00 | 15,00 | 15,00 | 15,00 | 15,00 | 15,00 |

| 7. Минимальная процентная ставка с учетом премии .на кредитный риск. % | 0,00 | 15,00 | 15,50 | 16,00 | 16,50 | 17,00 | 17,50 |

| 8. Бухгалтерская прибыль с учетом процентов за кредит (стр. 3 х стр. 5: 100), млн. руб. | 30011,40 | 30838,50 | 31656,90 | 33311,40 | 34965,90 | 36619,50 | 38282,40 |

| 9. Сумма процектор за кредит (стр. 2 х стр. 6:100). Млн. руб. | 0,00 | 413,55 | 822,75 | 1650,00 | 2477,25 | 3304,05 | 4135,50 |

| 10. Бухгалтерская прибыль без суммы процентов за кредит (стр. 8 —стр 9), млн.руб. | 30011,40 | 30424,95 | 30834,15 | 31661,40 | 32488,65 | 33315,45 | 34146,90 |

| 11. Ставка налога ив прибыль, доли единицы | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 | 0,24 |

| 12. Сумма налога на прибыль (стр. 10х стр. 11), мпн. руб | 7202,74 | 7301,99 | 7400,20 | 7598,74 | 7797,28 | 7995,71 | 8195,26 |

| 13. Чистая прибыль (стр. 10-стр. 12) | 22808,66 | 23122,96 | 23433,95 | 24062,66 | 24691,37 | 25319,74 | 25951,64 |

| 14. Чистая рентабельность собственного капитала (стр. 13: стр. 1x100),% | 22,80 | 23,11 | 23,43 | 24,05 | 24,68 | 25,31 | 25,94 |

| 15. Прирост чистой рентабельности собственного капитала. % | 0,00 | 0,31 | 0,31 | 0,63 | 0,63 | 0,63 | 0,63 |

Как следует из таблицы 9, наибольший прирост чистой рентабельности собственного капитала (0,63%) был получен в варианте ІV. В дальнейшем он отсутствует, т.к. коэффициент задолженности достиг своего оптимального значения 1,0

Следовательно, осуществление многовариантных расчетов с использованием данных показателей позволяет установить оптимальную структуру капитала, которая приводит к максимизации прироста чистой рентабельности собственного капитала.

Дата: 2019-12-10, просмотров: 413.