Таблица 4 – Анализ структуры имущества и обязательств предприятия (2004, 2005 гг.)

| Раздел баланса «Пассив» | Значение за 2004 год, тыс. руб. | Значение за 2005 год, тыс. руб. | Удельный вес за 2004 год, % | Удельный вес за 2005 год, % |

| Капитал и резервы | 1206961 | 1234995 | 36,29 | 29,1 |

| Долгосрочные обязат. | 58053 | 142039 | 1,74 | 3,35 |

| Краткосрочные обязат. | 2061094 | 2865887 | 61,97 | 67,55 |

| Баланс | 3326108 | 4242921 | 100 | 100 |

Расчетные формулы:

1.

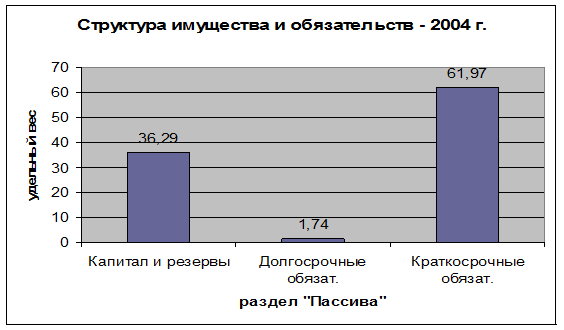

Диаграмма 3 – Структура имущества и обязательств – 2004 год

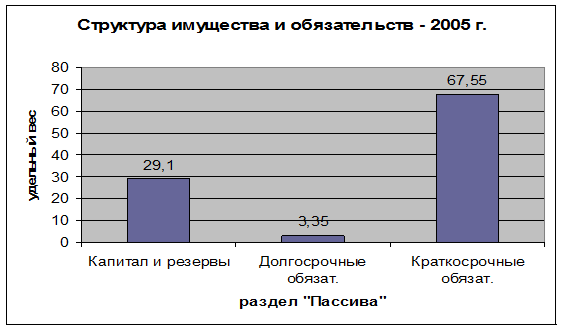

Диаграмма 4 – Структура имущества и обязательств – 2005 год

Анализ структуры имущества и обязательств предприятия за 2004, 2005 годы показал:

1. В 2004 году наибольший удельный вес в «Пассивах» занимает раздел «Краткосрочные обязательства» (61,97 %).

Наименьший удельный вес в «Пассивах» составляют «Долгосрочные обязательства» (1,74 %).

2. В 2005 году наибольший удельный вес в «Пассивах» занимает раздел «Краткосрочные обязательства» (67,55 %).

Наименьший удельный вес в «Пассивах» составляют «Долгосрочные обязательства» (3,35 %).

Анализ финансового состояния предприятия. Основные финансовые коэффициенты

Таблица № 5. Основные финансовые коэффициенты

Показатели

Нормат.

Значение

Анализируемый

Период

Изменение

2004

0,258

0,27

1,1

0,77

1,53

2,55

2,8

2,64

0,29

2,43

0,24

1,66

Расчетные формулы:

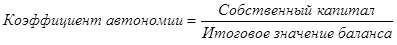

1.  ;

;

2.  ;

;

3.  ;

;

4.  ;

;

5.  ;

;

6.  ;

;

7.  ;

;

8.  ;

;

9.  ;

;

10.  ;

;

11.  ;

;

12.  ;

;

13.  ;

;

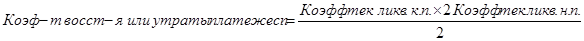

14.

Как показал анализ показателей деловой активности предприятия:

1.Коэффициент оборачиваемости общих активов в динамике на конец периода уменьшился на 0,3.

2. Коэффициент оборачиваемости собственного капитала в динамике на конец периода, так же уменьшился на 0,32.

3. Коэффициент оборачиваемости кредиторской задолженности в динамике на конец периода снизился на 1,79.

4. Коэффициент оборачиваемости дебиторской задолженности в динамике на конец периода уменьшился на 0,83.

5. Коэффициент оборачиваемости запасов в динамике на конец периода уменьшился на 1,42.

Таким образом, на текущую отчетную дату предприятие недостаточно активно использует свои производственные ресурсы, следовательно, деловая активность предприятия довольно низкая.

Как показал анализ показателей финансовой устойчивости предприятия:

1. Коэффициент автономии (финансовой независимости) на начало периода составил – 0,36, а на конец периода – 0,29, что соответствует нормативному значению.

2. Коэффициент финансовой зависимости на начало периода составил – 1,75, а на конец периода – 2,43, что не соответствует норме.

3. Коэффициент маневренности на начало отчетного периода составил – 0,3, а на конец периода – 0,24, что не превышает норму.

4. Коэффициент соотношения кредиторской и дебиторской задолженности на начало периода составил – 1,02, а на конец отчетного периода – 1,66, что соответствует нормативному значению.

Таким образом, на данную отчетную дату предприятие финансово устойчиво и не зависит от внешних источников финансирования и способно маневрировать собственными средствами.

Дата: 2019-12-10, просмотров: 331.