В данном разделе рассчитывается экономический эффект от проведения диагностики участка «Калтасы-Чекмагуш» нефтепровода «Калтасы-Уфа-2». Рассматривается сравнение двух технологий ремонта нефтепровода, новой и старой.

Определим экономический эффект от проведения диагностики участка «Калтасы-Чекмагуш» нефтепровода «Калтасы-Уфа-2» протяженностью 109 км, диаметром 720 мм, на основе следующих данных.

Таблица 6.1

Исходные данные

|

| Новая технология | Старая технология | |

| Всего опасных дефектов, шт | 239 | 239 | |

| Объем работ по замене, км | труб | 2 | 2,5 |

| изоляции | 1 | 2 | |

| Ремонт локальных дефектов, шт | 10 | - | |

| Оставшиеся опасные дефекты, шт | - | 5 | |

Стоимость ремонта (замены) 1 км трубы 4,22 млн.р./км; стоимость ремонта 1 км изоляции (без замены трубы) 0,809 млн.р./км. Затраты на подготовительно-заключительные работы при проведении ремонта сплошным методом 0,48 млн.р./км. Затраты на оплату услуг ЦТД «Диаскан» составили 2393,64 тыс.р. Текущие затраты самого предприятия на подготовительные работы к диагностике составили 150 тыс.р. Затраты на ремонт одного локального дефекта составляют 35 тыс.р. Капитальные затраты предприятия на диагностику (реконструкция камер, покупка скребков) составили 2,1 млн.р. Амортизационные отчисления 5% от стоимости основных фондов. За расчетный период принять 10 лет. Удельный ущерб от одной аварии составляет 2,55 млн.р. Вероятность развития дефекта в аварию 0,5.

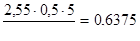

В расчете суммарный ущерб от всех аварий распределить равномерно по годам расчетного периода, т.е.:

млн.р./год

млн.р./год

Принять, что экономия за счет сокращения затрат на ремонты реализуется в первый год расчетного периода.

Методика расчета экономического эффекта от проведения диагностики.

Для анализа эффективности от проведения внутритрубной диагностики магистральных трубопроводов используются следующие критерии:

§ чистый дисконтированный доход (ЧДД);

§ индекс доходности (ИД);

§ период возврата инвестиций (Ток).

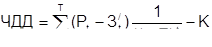

Чистый дисконтированный доход определяется по формуле:

,

,

где Рt – стоимостная оценка результатов осуществления проекта за год t;

Зt – стоимостная оценка полных затрат на осуществление проекта за год t;

Е – норма (ставка) дисконта;

Т – период службы проекта.

Если из состава полных затрат Зt исключить капитальные вложения Кt (инвестиции на t-м году) то формула приобретает следующий вид:

,

,

где З/t – затраты на t-м году без учета капитальных вложений;

К – дисконтированные капитальные вложения.

Величина Рt – Зt представляет собой годовые поступления по проекту. Разработаны специальные таблицы, позволяющие находить величины коэффициентов  при заданных значениях Е, T и t.

при заданных значениях Е, T и t.

Проект считается эффективным, если величина ЧДД имеет положительное значение.

Индекс доходности (ИД) определяется как отношение суммы приведенных эффектов к сумме дисконтированных капитальных вложений:

,

,

Величина индекса доходности тесно связана с величиной чистого дисконтированного дохода. Если ЧДД положителен, то ИД>1 и проект эффективен.

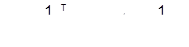

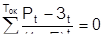

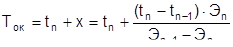

Период возврата инвестиций или срок окупаемости Ток характеризует период времени, начиная с которого результаты внедрения проекта превышают первоначальные капитальные вложения и другие затраты. При определении срока окупаемости с учетом фактора времени используется следующая формула:

,

,

Ток можно определить по формуле:

,

,

где Эn-1, Эn – интегральный экономический эффект за период tn-1 и tn соответственно.

Интегральный экономический эффект учитывает приведенную стоимость и капитальные вложения с целью получения будущего дохода с учетом дисконта, банковских ставок в процентах, дивидендов и др.

Величина

Рt- Зt’=ПЧt+Аt+Лt

где ПЧt - чистая прибыль (прибыль после вычета налогов) в году t ;

Аt - амортизационные отчисления в году t ;

Лt – ликвидационная стоимость основных фондов в году t .

Прирост прибыли ПЧt от проведения диагностики образуется за счет следующих факторов:

1) Экономии издержек в результате уменьшения объемов ремонтных работ за счет выборочного ремонта;

2) Исключения аварийных потерь вследствие тех опасных дефектов, которые не могли быть выявлены традиционными методами;

3) Экономии затрат на проведение гидроиспытаний.

Одновременно себестоимость транспортировки нефти возрастает за счет затрат на диагностику.

Таким образом,

ПЧt=DПРt+DПУt-DПДt

где DПРt - увеличение прибыли за счет снижения затрат на ремонтные работы ( в первый год расчетного периода );

DПУt - предотвращенный ущерб от аварий и отказов в году t;

DПДt - текущие затраты на диагностику в году t .

Предотвращенный ущерб от аварий и отказов складываются из:

1) ущерба от повреждения линейной части нефтепровода;

2) ущерба от утечки нефти;

3) ущерба от загрязнения окружающей среды.

Затраты на диагностику DИД включают в себя :

- оплату услуг Центра технической диагностики-DИЦТД;

- текущие затраты на подготовительно-заключительные работы (пропуск скребков, создание запасов продукции у потребителя или свободной емкости у поставщиков)- DИПЗР;

DИД=DИЦТД+DИПЗР

Увеличение прибыли за счет снижения затрат на ремонтные работы определяются следующим образом :

DПР=DИР1+DИР2-DИР3+DИРп

где DИР1- снижение затрат на проведение ремонта с заменой труб (при длине отдельных участков, превышающих длину одной стандартной трубы),

DИР1=DL1×СР1

где DL1- уменьшение протяженности ремонтируемого участка, км;

СР1- стоимость ремонта одного км трубы.

DИР2- снижение затрат на проведение ремонтов нефтепровода со сплошной заменой изоляции в траншее без замены труб,

DИР2=DL2×СР2

где DL2- уменьшение протяженности ремонтируемого участка, км;

СР2- стоимость ремонта 1 км изоляции.

DИР3- затраты на проведение ремонтных работ по устранению локальных дефектов, включая дефекты, требующие вырезки трубы и вварки катушки (до одной трубы),

DИР3=n×СР3

где n- количество дефектов;

СР3- затраты на ремонт одного дефекта,

DИРп- снижение затрат на подготовительно-заключительные работы при проведении ремонтов (включая гидроиспытания),

DИРп=DL1×СРп

где СРп- стоимость подготовительно-заключительных работ на 1 км трубы.

Капитальные затраты на диагностику включают :

1) затраты на реконструкцию камер;

2) затраты на покупку скребков.

DИР1=DL1×СР1=0.5×4.22=2,11 млн.р.;

DИР2=DL2×СР2=1×0,809=0,809 млн.р.;

DИР3=n×СР3=10×0,035=0,35 млн.р.;

DИРП=DL1×СРП=0,5×0,48=0,24 млн.р.;

DПР1=2,11+0,809-0,35+0,24=2,809 млн.р.;

DП1=2,809+0,6375-(2,394+0,15)=0,903 млн.р.

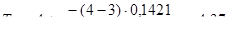

Период возврата инвестиций определим графоаналитически по формуле. На рисунке 6.1 точка пересечения линии интегрального экономического эффекта и оси абсцисс – это искомая величина срока окупаемости от начала 0-го года.

года.

года.

Так как индекс доходности положительный, ставка дисконта меньше внутренней нормы доходности и срок окупаемости небольшой, то проект можно считать выгодным.

ВНД=27%.

Результаты расчета указывают на высокую эффективность диагностики, ее развитие обеспечивает дальнейшее повышение надежности нефтепроводов и в конечном счете снижение затрат на перекачку.

ЗАКЛЮЧЕНИЕ

При анализе эффективности от проведения внутритрубной диагностики магистральных трубопроводов использовались следующие критерии:

§ чистый дисконтированный доход (ЧДД);

§ индекс доходности (ИД);

§ период возврата инвестиций (Ток).

Так как индекс доходности положительный, ставка дисконта меньше внутренней нормы доходности и срок окупаемости небольшой, то проект можно считать выгодным. Срок окупаемости составляет 4,37 года, ВНД=27%.

Результаты расчета указывают на высокую эффективность диагностики, ее развитие обеспечивает дальнейшее повышение надежности нефтепроводов и в конечном счете снижение затрат на перекачку.

Дата: 2019-07-30, просмотров: 331.