Уязвимость валютного курса, курса акции или процентной ставки представляет собой размер и частоту колебаний этих курсов вокруг средней величины этого колебания на протяжении рассматриваемого периода времени. Чем сильнее колебания, тем выше уязвимость.

Уязвимость является рыночной категорией. Можно выделить следующие виды уязвимости:

• историческая уязвимость, замеченная в прошлом, дает первое представление о том, как она может влиять на рассматриваемую цену исходного актива. Она измеряет изменение прошлых цен исходного актива.

Ее можно вычислить, так как она является стандартным отклонением колебаний цен исходного актива на протяжении рассматриваемого периода (дается в процентном выражении). Чем короче рассматриваемый период (1, 3, 6, 12 месяцев), тем уязвимость выше.

• неявная уязвимость рассчитывается на основе рыночных цен опционов. Обычно используемый метод расчета заключается в применении теоретических моделей для оценки премий опционов (модель Блэка– Скоулза): считается, что котированные на рынке премии соответствуют теоретическим ценам и уязвимость становится искомым уравнением, используемым для переоценки премии. Из этого уравнения ее нетрудно вывести.

Если сравнить исторические и соответственно неявные уязвимости, то можно заметить значительные отклонения. Неявная уязвимость не представляет собой действенный инструмент для оценки будущей уязвимости. Необходимо при этом подчеркнуть, что прогнозирование дилерами эволюции уязвимости является важнейшим элементом для определения позиции при сделках с опционом. Поэтому рынок опционов в основном является рынком, где используются предусматриваемые уязвимости.

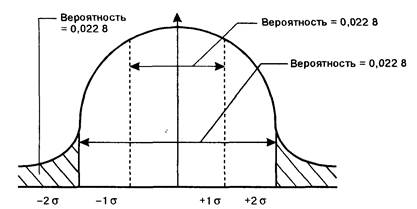

Анализ уязвимостей. Предположим, что колебания валютных курсов, курсов акций и процентных ставок будут через какое-то время распределены по закону, который характеризуется двумя параметрами: средней величиной и стандартным отклонением (колебания по отношению к средней величине за определенный период времени). Уязвимость соответствует этому стандартному отклонению.

Для анализа уязвимости надо знать, что по теории вероятностей:

• 2/3 (или точнее 68,46%) будущих логарифмических изменений процентных ставок или курсов будут в интервале (–1 стандартное отклонение, +1 стандартное отклонение];

• 19/20 колебаний процентных ставок или курсов будут в интервале [–2 стандартных отклонения, +2 стандартных отклонения];

• 369/370 колебаний процентных ставок или курсов будут в интервале [-3 стандартных отклонения, +3 стандартных отклонения].

Рис. 1. Распределение процентных ставок/курсов по времени

Применение к валютному курсу. Предположим, что уязвимость курса фр. франк/долл. США равняется 12% (прогноз для будущего года) и курс доллара составляет 5,89 фр. франков. Изменение стандартного отклонения будет соответствовать 0,7068 франков (т.е. 5,89 • 12%) и вероятности колебания курса французкого франка к доллару США будут в течение всего года находиться в следующих интервалах:

[5,18324; 6,59685], 2 раза из трех;

[4,47646; 7,3036], 19 раз из 20;

(3,7696; 8,0104], 369 раз из 370.

Таким образом, неявная уязвимость на 12% означает, что прогноз дилеров предусматривает два шанса из трех, что курсы французского франка к доллару США будут колебаться от 5,1832 до 6,5968 в течение будущего года.

Если предусматриваемая уязвимость составляет только 10%, то курсы могут колебаться между 5,301 и 6,479 франками два раза из трех (стандартное отклонение на 0,589 франка).

Уязвимость на 16% соответствует более широким колебаниям курсов, которые варьируют между 4,9476 и 6,8324 франка два раза из трех (стандартное отклонение на 0,9424 франка).

Применение к курсу акции. Предположим, что курс акции альфа составляет 385 франков, уязвимость 20%.

Тогда:

• два шанса из трех, что курс акции между 308 и 462 франками;

• 19 шансов из 20, что курс между 231 и 539 франками;

• 369 шансов из 370, что курс между 154 и 616 франками.

Применение к процентной ставке. Предположим, что процентная ставка составляет 7% и соответствующая уязвимость – 5%. Тогда курс будет колебаться:

• между 6,65% и 7,35% 2 раза из 3;

• между 6,30% и 7,70% 19 раз из 20;

• между 5,95% и 8,05% 369 раз из 370.

Уязвимость и опционы. Любое повышение уязвимости повышает цену опционов.

На самом деле, чем выше уязвимость, тем резче и чаще изменяются цены исходного актива и повышается вероятность, что опцион будет "в деньгах", т.е. в позиции совершения сделки: собственная стоимость опциона будет увеличиваться и параллельно будет повышаться его цена.

Таблица 1.

Влияние уязвимости:

(опцион "колл" – долл. США/фр. франк срок:1 месяц)

| Уязвимость | Премия, %* |

| 10% 13% 16% | 2,16 3,26 4,38 |

* Пример премий традиционно вычисляется на основе формул, которые вытекают из модели Блэка–Скоулза.

Заметим, что нет линейных отношений между колебаниями уязвимости и премии: уязвимость увеличилась от 60% (с 10% до 16%), цена опциона повысилась более чем в два раза.

Уязвимость играет важнейшую роль при определении цены опциона, так как она является единственной недоступной наблюдению переменной величиной (все другие параметры для исчисления премии известны: цена совершения, дата совершения, процентный дифференциал, спот-курс или форвардный курс).

Рынок опционов: рынок уязвимостей. Как было отмечено, неявная уязвимость не может использоваться в качестве инструмента для преждевременного измерения будущей уязвимости цен исходного актива (эмпирические проверки показали различия и несоответствия между неявной и исторической уязвимостями). Следовательно, решения принимаются благодаря прогнозируемой уязвимости.

Своими интервенциями на рынке опционов операторы выбирают позицию по отношению к уязвимости. Операторы, которые прогнозируют повышение уязвимости, выбирают "длинную" позицию по отношению к уязвимости, покупая контракты опционов. Наоборот, если они прогнозируют снижение уязвимости, то продают без покрытия опционы "колл" или "пут" и находятся в "короткой" позиции. Рынок опционов, таким образом, является рынком, где "сырьем" для обмена служит уязвимость или, точнее, прогнозы уязвимости.

Дата: 2019-07-30, просмотров: 294.