Содержание

Введение

1. Теоретическая база функционирования накопительной пенсионной системы

1.1 Пенсионное обеспечение

1.2 Достоинства и недостатки сложившейся пенсионной системы

2. Текущее состояние накопительной пенсионной системы

2.1 Пенсионные накопления вкладчиков (получателей)

2.2 Структура пенсионных активов фондов

2.3 Сведения о коэффициенте номинального дохода фондов

2.4 Финансовое состояние фондов

3. Анализ деятельности накопительных пенсионных фондов

3.1 Пенсионный фонд, назначение и функции

3.2 Пенсионный фонд «Коргау»

3.3 Пенсионный фонд ГНПФ

3.4 Фонд «ҰларҮміт»

4. Проблемы накопления и диверсификации активов НПФ

Заключение

Список литературы

Введение

Казахстан первым среди государств СНГ начал реформировать старую солидарную систему пенсионного обеспечения людей с переходом на накопительную систему. Закон «О пенсионном обеспечении в Республике Казахстан», принятый 20 июня 1997 года положил начало строительству в стране накопительной пенсионной системы.

Вначале реформа была задумана и реализована, чтоб снять бюджетную нагрузку и сделать более справедливую систему пенсионного обеспечения. Пенсионные скопления дозволили выполнить массу государственных программ, воплотить уйму инвестиционных проектов. Но, несмотря на значимые и положительные результаты реформирования накопительных пенсионной системы, многие ее трудности остаются до сих пор нерешенными. Об этом и многом другом подробнее рассматривается в моей курсовой работе.

В настоящее время в республике создано и действует большое количество внебюджетных фондов. В зависимости от уровня управления фонды подразделяются на государственные и региональные, по целевому назначению – на экономические и социальные.

Основные социальные фонды – это Пенсионный фонд, Фонд социального страхования, Государственный фонд занятости населения, Фонд медицинского страхования.

Накопительные пенсионные фонды могут быть:

– открытые;

– корпоративные.

Открытые накопительные пенсионные фонды осуществляют прием пенсионных взносов от вкладчиков независимо от места работы и жительства получателя.

Корпоративные накопительные пенсионные фонды создаются для получателей – работников одного или нескольких юридических лиц, являющихся учредителями и акционерами данного накопительного пенсионного фонда.

Целью данной работы является изучение накопительных пенсионных фондов, проблем, которые возникают в процессе формирования активов.

Задачи:

– рассмотреть пенсионное обеспечение;

– рассмотреть достоинства и недостатки пенсионной системы;

– рассмотреть деятельность основных накопительных фондов;

– проблемы накопления и диверсификации активов НПФ.

Теоретическая база функционирования накопительной пенсионной системы

Пенсионное обеспечение

В экономическом смысле пенсионное обеспечение – часть национального дохода, используемого на потребление в целях содержания нетрудоспособных. Пенсионное обеспечение является доминирующей формой содержания нетрудоспособных. Ни один другой вид социального обеспечения не отличается такими масштабами, как пенсии.

Пенсия – это гарантированная ежемесячная денежная выплата для обеспечения граждан в старости, в случае полной или частичной нетрудоспособности, потери кормильца, связанная с достижением установленного стажа работы в разных видах трудовой деятельности.

С принятием Закона «О пенсионном обеспечении в Республике Казахстан» от 20 июня 1997 г. начата пенсионная реформа. Ее суть – в переходе пенсионного обеспечения от существовавшего по 1997 г. принципа солидарности поколений при формировании пенсионных фондов на принцип индивидуальных накоплений. Для этого организована система накопительных пенсионных взносов, в том числе накопительный пенсионный фонд ГНПФ и Государственный центр по выплате пенсий.

С принятием Закона «О пенсионном обеспечении в Республике Казахстан» от 20 июня 1997 г. начата пенсионная реформа. Ее суть – в переходе пенсионного обеспечения от существовавшего по 1997 г. принципа солидарности поколений при формировании пенсионных фондов на принцип индивидуальных накоплений. Для этого организована система накопительных пенсионных взносов, в том числе накопительный пенсионный фонд ГНПФ и Государственный центр по выплате пенсий.

Ставки обязательных пенсионных взносов при пенсионном обеспечении из накопительных пенсионных фондов устанавливаются в размере 10% от ежемесячного дохода работника; при этом ежемесячный доход не должен превышать 75-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете; для некоторых категорий работников (индивидуальных предпринимателей, адвокатов, частных нотариусов) обязательные пенсионные взносы устанавливаются в размере 10% от дохода, но не менее 10% от минимального размера заработной платы и не выше 10% от 75-кратного минимального размера заработной платы, установленного законом о республиканском бюджете; для членов крестьянских (фермерских) хозяйств ставки устанавливаются в размере не менее 10% от минимального размера заработной платы и и не выше 10% от 75-кратного минимального размера заработной платы.

Пенсионные выплаты осуществляются из Государственного центра по выплате пенсий гражданам, достигшим пенсионного возраста – мужчины 63 года, женщины – 58 лет и имеющим трудовой стаж, соответственно, 25 и 20 лет. Для некоторых категорий граждан установлен пониженный пенсионный возраст и трудовой стаж, а также льготное исчисление трудового стажа для определенных видов деятельности.

Возможны пенсионные выплаты по возрасту в неполном объеме при отсутствии у граждан необходимого трудового стажа; они рассчитываются пропорционально имеющемуся стажу.

Исчисление пенсионных выплат в полном объеме производится из Государственного центра по выплате пенсий из расчета 60% среднемесячного дохода за любые 3 года работы подряд, независимо от перерывов в работе с 1 января 1995 г.; в расчет дохода включаются все виды оплаты труда и иные доходы по перечню, устанавливаемому Правительством Республики Казахстан. Размер пенсионных выплат за каждый полный отработанный год до 1 января 1998 г. сверх требуемого трудового стажа увеличивается на 1%, но не более 75% от дохода, учитываемого для исчисления пенсии. Максимальный размер пенсионных выплат, назначаемых до 1 января 1998 г., не может превышать 75% от 25-кратного месячного расчетного показателя, устанавливаемого законом о республиканском бюджете на соответствующий год (за исключением некоторых категорий получателей пенсий). Доход для исчисления пенсионных выплат из Государственного центра не может превышать 15-кратного месячного расчетного показателя.

Добровольные пенсионные взносы в накопительные пенсионные фонды вносятся вкладчиками – физическими лицами в свою пользу за счет своего дохода при заключении ими договора о пенсионном обеспечении за счет добровольных пенсионных взносов. Вкладчиками добровольных пенсионных взносов в пользу получателя могут быть физические и юридические лица. Ставка добровольных пенсионных взносов, порядок их уплаты, а также порядок пенсионных выплат устанавливаются по соглашению сторон договора о пенсионном обеспечении за счет добровольных пенсионных взносов.

Добровольные профессиональные пенсионные взносы осуществляются вкладчиками за счет собственных средств в пользу работников, перечень профессий которых определяется Правительством Республики Казахстан. Ставка добровольных профессиональных пенсионных взносов устанавливается по соглашению сторон договора о пенсионном обеспечении за счет добровольных профессиональных пенсионных взносов, но не выше десяти процентов от ежемесячного дохода работника. При этом ежемесячный доход, принимаемый для исчисления добровольных профессиональных пенсионных взносов, определяется в порядке, установленном Правительством Республики Казахстан.

В Казахстане продолжается действие солидарной пенсионной системы для пенсионеров, вышедших на пенсию до 1998 года или имевших к этому времени пенсионный стаж. Для финансирования их пенсионного обеспечения средства перечисляются из республиканского бюджета в Государственный накопительный пенсионный фонд и далее в Центр по выплате пенсий. В принципе, источником таких средств является социальный налог, но его поступлений недостаточно для покрытия расходов пенсионных программ, и для полного их финансирования привлекаются другие виды доходов государственного бюджета.

Накапливаемые взносы вкладчиков пенсионные фонды передают через уполномоченный банк организациям, осуществляющим управление пенсионными активами, который размещает средства в ценные бумаги, депозиты банков и другие финансовые инструменты. Полученный при размещении доход называется инвестиционным доходом, распределяется по индивидуальным счетам вкладчиков в соответствии с суммой накопленных средств.

Граждане вправе заключить договор пенсионного аннуитета со страховой организацией об осуществлении страховых выплат пожизненно с использованием пенсионных накоплений, сформированных за счет обязательных пенсионных взносов. При этом ежемесячная страховая выплата из страховой организации не может быть ниже размера минимальной пенсии, установленного законом о республиканском бюджете на соответствующий финансовый год.

Имеются особенности финансирования пенсионного обеспечения военнослужащих, сотрудников органов внутренних дел, других правоохранительных органов (следственных, национальной безопасности, Республиканской гвардии, службы охраны высших должностных лиц). Источник финансирования пенсионных выплат этих категорий в конечном счете единый – средства республиканского и местных бюджетов.

Уровень эффективности пенсионной системы обусловлен характером: – «внешних условий», связанных с ситуацией в экономике., деятельностью финансовых и страховых институтов; – «внутренних условий», определяемых спецификой конкретной пенсионной системы (структура, виды и подвиды системы, природа ее финансовых механизмов); сопряженности (адекватности) «внешних» и «внутренних» условий функционирования пенсионной системы, их непротиворечивостью.

При накопительной системе пенсионного обеспечения правительство оставило за собой право регулирования. Для этого был разработан сейчас работающий Закон «О пенсионном обеспечении в Республике Казахстан», состоящий из пяти разделов.

В нем предусмотрены меры по обеспечению сохранности пенсионных скоплений, порядок пенсионного обеспечения из Центра, а также из накопительных пенсионных фондов. Обратимся к статьям данного Закона.

В согласовании со статьёй 27, вкладчик накопительных пенсионных фондов имеют право выбирать накопительный фонд, получать информацию о состоянии пенсионных скоплений, осуществлять добровольные пенсионные взносы в пользу третьих лиц, обжаловать в судебном порядке действия накопительного фонда. Но совместно с этим вкладчик обязан вносить обязательные пенсионные взносы лишь в один из накопительных пенсионных фондов, докладывать в накопительные пенсионные фонды о всех изменениях, влияющих на выполнение обязательств фондом, в течение 10 дней с момента конфигураций.

Получатель в свою очередь имеет право получать пенсионные выплаты из накопительных фондов по достижении пенсионного возраста и в других вариантах, предусмотренных в Законе, переводить свои пенсионные накопления из одного накопительного пенсионного фонда в другой не почаще чем два раза в календарном году, завещать свои скопления, а также имеет право изъять их при выезде на неизменное жительство за пределы Казахстана.

В согласовании с Законом граждане имеют право на назначение пенсий:

· с 1 января 1998 г. – мужчинам по достижении 61 года, женщинам – 56 лет;

· с 1 июля 1998 г. – мужчинам по достижении 61,5 года, женщинам – 56,5 лет;

· с 1 июля 1999 г. – мужчинам по достижении 62 лет, женщинам – 57 лет;

· с 1 июля 2000 г. – мужчинам по достижении 62,5 года, женщинам – 57,5 лет;

· c 1 июля 2001 г. – мужчинам по достижении 63 лет, женщинам – 58 лет.

Граждане, проживающие в зонах чрезвычайного и наибольшего радиационного риска, в период с 29 августа 1949 года по 5 июля 1963 года имеют право на назначение пенсии:

– мужчинам – по достижении 50 лет при общем стаже работы не менее 25 лет;

– женщинам – по достижении 45 лет при общем стаже не менее 20 лет.

Выплата пенсий будут осуществляться следующим образом: если трудовая деятельность началась после 1 января 1998 года, то по достижении пенсионного возраста будут получать пенсионные выплаты лишь за счет собственных пенсионных скоплений из собственного накопительного пенсионного фонда. Для тех, кто на этот срок имели 6 месяцев либо больше, согласно закону, их пенсия будет состоять из двух частей. Первая часть из ГЦВП. Ее размер рассчитывается пропорционально трудовому стажу. Вторая часть выплачивается из накопительного пенсионного фонда, и ее размер прямо зависит от величины пенсионных скоплений. Все кто получал пенсию до 1 января 1998 года (т.е. Те граждане, которые достигли пенсионного возраста и имеющие трудовой стаж 20 и 25 лет) будут продолжать получать пенсионные выплаты из Государственного центра по выплате пенсий параллельно с выплатами из накопительной системы.

Исчисление пенсионных выплат в полном объёме делается из Государственного центра по выплате пенсий из расчета 60% среднемесячного дохода за любые 3 года работы подряд независимо от перерывов в работе с 1 января 1995 года; в расчет дохода включаются все виды оплаты труда и другие доходы по перечню, устанавливаемому Правительством Республики Казахстан. Доход для исчисления пенсионных выплат из Государственного центра не может превосходить 15-кратного месячного расчетного показателя, устанавливаемого законом о республиканском бюджете на соответствующий год. Размер пенсионных выплат за каждый полный отработанный год до 1 января 1998 года сверх требуемого трудового стажа возрастает на 1%, но не более 75% от дохода, учитываемого для исчисления пенсии. Пенсионные выплаты из Государственного центра назначаются и выплачиваются и выплачиваются пожизненно.

Источник финансирования пенсионных выплат этих категорий, в конечном счете единый – средства республиканского и местных бюджетов.

Сейчас, когда такие специальные преграды пенсионной реформы как недоверие населения к денежным структурам, маленький уровень доходов населения и остальные изживают себя, когда экономика идет в гору, а занятость населения растет, возникли новейшие способности повышения эффективности работы накопительной системы. Система будет оптимизироваться с учетом практических результатов реформы. То есть, ее законодательная база будет усовершенствована, технологии отточены и отработаны до автоматизма, качество услуг достигнет глобальных стандартов. Но реализация по-прежнему в большей мере будет зависеть от самих вкладчиков.

Финансовое состояние фондов

Совокупный капитал фондов по состоянию на 1 марта 2009 года составил 56,2 млрд. тенге, в том числе уставный капитал 35,9 млрд. тенге или 63,88% от общего объема совокупного капитала. Общая сумма активов по состоянию на 1 марта 2009 года по фондам составила 69,1 млрд. тенге или с начала года сумма активов увеличилась на 4,7 млрд. тенге (7,30%).

За февраль 2009 года 2 фонда из 14 («Коргау» и «Республика») допустили убыток на общую сумму 0,4 млрд. тенге и 12 фондов получили прибыль на общую сумму 8,5 млрд. тенге. В целом по фондам за февраль 2009 года получена чистая прибыль на общую сумму 8,1 млрд. тенге.

Финансовые инвестиции за счет собственных активов фондов по состоянию на 1 марта 2009 года составили 48,3 млрд. тенге или 69,9% от совокупных активов фондов.

Собственные активы фонды инвестировали в государственные ценные бумаги Республики Казахстан – 41,83%, государственные ценные бумаги иностранных государств – 1,09%, негосударственные ценные бумаги эмитентов Республики Казахстан – 31,81%, ценные бумаги международных финансовых организаций – 3,98%, операции «Обратное РЕПО» – 6,70%, размещали во вклады банков второго уровня – 3,91%, негосударственные ценные бумаги иностранных эмитентов – 10,64%, а также паи инвестиционных фондов – 0,04% от общего объема инвестиций.

Пенсионный фонд «Коргау»

Пенсионный фонд «Коргау», начавший свою деятельность в 2000 году, создавался как корпоративный накопительный пенсионный фонд для работников правоохранительных органов.

Высококвалифицированный менеджмент, грамотное управление пенсионными активами, строгое следование всем законам и правилам, установленным для НПФ, позволяет работать и развиваться фонду, успешно обеспечивает стабильную доходность от инвестиционной деятельности. Его юридическая форма – акционерное общество (АО). Уставной капитал фонда составляет 300 млн. тенге.

Учредителями и акционерами фонда является Республиканский совет ветеранов органов внутренних дел и внутренних войск, Республиканский Фонд содействия борьбе с преступностью и правонарушителями, Центральный совет ФСО «Динамо», РГП «Енбек», объединяющее предприятия исправительной системы Минпоста.

В состав акционеров фонда входят такие известные промышленные предприятия и финансовые организации, доказавшие свою состоятельность в конкурентной рыночной борьбе: один из крупнейших казахстанских банков – «ЦентКредит», известные компании «Патон» и «Пабела», ТОО «Система ТЕН», ОАО «PRG Botllers», крупный производитель напитков «Pepsi», соков «Да-Да», чая «Пиала».

Председателем совета директоров является известный в правоохранительных структурах генерал-майор милиции М. Есбулатов, Президент фонда – бывший министр внутренних дел Казахстана, генерал-майор юстиции профессор Р. Кайдаров.

Фонд работает на всей территории Казахстана, ее проводят два филиала – в Алматы и Астане – и семнадцать агентских пунктов, находящихся во всех областных центрах и крупных городах республики. Пенсионные накопления по состоянию на 1 ноября 2004 года превышают 6.7 млрд. тенге. Фонд активно привлекает вкладчиков не только сотрудников правоохранительных органов и военнослужащих, но и всех граждан любой профессии. Руководство фонда постоянно совершенствует работу, изыскивая наилучшие и самые выгодные возможности инвестирования пенсионных средств, предоставляет вкладчикам комплексные услуги, например, вместе со страховыми компаниями, как «Премьер», что позволяет укрепить социальную защиту будущих пенсионеров, увеличить и сохранить их сбережения. Разработано ряд мероприятий по оказанию клиентам комплекса услуг: скидки во многих торговых точках, предприятиях сферы услуг. В банке «ТуранАлем» при предоставлении потребительского кредита вкладчикам фонда «Коргау» делаются скидки.

Главный девиз и принцип деятельности НПФ «Коргау» – «Все для блага вкладчиков».

Пенсионный фонд «ГНПФ»

Накопительному пенсионному фонду «ГНПФ» в сентябре 2007 года исполнилось 10 лет.

На протяжении всей своей десятилетней истории ГНПФ не раз становился своеобразным пионером. Он стал первым накопительным пенсионным фондом страны, им был принят первый пенсионный взнос, и первый среди пенсионных фондов получили право на самостоятельное управление пенсионными активами.

Будучи одним из самых надежных фондов на пенсионном рынке, ГНПФ – единственный накопительный пенсионный фонд, в составе акционеров которого государственные институты и международная финансовая организация.

Высокопрофессиональное управление деятельностью Фонда позволяет устойчиво сохранять за собой ведущие позиции на отечественном рынке пенсионных услуг и заслуженно быть удостоенными признаний и наград на казахстанском и международном уровнях.

ГНПФ стремится к эффективному решению вопросов нашего будущего благосостояния и обеспечению сохранности наших пенсионных накоплений и их стабильному приумножению. Основной принцип инвестиционной политики ГНПФ основан на консервативной политике вложений, который предполагает баланс максимально возможной доходности при минимальных рисках. В настоящее время ГНПФ входит в лидирующую тройку среди всех пенсионных фондов по многим ключевым показателям, среди которых число вкладчиков, объемы пенсионных накоплений и взносов, «чистый» инвестиционный доход, пенсионные выплаты. Для повышения конкурентоспособности на рынке, улучшения качества и оперативности предоставляемых услуг вкладчикам ГНПФ постоянно улучшает и модернизирует свой программно-технический комплекс.

Деятельность Фонда базируется на автоматизированной информационной системе, разработанной по специальному заказу ГНПФ. В своей работе он использует продукты крупнейших вендоров программного и технического обеспечения на мировым рынке, таких как Sybase, Hewllett-Packard, Reuters, Bloomberg, Cisco, Microsoft, Norton и др., что обеспечивает качество наших услуг, а также сохранность информации.

Для операционной работы своих филиалов ГНПФ создал единую сеть на базе выделенных каналов связи по протоколу Frame Relay. Ввод информации в базу данных и ее обработка производятся в режиме on-line, что обеспечивает высокую скорость, качество и конфиденциальность передачи информации.

В перспективе планируется реализация нового проекта по внедрению интегрированной автоматизированной информационной системы. Проект призван усовершенствовать работу Фонда в таких сферах деятельности, как управление рисками, учет пенсионных активов вкладчиков, повышение информационной безопасности и прозрачности финансовой деятельности.

Организация всей деятельности Фонда основана на электронном документообороте с использованием системы автоматизации делопроизводства. Региональные представительства, филиалы и агентские пункты Фонда помимо традиционных средств коммуникации, повсеместно используют технологию IP‑телефонии, отличающуюся высоким качеством и скоростью сообщения

3.4 Фонд «ҰларYміт»

Для того чтобы быть лидерами рынка пенсионных услуг, необходимо многое. И неоспоримо важно – быть преданным своему делу. С самого начала фонд «ҰларYміт» поставил перед собой цель – быть первыми, поэтому для вкладчиков он предлагает только лучшее: стабильность, высокотехнологичные услуги и качественное обслуживание.

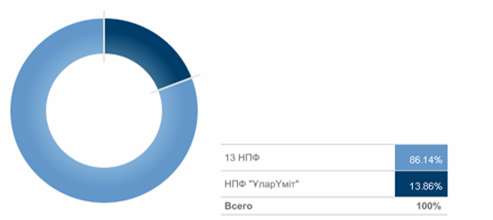

Фонд «ҰларYміт» работает с государственной лицензией №0000001 на осуществление деятельности по привлечению пенсионных взносов и осуществление пенсионных выплат и входит в тройку лидеров накопительных пенсионных фондов, общая сумма пенсионных активов которой составляет более 63,4% в разрезе всей пенсионной системы.

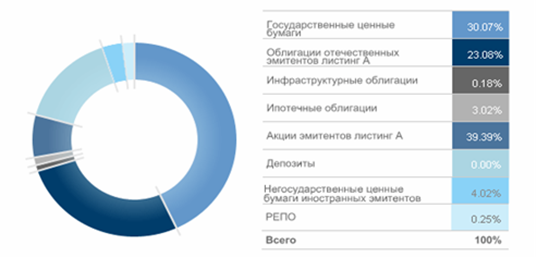

Инвестиционная политика пенсионного фонда «ҰларҮміт» направлена на извлечение инвестиционного дохода и характеризуется активным управлением инвестициями, приобретенными на пенсионные взносы. Особое внимание компания уделяет инвестициям на рынке акций, проводя свои сделки не только по ценным бумагам флагманов казахстанской экономики, но и ценным бумагам международных компаний, осуществляя глобальную диверсификацию пенсионных активов.

1997 год. После принятия Постановления Правительства Республики Казахстан «Об утверждении концепции реформирования системы пенсионного обеспечения в Республике Казахстан» акционеры нашего фонда первыми поддержали эту идею и приняли стратегическое решение о создании накопительного пенсионного фонда. На финансовом рынке республики появился новый участник – первый корпоративный накопительный пенсионный фонд «Казахтелеком – Yмiт».

Первый казахстанский фонд получил государственную лицензию №0000001 на деятельность по привлечению пенсионных взносов и осуществление пенсионных выплат. Вкладчиками Фонда стал весь коллектив «Казахтелекома».

1998 год. Акционерами было принято решение о преобразовании Фонда в открытый накопительный пенсионный фонд «Yмiт».

2000 год. Произошло присоединение ОННПФ Федерации профсоюзов к НПФ «Yмiт».

2001 год. Акционеры НПФ «Ұлар» и НПФ «Yмiт» приняли стратегическое решение об объединении двух крупнейших фондов страны на паритетных началах под названием ЗАО «НПФ «ҰларYмiт». Целью объединения стала идея создания мощного финансового и социального института, способного отвечать самым современным требованиям предоставления высокопрофессионального пенсионного обслуживания. С этого времени начался новый этап в истории развития накопительного пенсионного фонда под объединенным брендом «ҰларYмiт».

2005 год. В связи с принятием новой редакции Устава, Закрытое акционерное общество «Накопительный пенсионный фонд «YларYміт» переименовано в Акционерное общество «Накопительный пенсионный фонд «ҰларYмiт». Пенсионные накопления вкладчиков АО «Накопительный пенсионный фонда «ҰларYмiт» превысили 100 млрд. тенге.

2006 год. Пенсионные активы АО «Накопительный пенсионный фонд «ҰларYміт» достигли 130 млрд тенге или 1 млрд. долларов США.

2007 год. Пенсионные активы АО «Накопительный пенсионный фонд «ҰларYміт» превысили 200 млрд тенге или 1,5 млрд. долларов США.

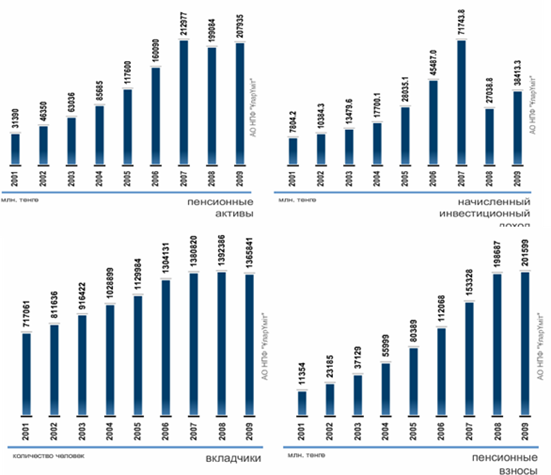

2009 год. «ҰларҮмiт» – единственный Фонд, применивший впервые на пенсионном рынке справедливую прогрессивную шкалу комиссионного вознаграждения (рис. 4,5,6). «ҰларҮмiт» за счет собственного капитала компенсировал своим вкладчикам кризисные потери 2008 года.

5 миллиардов 868 миллионов тенге распределены между всеми действующими вкладчиками пропорционально вкладам и сроку нахождения взносов на пенсионном счете.

Сегодня «ҰларҮмiт» – один из системообразующих фондов, обслуживающий вкладчиков на территории всей страны посредством сети, состоящей из 17 филиалов и 60 отделений.

Рисунок 4 – Финансовые показатели

Рисунок 5. Доля рынка по активам

Рисунок 6. Структура инвестиционного портфеля

Мы рассмотрели основные накопительные пенсионные фонды. Далее рассмотрим проблемы, которые возникают в процессе накопления активов.

Заключение

Осуществление социального обеспечения, возложено на Министерство труда и социальной защиты населения, в составе которого создан Департамент пенсионного обеспечения граждан республики. Департамент осуществляет разработку предложений по формированию государственной политики пенсионного обеспечения и ее реализации во взаимодействии с органами власти; организацию и методическое обеспечение работы по назначению, перерасчету, выплате и доставке пенсий; обеспечение применения пенсионного законодательства и подготовку предложений по его совершенствованию; контроль за правильностью начисления и выплаты пенсий; содействие развитию негосударственных форм пенсионного обеспечения.

Социальная значимость пенсионного обеспечения определяется тем, что затрагивает жизненно важные интересы престарелых, инвалидов и членов их семей, потерявших кормильца. В настоящее время государственная пенсионная система, пережившая кризис, реформу, развивается и, вновь преобразившись, действует на основе накопительных принципов финансирования.

Суть накопительной пенсионной системы – это сохранение и преумножение средств вкладчиков, т.е. инвестиции в реальное создание. Механизм ее функционирования заключается в следующем: работодатели ежемесячно перечисляют в форме обязательных пенсионных взносов 10% от оплаты труда, включая все виды заработной платы, разные премии, доплаты, надбавки. За счет данного источника формируются пенсионные скопления вкладчиков накопительных пенсионных фондов. Вкладчики либо их работодатели могут вносить в дополнение к обязательным пенсионным взносам добровольные пенсионные взносы, размер которых не ограничен; они вносятся единовременно либо многократно, регулярно либо нерегулярно, наличными средствами либо перечисленными.

Таким образом, вся пенсионная деятельность государственного и негосударственных фондов на сегодняшний день сводится к тому, что по указанию Правительства граждане перечисляют 10% от дохода в накопительные пенсионные фонды. Эти средства инвестируются, 90% инвестиционного дохода поступает на личный пенсионный счет вкладчика, а 10% – на нужды фонда.

Для условий Казахстана можно предложить модель диверсификации активов между различными их группами в зависимости от уровней риска данных групп, то есть диверсификация осуществляется между группами активов с высоким, средним и низким уровнями риска. При этом основными показателями, на основе которых производится подбор, являются уровни риска текущей позиции и уровни риска инвестиционного решения. В Казахстане наиболее подходящим методом выбора активов является их группировка по уровню риска (высокий, средний, низкий) с последующей диверсификацией вложений в зависимости от данных показателя. То есть, исходным критерием диверсификации должен быть уровень риска, базирующийся на волатильности котировок, а не отраслевая принадлежность, вариация ожидаемой доходности или другие признаки, применяемые на развитых рынках. Между тем, для пенсионных фондов весьма актуален стратегический, долгосрочный аспект инвестиций, что отражается другим направлением данной модели – диверсификацией по срокам вложений. В рамках этого направления предполагается выделение в портфеле определенных долей для стратегических и краткосрочных вложений наряду с основной его частью, представляющей среднесрочные инвестиции. Кроме долго- и среднесрочных вложений, определенная часть портфеля также должна быть отведена под краткосрочные активы, операции с которыми позволяют обеспечивать (за счет постоянной купли – продажи) повышенный уровень доходности по сравнению с простым держанием бумаг.

В заключении отметим следующее. Диверсификация инвестиций активов НПФ – ключевой аспект деятельности пенсионного фонда. Именно здесь определяются два важных вопроса: сможет ли НПФ уйти от риска невозврата переданных в ООИУПА средств и обеспечит ли НПФ реальную сохранность пенсионных накоплений относительно инфляции.

Сегодня Казахстан – единственное государство на территории СНГ с многоуровневой пенсионной системой, за 18 лет был создан крупный отечественный капитал, являющийся собственностью вкладчиков.

Список литературы

1 Тулепбаев К.М. Новая модель пенсионного обеспечения населения Казахстана: теория, методология и механизмы реализации. Автореферат дисс. докт. экон. наук. Алматы, 2007. – 42 с.

2 Грибанова С. Неравноценный обмен // Эксперт Казахстан. 2007. – №11. с. 38.

3 King, B.F. Market and Industry Factors in Stock Price Behavior. Joumalof Business, 39, №1 (January 1966).

4 Handbook of modern finance. Editor D.E. Logue. Warren, Gorham & Lamont. Boston – New York: 1984. p. 14–26.

5 Закон Республики Казахстан «О пенсионном обеспечении в Республике Казахстан»

6 «Казахстанская правда» от 27 мая 2007 года

7 http://www.gnpf.kz/

8 http://www.continent.kz/

9 http://www.ularumit.kz/

10 http://www.afn.kz/

11 Журнал «Банки Казахстана», №1 2008 г., с. 38

12 Журнал «Банки Казахстана», №12 2007 г., с. 34

Содержание

Введение

1. Теоретическая база функционирования накопительной пенсионной системы

1.1 Пенсионное обеспечение

1.2 Достоинства и недостатки сложившейся пенсионной системы

2. Текущее состояние накопительной пенсионной системы

2.1 Пенсионные накопления вкладчиков (получателей)

2.2 Структура пенсионных активов фондов

2.3 Сведения о коэффициенте номинального дохода фондов

2.4 Финансовое состояние фондов

3. Анализ деятельности накопительных пенсионных фондов

3.1 Пенсионный фонд, назначение и функции

3.2 Пенсионный фонд «Коргау»

3.3 Пенсионный фонд ГНПФ

3.4 Фонд «ҰларҮміт»

4. Проблемы накопления и диверсификации активов НПФ

Заключение

Список литературы

Введение

Казахстан первым среди государств СНГ начал реформировать старую солидарную систему пенсионного обеспечения людей с переходом на накопительную систему. Закон «О пенсионном обеспечении в Республике Казахстан», принятый 20 июня 1997 года положил начало строительству в стране накопительной пенсионной системы.

Вначале реформа была задумана и реализована, чтоб снять бюджетную нагрузку и сделать более справедливую систему пенсионного обеспечения. Пенсионные скопления дозволили выполнить массу государственных программ, воплотить уйму инвестиционных проектов. Но, несмотря на значимые и положительные результаты реформирования накопительных пенсионной системы, многие ее трудности остаются до сих пор нерешенными. Об этом и многом другом подробнее рассматривается в моей курсовой работе.

В настоящее время в республике создано и действует большое количество внебюджетных фондов. В зависимости от уровня управления фонды подразделяются на государственные и региональные, по целевому назначению – на экономические и социальные.

Основные социальные фонды – это Пенсионный фонд, Фонд социального страхования, Государственный фонд занятости населения, Фонд медицинского страхования.

Накопительные пенсионные фонды могут быть:

– открытые;

– корпоративные.

Открытые накопительные пенсионные фонды осуществляют прием пенсионных взносов от вкладчиков независимо от места работы и жительства получателя.

Корпоративные накопительные пенсионные фонды создаются для получателей – работников одного или нескольких юридических лиц, являющихся учредителями и акционерами данного накопительного пенсионного фонда.

Целью данной работы является изучение накопительных пенсионных фондов, проблем, которые возникают в процессе формирования активов.

Задачи:

– рассмотреть пенсионное обеспечение;

– рассмотреть достоинства и недостатки пенсионной системы;

– рассмотреть деятельность основных накопительных фондов;

– проблемы накопления и диверсификации активов НПФ.

Теоретическая база функционирования накопительной пенсионной системы

Пенсионное обеспечение

В экономическом смысле пенсионное обеспечение – часть национального дохода, используемого на потребление в целях содержания нетрудоспособных. Пенсионное обеспечение является доминирующей формой содержания нетрудоспособных. Ни один другой вид социального обеспечения не отличается такими масштабами, как пенсии.

Пенсия – это гарантированная ежемесячная денежная выплата для обеспечения граждан в старости, в случае полной или частичной нетрудоспособности, потери кормильца, связанная с достижением установленного стажа работы в разных видах трудовой деятельности.

С принятием Закона «О пенсионном обеспечении в Республике Казахстан» от 20 июня 1997 г. начата пенсионная реформа. Ее суть – в переходе пенсионного обеспечения от существовавшего по 1997 г. принципа солидарности поколений при формировании пенсионных фондов на принцип индивидуальных накоплений. Для этого организована система накопительных пенсионных взносов, в том числе накопительный пенсионный фонд ГНПФ и Государственный центр по выплате пенсий.

С принятием Закона «О пенсионном обеспечении в Республике Казахстан» от 20 июня 1997 г. начата пенсионная реформа. Ее суть – в переходе пенсионного обеспечения от существовавшего по 1997 г. принципа солидарности поколений при формировании пенсионных фондов на принцип индивидуальных накоплений. Для этого организована система накопительных пенсионных взносов, в том числе накопительный пенсионный фонд ГНПФ и Государственный центр по выплате пенсий.

Ставки обязательных пенсионных взносов при пенсионном обеспечении из накопительных пенсионных фондов устанавливаются в размере 10% от ежемесячного дохода работника; при этом ежемесячный доход не должен превышать 75-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете; для некоторых категорий работников (индивидуальных предпринимателей, адвокатов, частных нотариусов) обязательные пенсионные взносы устанавливаются в размере 10% от дохода, но не менее 10% от минимального размера заработной платы и не выше 10% от 75-кратного минимального размера заработной платы, установленного законом о республиканском бюджете; для членов крестьянских (фермерских) хозяйств ставки устанавливаются в размере не менее 10% от минимального размера заработной платы и и не выше 10% от 75-кратного минимального размера заработной платы.

Пенсионные выплаты осуществляются из Государственного центра по выплате пенсий гражданам, достигшим пенсионного возраста – мужчины 63 года, женщины – 58 лет и имеющим трудовой стаж, соответственно, 25 и 20 лет. Для некоторых категорий граждан установлен пониженный пенсионный возраст и трудовой стаж, а также льготное исчисление трудового стажа для определенных видов деятельности.

Возможны пенсионные выплаты по возрасту в неполном объеме при отсутствии у граждан необходимого трудового стажа; они рассчитываются пропорционально имеющемуся стажу.

Исчисление пенсионных выплат в полном объеме производится из Государственного центра по выплате пенсий из расчета 60% среднемесячного дохода за любые 3 года работы подряд, независимо от перерывов в работе с 1 января 1995 г.; в расчет дохода включаются все виды оплаты труда и иные доходы по перечню, устанавливаемому Правительством Республики Казахстан. Размер пенсионных выплат за каждый полный отработанный год до 1 января 1998 г. сверх требуемого трудового стажа увеличивается на 1%, но не более 75% от дохода, учитываемого для исчисления пенсии. Максимальный размер пенсионных выплат, назначаемых до 1 января 1998 г., не может превышать 75% от 25-кратного месячного расчетного показателя, устанавливаемого законом о республиканском бюджете на соответствующий год (за исключением некоторых категорий получателей пенсий). Доход для исчисления пенсионных выплат из Государственного центра не может превышать 15-кратного месячного расчетного показателя.

Добровольные пенсионные взносы в накопительные пенсионные фонды вносятся вкладчиками – физическими лицами в свою пользу за счет своего дохода при заключении ими договора о пенсионном обеспечении за счет добровольных пенсионных взносов. Вкладчиками добровольных пенсионных взносов в пользу получателя могут быть физические и юридические лица. Ставка добровольных пенсионных взносов, порядок их уплаты, а также порядок пенсионных выплат устанавливаются по соглашению сторон договора о пенсионном обеспечении за счет добровольных пенсионных взносов.

Добровольные профессиональные пенсионные взносы осуществляются вкладчиками за счет собственных средств в пользу работников, перечень профессий которых определяется Правительством Республики Казахстан. Ставка добровольных профессиональных пенсионных взносов устанавливается по соглашению сторон договора о пенсионном обеспечении за счет добровольных профессиональных пенсионных взносов, но не выше десяти процентов от ежемесячного дохода работника. При этом ежемесячный доход, принимаемый для исчисления добровольных профессиональных пенсионных взносов, определяется в порядке, установленном Правительством Республики Казахстан.

В Казахстане продолжается действие солидарной пенсионной системы для пенсионеров, вышедших на пенсию до 1998 года или имевших к этому времени пенсионный стаж. Для финансирования их пенсионного обеспечения средства перечисляются из республиканского бюджета в Государственный накопительный пенсионный фонд и далее в Центр по выплате пенсий. В принципе, источником таких средств является социальный налог, но его поступлений недостаточно для покрытия расходов пенсионных программ, и для полного их финансирования привлекаются другие виды доходов государственного бюджета.

Накапливаемые взносы вкладчиков пенсионные фонды передают через уполномоченный банк организациям, осуществляющим управление пенсионными активами, который размещает средства в ценные бумаги, депозиты банков и другие финансовые инструменты. Полученный при размещении доход называется инвестиционным доходом, распределяется по индивидуальным счетам вкладчиков в соответствии с суммой накопленных средств.

Граждане вправе заключить договор пенсионного аннуитета со страховой организацией об осуществлении страховых выплат пожизненно с использованием пенсионных накоплений, сформированных за счет обязательных пенсионных взносов. При этом ежемесячная страховая выплата из страховой организации не может быть ниже размера минимальной пенсии, установленного законом о республиканском бюджете на соответствующий финансовый год.

Имеются особенности финансирования пенсионного обеспечения военнослужащих, сотрудников органов внутренних дел, других правоохранительных органов (следственных, национальной безопасности, Республиканской гвардии, службы охраны высших должностных лиц). Источник финансирования пенсионных выплат этих категорий в конечном счете единый – средства республиканского и местных бюджетов.

Уровень эффективности пенсионной системы обусловлен характером: – «внешних условий», связанных с ситуацией в экономике., деятельностью финансовых и страховых институтов; – «внутренних условий», определяемых спецификой конкретной пенсионной системы (структура, виды и подвиды системы, природа ее финансовых механизмов); сопряженности (адекватности) «внешних» и «внутренних» условий функционирования пенсионной системы, их непротиворечивостью.

При накопительной системе пенсионного обеспечения правительство оставило за собой право регулирования. Для этого был разработан сейчас работающий Закон «О пенсионном обеспечении в Республике Казахстан», состоящий из пяти разделов.

В нем предусмотрены меры по обеспечению сохранности пенсионных скоплений, порядок пенсионного обеспечения из Центра, а также из накопительных пенсионных фондов. Обратимся к статьям данного Закона.

В согласовании со статьёй 27, вкладчик накопительных пенсионных фондов имеют право выбирать накопительный фонд, получать информацию о состоянии пенсионных скоплений, осуществлять добровольные пенсионные взносы в пользу третьих лиц, обжаловать в судебном порядке действия накопительного фонда. Но совместно с этим вкладчик обязан вносить обязательные пенсионные взносы лишь в один из накопительных пенсионных фондов, докладывать в накопительные пенсионные фонды о всех изменениях, влияющих на выполнение обязательств фондом, в течение 10 дней с момента конфигураций.

Получатель в свою очередь имеет право получать пенсионные выплаты из накопительных фондов по достижении пенсионного возраста и в других вариантах, предусмотренных в Законе, переводить свои пенсионные накопления из одного накопительного пенсионного фонда в другой не почаще чем два раза в календарном году, завещать свои скопления, а также имеет право изъять их при выезде на неизменное жительство за пределы Казахстана.

В согласовании с Законом граждане имеют право на назначение пенсий:

· с 1 января 1998 г. – мужчинам по достижении 61 года, женщинам – 56 лет;

· с 1 июля 1998 г. – мужчинам по достижении 61,5 года, женщинам – 56,5 лет;

· с 1 июля 1999 г. – мужчинам по достижении 62 лет, женщинам – 57 лет;

· с 1 июля 2000 г. – мужчинам по достижении 62,5 года, женщинам – 57,5 лет;

· c 1 июля 2001 г. – мужчинам по достижении 63 лет, женщинам – 58 лет.

Граждане, проживающие в зонах чрезвычайного и наибольшего радиационного риска, в период с 29 августа 1949 года по 5 июля 1963 года имеют право на назначение пенсии:

– мужчинам – по достижении 50 лет при общем стаже работы не менее 25 лет;

– женщинам – по достижении 45 лет при общем стаже не менее 20 лет.

Выплата пенсий будут осуществляться следующим образом: если трудовая деятельность началась после 1 января 1998 года, то по достижении пенсионного возраста будут получать пенсионные выплаты лишь за счет собственных пенсионных скоплений из собственного накопительного пенсионного фонда. Для тех, кто на этот срок имели 6 месяцев либо больше, согласно закону, их пенсия будет состоять из двух частей. Первая часть из ГЦВП. Ее размер рассчитывается пропорционально трудовому стажу. Вторая часть выплачивается из накопительного пенсионного фонда, и ее размер прямо зависит от величины пенсионных скоплений. Все кто получал пенсию до 1 января 1998 года (т.е. Те граждане, которые достигли пенсионного возраста и имеющие трудовой стаж 20 и 25 лет) будут продолжать получать пенсионные выплаты из Государственного центра по выплате пенсий параллельно с выплатами из накопительной системы.

Исчисление пенсионных выплат в полном объёме делается из Государственного центра по выплате пенсий из расчета 60% среднемесячного дохода за любые 3 года работы подряд независимо от перерывов в работе с 1 января 1995 года; в расчет дохода включаются все виды оплаты труда и другие доходы по перечню, устанавливаемому Правительством Республики Казахстан. Доход для исчисления пенсионных выплат из Государственного центра не может превосходить 15-кратного месячного расчетного показателя, устанавливаемого законом о республиканском бюджете на соответствующий год. Размер пенсионных выплат за каждый полный отработанный год до 1 января 1998 года сверх требуемого трудового стажа возрастает на 1%, но не более 75% от дохода, учитываемого для исчисления пенсии. Пенсионные выплаты из Государственного центра назначаются и выплачиваются и выплачиваются пожизненно.

Источник финансирования пенсионных выплат этих категорий, в конечном счете единый – средства республиканского и местных бюджетов.

Сейчас, когда такие специальные преграды пенсионной реформы как недоверие населения к денежным структурам, маленький уровень доходов населения и остальные изживают себя, когда экономика идет в гору, а занятость населения растет, возникли новейшие способности повышения эффективности работы накопительной системы. Система будет оптимизироваться с учетом практических результатов реформы. То есть, ее законодательная база будет усовершенствована, технологии отточены и отработаны до автоматизма, качество услуг достигнет глобальных стандартов. Но реализация по-прежнему в большей мере будет зависеть от самих вкладчиков.

Дата: 2019-07-30, просмотров: 280.