Факультет «Экономика и управление»

Кафедра экономики и финансов

Курсовая работа

на тему:

Антиинфляционная

политика

государства

Студент: Величко Оксана

группа ЭиУ–163

Руководитель: Баев И.А.

Челябинск

1998 год

ПЛАН

ВВЕДЕНИЕ

1. ИНФЛЯЦИЯ

1.1. Причины инфляции

1.2. Инфляция спроса и издержек

1.3. Виды инфляции

1.4. Кривая Филипса

1.5. Последствия инфляции

2. АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА

2.1. Фискальная политика

2.2. Кредитно-денежная политика

2.3. Монетаризм

2.4. Гипотеза естественного уровня

2.4.1. Теория адаптивных ожиданий

2.4.2. Теория рациональных ожиданий

2.5. Экономика предложения

2.6. Антиинфляционная стратегия

2.7. Антиинфляционная тактика

3. ИНФЛЯЦИЯ И АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА В РОССИИ

3.1. Особенности антиинфляционного процесса в России

3.2. Основные направления антиинфляционной политики Российской Федерации на 1998 год

. ЗАКЛЮЧЕНИЕ

ВВЕДЕНИЕ.

Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития Российской экономики.

Словарь "Язык рынка" дает следующее определение: "Инфляция - процесс переполнения каналов денежного обращения, выраженный в обесценении денег, росте цен на товары и услуги и снижении реального жизненного уровня трудящихся."2) Словарь банковско-биржевой лексики определяет инфляцию как "чрезмерную экспансию денежной массы, сопровождаемую ростом цен и сокращением спроса."3) "Инфляция - чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее их обесценение," - так описывает этот термин толкователь русского языка С.И. Ожегов.

Суммируя все эти, в общем-то идентичные, определения, можно сказать, что инфляция - это денежный феномен, выраженный в устойчивом и непрерывном росте цен, вызванном избытком денежной массы в обращении. Иными словами, эта проблема возникает в ситуации, когда кассовая наличность предпринимателей и потребителей (предложение денег) превышает реальную потребность (спрос на деньги). Очевидно, что в таком случае субъекты хозяйственных отношений постараются по возможности избавиться от возникших избытков денег, увеличивая свои расходы и уменьшая денежные сбережения. Это вызовет расширение спроса, повышение цен и снижение покупательной способности денег - отрицательные последствия неверной денежной политики государства, чреватые значительными экономическими и социальными потрясениями.

Вообще, корни такого явления, как инфляция, всегда кроются в ошибках проводимой государственной политики. Причинами могут послужить весомый дефицит бюджета, неверные мероприятия по денежной эмиссии и многое другое по отдельности и в совокупности.

Однако, инфляция, хотя и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену. Это сложное социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция, имея длительную и богатую историю, и сейчас представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира.

В современном мире существует немало проблем, которые мы модем со всеми основаниями назвать глобальными. Инфляция - одна из них. Она существовала со времен экономического развития человечества, но целиком проявилась сравнительно недавно, поразив сразу экономики всех стран: развитых и развивающихся. Вся прогрессивная экономическая мысль человечества, положила немало усилий для борьбы с ней, но инфляция окончательно побеждена не была, т.к. появились новые и более сложные ее формы.

ИНФЛЯЦИЯ.

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась чуть ли не с возникновением денег, с функционированием которых неразрывно связана.

Термин инфляция (от латинского inflatio - вздутие) впервые стал употребляться в Северной Америке в период гражданской войны 1861-1865 гг. и обозначил процесс разбухания бумажно-денежного обращения. В XIX в. этот термин употреблялся также в Англии и Франции. Широкое распространение в экономической литературе понятие инфляции получило в XX веке после первой мировой войны, а в советской экономической литературе - с середины 20-х годов.

Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития Российской экономики.

Причины инфляции.

К важнейшим инфляционным причинам роста цен можно отнести следующие:

1. Диспропорциональность - несбалансированность государственных расходов и доходов - т.н. дефицит государственного бюджета. Часто этот дефицит покрывается за счет использования “печатного станка” что приводит к увеличению денежной массы и как следствие - инфляции.

2. Инфляционно опасные инвестиции - преимущественно милитаризация экономики. Военные ассигнования ведут к созданию дополнительного платежеспособного спроса, а как следствие - увеличению денежной массы. Чрезмерные военные ассигнования обычно являются главной причиной хронического дефицита государственного бюджета а также увеличения государственного долга для покрытия которого выпускаются дополнительные бумажные деньги.

3. Отсутствие чистого свободного рынка и совершенной конкуренции как его части. Современный рынок в значительной степени огополистичен. Поскольку огополист заинтересован в сокращении производства и предложения товаров создается дефицит используемый им для поддержания или поднятия цены на товар.

4. Импортируемая инфляция, роль которой возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи той или иной страны. Возможности для борьбы у государства довольно-таки ограничены. Метод ревальвации собственной валюты, иногда применяемый в таких случаях, делает импорт более выгодным, одновременно затрудняя экспорт.

5. Инфляционные ожидания - возникновения у инфляции самоподдерживающегося характера. Население и хозяйственные субъекты привыкают к постоянному повышению уровня цен. Население требует повышения заработной платы и запасается товарами впрок ожидая их скорое подорожание. Производители же опасаются повышения цен со стороны своих поставщиков, одновременно закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие и раскачивают тем самым маховик инфляции.

Инфляции спроса и издержек

В теориях, разрабатываемых западными экономистами, выделяются в качестве альтернативных концепций инфляция спроса и инфляция издержек. Эти концепции рассматривают различные причины инфляции.

Инфляция спроса означает нарушение равновесия между совокупным спросом и совокупным предложением со стороны спроса. Основными причинами здесь могут быть расширение государственных заказов (военных и социальных), увеличение спроса на средства производства в условиях полной и почти 100% загрузки производственных мощностей, а также рост заработной платы в результате согласованных действий профсоюзов. Вследствие этого в обращении возникает избыток денег по отношению к количеству товаров, повышаются цены. В такой ситуации избыток в обращении платежных средств наталкивается на ограниченное предложение товаров.

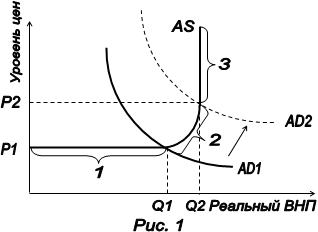

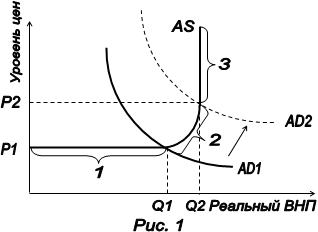

Инфляцию спроса можно проиллюстрировать графически (рис. 1).

Инфляцию спроса можно проиллюстрировать графически (рис. 1).

Увеличение денежной массы по указанным выше причинам в течение короткого промежутка времени сдвигает кривую совокупного спроса вправо (AD1 à AD2), и если экономика находится на промежуточном (2) или классическом (3) отрезках кривой совокупного предложения, то это ведет к росту цен, что представляет инфляцию спроса.

Увеличение денежной массы по указанным выше причинам в течение короткого промежутка времени сдвигает кривую совокупного спроса вправо (AD1 à AD2), и если экономика находится на промежуточном (2) или классическом (3) отрезках кривой совокупного предложения, то это ведет к росту цен, что представляет инфляцию спроса.

Инфляция издержек означает рост цен вследствие увеличения издержек производства. Причинами увеличения издержек могут быть олигополистическая практика ценообразования и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы и др.

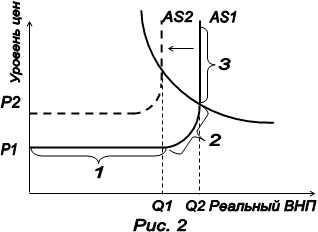

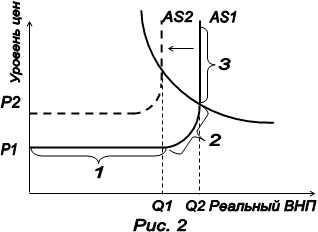

Инфляция издержек может быть изображена графически (рис. 2). Смещение кривой совокупного предложения влево (AS1 à AS2) в результате действия указанных причин отражает увеличение издержек на единицу продукции, возрастают цены, сокращается реальный объем производства или реальный ЧНП.

Поскольку общее повышение цен приводит к снижению реальных доходов населения, то неизбежны как требования профсоюзов увеличить номинальную заработную плату трудящихся, так и государственная политика компенсации денежных потерь от инфляции. Возникает порочный круг: рост цен вызывает требования повышения доходов населения, что, в свою очередь, приводит к новому скачку цен, так как растут издержки предпринимателей на заработную плату. При этом успешная государственная антиинфляционная политика предполагает, что программы индексации доходов не могут быть полностью исчерпывающими для всех слоев населения или одинаковыми для работников различных отраслей экономики.

На практике нелегко отличить один тип инфляции от другого, они тесно взаимодействуют, поэтому рост зарплаты, например, может выглядеть и как инфляция спроса и как инфляция издержек.

Необходимо отметить, что ни в одной экономически развитой стране одновременно не наблюдались во второй половине ХХ в. длительное время полная занятость, свободный рынок и стабильность цен. Цены росли постоянно, а с конца 60–х годов – даже в периоды экономических спадов и застоя, когда недогрузка производства могла доходить до значительных размеров.

А ведь рост цен в фазе кризиса – явление невероятное для циклов XIX – первой половины ХХ веков. Такое явление получило название стагфляции, что означает инфляционный рост цен в условиях стагнации, застоя производства, экономического кризиса.

Наиболее широко используемыми индексами инфляции являются индексы роста цен, в том числе индексы потребительских цен (рассчитывается для группы товаров и услуг, входящих в потребительскую корзину среднего городского жителя) и индексы цен производителей (включает в себя три группы товаров: конечные товары, не проданные потребителям, промежуточные товары, а также сырье, подготовленное для дальнейшей обработки).

Виды инфляции.

В зависимости от характера инфляции и темпов нарастания инфляционных процессов различают три типа инфляции: умеренная инфляция, галопирующая инфляция и гиперинфляция. Для умеренной инфляции характерны относительно невысокие темпы роста цен – 10% и немногим более в год. Галопирующая инфляция в отличие от умеренной имеет более высокие темпы роста цен – от 20 до 200% в год. Для гиперинфляции характерна огромная скорость роста цен. Которая выражается в ежемесячном росте свыше 50%, а годовой рост составляет четырехзначную цифру. В зависимости от роста цен по разным товарным группам принято выделять сбалансированную и несбалансированную инфляцию. Сбалансированная инфляция выражается, как правило, пропорциональным изменением цен на разные товары. Несбалансированная инфляция определяет изменение цен разных товаров по отношению друг к другу в разных пропорциях. В зависимости от степени предвидения инфляция подразделяется на ожидаемую (прогнозируемый рост цен) и неожидаемую (непрогнозируемый рост цен). По степени распространения инфляционных процессов принято выделять локальную (в рамках отдельных стран) и мировую (охватывает группу стран или целые регионы) инфляцию.

Формы инфляции разнообразны, но в их основе лежат либо внешние причины, либо внутренние. К внешним причинам относятся:

Ø рост цен на мировых рынках;

Ø сокращение поступлений от внешней торговли;

Ø отрицательное сальдо внешнеторгового баланса;

Ø отрицательное сальдо платежного баланса.

Внутренние причины инфляции, как правило, связаны с:

Ø деформацией экономики в сторону отставания отраслей потребительского сектора и гипертрофированного развития отраслей тяжелой индустрии и особенно военного машиностроения;

Ø монополией государства на денежную эмиссию, внешнюю торговлю и правительственные расходы; монополией крупнейших корпораций, фирм, компаний на установление цен на рынках, не согласующихся с их собственными издержками;

Ø монопольным положением профсоюзов на регулирование ставок заработной платы своих членов путем заключения трудовых соглашений с предпринимателями, включающих обязательство последних повышать ставки в соответствии с ростом инфляции;

Ø непомерно высокими налогами или процентными ставками за кредит.

Степень влияния инфляционных процессов на экономику во многом определяется особенностями инфляции и зависит от степени прогнозирования инфляционных процессов и степени адаптации экономических институтов к этим процессам. Это позволяет подразделять издержки на издержки ожидаемой инфляции и издержки неожидаемой инфляции. Издержки ожидаемой инфляции всегда связаны с сокращением массы наличных денег на руках населения, частым пересмотром цен, неустойчивостью относительных цен, нарушением принципов налогообложения и неудобствами пересчетов с поправкой на инфляцию. Издержки неожидаемой инфляции более противоречивы и связаны с перераспределением дохода или материальных ценностей между кредиторами и заемщиками, с понижением реальной стоимости сбережений и сокращением реальных доходов социальных групп с фиксированным уровнем дохода. Указанные причины и последствия инфляции носят характер обобщения, но это не умоляет их значения.

Кривая Филлипса

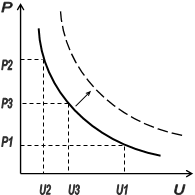

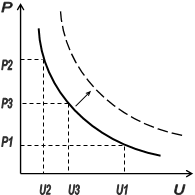

Инфляция оказывает серьезное воздействие на занятость. В 1958 г. английский экономист О. Филлипс предложил модель инфляции спроса, наглядно показывающую это воздействие. Позднее эта кривая была модифицирована (рисунок 3).

Если правительство страны рассматривает уровень безработицы U1 (ему соответствует темп роста цен Р1) как чрезвычайно высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, которые стимулируют спрос. Это ведет к расширению производства, созданию новых рабочих мест. Норма безработицы снижается до величины U2, но одновременно возрастают темпы инфляции до Р2. Возникшие условия могут вызвать «перегрев» экономики, серьезные кризисные явления, что вынудит правительство ввести кредитные ограничения, сократить расходы из государственного бюджета и др. В результате темпы роста цен снизятся до уровня Р3, а безработица возрастет, ее норма составит U3.

Если правительство страны рассматривает уровень безработицы U1 (ему соответствует темп роста цен Р1) как чрезвычайно высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, которые стимулируют спрос. Это ведет к расширению производства, созданию новых рабочих мест. Норма безработицы снижается до величины U2, но одновременно возрастают темпы инфляции до Р2. Возникшие условия могут вызвать «перегрев» экономики, серьезные кризисные явления, что вынудит правительство ввести кредитные ограничения, сократить расходы из государственного бюджета и др. В результате темпы роста цен снизятся до уровня Р3, а безработица возрастет, ее норма составит U3.

Практика экономического регулирования показала. Что кривая Филлипса может быть применима для экономической ситуации в короткие периоды, поскольку в долгосрочном плане (5–10 лет), несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым комплексом обстоятельств.

Среди этих обстоятельств важно выделить политику стимулирования совокупного спроса. Стремление правительства ценой инфляции купить более низкий уровень безработицы можно считать успешным только тогда, когда у хозяйствующих агентов удается создать так называемые ложные ожидания. Так, работающие по найму, наблюдая рост ставок номинальной заработной платы, увеличивают предложение труда. И тогда рост инфляции (и связанный с ней рост заработной платы) может уменьшить безработицу. Но дело в том, что со временем население начинает распознавать истинную цену привлекательности высоких ставок денежной (номинальной зарплаты). Ведь в условиях инфляции рост реальной заработной платы – это не обязательно то же самое, что и рост номинального ее уровня. И если люди обнаруживают, что на полученные деньги можно купить все меньшее количество товаров и услуг, иллюзиям приходит конец: никто более не намеревается увеличивать предложение своего труда в ответ на рост денежной заработной платы. Предприниматели сокращают спрос на труд. Требования рабочих по найму повышения реальной заработной платы ведут к уменьшению прибылей и, следовательно, вынуждают предпринимателей ограничивать найм работников.

При помощи кривой Филлипса можно графически изобразить стагфляцию. Ведь это означает правостороннее смещение этой кривой на рисунке 3 когда возросший уровень цен сопровождается растущей безработицей. Считается также, что кривая Филлипса может быть использована для экономического анализа альтернативы инфляции и безработицы лишь в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях темп инфляции возрастает также неожиданно и может сопровождаться резким увеличением безработицы.

1.5 Последствия инфляции.

Последствия инфляции сложны и разнообразны. Небольшие ее темпы содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. По мере углубления инфляция превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Галопирующая инфляция дезорганизует хозяйство, наносит серьезный экономический ущерб как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Инфляция затрудняет проведение эффективной макроэкономической политики. К тому же неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве – быть объективным информационным сигналом.

Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

В условиях инфляции обесцениваются сбережения населения, потери несут банки и учреждения, предоставляющие кредит. Интернационализация производства облегчает переброс инфляции из страны в страну, осложняя международные валютные и кредитные отношения.

Инфляция имеет и социальные последствия, она ведет к перераспределению национального дохода, является как бы сверхналогом на население, что обуславливает отставание темпов роста номинальной, а также реальной зарплаты от резко возрастающих цен на товары и услуги. Ущерб от инфляции терпят все категории наемных работников, лица свободных профессий, пенсионеры, рантье, доходы которых либо уменьшаются, либо возрастают темпами меньшими, чем темпы инфляции.

АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА.

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. При этом в первую очередь экономисты пытаются найти ответ на такой важный вопрос – ликвидировать инфляцию путем радикальных мер или адаптироваться к ней. Эта дилемма в разных странах решается с учетом целого комплекса специфических обстоятельств. В США и Англии, например, на государственном уровне ставится задача борьбы с инфляцией. Некоторые другие страны разрабатывают комплекс адаптационных мероприятий (индексация и т. п.).

Оценивая характер антиинфляционной политики, можно выделить в ней два подхода. В рамках первого подхода (его разрабатывают представители современного кейнсианства) предусматривается активная бюджетная политика – маневрирование государственными расходами и налогами в целях воздействия на платежеспособный спрос.

При инфляционном, избыточном спросе государство ограничивает свои расходы и повышает налоги. В результате сокращается спрос, снижаются темпы инфляции. однако одновременно ограничивается и рост производства, что может привести к застою и даже кризисным явлениям в экономике, к расширению безработицы.

Бюджетная политика проводится и для расширения спроса в условиях спада. Если спрос недостаточен, осуществляются программы государственных капиталовложений и других расходов, понижаются налоги. Низкие налоги устанавливаются прежде всего в отношении получателей средних и невысоких доходов, которые обычно немедленно реализуют выгоду. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами, как показал опыт многих стран в 60-е и 70-е гг., может усиливать инфляцию. К тому же большие бюджетные дефициты ограничивают правительственные возможности маневрировать налогами и расходами.

Второй подход рекомендуется экономистами неоклассического направления, выдвигающими на первый план денежно-кредитное регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Этот вид регулирования проводится формально неподконтрольным правительству Центральным банком, который изменяет количество денег в обращении и ставку ссудного процента, воздействуя таким образом на экономику. Иными словами, эти экономисты считают, что государство должно проводить дефляционные мероприятия для ограничения платежеспособного спроса, поскольку стимулирование экономического роста и искусственное поддержание занятости путем снижения естественного уровня безработицы ведет к потере контроля над инфляцией.

Современная рыночная экономика инфляционна по своему характеру, поскольку в ней невозможно устранить все факторы инфляции (бюджетный дефицит, монополии, диспропорции в народном хозяйстве, инфляционные ожидания населения и предпринимателей, переброс инфляции по внешнеэкономическим каналам и др.).

В связи с этим очевидно, что задача полностью ликвидировать инфляцию нереальна. Видимо, поэтому многие государства ставят перед собой цель сделать ее умеренной, контролируемой, не допустить разрушительных ее масштабов.

Фискальная политика

Фискальная политика – это манипулированием государственным бюджетом (правительственными расходами и налогообложением) для достижения выдвинутых целей увеличения производства и занятости или снижения инфляции.

Рассмотрим дискреционную сдерживающую фискальную политику, под которой понимается сознательное манипулирование налогами и правительственными расходами с целью контроля над инфляцией. Она включает в себя: (1) уменьшение правительственных расходов, или (2) увеличение налогов, или (3) сочетание (1) и (2). Во всех этих случаях наблюдается сокращение равновесного чистого национального продукта.

Либеральные экономисты, которые считают, что государственный сектор должен быть расширен, для того чтобы компенсировать разнообразные погрешности рыночной системы, могут рекомендовать ограничение совокупных расходов в период роста инфляции за счет увеличения налогов. Консервативные экономисты, считающие, что государственный сектор излишне раздут и неэффективен, могут выступать за сокращение совокупных расходов в период роста инфляции за счет сокращения государственных расходов. Активная фискальная политика, направленная на стабилизацию экономики, может опираться как на расширяющийся, так и на сокращающийся государственный сектор.

В некоторой степени необходимые изменения в относительные уровни государственных расходов и налогов вводятся автоматически. Эта так называемая автоматическая, или встроенная стабильность не включена в рассмотрение дискреционной фискальной политики.

Если налоговые поступления колеблются в том же направлении, что и ЧНП, то бюджетные излишки, которые имеют тенденцию автоматически появляться во время экономических подъемов, будут содействовать преодолению возможной инфляции.

Кредитно-денежная политика.

В кредитно-денежной политике для ограничения предложения денег, для того чтобы понизить расходы и сдержать инфляционное давление, используется политика дорогих денег. Смысл ее заключается в понижении резервов коммерческих банков. Это делается следующим образом:

1. Центральные банки должны продавать государственные облигации на открытом рынке, для того чтобы урезать резервы коммерческих банков.

2. Увеличение резервной нормы автоматически освобождает коммерческие банки от избыточных резервов и уменьшает размер денежного мультипликатора.

3. Подъем учетной ставки снижает интерес коммерческих банков увеличивать свои резервы посредством заимствования у центральных банков.

Среди трех видов денежного контроля (операции на открытом рынке, изменение резервной нормы, изменение учетной ставки) наиболее важным регулирующим механизмом являются операции на открытом рынке.

Три основных инструмента кредитно-денежной политики периодически дополняются некоторыми менее важными средствами контроля в форме селективного регулирования, которое касается фондовой биржи, покупок в рассрочку и увещевания.

Монетаризм

Монетаристский подход состоит в том, что рынки в достаточной мере конкурентны и что система рыночной конкуренции обеспечивает высокую степень макроэкономической стабильности. Таким образом, рыночная система, если она не подвергается государственному вмешательству в функционирование экономики, обеспечивает значительную макроэкономическую стабильность. Монетаристы являются ярыми сторонниками свободного рынка. Государственное управление считается неэффективным, вредным для индивидуальной инициативы и содержащим нередко политические ошибки, которые дестабилизируют экономику.

Основополагающим уравнением монетаризма является уравнение обмена:

MV = PQ,где М – предложение денег, V – скорость обращения денег в кругообороте доходов; P – уровень цен или, точнее, средняя цена, по которой продается каждая единица физического объема производства; Q – физический объем производимых товаров и услуг.

Монетаристы видят в денежном предложении единственный фактор, определяющий уровень производства, занятости и цен. Теоретические рассуждения монетаристов проистекают из того, что расширение денежного предложения повышает спрос на все виды активов, а также на текущий объем производства. Следовательно, в условиях полной занятости цены на все факторы возрастут. Кроме того, монетаристы считают скорость обращения денег стабильной – в том смысле, что ее колебания невелики и она не изменяется в ответ на изменение самого по себе денежного предложения. Значит, изменения денежного предложения оказывает предсказуемое воздействие на уровень номинального ЧНП (=PQ).

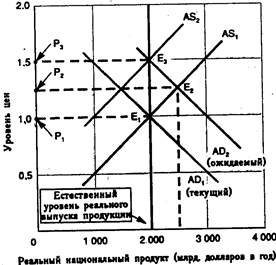

Монетаристы полагают, что, хотя изменение М может вызвать краткосрочные изменения в реальном объеме производства и занятости, поскольку рынок приспосабливается к этому изменению, в длительной перспективе изменение М воздействует на уровень цен. Монетаризм исходит из того, что передаточный механизм проще и гораздо яснее, чем предполагает кейнсианская модель. Монетаристский передаточный механизм схематически изображен на рисунке 6. С точки зрения монетаристов, изменение совокупного спроса влияет на номинальный ЧНП в длительной перспективе преимущественно через изменение уровня цен.

Рисунок 6

Монетаристы значительно умаляют фискальную политику как средство перераспределения ресурсов и стабилизации. Они полагают, что абсолютная беспомощность и безрезультатность фискальной политики обусловлена эффектом вытеснения. Предположим государство создает бюджетный дефицит, продавая облигации, то есть занимая деньги у населения. Но занимая деньги, государство вступает в конкурентную борьбу с частным бизнесом за фонды. Государственные займы расширяют спрос на деньги, поднимаются процентную ставку и вытесняют значительное количество частных капиталовложений, которые в противном случае были бы прибыльными. Конечный результат воздействия бюджетного дефицита на совокупные расходы непредсказуем или несуществен.

Большинство монетаристов не советуют использовать политику дешевых и дорогих денег для смягчения подъемов и спадов экономического цикла. С точки зрения монетаристов, экономическая нестабильность порождается скорее неправильным кредитно-денежным регулированием, чем внутренней неустойчивостью экономики. Поэтому монетаристы предлагают монетарное правило, согласно которому денежное предложение увеличивается в соответствии с долгосрочным ростом реального ЧНП.

С точки зрения монетаристов, совокупный спрос смещается вправо или влево главным образом в результате соответственного расширения или сокращения денежного предложения. Монетаристы считают кривую совокупного предложения крутой, или, если взять крайний случай, вертикальной. Почти вертикальная линия отражает классическую основу монетаризма.

С точки зрения монетаристов, совокупный спрос смещается вправо или влево главным образом в результате соответственного расширения или сокращения денежного предложения. Монетаристы считают кривую совокупного предложения крутой, или, если взять крайний случай, вертикальной. Почти вертикальная линия отражает классическую основу монетаризма.

С точки зрения монетаристов, изменение совокупного спроса влияет преимущественно на уровень цен и оказывает слабое воздействие на реальный ВНП. Данный вывод следует из предположения, что если Центральный банк придерживается монетарного правила, то объем производства в экономике все время находится на уровне почти полной занятости. Если те, кто делают политику, попытаются использовать стабилизационные меры, их усилия окажутся напрасными. В результате смещения кривой совокупного спроса с AD1 к AD2 мы получаем скромный рост реального объема производства, но значительный рост уровня цен. За очень скромное увеличение объема производства и занятости экономика платит высокую цену в виде инфляции.

Теория адаптивных ожиданий

Наиболее упрощенный вариант теории адаптивных ожиданий сводится к тому, что люди представляют себе будущее подобно недавнему прошлому, отталкиваясь от которого они формируют свои планы, то есть фирмы ожидает в настоящем году тот же самый темп инфляции, что и в прошлом году. В более сложных экономических моделях нередко предполагается, что ожидания основаны на некоем средневзвешенном значении темпов инфляции за несколько предыдущих лет. Однако все эти предположения суть не что иное как вариации на одну и ту же тему: генералы всегда готовятся к прошедшей войне.

Теория адаптивных ожиданий в своей основе предполагает использование кривой совокупного предложения, имеющей положительный наклон на краткосрочных временных интервалах и перемещающейся вверх на долгосрочных интервалах. Таким образом, теория адаптивных ожиданий создает основу для вполне удовлетворительной интерпретации процесса инфляции. Однако по ряду причин эта теория не удовлетворяет многих экономистов.

Антиинфляционная стратегия

Стратегия гашения адаптивных инфляционных ожиданий предполагает изменение психологии потребителей, избавление их от страха перед обесценением сбережений, предотвращение нагнетания текущего спроса. Решить проблему адаптивных инфляционных ожиданий желательно побыстрее и до того, как инфляция будет поставлена под контроль. Судя по практике антиинфляционного регулирования, сделать это возможно при выполнении двух условий:

Ø всемерное укрепление механизмов рыночной системы, которые способны снизить цены или хотя бы замедлить их рост. Лишь в этом случае вероятно изменение психологии потребителей, устранение из нее инфляционных мотивов. Потребитель должен убедиться, что колебания цен на сравнительно небольшое количество товаров и услуг происходят под влиянием спроса и предложения;

Ø существование правительства национального согласия, пользующегося доверием большинства граждан и проводящего антиинфляционную политику. При этом правительств ставит перед собой вполне определенные, практически осуществимые и легко проверяемые антиинфляционные задачи, заблаговременно информируя об этом население.

Имеются в виду, например, регулярные сообщения об уровне инфляции, который оно собирается удержать, и необходимом для этого темпе роста денежной массы. Если обещания неукоснительно выполняются в течение хотя бы нескольких лет, то срабатывает эффект объявления: производители и потребители постепенно убеждаются, что правительство встало на путь борьбы с инфляцией и способно контролировать ее. Чем выше доверие населения, тем охотнее оно приспосабливает свои решения о ценах, предложении, спросе, сбережениях и т.п. к установленному правительством ограничению на прирост денежной массы.

Экономическое поведение людей изменяется, что способствует снижению инфляционных ожиданий. Эффект объявления срабатывает с некоторым запаздыванием, которое зависит от промежутка времени между введением денежных ограничений и реальными изменениями спроса и цен. Как видно, эффект объявления технически прост и непритязателен, но именно он стал действенным элементом антиинфляционной стратегии в США, Великобритании, Германии, где в последние годы наблюдалось заметное ослабление инфляционных ожиданий.

Стратегия ограничения денежной массы основана на жестких лимитах ее ежегодного прироста. Этот показатель определяется в соответствии с уравнением долгосрочного равновесия денежного рынка: M'n = Y+Pe

Где: M’n – среднегодовой темп роста предложения денег за определенный период времени;

Y – среднегодовой темп роста реального продукта (в постоянных ценах) за соответствующий период;

Ре – предполагаемый темп роста цен.

Для того, чтобы денежная политика была действительно антиинфляционной, указанный лимит надо удерживать в течение продолжительного времени независимо от состояния бюджета, интенсивности инвестиционного процесса, уровня безработицы и т.д. Тогда экономика дополнительно ощутит и эффект объявления. В инфляционной экономике денежная политика должна играть главенствующую роль. Только руководствуясь принципом, что в инфляционной обстановке нет и не может быть причин, вынуждающих превысить лимит денежной массы, государство имеет шанс остановить инфляцию.

Осуществление антиинфляционной денежной стратегии предполагает наличие современной банковской системы, где центральный банк независим от исполнительной власти. Но даже в этих условиях проводить антиинфляционную денежную политику непросто. Так в США, где действует высокоэффективная банковская система, за период с 1965 по 1980 г. были предприняты по крайней мере четыре неудачные попытки это сделать. Объясняется это тем, что государство, отягощенное проблемами бюджетного дефицита, необходимостью поддержания благоприятной хозяйственной конъюнктуры и т.п., отклонялось от намеченного антиинфляционного курса, прибегало к закачиванию в экономику избыточного количества денег. Подобные колебания усилили инфляционные ожидания, усложнили задачу преодоления инфляции. более или менее последовательную денежную стратегию удалось осуществить при президенте Р.Рейгане, что сказалось на замедлении темпов инфляции в американской экономике.

Заметим, что стоит денежным ограничениям хотя бы немного стабилизировать темп роста цен, начинают меняться адаптивные инфляционные ожидания. При прочих равных условиях, чем слабее ожидания, тем выше склонность с сбережениям. В свою очередь, приток сбережений позволяет решать бюджетные проблемы, в частности финансировать дефицит, все меньше прибегая к кредитам центрального банка. Последнему становится легче проводить неинфляционную денежную политику. Таким образом, каждый успех денежной стратегии служит условием ее дальнейшего эффективного осуществления, т.е. представляет собой самоусиливающийся процесс.

Режим жестких денежных ограничений относится к сильнодействующим регуляторам экономики, и пользоваться им надо с предельной осторожностью. Поскольку рыночные механизмы работают не идеально, проведение антиинфляционной денежной политики сначала обязательно оборачивается резким подъемом процентных ставок. Так, в начале 70-х годов подобные действия Федеральной резервной системы США стали одной из причин волны банкротств, а в 1981 – 1982 годах способствовали спаду, охватившему всю американскую экономику.

В высокомонополизированном хозяйстве, где доминирует государственный сектор и не развиты рыночные механизмы, установление жестких лимитов на прирост денежной массы ведет не только к стабилизации цен, но и к сокращению объемов производства. Поэтому антиинфляционная денежная политика должна сочетаться с разгосударствлением экономики, ее демонополизацией, развитием рыночной инфраструктуры.

Стратегическая задача сокращения бюджетного дефицита может решиться двумя путями: увеличением налогов и уменьшением расходов государства.

Рост налогов, формирующих доходную часть бюджета, может принести краткосрочный результат. В долгосрочном периоде такая политика оборачивается снижением инвестиций и замедлением экономического развития. Высокие ставки налогов могут вызвать сужение налоговой базы, т.е. суммы доходов, с которых идут отчисления в бюджет. Современная налоговая система развивается в сторону снижения ставок и увеличения налоговых льгот эффективным хозяйствам. Например, в США доля налогов на прибыль в доходах федерального бюджета не превышает 8%. Линия правительства, намеревающегося покончить с бюджетным дефицитом, состоит не в том, чтобы побольше брать у экономики, а в том, чтобы поменьше ей давать из государственной казны.

Совершенствование налоговой системы можно превратить в элемент антиинфляционной стратегии. Снижение ставок налога на прибыль и добавленную стоимость или применение других схем налогового стимулирования дает дополнительный импульс инвестиционному процессу, а от него в отдаленной перспективе следует ждать увеличения производств и занятости, следовательно, массы доходов, подлежащих налогообложению. В конечном счете вероятен рост государственных доходов и сокращение дефицита.

Понижение ставок подоходных налогов приведет к увеличению личных сбережений, если удастся переломить инфляционную психологию потребителей. Тогда прирост сбережений пойдет как на финансирование экономического развития, так и на покрытие дефицита бюджета. Напомним, что с точки зрения инфляции такой вариант предпочтительнее, чем правительственные займы в центральном банке или денежная эмиссия. Чтобы такой поворот стал реальностью, подоходное налогообложение должно строиться на основе прогрессивной шкалы, а снижение ставок распространяться прежде всего на лиц с высокими доходами, ибо у них склонность к сбережению выше, чем у малоимущих.

Следует признать, что в принципе антиинфляционные резервы налогообложения ограничены и быстрых эффектов не дают. Поэтому основная нагрузка, связанная с сокращением дефицита бюджета, ложиться на уменьшение государственных расходов. Сокращение бюджетных ассигнований, а вместе с ним и дефицита представляет собой сложный процесс, требующий довольно продолжительного времени. Недопустимы резкие сокращения тех или иных статей бюджета. Нужен стратегический план восстановления равновесия государственного бюджета.

Например, государственные дотации убыточным предприятиям за счет средств бюджета является необоснованными в рыночном хозяйстве. Предположим, что они прекращены. Конечно, дефицит бюджета уменьшится. Одновременно последуют массовые банкротства и увольнения, начнется рост безработицы, что нанесет бюджету двойной удар. С одной стороны, потребуется увеличить государственные расходы, связанные с социальным обеспечением дополнительного количества безработных, их переквалификацией, трудоустройством и т.д. С другой – станет неизбежным сокращение доходов за счет снижения прибыли предприятий и уменьшения суммы подоходного налога. Возможно, что в конечном счете правительство получит противоположный результат – увеличение дефицита, ускорение инфляции.

Главный принцип сокращения бюджетных расходов состоит в следующем: постепенное уменьшение финансирования тех видов деятельности государства, которые можно передать рынку. Речь идет о прекращении чрезмерного вмешательства государства в инвестиционный процесс и уменьшении объема бюджетных капиталовложений, отмене необоснованных дотаций и субсидий, частичной приватизации здравоохранения и образования и т.д.

Разумная осторожность не должна препятствовать бескомпромиссному наступлению на дефицит бюджета, желательно в рамках единой антиинфляционной стратегии, подкрепленной другими мерами – государственным стимулированием научно-технического прогресса, структурной перестройкой экономики, ориентацией инвестиций на производство потребительских товаров, конверсией военной экономики и т.п. Организуя правильную денежную политику и добиваясь сокращения бюджетного дефицита, государство подходит к проблеме инфляции со стороны спроса. Помогая структурным преобразованиям и налаживая конверсию военного производства, оно наступает на инфляцию со стороны товарного предложения. Это особенно важно в отечественной экономике, чувствительной к инфляции предложения. Вводя в действие налоговые и кредитные регуляторы, государство способствует расширению продажи наукоемких товаров и услуг (бытовой электроники, средств связи, информации и т.п.), формированию новых рынков. Прирост предложения, компенсируя избыточный спрос, понижает цены, тормозит инфляцию. Не случайно, что в странах, успешно осваивающих новейшую технику и технологию, например в Японии, инфляции надежно контролируется и уже не представляет серьезной угрозы для экономики.

Национальная антиинфляционная стратегия должна быть построена так, чтобы свести к минимуму воздействие на экономику со стороны внешних инфляционных импульсов. Особенно это связано с перемещением через границы краткосрочных капиталов, что отражается в сальдо платежного баланса. Если страна получила прилив капиталов из-за рубежа, то сальдо платежного баланса положительное. Часть этих капиталов проникает в банковскую систему, переводится в национальную валюту и превращается в краткосрочные кредиты, увеличивая деньги в экономике. Другая часть капиталов может поступить к правительству, которое берет кредиты за границей, отправляя туда свои облигации. В обоих случаях возникают инфляционные эффекты. Их можно устранить, если центральный банк расширит объем продаж государственных ценных бумаг (операции на открытом рынке), чтобы уменьшить возросшую денежную массу и переправить определенную ее часть в централизованные резервы.

Таковы основные черты антиинфляционной стратегии, результаты которой экономика почувствует по прошествии длительного периода времени.

Антиинфляционная тактика

Когда инфляционная обстановка нетерпима, требуется мобилизовать тактический, быстродействующий потенциал антиинфляционного регулирования. Эти методы не рассчитаны на устранение причин инфляции демонтаж ее механизмов, они носят чрезвычайный характер и направлены на ослабление инфляции. резервы краткосрочного регулирования не безграничны и не могут заменить антиинфляционную стратегию. Речь идет о предварительном терапевтическом воздействии на больную экономику, призванном подготовить ее к более радикальному лечению инфляционного недуга.

Антиинфляционная тактика даст максимальный результат, воздействуя на инфляционный разрыв между спросом и предложением, если она поможет увеличить предложение без соответствующего повышения спроса, либо будет способствовать снижению текущего спроса без соответствующего падения предложения. Любые другие противоинфляционные мероприятия принесут меньший эффект.

Денежная масса

Опыт экономического развития России в пореформенное время свидетельствовал о том, что важным фактором снижения инфляции являлось постепенное замедление темпов прироста денежного предложения. Так, с 1992-го по 1996 г. среднемесячные темпы прироста М2 снизились с 18,5 до 2,5%,а темпы инфляции –с 31,2 до 1,7%. Причем до 1995-1996 гг. отмечалось уменьшение эластичности снижения инфляции по темпам денежного сжатия. Если в 1993г. уменьшение среднемесячных темпов прироста М2 ( по сравнению с предыдущим годом) на 1 процентный пункт сопровождалось снижением инфляции на 2,7 процентного пункта, то в1995 и 1996 гг. снижение темпов денежного предложения на 1 процентный пункт вызывало уменьшение темпов инфляции на 1,2 процентного пункта.

В 1997 г. наметилась новая среднесрочная тенденция дальнейшего снижения инфляции при увеличении темпов прироста денежной массы.

По оценкам Банкам России, в 1998 г. сохранятся основные предпосылки для дальнейшего замедления скорости обращения денежной массы, роста монетизации ВВП. Это соответствует общим закономерностям мирового развития. В соответствии с которыми степень монетизации экономики, то есть количество денег ( в принятом определении ), приходящееся на единицу произведенного продукта, возрастает по мере достижения финансовой стабилизации, замедления темпов прироста цен. В этом случае речь идет о долгосрочном процессе, при котором рост монетизации не вызывает последующего увеличения инфляции, ведущего, в свою очередь, к автоматическому росту скорости обращения, снижению монетизации ВВП. Хотя сформировавшиеся экономические тенденции свидетельствуют о продолжении снижения скорости обращения денег в 1998 г., Банк России отмечает некоторую степень неопределенности масштабов этого процесса.

Процесс укрепления доверия к национальной валюте обусловил также развитие с 1996 г. тенденции роста денежной массы в реальном выражении. В 1996 г. среднемесячные темпы прироста денежной массы М2 превышали темпы инфляции на 0,8 процентного пункта, в 1997 г. это превышение, по предварительным оценкам, будет не менее 1,4 процентного пункта.

Этот факт отражает процесс снижения эластичности инфляции по денежной массе. В 1992 г. прирост денежной массы в обращении на 1% сопровождался ростом потребительских цен на 1,7 процентного пункта. В 1996 г. приросту денежной массы на 1% соответствовал прирост потребительских цен на 0,7%. По оценкам Банка России , в 1997 г. эластичность инфляции по денежной массе сократится до 0,4%, а в 1998 г. эта тенденция получит свое дальнейшее развитие.

Фактором существенного повышения спроса на деньги и, следовательно, роста неинфляционного денежного предложения со стороны Банка России может стать политика Правительства, направленная на повышение собираемости налогов и окончательный отказ от приема в качестве уплаты налогов разного рода денежных суррогатов.

За последние годы Банком России созданы основные необходимые условия для развития процесса дедолларизации экономики: происходит постепенное снижение покупательной способности иностранной валюты на внутреннем рынке (в среднесуточном плане темпы снижения обменного курса рубля не превышают темпов инфляции), доходность сбережений в рублях превышает доходность сбережений в иностранной валюте.

В 1998 г. Банк России будет стремиться к сохранению условий , необходимых для развития процесса дедолларизации экономики и снижения спроса на иностранную валюту как средство сбережений. Прежде всего этому будет способствовать поддержание реальных процентных ставок на положительном уровне и политика в области валютного курса. Ограничение доходности операций с иностранной валютой создает условия для сокращения спроса на нее со стороны коммерческих банков и нефинансовых экономических агентств, изменения структуры их активов, роста спроса на национальную валюту. Кроме того, с этой целью Банк России считает необходимым при снижении общего уровня обязательных резервов осуществлять постепенное сокращение разницы между нормативами обязательного резервирования по депозитам в рублях и депозитам в иностранной валюте.

Определенную роль в развитии процесса дедолларизации может сыграть также либерализация российского рынка золота. Установление на золото продавцами будет способствовать повышению ликвидности этого вида актива, росту интереса к нему со стороны коммерческих банков. Этому будет также способствовать развитие операций Банка России с золотом.

Обменный курс

Особенности формирования инфляционных процессов в России были таковы, что динамика обменного курса оказывала чрезвычайно сильное воздействие на состояние денежной сферы, процесс финансовой стабилизации. Это обусловило эффективность использования с середины 1995 г. в дополнение к количественной денежной цели денежно-кредитной политики в форме ограничения темпов изменения обменного курса национальной валюты к доллару США в рамках системы валютного коридора.

Банк России считает, что проводимая с середины 1995 г. курсовая политика, направленная на стабилизацию и предсказуемость обменного курса рубля, сыграла важную роль в нормализации макроэкономической ситуации в России. Практика установления правительством Российской Федерации и Банком России границ возможных изменений обменного курса рубля сначала на несколько месяцев, на полугодие, а затем на целый год вперед на фоне проводившейся Банком России совместно с Правительством РФ денежно-кредитной политики обеспечила плавную и предсказуемую динамику валютного курса в 1995-1997 гг., позволила эффективно сдерживать инфляцию, помогла предприятиям и населению обрести ясные ориентиры при планировании их хозяйственной деятельности.

В последние годы происходило интенсивное развитие российского финансового сектора, и с том числе его валютного сектора, обороты которого выросли в несколько раз, что привело к существенному повышению его внутренней устойчивости. Окончательное подавление инфляции и экономическое оживление обусловили новое качество экономической ситуации в России. Все это дает основание полагать, что в ближайшие годы курс российского рубля по отношению к основным мировым валютам будет сохранять накопленную стабильность. Нельзя не отметить возросшую степень интеграции России с мировыми финансовыми рынками, которые стали оказывать существенное влияние на экономические процессы в нашей стране. В результате последовательного снятия ограничений на движение капитала операции иностранных инвесторов на внутреннем финансовом рынке стали важным фактором, определяющим текущее состояние внутреннего валютного рынка. Экономика России стала реагировать и на происходящее изменение географии российской внешней торговли, на взаимное движение курсов основных мировых валют. Наряду с темпами инфляции и соотношением спроса и предложения на внутреннем валютном рынке эти факторы стали определять текущую стоимость рубля по отношению к иностранным валютам.

Следуя курсу на предсказуемость и преемственность своей политики, Правительство и Банк России заявили о переходе от практики краткосрочных ограничений на изменение курса российского рубля к определению среднесрочных ориентиров динамики курса российской национальной валюты.

В 1998 г. сохранится порядок ежедневного установления Банком России официального курса рубля на базе текущих котировок российского рубля на межбанковском и биржевом валютном рынках.

Таблица 4

| Номинальный ВВП, млрд. руб. | 2840-2930 |

| Реальный ВВП,% | 100-102 |

| Инфляция (среднемесячные темпы прироста потребительских цен), % | 0,4-0,6 |

| Рост потребительских цен за год, % | 105-108 |

| Среднемесячные темпы прироста денежной массы М2, % | 1,7-2,2 |

| Рост денежной массы М2, % | 122-130 |

| Среднее значение обменного курса рубля к доллару США | 6,1 |

В существующих условиях наиболее целесообразным вариантом курсовой политики на 1998 г. является поддержание неизменного курса рубля в его реальном выражении.

Процентные ставки

В 1998 г. существенно возрастает роль процентных ставок в достижении целей экономической политики. В связи с этим Банк России свою задачу видит в создании условий для постепенного снижения общего уровня процентных ставок в экономике. Важную роль в этом процессе должно сыграть дальнейшее снижение цены государственных заимствований, адекватное снижение инфляции.

Происходит постепенное уменьшение значения количественных денежных ориентиров в процессе формулирования и осуществления денежно-кредитной политики и усиление роли качественных индикаторов, например процентных ставок.

В последние годы в российской экономике отмечается интенсивное развитие новых финансовых инструментов, появляются новые сегменты финансового рынка. Развитие финансовых инноваций оказывает значительное воздействие на динамику скорости обращения, затрудняет возможности ее прогнозирования. В этих условиях снижается эффективность использования методов, основанных на контроле за динамикой денежных агрегатов.

Заключение

В современном мире существует немало проблем, которые мы модем со всеми основаниями назвать глобальными. Инфляция - одна из них. Она существовала со времен экономического развития человечества, но целиком проявилась сравнительно недавно, поразив сразу экономики всех стран: развитых и развивающихся. Вся прогрессивная экономическая мысль человечества, положила немало усилий для борьбы с ней, но инфляция окончательно побеждена не была, т.к. появились новые и более сложные ее формы. В некоторых странах определенные успехи уже достигнуты, другие как и Россия, находятся в начале этого пути, что ставит их в привилегированное положение. Они, используя накопленный исторический опыт, могут избежать чужих ошибок. Однако копирование действий других стран, пусть даже и успешно вышедших из инфляционного кризиса, как правило, ведет к плачевным последствиям. Поэтому при формировании политики в Российской Федерации необходимо учитывать уникальные особенности экономики государства:

1. Монопольный ее характер.

2. Развал прежней кредитно-денежной и финансовой системы страны и сложности с формированием новой, адекватной российским условиям.

3. Неконвертируемость рубля и вытеснение его на внутреннем рынке страны были сильными валютами.

4. Наличие мощной теневой экономики, развившейся во время подавленной инфляции.

5. Слабость спирали "зарплата - цены" и огромная роль спирали "цены сырья - общий уровень цен".

Интенсивный инфляционный пресс всегда сопровождает преобразование административно-коммерческой системы в рыночную. Корни его находятся в структурно-системных диспропорциях развивающегося хозяйства, поэтому сейчас нам необходима мощная и жесткая политика, включающая в себя широкий спектр кредитно-денежных и бюджетно-финансовых мер, нужно снять все барьеры на пути действия рыночных механизмов, чтобы преодолеть все структурные, управленческие и монетарные глубинные причины инфляции.

В конце работы хочу подчеркнуть, что Россия имеет все возможности для выхода из инфляционного тупика, т.к., несмотря на все трудности, она без всякого сомнения остается сверхдержавой, обладающей громадными ресурсами и в значительной степени определяющей обстановку во всем мире.

Список литературы.

1. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика. В 2 т.: Пер. с англ. Т. 1.–М, 1996.

2. Долан Э, Линдсей Д Макроэкономика.–СПб, 1996.

3. Курс экономической теории: Учеб. Под ред. М.Н. Чепурина.–Киров, 1997.

4. Основы экономической теории и практики рыночных реформ в России: Учеб. пособие. Под ред. М.М. Загорулько.–М., 1997.

5. Протас В.Ф. Макроэкономика. Структурно-логические схемы: Учеб. пособие.–., 1991.

6. Введение в рыночную экономику: Учеб. Под ред. А.Я. Лифшица, И.Н. Никулина.–М., 1994.

7. Амосов А. Особенности инфляции и возможность противодействия ей // Экономист.–1998.–№1.

8. Братищев И., Крашенников С. Антиинфляционная политика: механизм реализации // Экономист.–1995.–№3.

9. Проблемы антиинфляционной стратегии и политики в России // Деньги и кредит.–1995.–№1, 2, 3.

10. Шенаев В.Н. Особенности инфляционного процесса в России. // Деньги и кредит.–1995.–№2.

11. Денежно-кредитная политика: прогноз на 1998 год. // Деньги и кредит.–1997.–№12.

Факультет «Экономика и управление»

Кафедра экономики и финансов

Курсовая работа

на тему:

Антиинфляционная

политика

государства

Студент: Величко Оксана

группа ЭиУ–163

Руководитель: Баев И.А.

Челябинск

1998 год

ПЛАН

ВВЕДЕНИЕ

1. ИНФЛЯЦИЯ

1.1. Причины инфляции

1.2. Инфляция спроса и издержек

1.3. Виды инфляции

1.4. Кривая Филипса

1.5. Последствия инфляции

2. АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА

2.1. Фискальная политика

2.2. Кредитно-денежная политика

2.3. Монетаризм

2.4. Гипотеза естественного уровня

2.4.1. Теория адаптивных ожиданий

2.4.2. Теория рациональных ожиданий

2.5. Экономика предложения

2.6. Антиинфляционная стратегия

2.7. Антиинфляционная тактика

3. ИНФЛЯЦИЯ И АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА В РОССИИ

3.1. Особенности антиинфляционного процесса в России

3.2. Основные направления антиинфляционной политики Российской Федерации на 1998 год

. ЗАКЛЮЧЕНИЕ

ВВЕДЕНИЕ.

Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития Российской экономики.

Словарь "Язык рынка" дает следующее определение: "Инфляция - процесс переполнения каналов денежного обращения, выраженный в обесценении денег, росте цен на товары и услуги и снижении реального жизненного уровня трудящихся."2) Словарь банковско-биржевой лексики определяет инфляцию как "чрезмерную экспансию денежной массы, сопровождаемую ростом цен и сокращением спроса."3) "Инфляция - чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее их обесценение," - так описывает этот термин толкователь русского языка С.И. Ожегов.

Суммируя все эти, в общем-то идентичные, определения, можно сказать, что инфляция - это денежный феномен, выраженный в устойчивом и непрерывном росте цен, вызванном избытком денежной массы в обращении. Иными словами, эта проблема возникает в ситуации, когда кассовая наличность предпринимателей и потребителей (предложение денег) превышает реальную потребность (спрос на деньги). Очевидно, что в таком случае субъекты хозяйственных отношений постараются по возможности избавиться от возникших избытков денег, увеличивая свои расходы и уменьшая денежные сбережения. Это вызовет расширение спроса, повышение цен и снижение покупательной способности денег - отрицательные последствия неверной денежной политики государства, чреватые значительными экономическими и социальными потрясениями.

Вообще, корни такого явления, как инфляция, всегда кроются в ошибках проводимой государственной политики. Причинами могут послужить весомый дефицит бюджета, неверные мероприятия по денежной эмиссии и многое другое по отдельности и в совокупности.

Однако, инфляция, хотя и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену. Это сложное социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция, имея длительную и богатую историю, и сейчас представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира.

В современном мире существует немало проблем, которые мы модем со всеми основаниями назвать глобальными. Инфляция - одна из них. Она существовала со времен экономического развития человечества, но целиком проявилась сравнительно недавно, поразив сразу экономики всех стран: развитых и развивающихся. Вся прогрессивная экономическая мысль человечества, положила немало усилий для борьбы с ней, но инфляция окончательно побеждена не была, т.к. появились новые и более сложные ее формы.

ИНФЛЯЦИЯ.

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась чуть ли не с возникновением денег, с функционированием которых неразрывно связана.

Термин инфляция (от латинского inflatio - вздутие) впервые стал употребляться в Северной Америке в период гражданской войны 1861-1865 гг. и обозначил процесс разбухания бумажно-денежного обращения. В XIX в. этот термин употреблялся также в Англии и Франции. Широкое распространение в экономической литературе понятие инфляции получило в XX веке после первой мировой войны, а в советской экономической литературе - с середины 20-х годов.

Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития Российской экономики.

Причины инфляции.

К важнейшим инфляционным причинам роста цен можно отнести следующие:

1. Диспропорциональность - несбалансированность государственных расходов и доходов - т.н. дефицит государственного бюджета. Часто этот дефицит покрывается за счет использования “печатного станка” что приводит к увеличению денежной массы и как следствие - инфляции.

2. Инфляционно опасные инвестиции - преимущественно милитаризация экономики. Военные ассигнования ведут к созданию дополнительного платежеспособного спроса, а как следствие - увеличению денежной массы. Чрезмерные военные ассигнования обычно являются главной причиной хронического дефицита государственного бюджета а также увеличения государственного долга для покрытия которого выпускаются дополнительные бумажные деньги.

3. Отсутствие чистого свободного рынка и совершенной конкуренции как его части. Современный рынок в значительной степени огополистичен. Поскольку огополист заинтересован в сокращении производства и предложения товаров создается дефицит используемый им для поддержания или поднятия цены на товар.

4. Импортируемая инфляция, роль которой возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи той или иной страны. Возможности для борьбы у государства довольно-таки ограничены. Метод ревальвации собственной валюты, иногда применяемый в таких случаях, делает импорт более выгодным, одновременно затрудняя экспорт.

5. Инфляционные ожидания - возникновения у инфляции самоподдерживающегося характера. Население и хозяйственные субъекты привыкают к постоянному повышению уровня цен. Население требует повышения заработной платы и запасается товарами впрок ожидая их скорое подорожание. Производители же опасаются повышения цен со стороны своих поставщиков, одновременно закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие и раскачивают тем самым маховик инфляции.

Инфляции спроса и издержек

В теориях, разрабатываемых западными экономистами, выделяются в качестве альтернативных концепций инфляция спроса и инфляция издержек. Эти концепции рассматривают различные причины инфляции.

Инфляция спроса означает нарушение равновесия между совокупным спросом и совокупным предложением со стороны спроса. Основными причинами здесь могут быть расширение государственных заказов (военных и социальных), увеличение спроса на средства производства в условиях полной и почти 100% загрузки производственных мощностей, а также рост заработной платы в результате согласованных действий профсоюзов. Вследствие этого в обращении возникает избыток денег по отношению к количеству товаров, повышаются цены. В такой ситуации избыток в обращении платежных средств наталкивается на ограниченное предложение товаров.

Инфляцию спроса можно проиллюстрировать графически (рис. 1).

Инфляцию спроса можно проиллюстрировать графически (рис. 1).

Увеличение денежной массы по указанным выше причинам в течение короткого промежутка времени сдвигает кривую совокупного спроса вправо (AD1 à AD2), и если экономика находится на промежуточном (2) или классическом (3) отрезках кривой совокупного предложения, то это ведет к росту цен, что представляет инфляцию спроса.

Увеличение денежной массы по указанным выше причинам в течение короткого промежутка времени сдвигает кривую совокупного спроса вправо (AD1 à AD2), и если экономика находится на промежуточном (2) или классическом (3) отрезках кривой совокупного предложения, то это ведет к росту цен, что представляет инфляцию спроса.

Инфляция издержек означает рост цен вследствие увеличения издержек производства. Причинами увеличения издержек могут быть олигополистическая практика ценообразования и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы и др.

Инфляция издержек может быть изображена графически (рис. 2). Смещение кривой совокупного предложения влево (AS1 à AS2) в результате действия указанных причин отражает увеличение издержек на единицу продукции, возрастают цены, сокращается реальный объем производства или реальный ЧНП.

Поскольку общее повышение цен приводит к снижению реальных доходов населения, то неизбежны как требования профсоюзов увеличить номинальную заработную плату трудящихся, так и государственная политика компенсации денежных потерь от инфляции. Возникает порочный круг: рост цен вызывает требования повышения доходов населения, что, в свою очередь, приводит к новому скачку цен, так как растут издержки предпринимателей на заработную плату. При этом успешная государственная антиинфляционная политика предполагает, что программы индексации доходов не могут быть полностью исчерпывающими для всех слоев населения или одинаковыми для работников различных отраслей экономики.

На практике нелегко отличить один тип инфляции от другого, они тесно взаимодействуют, поэтому рост зарплаты, например, может выглядеть и как инфляция спроса и как инфляция издержек.

Необходимо отметить, что ни в одной экономически развитой стране одновременно не наблюдались во второй половине ХХ в. длительное время полная занятость, свободный рынок и стабильность цен. Цены росли постоянно, а с конца 60–х годов – даже в периоды экономических спадов и застоя, когда недогрузка производства могла доходить до значительных размеров.

А ведь рост цен в фазе кризиса – явление невероятное для циклов XIX – первой половины ХХ веков. Такое явление получило название стагфляции, что означает инфляционный рост цен в условиях стагнации, застоя производства, экономического кризиса.

Наиболее широко используемыми индексами инфляции являются индексы роста цен, в том числе индексы потребительских цен (рассчитывается для группы товаров и услуг, входящих в потребительскую корзину среднего городского жителя) и индексы цен производителей (включает в себя три группы товаров: конечные товары, не проданные потребителям, промежуточные товары, а также сырье, подготовленное для дальнейшей обработки).

Виды инфляции.

В зависимости от характера инфляции и темпов нарастания инфляционных процессов различают три типа инфляции: умеренная инфляция, галопирующая инфляция и гиперинфляция. Для умеренной инфляции характерны относительно невысокие темпы роста цен – 10% и немногим более в год. Галопирующая инфляция в отличие от умеренной имеет более высокие темпы роста цен – от 20 до 200% в год. Для гиперинфляции характерна огромная скорость роста цен. Которая выражается в ежемесячном росте свыше 50%, а годовой рост составляет четырехзначную цифру. В зависимости от роста цен по разным товарным группам принято выделять сбалансированную и несбалансированную инфляцию. Сбалансированная инфляция выражается, как правило, пропорциональным изменением цен на разные товары. Несбалансированная инфляция определяет изменение цен разных товаров по отношению друг к другу в разных пропорциях. В зависимости от степени предвидения инфляция подразделяется на ожидаемую (прогнозируемый рост цен) и неожидаемую (непрогнозируемый рост цен). По степени распространения инфляционных процессов принято выделять локальную (в рамках отдельных стран) и мировую (охватывает группу стран или целые регионы) инфляцию.

Формы инфляции разнообразны, но в их основе лежат либо внешние причины, либо внутренние. К внешним причинам относятся:

Ø рост цен на мировых рынках;

Ø сокращение поступлений от внешней торговли;

Ø отрицательное сальдо внешнеторгового баланса;

Ø отрицательное сальдо платежного баланса.

Внутренние причины инфляции, как правило, связаны с:

Ø деформацией экономики в сторону отставания отраслей потребительского сектора и гипертрофированного развития отраслей тяжелой индустрии и особенно военного машиностроения;

Ø монополией государства на денежную эмиссию, внешнюю торговлю и правительственные расходы; монополией крупнейших корпораций, фирм, компаний на установление цен на рынках, не согласующихся с их собственными издержками;

Ø монопольным положением профсоюзов на регулирование ставок заработной платы своих членов путем заключения трудовых соглашений с предпринимателями, включающих обязательство последних повышать ставки в соответствии с ростом инфляции;

Ø непомерно высокими налогами или процентными ставками за кредит.

Степень влияния инфляционных процессов на экономику во многом определяется особенностями инфляции и зависит от степени прогнозирования инфляционных процессов и степени адаптации экономических институтов к этим процессам. Это позволяет подразделять издержки на издержки ожидаемой инфляции и издержки неожидаемой инфляции. Издержки ожидаемой инфляции всегда связаны с сокращением массы наличных денег на руках населения, частым пересмотром цен, неустойчивостью относительных цен, нарушением принципов налогообложения и неудобствами пересчетов с поправкой на инфляцию. Издержки неожидаемой инфляции более противоречивы и связаны с перераспределением дохода или материальных ценностей между кредиторами и заемщиками, с понижением реальной стоимости сбережений и сокращением реальных доходов социальных групп с фиксированным уровнем дохода. Указанные причины и последствия инфляции носят характер обобщения, но это не умоляет их значения.

Кривая Филлипса

Инфляция оказывает серьезное воздействие на занятость. В 1958 г. английский экономист О. Филлипс предложил модель инфляции спроса, наглядно показывающую это воздействие. Позднее эта кривая была модифицирована (рисунок 3).

Если правительство страны рассматривает уровень безработицы U1 (ему соответствует темп роста цен Р1) как чрезвычайно высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, которые стимулируют спрос. Это ведет к расширению производства, созданию новых рабочих мест. Норма безработицы снижается до величины U2, но одновременно возрастают темпы инфляции до Р2. Возникшие условия могут вызвать «перегрев» экономики, серьезные кризисные явления, что вынудит правительство ввести кредитные ограничения, сократить расходы из государственного бюджета и др. В результате темпы роста цен снизятся до уровня Р3, а безработица возрастет, ее норма составит U3.

Если правительство страны рассматривает уровень безработицы U1 (ему соответствует темп роста цен Р1) как чрезвычайно высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, которые стимулируют спрос. Это ведет к расширению производства, созданию новых рабочих мест. Норма безработицы снижается до величины U2, но одновременно возрастают темпы инфляции до Р2. Возникшие условия могут вызвать «перегрев» экономики, серьезные кризисные явления, что вынудит правительство ввести кредитные ограничения, сократить расходы из государственного бюджета и др. В результате темпы роста цен снизятся до уровня Р3, а безработица возрастет, ее норма составит U3.

Практика экономического регулирования показала. Что кривая Филлипса может быть применима для экономической ситуации в короткие периоды, поскольку в долгосрочном плане (5–10 лет), несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым комплексом обстоятельств.

Среди этих обстоятельств важно выделить политику стимулирования совокупного спроса. Стремление правительства ценой инфляции купить более низкий уровень безработицы можно считать успешным только тогда, когда у хозяйствующих агентов удается создать так называемые ложные ожидания. Так, работающие по найму, наблюдая рост ставок номинальной заработной платы, увеличивают предложение труда. И тогда рост инфляции (и связанный с ней рост заработной платы) может уменьшить безработицу. Но дело в том, что со временем население начинает распознавать истинную цену привлекательности высоких ставок денежной (номинальной зарплаты). Ведь в условиях инфляции рост реальной заработной платы – это не обязательно то же самое, что и рост номинального ее уровня. И если люди обнаруживают, что на полученные деньги можно купить все меньшее количество товаров и услуг, иллюзиям приходит конец: никто более не намеревается увеличивать предложение своего труда в ответ на рост денежной заработной платы. Предприниматели сокращают спрос на труд. Требования рабочих по найму повышения реальной заработной платы ведут к уменьшению прибылей и, следовательно, вынуждают предпринимателей ограничивать найм работников.

При помощи кривой Филлипса можно графически изобразить стагфляцию. Ведь это означает правостороннее смещение этой кривой на рисунке 3 когда возросший уровень цен сопровождается растущей безработицей. Считается также, что кривая Филлипса может быть использована для экономического анализа альтернативы инфляции и безработицы лишь в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях темп инфляции возрастает также неожиданно и может сопровождаться резким увеличением безработицы.

1.5 Последствия инфляции.

Последствия инфляции сложны и разнообразны. Небольшие ее темпы содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. По мере углубления инфляция превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Галопирующая инфляция дезорганизует хозяйство, наносит серьезный экономический ущерб как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Инфляция затрудняет проведение эффективной макроэкономической политики. К тому же неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве – быть объективным информационным сигналом.

Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

В условиях инфляции обесцениваются сбережения населения, потери несут банки и учреждения, предоставляющие кредит. Интернационализация производства облегчает переброс инфляции из страны в страну, осложняя международные валютные и кредитные отношения.

Инфляция имеет и социальные последствия, она ведет к перераспределению национального дохода, является как бы сверхналогом на население, что обуславливает отставание темпов роста номинальной, а также реальной зарплаты от резко возрастающих цен на товары и услуги. Ущерб от инфляции терпят все категории наемных работников, лица свободных профессий, пенсионеры, рантье, доходы которых либо уменьшаются, либо возрастают темпами меньшими, чем темпы инфляции.

АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА.

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. При этом в первую очередь экономисты пытаются найти ответ на такой важный вопрос – ликвидировать инфляцию путем радикальных мер или адаптироваться к ней. Эта дилемма в разных странах решается с учетом целого комплекса специфических обстоятельств. В США и Англии, например, на государственном уровне ставится задача борьбы с инфляцией. Некоторые другие страны разрабатывают комплекс адаптационных мероприятий (индексация и т. п.).

Оценивая характер антиинфляционной политики, можно выделить в ней два подхода. В рамках первого подхода (его разрабатывают представители современного кейнсианства) предусматривается активная бюджетная политика – маневрирование государственными расходами и налогами в целях воздействия на платежеспособный спрос.

При инфляционном, избыточном спросе государство ограничивает свои расходы и повышает налоги. В результате сокращается спрос, снижаются темпы инфляции. однако одновременно ограничивается и рост производства, что может привести к застою и даже кризисным явлениям в экономике, к расширению безработицы.

Бюджетная политика проводится и для расширения спроса в условиях спада. Если спрос недостаточен, осуществляются программы государственных капиталовложений и других расходов, понижаются налоги. Низкие налоги устанавливаются прежде всего в отношении получателей средних и невысоких доходов, которые обычно немедленно реализуют выгоду. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами, как показал опыт многих стран в 60-е и 70-е гг., может усиливать инфляцию. К тому же большие бюджетные дефициты ограничивают правительственные возможности маневрировать налогами и расходами.

Второй подход рекомендуется экономистами неоклассического направления, выдвигающими на первый план денежно-кредитное регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Этот вид регулирования проводится формально неподконтрольным правительству Центральным банком, который изменяет количество денег в обращении и ставку ссудного процента, воздействуя таким образом на экономику. Иными словами, эти экономисты считают, что государство должно проводить дефляционные мероприятия для ограничения платежеспособного спроса, поскольку стимулирование экономического роста и искусственное поддержание занятости путем снижения естественного уровня безработицы ведет к потере контроля над инфляцией.