Источники финансирования капитальных вложений.

Первоначальный капитал предлагается взять в банке в виде кредита. Выбор остановлен на «Альфа-Банк», где ставка процента 20% годовых, а прогнозируемый срок окупаемости 3 года. Кредит берем в размере 1 900 000 рублей.

Определим величину средств, которую необходимо вернуть за кредит с учетом процентной ставки в табл. 10.

Таблица 10 - План возврата ссуд и оплата процентов

| № п/п | Наименование статей | 2006г. | 2007г. | 2008г. |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Возврат кредита (К), руб. | 570 000 | 620 000 | 710 000 |

| 2 | Оплата процентов (20%), руб. | 114 000 | 124 000 | 142 000 |

| Итого (руб.): | 684 000 | 744 000 | 852 000 | |

Определим итоговую финансовую прибыль предприятия после погашения кредита и оплаты процентов по нему (табл.11) .

Таблица 11 - План прибыли или убытков фирмы

| № п/п | Наименование статей | 2005г. | 2006г. | 2007г. |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Чистая прибыль, руб. | 2 264 532,48 | 3 796 692,48 | 4 715 988,48 |

| 2 | Возврат кредита и оплата процентов, руб. | 684 000 | 744 000 | 852 000 |

Финансовая прибыль, руб.

В будущем финансовая прибыль будет использоваться для приобретения нового, более совершенного оборудования, найма дополнительных работников, то есть для дальнейшего расширения производства.

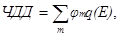

Для расчета экономической эффективности инвестиций используется метод ЧДД (чистый дисконтный доход).

где: j m – денежный поток по шагам расчетного периода;

q – дисконтный множитель по шагам расчетного периода.

Поскольку срок погашения кредита - 3 года горизонт выплат принимаем тот же. Рассчитаем чистую текущую стоимость проекта за годы его реализации (табл. 12).

Таблица 12 - Чистая текущая стоимость проекта

| № п/п | Денежный поток (чистая прибыль) | Дисконтный коэффициент | Текущая стоимость, руб.

(2)  (3) (3)

|

| 1 | 2 | 3 | 4 |

| 1 | Пч 2005г. =2 264 532,48 | 0,833 | 1 886 355,555 |

| 2 | Пч 2006г.= 3 796 692,48 | 0,694 | 2 634 904,581 |

| 3 | Пч 2007г.= 4 715 988,48 | 0,579 | 2 730 557,329 |

| Итого: | 7 336 705,258 | ||

Для принятия решения о целесообразности инвестиций в проект необходимо найти разность между чистой текущей стоимостью и первоначальной суммой инвестиций. Таким образом, рассматриваемый нами проект выгоден, так как доход больше, чем первоначальные инвестиции в проект:

7 336 705,258-1 900 000 = 5 436 705,258 руб.

Найдем значение ЧЧД и продолжительность срока окупаемости данного проекта (табл. 13). Для этого рассчитываем дисконтный коэффициент через процентную ставку, равную 20%.

На первый год: q1 = 1/(1+0,2)1=0,833

На второй год: q 2= 1/(1+0,2)2=0,694

На третий год: q 3= 1/(1+0,2)3=0,579

Таблица 13 - Расчет значения ЧЧД и продолжительности срока окупаемости проекта

| № п/п | Порядковый номер года Показатель | 0 | 1 | 2 | 3 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Денежный поток | - 1 900 000 | 2 264 532,48 | 3 796 692,48 | 4 715 988,48 |

| 2 | Коэффициент дисконтирования (q) | 1 | 0,833 | 0,694 | 0,579 |

| 3 | Дисконтированный денежный поток | - 1 900 000 | 1 886 355,555 | 2 634 904,581 | 2 730 557,329 |

| 4 | Накопительное сальдо | - 1 900 000 | - 13 644,445 | 2 621 260,136 | 5 351 817,465 |

| 5 | ЧДД |

| 5 351 817,465 | ||

Срок окупаемости капитальных вложений - это показатель, под которым понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, будет равна сумме дисконтированных инвестиций.

Рассчитывается прямым подсчетом шагов расчетного периода, в течение которых капитальные вложения окупятся кумулятивным доходом (табл.13).

Таким образом, срок окупаемости (Ток) данного проекта – 3 года.

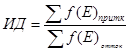

Индекс доходности. Интегрирует совокупность относительных показателей, характеризующих эффективность капитальных вложений, и определяются отношением суммы дисконтированных денежных притоков ( f ( E )приток) к сумме дисконтированных денежных оттоков ( f ( E )отток):

ИД = (2 264 532,48 + 3 796 692,48 + 4 715 988,48)/1 900 000 = 5,6

Так как индекс доходности дисконтированных затрат превышает 1, следовательно данные капитальные вложения приносят доход.

Дата: 2019-07-30, просмотров: 257.