Ценные бумаги (кроме приватизационных бумаг) могут быть использованы для совершения расчетов, а также как залог для обеспечения платежей и кредитов.

Например, банки могут совершать такие операции с векселями:

1) Кредитные:

А) учет векселей;

Б) выдача ссуд под обеспечение векселей;

В) рефинансирование вексельных операций.

2) комиссионные:

А) принятие векселей на инкассо для получения платежей и для оплаты векселей в срок;

Б) обязательства оплатить вексель за плательщика (домициляция);

В) авалирование векселей.

Операции с учетом векселей и выдачи ссуд под обеспечение векселей в бухгалтерском учете осуществляется отдельно.

Учет векселей состоит в том, что банк, который приобрел вексель по именным или бланковым индоссаментом, срочно его оплачивает предъявителю, а платеж получает только с наступлением указанного в векселе срока.

Экономической сущностью операции учета векселей является досрочная денежная реализация векселя его держателем банку и переведение коммерческого кредита в банковский.

Учитывая вексель, банк получает его в свое распоряжение, становится кредитором-векселедержателем со всеми правами и обязанностями.

Для своевременного получения платежа по учитанным векселям банк ведет наблюдение за сроками наступления платежей.

Учет средств, предоставленных по учитанным (а также авалированным) банком товарных векселей (простых и переводных) до наступления срока платежа по векселю, осуществляется по балансовому счету 2020 «Кредиты, которые выданы по учитанным векселям субъектов хозяйствования». По этому счету не учитываются средства, которые предоставлены в случае использования векселей как залога.

Не оплаченный в срок платежа вексель банк должен по описи передать нотариусу для опротестования. Протест о неоплате векселя осуществляется в порядке, определенном Женевской конвенцией. По сданным векселям нотариус выдает банку квитанцию установленной формы.

Опротестованные векселя субъектов хозяйственной деятельности учитываются на балансовом счете 2027 «Просроченная задолженность по кредитам, которые выданы по учтенным векселям субъектов хозяйствования». Опротестованный вексель возвращается от нотариуса в банк с надписью об опротестовании.

Сумма задолженности по опротестованному векселю перечисляется на счет сомнительной задолженности (балансовый счет 2092 «Сомнительная задолженность по учитанным векселям субъектов хозяйственной деятельности»).

Номинальная стоимость учтенных векселей учитывается на внебалансовом счете 9819 «Другие ценности и документы». Векселя, которые приобретены банком и отосланы на инкассо в банки-корреспонденты, учитываются по счету 2020, их номинальная стоимость учитывается по счету 9831 «Документы и ценности, отосланные на инкассо».

При переучете учтенных векселей в других банках разница, которая возникает между их фактической стоимостью и суммой рефинансирования, относится соответственно на счет 6103 «Комиссионные доходы по операциям с ценными бумагами для банков» или счет 7103 «Комиссионные затраты по операциям с ценными бумагами».

В случае не погашения ссуды согласно с распоряжением заемщика на погашение ссуды зачисляются суммы, которые приходят от векселедателей на оплату векселей.

Коммерческие банки могут получать от НБУ кредит под обеспечение государственных ценных бумаг (ломбардный кредит) – 1313 «Краткосрочные стабилизационные кредиты, которые получены от НБУ». В этом случае депозитарием НБУ осуществляется блокирование ценных бумаг, которые являются обеспечением ломбардного кредита.

После погашения ломбардного кредита осуществляется разблокирование счетов ДЕПО коммерческого банка и предоставления права вольного оборота ценных бумаг.

Банки могут предоставлять и получать средства по операциям РЕПО путем купли (продажи) ценных бумаг на определенный период при условии обратного их выкупа по заранее договоренной цене.

Учет средств, предоставленных в обмен на ценные бумаги, которые являются предметом операций РЕПО, осуществляется по балансовым счетам 1522 «Кредиты,которые выданы другим банкам по операциям РЕПО»; 2010 «Кредиты, которые выданы по операциям РЕПО субъектом хозяйствования». Возвращение ценных бумаг осуществляется в день их обратной покупки.

Средства, которые получены банком по операциям РЕПО путем продажи ценных бумаг на определенный период при условии их обратного выкупа учитываются на балансовых счетах 1311 «Средства, которые получены от НБУ по операциям РЕПО»; 1622 «кредиты, которые получены от других банков по операциям РЕПО».

Разница между ценой продажи (купли) и ценой обратной продаже (купли) является процентным доходом, который получает сторона, которая выступает покупателем в первой части операции РЕПО.

Банки принимают на инкассацию векселя с оплатой в тех местах, где есть организации банков. Номинальная стоимость принятых на инкассо векселей учитывается по внебалансовому счету 9830 «Документы и ценности, принятые на инкассо». Счет по характеру активный.

Принимая на инкассо векселя, банк обязан своевременно прислать их по месту платежа и довести до сведения плательщика сообщение о приходе документов на инкассо.

В случае не получения платежа по векселю банк обязан подать его для опротестования от имени доверителя (если последний не дал распоряжение вернуть ему неоплаченный вексель), а также сообщить ему о исполнении поручения.

Неоплаченные документы сохраняются в банке (для возвращения по требованию клиенту) на протяжении установленного срока. После окончания срока банк не отвечает за дальнейшую их сохранность.

За осуществлением инкассации векселей банк получает вознаграждение (комиссию).

Коммерческие банки могут осуществлять на комиссионной основе куплю-продажу ценных бумаг от своего имени и по поручениям и за счет средств клиентов.

Учет сумм дебиторской (кредиторской) задолженности по счетам по ценным бумагам для клиентов осуществляется по балансовым счетам 2801 «Дебиторская задолженность по расчетам за ценные бумаги для клиентов банков» и 2901 «Кредиторская задолженность по расчетам за ценные бумаги для клиентов».

Ценные бумаги, которые принадлежат клиентам, но находятся в банке согласно договору о доверительном управлении, учитываются на внебалансовом счете 9700 «Ценные бумаги клиентов в доверительном управлении».

Принятые ценные бумаги клиентов на сбережение банк учитывает на внебалансовом счете 9702 «Ценные бумаги на сбережение».

Внутрибанковский контроль

Внутрибанковский контроль – это совокупность процедур, которые обеспечивают соблюдение положений внутренних и внешних нормативных актов при осуществлении операций банка и достоверность, и полноту информации.

Внутрибанковский контроль объединяет в себе бухгалтерский и административный контроли.

Система внутрибанковского контроля, как и все другие процедуры банка, четко документирована. Документация по процедурам внутрибанковского контроля доступна для пользования работников банка.

Бухгалтерский контроль – это совокупность процедур, которые дают возможность обеспечить сохранность активов банка и достоверность отчетности, которая составляется службой бухгалтерского учета на основании данных, полученных от операционных подразделений. Они включают:

- меры по обеспечению безошибочного отображения операций в соответствии к их экономической сути;

- продуктивность системы документооборота;

- наличие при руководстве в роботе операционных процедур, которые предусматривает бухгалтерский контроль.

Бухгалтерский контроль может быть предыдущим, текущим и последующим и предоставлять возможность удостовериться в том, что:

- операции, проведенные только по общим и/или специальным разрешениям руководителя банка;

- операции, отображенные и оцененные согласно с требованиями учетной политики банка;

- система аналитического учета дает возможность отслеживать использование ресурсов и движение активов банка;

- распоряжение активами осуществляется только в пределах установленных полномочий;

-инвентаризация активов и обязательств проводится с определенной регулярностью, а выявленные недостатки убираются надлежащим образом.

Предыдущий контроль предусматривает проверку соответственности операций требованиям законодательства Украины, наличия соответственных разрешений и лимитов.

Порядок проведения предыдущего, текущего и последующего контроля определяется банком самостоятельно. Банк самостоятельно устанавливает перечень операций, которые требуют дополнительного контроля, определяет объем и частоту проверок отдельных участков работы работников бухгалтерской службы, порядок осуществления логического и арифметического контроля по достоверности отчетности.

Предыдущий, текущий контроль осуществляет работник банка, который, исходя из содержания документов, предоставленных в электронном или бумажном виде, проверяет правильность их оформления и наличие нарушений процедур бухгалтерского учета.

После осуществления проверки документ подписывается работником банка.

Работники банка, которые подписали какой-нибудь денежно-расчетный документ, не имея на то прав и работники, которые имеют право подписи, но превысили свои полномочия, несут ответственность согласно с законодательством Украины.

Если операции по счетам подлежат дополнительному контролю, операционист передает необходимые документы контролирующему работнику. Контролирующий работник, проверяет правильность оформления операции, и если все верно подписывает их. После дополнительного контроля документ передается операционисту для отображения операции по соответствующим счетам.

Главный бухгалтер, его заместитель, начальники отделов и другие работники, в обязанности которых входит последующий контроль, должны систематически проводить проверки состояния учетно-операционной работы.

В процессе последующих проверок выясняются причины нарушений правил осуществления операций и ведения бухгалтерского учета. По результатам проверки применяются меры по устранению выявленных нарушений и их недопущения в будущем.

Состав работников, которые участвуют в проведении последующих проверок, кроме работников, которые занимаются предыдущим и текущим контролем, заместителя главного бухгалтера и начальников отделения, определяется главным бухгалтером, исходя из объема операций в банке.

Административный контроль – это совокупность процедур, согласно с которым руководитель банка делегирует свои полномочия, такие как:

- сохранение ценностей и активов;

- безопасность работников банка;

- эффективность, продуктивность и безопасность процедур обработки информации;

- наличие процедур, которые четко разграничивают задания и ответственность служб и работников банка.

Административный контроль включает предыдущий, текущий и последующий контроли, и предусматривает проверку правильности финансовой операции до и после ее проведения с целью обеспечения ее соответственности установленным правилам.

Административный контроль дает возможность определить риски и принять эффективные меры по отношению к ним.

К системе административного контроля принадлежат такие элементы:

- организационная структура банка;

- методы закрепления полномочий и обязательств;

- методы контроля, которые применяются руководителем для проведения мониторинга результатов работы, включая внутренний аудит;

- принципы и практика в сфере трудовых ресурсов;

- система бухгалтерского учета;

Принципы бухгалтерского учета и процедуры контроля.

Таким образом, структура административного контроля состоит из организационной схемы и всех принятых руководителем принципов и процедур.

Административный контроль предусматривает распределение полномочий между работниками банка таким образом, чтобы не один работник не мог сосредоточить в своих руках все необходимые для осуществления полной операции полномочия.

Для этого операционный цикл любой операции должен предусматривать такие этапы:

- разрешение на операцию;

- учет;

- осуществление платежа;

- контроль операции;

- аудит придержевания правил и процедур проведения операций и их бухгалтерского учета.

АНАЛИЗ ОПЕРАЦИЙ С ЦЕННЫМИ БУМАГАМИ НА ПРИМЕРЕ МОРСКОГО ТРАНСПОРТНОГО БАНКА

Экономический анализ МТБ

Открытое акционерное общество "МОРСКОЙ ТРАНСПОРТНЫЙ БАНК" создан 5 ноября 1993 г. За это время банк занял прочную позицию на финансовом рынке Украины. Место его государственной регистрации Одесская область город Ильичевск. ОАО «МТБ» имеет банковскую лицензию и является универсальным.

Акционерами банка являются компании-нерезиденты «Rosstock U.K. Limited», «Pontadel Limited» из Великобритании.

ОАО «МТБ» входит в финансовую группу Marfin Popular Bank.

Морской Транспортный банк является членом:

- международных платежных систем MasterCard Worldwide,Visa International;

- участником международной системы межбанковских финансовых телекоммуникаций SWIFT;

- членом Первой фондовой торговой системы;

- членом Профессиональной ассоциации регистраторов и депозитариев;

- членом ОАО «Межрегиональный фондовый союз»;

- членом Фонда гарантирования вкладов физических лиц;

- членом Украинской межбанковской Ассоциации членов платежных систем (ЄМА);

- членом системы «PrivatMoney»;

- членом Ассоциации украинских банков;

- членом Ассоциации «Киевский банковский союз»;

- членом Одесского банковского союза;

- членом Крымского банковского союза;

- членом украинской межбанковской валютной биржи (УМВБ);

- членом Украинской фондовой биржи;

- членом Украинского кредитного бюро;

- членом Reuters;

- является партнером компании Western Union;

- является уполномоченным банком Пенсионного фонда Украины.

ОАО «МТБ» выполняет следующие операции:

1. Прием вкладов (депозитов) от юридических и физических лиц в части: приема вкладов физических лиц.

2. Открытие и ведение текущих счетов клиентов и банков- корреспондентов, в том числе перевод денежных средств клиентов с этих счетов с помощью платежных инструментов и зачисление средств с помощью платежных инструментов и зачисление средств на них.

3. Размещение заемных средств от своего имени на собственных условиях и на собственный риск в части: размещение заемных средств от имени банка и на условиях банка, кроме банков.

4. Операции с валютными ценностями:

i. неторговые операции с валютными ценностями;

ii. ведение счетов клиентов в иностранной валюте и клиентов-нерезидентов в денежной единице Украины;

iii. привлечение и размещение иностранной валюты на валютном рынке Украины а именно: привлечение депозитов физических и юридических лиц за исключением межбанковского валютного рынка;

iv. операции с банковскими металлами на валютном рынке Украины в части: продажи банковских металлов за гривны.

5. Выпуск банковских платежных карт и осуществление операций с использованием этих карт в части: проведения операций с использованием платежных карт.

6. Предоставление консультационных и информационных услуг о банковских операций.

7. Предоставление в аренду индивидуаных сейфов.

МТБ имеет 55 банкоматов по всей территории Украины, а также 66 филиалов.

Основой политики ОАО “МТБ” является создание в Украине необходимых условий для привлечения долгосрочных иностранных инвестиций, текущее кредитование отечественных предприятий, оказание клиентам банка всего комплекса банковских услуг на международном уровне. Банк строит свои отношения с клиентами на основе устойчивых деловых долгосрочных связей, основанных на взаимном доверии и уважении.

3.2 Анализ структуры операций с ценными бумагами на примере МТБ

Существует 6 основных методов анализа. Один из основных это метод сравнения. Он дает возможность определить как изменяется показатели в сравнении с планом, базой и т.д. Как правило сравниваются плановые и фактические показатели для оценки степени выполнения плана, используются для сравнения фактических показателей и нормативных, фактических показателей текущего периода и показателей прошлого периода, показателей деятельности анализируемого банка и банков конкурентов, изменение финансовых результатов до внедрения новых продуктов и после внедрения.

Следующий метод анализа это метод использования абсолютных и относительных показателей. Абсолютные показатели характеризуют количественный размер выданных кредитов, полученных депозитов и т.д., а относительные показатели отражаются в форме коэффициентов или процентов и этот метод является одним из главных в анализе.

Табличный метод позволяет с помощью аналитических таблиц рассмотреть отклонения, т.е. динамику изменений в абсолютных и относительных величинах. Такой анализ называется горизонтальным. С помощью аналитической таблицы можно определить структуру исследуемого предмета, т.е. определяется доля каждой составляющей части от общей суммы. Этот анализ называется вертикальным.

Графический метод применяется с позиции иллюстрации динамики, структуры для лучшего понимания ситуации.

Метод группировки данных это систематизация необходимых данных статей баланса для анализа процессов которые осуществляются в банке.

Балансовый метод. Этот метод является главным в определении соотношений, динамики, сравнения структуры актива и пассива. Он помогает понять экономическую сущность функционирования банка, для чего надо уметь читать баланс.

Анализ банковской деятельности это обоснование причин к изменению тех или иных показателей деятельности банка.

В данной работе используются все методы анализа.

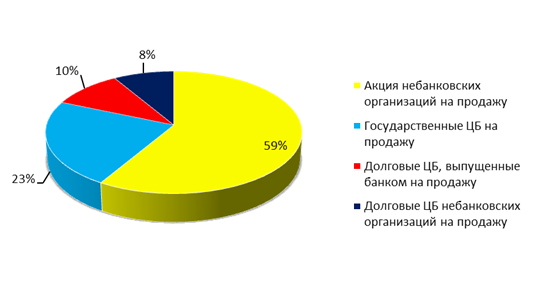

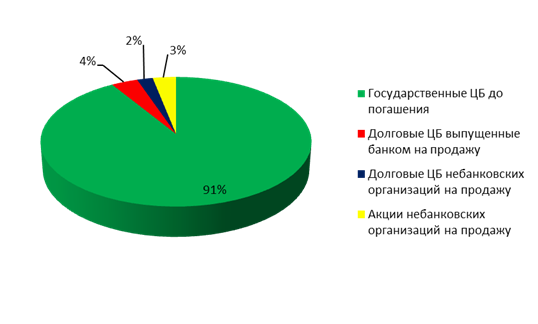

Рассмотрим информацию по состоянию портфеля. Вся информация представлена в национальной денежной единице – гривне, по основным блокам, за отчетный период отдельно по портфелю на продажи и портфелю на инвестиции (табл.3.2.1).

Таблица 3.3.1 Информация о состоянии портфеля ценных бумаг МТБ, тыс.грн

| Показатели | На 31.12.08 | На 31.12.08, % | На 31.12.07 | На 31.12.07, % |

| Акции небанковских организаций | 3930 | 3 | 4074 | 59 |

| Государственные ЦБ | - | - | 2475 | 23 |

| Долговые ЦБ, выпущенные банками | 4484 | 4 | 7440 | 10 |

| Долговые ЦБ небанковских организаций | 2664 | 2 | 2704 | 8 |

| ЦБ на продажу, всего | 11078 | 9 | 16693 | 100 |

| Государственные ЦБ | 115126 | 91 | 0 | 0 |

| ЦБ до погашения, всего | 115126 | 91 | 0 | 0 |

Как видно из таблицы 3.3.1портфель банка на погашение превышает по объему портфель ценных бумаг на продажу. Часть государственных ценных бумаг в портфеле банка на инвестиции увеличивается, поскольку ими оформлено участие банка в государственной деятельности, которой заинтересован банк. Так как государственные ценные бумаги являются высоколиквидными активами.

Поскольку вложения в акции уменьшают регулятивный капитал банка, акции, составляют незначительную часть портфеля. Объем акций, которые входят в портфель на продажу, ограничен лимитами, которые, как правило, устанавливает банк для проведения спекулятивных операций. Дополнительной причиной небольшого объема портфеля акций является жесткие требования НБУ по отношению к их резервированию, что уменьшает привлекательность такого фондового инструмента для банка.

Рисунок 3.3.2 Структура портфелей ценных бумаг на 31.12.07

Рисунок 3.3.1 Структура портфелей ценных бумаг на 31.12.08

При анализе структуры портфеля ценных бумаг можно сказать, что банк не эффективно использует свои ресурсы, вкладывая их в один источник доходов. В особенности в 2008 году приобретая в большинстве только государственные ценные бумаги МТБ нарушает принцип диверсификации, что увеличивает возможные риски. Также при таком ведение своей деятельности банку необходимо увеличивать сумму резервов, что так же не является благоприятным для получения большего количества доходов.

Также в 2007 году МТБ в большей части владело акциями предприятий, что не совсем выгодно. Так как вложения в акции уменьшают регулятивный капитал банка.

ЗАКЛЮЧЕНИЕ

Ценные бумаги – это документы установленной формы с соответствующими реквизитами, которые свидетельствуют о денежных или имущественных правах собственника.

Банки – активные институционные участники рынка ценных бумаг. Они осуществляют операции с ценными бумагами – паевыми, долговыми, походными (финансовыми инструментами) и в разных сегментах рынка – первичного и вторичного, биржевого и внебиржевого, рынка государственных и корпоративных ценных бумаг, внутреннего, международного и глобального.

Банк осуществляет операции с ценными бумагами с целью диверсификации доходов и повышения показателей экономической стабильности путем приобретения высоколиквидных ценных бумаг.

Деятельность банков на рынке ценных бумаг предусматривает производство соответствующей политики как важной составной общей политики банка по управлению активами и пассивами.

Банк при проведении эмиссионных операций на рынке ценных бумаг, учитывая их разнообразие, разрабатывает определенную эмиссионную политику.

Эмиссия акций – это целенаправленная и организованная определенным образом деятельность эмитента. Требования к этой деятельности и процедуре ее осуществления определяется нормами законодательства, положениями уставного договора и уставом акционерного общества.

Разнообразие инвестиционных операций банков на рынке ценных бумаг определяется как разными целями, так и неодинаковыми стратегиями, которые использует банк-инвестор и которые предусматриваются его инвестиционной политикой.

Цели инвестиционной деятельности определяют форму инвестиций в ценные бумаги.

Банки могут использовать ценные бумаги, которые находятся в их собственности, как предмет залога, то есть как предмет обеспечения своих обязательств по соглашениям при получении кредита (рефинансирование) от Центрального банка или на межбанковском рынке.

Активные операции банков по размещению собственных и привлеченных средств в ценные бумаги связаны с риском возникновения убытков в случае ухудшения финансового статуса эмитентов ценных бумаг, понижение рыночной цены ценных бумаг вследствие изменений норм рыночных процентных ставок, изменения инвестиционной политики банков. С целью минимизации отмеченного риска банки обязаны создавать специальный резерв на возмещение возможных убытков от операций с ценными бумагами.

Бухгалтерский учет операций с ценными бумагами осуществляется соответственно Инструкции, утвержденной постановлением Правления НБУ от 30.11.97 по № 466.

Инструкция определяет порядок учета банками операций по приобретению, продажи, рефинансированию, размещению и выпуску ценных бумаг.

При анализе структуры портфеля ценных бумаг можно сказать, что банк не эффективно использует свои ресурсы, вкладывая их в один источник доходов. В особенности в 2008 году приобретая в большинстве только государственные ценные бумаги МТБ нарушает принцип диверсификации, что увеличивает возможные риски. Также при таком ведение своей деятельности банку необходимо увеличивать сумму резервов, что так же не является благоприятным для получения большего количества доходов.

СПИСОК ЛИТЕРАТУРЫ

1. Закон Украины «О банках и банковской деятельности» от 7.12.2000 г. № 2121-III

2. Закон Украины «О НБУ» от 20.05.1999 №679 – XIY// Правительственный курьер. – 1999. – 1.06. – С.1-9

3. Постановление НБУ «Положение об организации бухгалтерского учета и отчетности» от 30.12.98 № 566

4. Бухвальд Л. Техника банковского дела. Книга и руководство по изучению банковских и биржевых операций. – М.: 2006. – С.234

5. Герасимович А. М. Анализ банковской деятельности: Учебник – К.:КНЕУ, 2006. – С. 600

6. Герасимович А.М.Учет и аудит в коммерческих банках – Л.: ФЕНИКС, 2004 С.512

7. Жуков Е.В. Банки и банковские операции: (Учебник для студентов ВУЗов) – М.:, 2005. – С.471

8. Жуков Е.Ф.банки и банковские операции: Учебник для вузов. – М.: Банки и биржи, ЮНИТИ, 2006. – С.471

9. Киндрацька Л. М. Бухгалтерский учет в коммерческих банках Украины: Научное пособие – К.: КНЕУ, 1999. – С. 432

10. Киндрацька Л. М. Бухгалтерский учет в банках Украины – К.: КНЕУ, 2004. – С.636

11. Коробов Ю. И. Банковский портфель 1,2,3 – М.: СОМИНТЭК, 2004.

12. Маркохва О. М. Комерческие банки и их операции: (Учебник для студентов ВУЗов). – М.:2003. – С.287

13. Миловидов В.Д. Современное банковское дело. Опыт организации и функционирования банков. – М.: МГУ , 2005. – С.250

14. Мороз А. М. Банковские операции: учебник – К.: КНЕУ, 2000. – С.384

15. Фабричнов С.А. Деньги , банки и банковские операции – В.: ИНФА – С.219

Дата: 2019-07-30, просмотров: 315.