Незадолго до кризиса рынок страхования в России переживал период бурного развития. Последние 2-3 года в докризисный период Россия демонстрировала один из самых высоких в мире темпов роста страховых сборов. Введение ОСАГО создало новый рынок емкостью порядка $1,6 млрд. и дополнительно привлекло к страхованию свыше 10 млн. новых клиентов; одновременно сборы по страхованию юридических лиц росли более чем на 30% ежегодно. При этом, российская страховая отрасль еще очень далека от точки насыщения, что позволяет оптимистично оценивать потенциал рынка страхования в России на ближайшие 5-10 лет.

Официальные страховые сборы формируются за счет четырех различных видов деятельности:

1)"налогового" страхования - финансовых операций по оптимизации налогообложения с участием страховых компаний;

2)"кэптивного" страхования - страхования корпоративных клиентов, аффилированных со страховщиком (как правило, входящих в одну ФПГ);

3) обязательного неконкурентного страхования - страховых услуг, не торгуемых на открытом рынке (ОМС, личное страхование пассажиров, страхование жизни и здоровья военнослужащих и др.);

4) реального конкурентного страхования - сектора реальной борьбы компаний за потребителя.

В России есть ключевые предпосылки для наступления "бума" страхования жизни, по масштабам аналогичного восточноевропейскому первой половины 90-х гг. Основными сдерживающими факторами являются негативный прошлый опыт россиян по страхованию жизни и низкая доступность качественных страховых продуктов, связанная с неразвитостью специализированной агентской сети и фактическим отсутствием на рынке страховщиков, пользующихся безусловным доверием населения. Как и в других странах Центральной и Восточной Европы, обеспечить бурный рост страхования жизни и преодолеть сдерживающие факторы может приход известных международных страховых компаний.

Основным источником прибыли российских страховщиков являются собственно страховые операции. Инвестиционная деятельность приносит гораздо меньший доход. Убыточность страховой деятельности на российском рынке значительно ниже, чем на Западе. В то время как для европейских и американских страховщиков основной центр прибыли находится именно в сфере управления активами, для большинства российских компаний инвестиционная деятельность носит вспомогательный характер, а основные доходы страховые компании получают непосредственно от деятельности по страхованию, которая для большинства компаний рентабельна даже по российским стандартам отчетности.

Получая основную прибыль от непосредственно страховых операций или (по-прежнему) нерисковых "схем", многие российские страховые компании уделяют недостаточное внимание получению инвестиционного дохода от размещения средств страховых резервов, рискуя проиграть в конкурентной борьбе. Тем не менее, развитие страхового рынка приводит к тому, что все больше страховщиков пересматривают подходы к инвестиционной политике.

В число основных факторов роста инвестиционной активности российских страховщиков в течение последних нескольких лет входят:

усиление конкуренции и развитие массовых рисковых видов страхования;

концентрация капитала в отрасли;

рост количественных показателей страхового бизнеса;

создание страховых пулов и ассоциаций;

объединение страхового и банковского бизнеса, укрепление сотрудничества страховых компаний с профессиональными участниками финансовых рынков;

сворачивание "зарплатных схем" в страховании жизни и, как следствие, сокращение объемов связанных с ними ссуд и различных нетрадиционных видов инвестирования, что снимает необходимость держать значительную часть средств на расчетных счетах для проведения ежемесячных выплат;

расширение ассортимента инвестиционных инструментов.

До 1998 года приоритетным направлением инвестирования для страховых компаний были государственные облигации. После дефолта страховщики переключились на банковские инструменты и вложения, направленные на расширение клиентской базы. Дефолт августа 1998 года нанес ощутимый удар по платежеспособности страховых компаний. Кроме того, страховщики на какое-то время лишились привычных для себя инвестиционных инструментов.

В конечном итоге, кризис оказал позитивное влияние на развитие страховой отрасли, способствовав оздоровлению финансового рынка. После восстановления банковской системы страховщики приступили к активному размещению средств страховых резервов в банковские инструменты, позднее появилась возможность вложений в ликвидные корпоративные ценные бумаги - акции и облигации ведущих российских компаний. Впрочем, последней возможностью страховщики в 2000-2003 годах пользовались слабо - в основном инвестиции приходились на банковские вложения, причем средний показатель рентабельности инвестированного капитала не превосходил уровень инфляции.

Кроме банковских инструментов, значительная часть инвестиций страховщиков приходилась на векселя небанковских организаций, которые нельзя отнести ни к категории ликвидных, ни к категории прибыльных.

В настоящее время доля средств, которые страховые компании вкладывают в рыночные инструменты, постепенно возрастает.

Для структуры активов и инвестиционных вложений российских страховщиков характерна нестабильность динамики, а доли различных типов активов у разных компаний значительно различаются. На рынке работают компании, у которых доля дебиторской задолженности стабильно составляет более половины валюты баланса, а у некоторых страховщиков доля денежных средств в совокупных активах даже на неотчетные даты превышает 30%. Для большинства страховщиков характерно падение уровня ликвидности на неотчетные даты и его рост к концу отчетного периода. Основными причинами этого являются, во-первых, сокращение дебиторской задолженности к концу года в связи с поступлением значительной части платежей по текущим договорам и, во-вторых, действия по "подгонке" структуры активов для соответствия нормативным требованиям по размещению средств страховых резервов.

Инвестиции в акции у разных страховых компаний крайне разнородны по составу, качеству и уровню диверсификации. У некоторых компаний (большинство из них имеют высокий рейтинг надежности) портфель акций состоит исключительно из "голубых фишек", причем инвестиции хорошо диверсифицированы по объектам вложений, а у некоторых - некотируемые акции одного-двух непрозрачных предприятий. Похожая ситуация отмечается и с облигациями, и другими долговыми инструментами. Вложения в банковские инструменты у большинства страховщиков более диверсифицированы.

Значительная часть инвестиционных вложений страховых компаний представляет собой "вынужденные" инвестиции (из которых около половины приходится на аффилированные организации). Появление "вынужденных" инвестиций связано со спецификой взаимоотношений с крупнейшими клиентами и/или собственниками страховых компаний (часто это структуры одной и той же финансовой группы). Вложения в долговые обязательства клиентов или дружественные банки, конечно, сопровождаются анализом их финансового состояния, но часто этот анализ оказывается достаточно поверхностным, а доходность по подобным вложениям - существенно ниже рыночной. Потери в прибыльности инвестиций обычно компенсируются дополнительными поступлениями страховых премий, в частности, работа с банковскими инструментами может сопровождаться страхованием залогов при осуществлении кредитных операций, страхованием самого банка и его сотрудников, клиентов и партнеров банка, предложением совместных продуктов.

Сложнее ситуация с инвестициями страховых компаний, являющихся составной частью крупных финансово-промышленных групп. Для подобных компаний характерно регламентирование инвестиционной политики со стороны головной организации (являющейся при этом во многих случаях и основным клиентом), в результате, естественно, большая часть инвестиций таких страховщиков приходится на компании, входящие в холдинг. Работа с финансовыми инструментами аффилированных структур позволяет страховым компаниям экономить на трансакционных издержках заключения сделок и, в особенности, мониторинга надежности контрагента. Хотя подобные инвестиции и нельзя считать рыночными, во многих случаях их надежность (особенно для крупнейших страховщиков) достаточно высока.

Рассмотрим инвестиционную стратегию Компании. В процессе инвестирования применяются нормы российского законодательства и передовой опыт мирового лидера в данной области - группы Allianz.

Инвестиционная стратегия Компании основана на следующих принципах:

Наличие международных рейтингов не ниже "BB" у контрагентов;

Регулярный мониторинг состояния контрагентов;

Регулярный анализ рыночной ситуации;

Максимально возможное соответствие структуры активов и пассивов с учетом возможного риска инвестиционных инструментов.

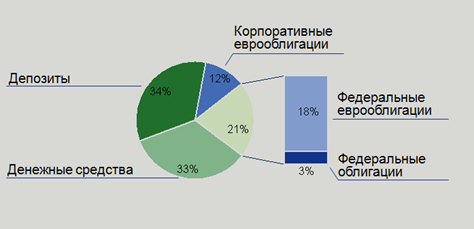

Далее показана структура портфеля Компании. Стоимость активов приведена с учетом НКД и процентов по депозитам

Рис.5. Структура инвестиционного портфеля Компании (по состоянию на 30 июня 2009 г)

Allianz РОСНО Жизнь осуществляет инвестирование страховых резервов в соответствии с "Правилами размещения страховщиками средств страховых резервов", утвержденными Приказом Министерства финансов Российской Федерации от 08.08.2005 № 100н, в редакции Приказов Минфина РФ от 20.06.2007 № 53н, от 14.11.2008 № 130н.

Инвестиционная концепция Компании заключается в минимизации рисков и повышении уровня надежности. На Рис.6 показана схема инвестиционной концепции Компании.

Рис.6. Схема инвестиционной концепции Компании

Полученный инвестиционный доход Компании можно разделить на следующие составляющие:

1. Гарантированный доход, который уже включен в инвестиционный план по долгосрочным договорам страхования;

2. Дополнительный доход, который распределяется между всеми договорами страхования пропорционально сформированным по ним резервам.

Ставки гарантированного дохода по программам Allianz РОСНО Жизнь составляют от 2,5% до 4% в зависимости от программы, валюты договора и срока страхования.

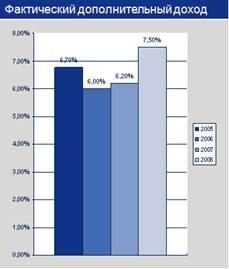

В 2008 году Allianz РОСНО Жизнь объявила норму доходности по программам накопительного страхования жизни и пенсионного страхования в размере 7,5% годовых.

Достигнутый результат можно оценивать как очень высокий для накопительных инструментов, учитывая, что более 90% договоров в портфеле Компании номинированы не в рублях, а в долларах США.

На рис.7 показан фактический дополнительный доход Компании.

Рис.7. Фактический дополнительный инвестиционный доход Компании в 2005-2008 гг.

Размер дополнительного инвестиционного дохода не гарантирован условиями полиса. Он зависит от результатов инвестирования страховых резервов, накоплений по договорам страхования. Дополнительный инвестиционный доход начисляется сверх гарантированного.

В завершение второй главы можно сделать следующие выводы.

Компания предоставляет услуги физическим и юридическим лицам по страхованию жизни. Компания является динамично развивающейся организацией, характеризуется значительной степенью присутствия на рынке страховых услуг, амбициозными целями.

Анализ основных показателей деятельности Компании показал, что за исследуемый период деятельность Компании относительно стабилизировалась. Возросли основные показатели (прибыль, капитал, рентабельность). В то же время, некоторые показатели внушают опасение и требуют внимания со стороны финансового менеджмента Компании.

Анализ инвестиционной деятельности Компании показал, что стратегия основана на минимизации рисков и максимизации прибыли. Инвестиционная деятельность Компании основана на следующих принципах: наличие международных рейтингов не ниже "BB" у контрагентов; регулярный мониторинг состояния контрагентов; регулярный анализ рыночной ситуации; максимально возможное соответствие структуры активов и пассивов с учетом возможного риска инвестиционных инструментов.

Можно заметить, что инвестиционная деятельность Компании консервативна. Представляется, что в современных условиях необходима диверсификация инвестиционного портфеля Компании. Необходимо искать новые возможности инвестирования, в то же время, придерживаясь стратегии минимизации рисков.

Дата: 2019-07-30, просмотров: 323.