В таблице 2 представлены показатели, характеризующие деятельность Компании в период с 2004 по 2008 гг.

Таблица 2. Основные показатели, характеризующие деятельность Компании

| № п/п | Показатель, ед. измерения | Годы | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | ||

| 1 | Страхование жизни, тыс. руб. | 12022 | 112260 | 233605 | 356183 | 470398 |

| 2 | Страхование иное, чем страхование жизни, тыс. руб. | 748 | 10186 | 28485 | 38691 | 53972 |

| 3 | Прочие доходы, тыс. руб. | 5510 | 17762 | 17293 | 5008 | 10210 |

| 4 | Управленческие расходы, тыс. руб. | 19433 | 137143 | 338851 | 421451 | 504319 |

| 5 | Прибыль до налогообложения, тыс. руб. | 20488 | 111742 | 277092 | 318034 | 354537 |

| 6 | Чистая прибыль, тыс. руб. | 16950 | 88601 | 216362 | 246734 | 277752 |

| 7 | Внеоборотные активы | 53477 | 100047 | 78054 | 490974 | 659471 |

| 8 | Оборотные активы | 41378 | 116784 | 366189 | 330245 | 431576 |

| 9 | Капитал и резервы | 85312 | 125726 | 213221 | 368885 | 314133 |

| 10 | Страховые резервы | 5806 | 67903 | 182961 | 371616 | 713065 |

| 11 | Долгосрочные обязательства | 792 | 17497 | 22702 | 69396 | 55671 |

| 12 | Краткосрочные обязательства | 2945 | 5705 | 25359 | 11322 | 8178 |

| 13 | Баланс | 94855 | 216831 | 444243 | 821219 | 1091047 |

Из данных, представленных в таблице 2, видно, что Компания динамично развивается, наиболее значимые показатели существенно возросли.

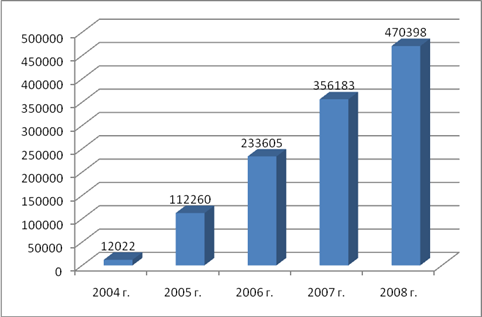

На рис.1 показана динамика роста показателя "Страхование жизни".

Рис.1. Страхование жизни в 2004-2008 гг.

На рис.1 видно, что за исследуемый период динамика показателя "Страхование жизни" была положительной, с 2004 г. по 2008 г. значение показателя возросло почти в 40 раз. Это является свидетельством о положительной динамике деятельности Компании.

На рис.2 показана динамика роста показателя чистой прибыли Компании.

Рис.2. Чистая прибыль в 2004-2008 гг.

На рис.2 видно, что прибыль наиболее значительно возрастала в 2005 и 2006 гг., в 2007-2008 гг. показатель стабилизировался. Тем не менее, несмотря на финансовый кризис, рост показателя не прекратился. Это свидетельствует о стабильном характере деятельности Компании.

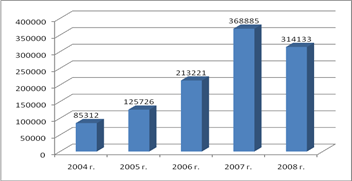

На рис.3 показана динамика показателя "Капитал и резервы" Компании.

Рис.3. Капитал и резервы в 2004-2008 гг.

На рис.3 видно, что значение показателя "Капитал и резервы" возросло в период с 2004 по 2007 гг., а в 2008 г. снизилось по отношению к 2007 г. Это не является само по себе негативным фактором, но требует внимания к тенденциям развития Компании.

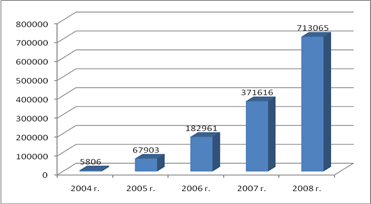

На рис.4 показана динамика показателя "Страховые резервы"

Рис.4. Страховые резервы в 2004-2008 гг.

Как видно из рис.4, за исследуемый период страховые резервы Компании значительно возросли, более чем в 122 раза. Это является показателем эффективной деятельности Компании.

Определим рентабельность деятельности Компании, которая рассчитывается как отношение полученной в отчетном периоде прибыли от страховой деятельности к капиталу.

2004 г.

Рентабельность = 16950 /85312 * 100% = 19,9%

2005 г.

Рентабельность = 88601/125726 * 100% = 70,5%

2006 г.

Рентабельность = 216362 /213221 * 100% = 101,5%

2007 г.

Рентабельность = 246734 /368885 * 100% = 66,9%

2008 г.

Рентабельность = 277752 /314133 * 100% = 88,4%

Можно заметить, что наиболее высоким показатель рентабельности Компании был в 2006 г. В 2008 г. показатель рентабельности также был высоким. Представляется, что динамика показателя свидетельствует об эффективной деятельности Компании. В перспективе возможно сохранение положительных тенденций.

Рассчитаем основные коэффициенты, характеризующие эффективность деятельности Компании. Коэффициент достаточности капитала рассчитывается по формуле:

Кдк = ф.1стр.490/ф.1стр.700 * 100% (1)

Рекомендуемое значение коэффициента 20-40%.

2004 г.

Кдк = 85312/94855 * 100% = 89,9%

2005 г.

Кдк = 125726/216831 * 100% = 57,9%

2006 г.

Кдк = 213221/444243 * 100% = 47,9%

2007 г.

Кдк = 368885/821219 * 100% = 44,9%

2008 г.

Кдк = 314133/1091047 * 100% = 28,8%

Можно заметить, что в 2008 г. Компании удалось достичь рекомендуемого уровня коэффициента достаточности капитала.

Коэффициент достаточности капитала, таким образом, соответствует рекомендуемому значению. Это свидетельствует о стабилизации финансового состояния Компании. Необходимо поддержание существующего уровня достаточности капитала в будущем.

Коэффициент покрытия выплат и резервов собственным капиталом рассчитывается по формуле:

Кпврск = (ф.2стр.030+ф.2стр.110+ф.2стр.120+ф.2стр.130+ф.2стр.150) / ф.1стр.490 * 100% (2)

Рекомендуемое значение коэффициента 1-150%.

2004 г.

Кпврск = (0 - 18 - 17 + 0 + 0) / 85312 * 100% = - 0,04%

2005 г.

Кпврск = (-114 - 615 - 2335 + 0 + 0) / 125726 * 100%= - 2,4%

2006 г.

Кпврск = (-1926 - 4097 - 13256 + 0 + 0) / 213221 * 100%= - 9%

2007 г.

Кпврск = (-8954 - 7587 + 8881 + 0 + 0) / 368885 * 100% = - 2,1%

2008 г.

Кпврск = (-24033 - 10691 - 116 + 0 + 0) / 314133 * 100% = - 11,1%

Можно заметить, что значение показателя за весь исследуемый период было отрицательным. Это означает, что Компания не обладает достаточным капиталом для покрытия выплат и резервов. Кроме того, за исследуемый период значение показателя ухудшилось. Это свидетельствует о недостаточно эффективном финансовом управлении Компании, и служит показателем роста риска в деятельности Компании.

Коэффициент рентабельности собственного капитала рассчитывается по формуле:

Крск = ф.2стр.250/ (ф.1стр.4901 + ф.1стр.4900) /2 * 100% (3)

Рекомендуемое значение коэффициента 5-30%.

2004 г.

Крск = - 20488/ (85312 + 5000) /2 * 100%= - 20488/90312/2*100%= 11,3%

2005 г.

Крск=-111742/ (125726+85312) /2*100%=-111742/211038/2*100%= 26,5%

2006 г.

Крск=-277092/ (213221+125726) /2*100%=-277092/338947/2*100%= 40,9%

2007 г.

Крск = - 318034/ (368885 + 213221) /2 *100% =-318034/582106/2*100% = 27,3%

2008 г.

Крск = - 354537/ (314133 + 368885) /2 *100%= - 354537/683018/2*100% = 25,9%

За исследуемый период значение показателей было отрицательным. Это означает, что собственный капитал Компании используется недостаточно эффективно. В дальнейшем возможно ухудшение финансового состояния Компании. Поэтому необходимо использовать капитал Компании более эффективно, возможно, посредством оптимизации инвестиционной политики Компании.

Коэффициент показателя уровня выплат рассчитывается по формуле:

Кпув = ф.2стр.111/ф.2стр.81 *100% (4)

Рекомендуемое значение коэффициента 5-40%.

2004 г.

Кпув = - 18 /748 *100% = - 2,4%

2005 г.

Кпув = - 615 /10442 * 100%= - 5,9%

2006 г.

Кпув = - 4097/28883 * 100% = - 14,2%

2007 г.

Кпув = - 11016/40038 * 100% = - 27,5%

2008 г.

Кпув = - 11579/57354 * 100% = - 20,2%

За анализируемый период значение показателя было отрицательным. Это говорит о недостаточном уровне выплат. За исследуемый период значение показателя ухудшилось. Очевидно, что необходимо особое внимание к уровню выплат, поскольку это означает качество обслуживания клиентов Компании.

Коэффициент уровня покрытия инвестиционными активами страховых резервов нетто рассчитывается по формуле:

Купср = (ф.1стр.120+ф.1стр.260) / ( (ф.1стр.520+ф.1стр.530+ф.1стр.540) - (ф.1стр.162+ф.1стр.163)) *100% (5)

Рекомендуемое значение коэффициента >= 100%.

2004 г.

Купср = (53477 + 12781) / ( (573 + 17 + 0) - (0 + 0)) * 100% = 66258 /590*100% = 11230%

2005 г.

Купср = (100047 + 10278) / ( (6178 + 2385 + 0) - (87 + 33)) = 110325/ (8563-120) *100% = 1310%

2006 г.

Купср = (78054 + 156477) / ( (12118 + 15846 + 0) - (142 + 238)) = 234531/ (27964 - 380) *100% = 850%

2007 г.

Купср = (490974 + 10356) / ( (15954 + 7034 + 0) - (665 + 307)) = 501330/ (22988 - 972) *100% = 2280%

2008 г.

Купср = (659471 + 45187) / ( (24635 + 7698 + 0) - (1471 + 855)) = 704658/ (32333 - 2326) *100% = 2350%

Можно заметить, что за исследуемый период значение показателя заметно превышало необходимый норматив. Очевидно, что избыточное значение показателя свидетельствует о нерациональной, неэффективной финансовой политике Компании.

Коэффициент доли перестраховщиков в страховых резервах (кроме страхования жизни) рассчитывается по формуле:

Кдпср = (ф.1стр.162 + ф.1стр.163) / (ф.1стр.520 + ф.1стр.530) * 100% (6)

Рекомендуемое значение коэффициента 10-60%.

2004 г.

Кдпср = (0 + 0) / (573 + 17) * 100%= 0%

2005 г.

Кдпср = (87 + 33) / (6178 + 2385) * 100% = 120 /8563 * 100% = 1,4%

2006 г.

Кдпср = (142 + 238) / (12118 + 15846) * 100% = 380/27964*100% = 1,4%

2007 г.

Кдпср = (665 + 307) / (15954 + 7034) *100% = 972 /22988*100% = 4,2%

2008 г.

Кдпср = (1471 + 855) / (24635 + 7698) *100% = 2326/32333*100%=7,2%

За исследуемый период значение показателя возросло, и приблизилось к необходимому уровню норматива. С учетом положительного тренда, предполагается, что показатель в ближайшей перспективе будет соответствовать рекомендуемому уровню. Коэффициент доли страховых премий, переданных в перестрахование, рассчитывается по формуле:

Кдспп = ф.2стр.082/ф.2стр.081 * 100% (7)

Рекомендуемое значение коэффициента 10-60%.

2004 г.

Кдспп = 0/748 * 100%= 0

2005 г.

Кдспп = - 256/10442 * 100% = - 2,5%

2006 г.

Кдспп = - 398/28883 * 100% = - 1,4%

2007 г.

Кдспп = - 1347/40038 * 100% = - 3,4%

2008 г.

Кдспп = - 3382/57354 * 100% = - 5,9%

За исследуемый период значение показателя ухудшалось. Необходимо использовать страховые премии более эффективно. В этом направлении финансовая политика Компании также нуждается в совершенствовании.

Коэффициент текущей платежеспособности страховой компании рассчитывается по формуле:

Ктп = ф.2стр.080 / (ф.2стр.160 + ф.2стр. 200 + ф.2стр.220 + ф.2стр.240) *100% (8)

Рекомендуемое значение коэффициента >100%.

2004 г.

Ктп = 748/ (-205 - 19433 - 18970 - 5630) *100% = 748/-44238*100% =

1,7%

2005 г.

Ктп = 10186/ (-6434 - 137143 - 2240 - 16120) * 100% = 10186/-161937*100% = - 6,3%

2006 г.

Ктп = 28485/ ( - 904 - 338851 - 27522 + 0) *100% = 28485/-367277*100% =-7,8%

2007 г.

Ктп = 38691/ (-1132 - 421451 - 40262 +0) *100%=38691/-462845*100% =

8,4%

2008 г.

Ктп = 53972/ (-944 - 504319 - 102053 +0) *100% = 53972/ - 607316*100% = - 8,9%

За исследуемый период значение показателя ухудшалось.

Ухудшение текущей платежеспособности является тревожным показателем для финансовой стабильности Компании.

Поэтому необходимо особое внимание направить на улучшение текущей платежеспособности Компании, чтобы снизить риски финансового менеджмента.

Коэффициент динамики активов за отчетный период:

Кда = (ф.1стр.3001 - ф.1стр.3000) /ф.1стр.3000 * 100% (9)

Рекомендуемое значение коэффициента 5-30%.

2004 г.

Кда = (94855 - 5000) /5000 * 100%= 1790%

2005 г.

Кда = (216831 - 94855) /94855 * 100%= 121976/94855*100% = 130%

2006 г.

Кда = (444243 - 216831) /216831 * 100%= 227412/216831*100% = 110%

2007 г.

Кда = (821219 - 444243) /444243 *100%= 376976/444243 *100% = 85%

2008 г.

Кда = (1091047 - 821219) /821219 * 100%= 269828/821219 *100%= 33%

За исследуемый период значение показателя приблизилось к нормативу. Учитывая положительный тренд, можно предполагать, что в ближайший период значение коэффициента приблизится к нормативу.

Коэффициент изменения объема собранных премий (кроме страхования жизни) рассчитывается по формуле:

Киосп = (ф.2стр.0811 - ф.2стр.0810) /ф.2стр.0810 *100% (10)

Рекомендуемое значение коэффициента 5-50%.

2004 г.

Киосп - отсутствуют данные

2005 г.

Киосп = (10442 - 748) /748 = 9694/748 *100% = 1290%

2006 г.

Киосп = (28883 - 10442) /10442 = 18441/10442 *100% = 180%

2007 г.

Киосп = (40038 - 28883) /28883 = 11155/28883 *100% = 39%

2008 г.

Киосп = (57354 - 40038) / 40038 = 17316/40038 *100%= 43%

За исследуемый период показатель достиг необходимого уровня норматива. Это свидетельствует о эффективной финансовой политики Компании в отношении объема собранных премий. Тем не менее, очевидно, что показатель не очень значим, учитывая профиль деятельности Компании.

Коэффициент изменения размера страховых резервов (кроме страхования жизни) рассчитывается по формуле:

Кирср = (ф.1стр.5201 - ф.1стр.5200) /ф.1стр.5200 *100% (11)

Рекомендуемое значение коэффициента 5-30%

2004 г.

Кирср - отсутствуют данные

2005 г.

Кирср = (6178 - 573) /573 = 5605/573 *100% = 978%

2006 г.

Кирср = (12118 - 6178) /6178 = 5940/6178 *100%=96%

2007 г.

Кирср = (15954 - 12118) /12118 = 3836/12118*100% = 32%

2008 г.

Кирср = (24635 - 15954) /15954 = 8681/15954 *100% = 54%

За исследуемый период показатель приблизился к уровню норматива в 2007 г., но в 2008 г. снова ухудшился. Размер страховых резервов очень важен для страховой компании, поэтому необходимо привести показатель в соответствие с рекомендуемым нормативом.

Коэффициент достаточности страховых премий рассчитывается по формуле:

Кдсп = ф.1стр.490/ (ф.2стр.010 + ф.2стр.080) *100% (12)

Рекомендуемое значение коэффициента >= 20%.

2004 г.

Кдсп = 85312/ (12022 + 748) = 85312/12770 * 100%= 668%

2005 г.

Кдсп = 125726/ (112260 + 10186) = 125726 /122446 * 100% = 103%

2006 г.

Кдсп = 213221/ (233605 + 28485) = 213221/262090 *100% = 81%

2007 г.

Кдсп = 368885/ (356183 + 38691) = 368885 /394874 *100%= 93%

2008 г.

Кдсп = 314133/ (470398 + 53972) = 314133/524370 *100% = 59%

За исследуемый период показатель значительно превышал уровень необходимого норматива. Тем не менее, в 2008 г. значение показателя приблизилось к нормативу (по сравнению с предыдущими периодами). Необходимо прилагать усилия для достижения рекомендуемого уровня норматива. Коэффициент достаточности страховых резервов рассчитывается по формуле:

Кдср = ф.1стр.530/ф.1стр.490 * 100% (13)

Рекомендуемое значение коэффициента <70%.

2004 г.

Кдср = 17/85312 *100% = 0,02%

2005 г.

Кдср = 2385/125726 * 100%= 2%

2006 г.

Кдср = 15846/213221 *100%= 7,4%

2007 г.

Кдср = 7034/368885 *100%= 2%

2008 г.

Кдср = 7698/314133 *100% = 2,5%

За исследуемый период соблюдалось требование норматива. Очевидно, что это является положительным фактором. В перспективе необходимо сохранение достигнутых результатов, что будет служить стабилизирующим фактором для деятельности и развития Компании.

В таблице 3 представлены все рассчитанные выше коэффициенты.

Таблица 3. Итоговая таблица анализа деятельности Компании

| № п/п | Показатель | Рекомендуемое ограничение | Годы | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |||

| 1 | Достаточность капитала | 20-40% | 89,9 | 57,9 | 47,9 | 44,9 | 28,8 |

| 2 | Коэффициент покрытия выплат и резервов собственным капиталом | 1-150% | -0,04 | -2,4 | -9 | -2,1 | -11,1 |

| 3 | Рентабельность собственного капитала | 5-30% | -11,3 | -26,5 | -40,9 | -27,3 | -25,9 |

| 4 | Показатель уровня выплат | 5-40% | -2,4 | -5,9 | -14,2 | -27,5 | -20,2 |

| 5 | Уровень покрытия инвестиционными активами страховых резервов нетто | >=100% | 11230 | 1310 | 850 | 2280 | 2350 |

| 6 | Доля перестраховщиков в страховых резервах (кроме страхования жизни) | 10-60% | 0 | 1,4 | 1,4 | 4,2 | 7,2 |

| 7 | Доля страховых премий, переданных в перестрахование | 10-60% | 0 | -2,5 | -1,4 | -3,4 | -5,9 |

| 8 | Показатель текущей платежеспособности страховой компании | >=100% | -1,7 | -6,3 | -7,8 | -8,4 | -8,9 |

| 9 | Динамика активов за отчетный период | 5-30% | 1790 | 130 | 110 | 85 | 33 |

| 10 | Изменение объема собранных премий (кроме страхования жизни) | 5-30% | - | 1290 | 180 | 39 | 43 |

| 11 | Изменение размера страховых резервов (кроме страхования жизни) | 5-30% | - | 978 | 96 | 32 | 54 |

| 12 | Коэффициент достаточности страховых премий | >=20% | 668 | 103 | 81 | 93 | 59 |

| 13 | Коэффициент достаточности страховых резервов | <70% | 0,02 | 2 | 7,4 | 2 | 2,5 |

Таким образом, можно сделать вывод, что за исследуемый период деятельность Компании относительно стабилизировалась. Возросли основные показатели (прибыль, капитал, рентабельность). В то же время, некоторые показатели внушают опасение и требуют внимания со стороны финансового менеджмента Компании.

Рассмотрим инвестиционную деятельность Компании.

Дата: 2019-07-30, просмотров: 319.