Содержание

Введение ……………………………………………………………………….…3

Глава I. Платежеспособность и финансовая устойчивость предприятия

1.1.Характеристика и основные факторы финансового состояния …………..4

1.2.Роль, значение, задачи и источники анализа платежеспособности предприятия…………………………………………………………………….....7

1.3 Ликвидность баланса — основа платежеспособности ………………..…...8

Глава II. Анализ финансового состояния предприятия ООО «Сапсан-регион»

2.1 Характеристика предприятия…………………………………………….…11

2.2. Анализ финансового состояния предприятия по данным баланса……....12

2.3. Анализ ликвидности ……………………………………………………..…18

2.4.Экспресс-анализ финансового состояния предприятия с использованием коэффициентов…………………………………….…………………………….22

2.5. Анализ финансовой устойчивости……………………………….….……..25

2.6. Анализ деловой активности………………………………………….……28

2.7.Показатели рентабельности, их расчет ……………………………………31

2.8.Расчет и оценка финансовых коэффициентов платежеспособности…….33

2.9. Пути финансового оздоровления…………………………………………..38

Заключение……………………………………………………………………….40

Список литературы………………………………………………………………42

Приложения…………………………………………………………….………..44

Введение

Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы.

Важная роль в реализации этих задач отводится анализу платежеспособности и кредитоспособности предприятия. Он позволяет изучить и оценить обеспеченность предприятия и его структурных подразделений собственными оборотными средствами в целом, а также по отдельным подразделениям, определить показатели платежеспособности предприятия, установить методику рейтинговой оценки заемщиков и степени риска банков.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Если платежеспособность – это внешнее проявление финансового состояния, то финансовая устойчивость – внутренняя сторона, отражающая сбалансированность денежных потоков, доходов и расходов, средств и источников их формирования.

Устойчивое финансовое состояние, положительно влияет на объемы основной деятельности. Поэтому финансовая деятельность должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнения расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Целью данной работы является теоретическое изучение методики выполнения анализа платёжеспособности и практическое выполнение анализа платежеспособности конкретного предприятия, позволяющего решать стоящие перед предприятием задачи и уверенно строить свое будущее. В процессе выполнения работы решаются следующие задачи:

- изучение методики выполнения анализа платёжеспособности;

- на основе финансового анализа диагностируется экономическое состояние предприятия, в т.ч. показатели платежеспособности

- разрабатываются конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

Задачи анализа ликвидности и платёжеспособности крайне актуальны для предприятия, в связи с необходимостью оценивать свою кредитоспособность и платёжеспособность.

Глава I . Платежеспособность и финансовая устойчивость предприятия

Глава II . Анализ финансового состояния предприятия

Характеристика предприятия

Общество с ограниченной ответственностью «Сапсан–регион», образовано в соответствии с учредительным договором, заключенным 14 мая 2001 года. Сокращенное наименование: ООО «Сапсан-регион». Среднесписочная численность – 52 человека.

Местонахождение Общества: 450044, Республика Башкортостан, г.Уфа, Орджоникидзевский район, ул. Новочеркасская, д. 13/1.

Основной целью Общества является удовлетворение общественных потребностей в его продукции, работах, услугах и извлечение прибыли. Общество вправе осуществлять виды деятельности согласно Устава ООО, не запрещенные законом, в том числе:

оптово – розничная торговля, в том числе торговля путем открытия сети магазинов;

бытовые услуги населению и юридическим лицам

торгово-закупочная деятельность;

оказание транспортных услуг населению и юридическим лицам;

производство и реализация, закуп у населения сельхозпродукции и продуктов ее переработки и пр.

Основными видами деятельности ООО «Сапсан-регион» являются оптовая и розничная торговля, реализация товаров и оказание транспортных услуг по доставке продукции населению и юридическим лицам.

Анализ ликвидности

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными средствами своевременно погашать свои обязательства. Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов.

Ликвидность означает способность ценностей легко превращаться в ликвидные средства или деньги, при этом идеальным является условие, когда процесс превращения ценностей в ликвидные средства происходит быстро и без потери их стоимости.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 наиболее ликвидные активы - все виды денежных средств и краткосрочные финансовые вложения (ценные бумаги) - (стр.250 + стр.260ф.1);

А2 быстрореализуемые активы - в эту группу активов включаются дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы - (стр.240 ф.1);

A3 медленно реализуемые активы - запасы сырья, материалов, НДС, незавершенное производство, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты -(стр.210 + стр.220 + стр.230 + ст.270 ф.1);

А4 труднореализуемые, или неликвидные, активы - имущество, предназначенное для текущей хозяйственной деятельности (нематериальные активы, основные средства) - (стр.190 ф.1)

Источники средств предприятия (пассив баланса) по степени возрастания сроков обязательств также подразделяются на четыре группы:

П1 наиболее срочные обязательства - кредиторская задолженность - (стр.620ф.1);

П2 краткосрочные пассивы - краткосрочные кредиты банков, расчеты по дивидендам, прочие краткосрочные обязательства - (стр.610 ф.1+ стр.630 + стр.660);

П3 долгосрочные пассивы - долгосрочные кредиты и заемные средства, доходы будущих периодов, резервы предстоящих расходов и платежей - (стр.590 + стр.640 + стр.650 ф.1);

П4 постоянные пассивы - статьи раздела IV баланса ''Капитал и резервы - (стр.490 ф.1).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1≥П1, А2≥П2, АЗ≥ПЗ, А4 ≤ П4

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости – наличия у предприятия оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Абсолютные показатели ликвидности баланса ООО «Сапсан-регион» представлены в таблице 3.

Анализ ликвидности баланса (руб.)

Таблица 3

| АКТИВ | На 2005 г. | На 2006 г. | ПАССИВ | На 2005 г. | На 2006 г. | Платежный излишек или недостаток (+;-) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| Наиболее ликвидные активы (А1) | 188 | 8 | Наиболее срочные обязательства (П1) | 55584 | 66887 | -55396 | -66879 |

| Быстрореализуемые активы (А2) | 6329 | 14744 | Краткосрочные пассивы (П2) | 0 | 284 | +6329 | +14460 |

| Медленно реализуемые активы (A3) | 51696 | 58081 | Долгосрочные пассивы (ПЗ) | 0 | 0 | +51696 | +58081 |

| Труднореализуемые активы (А4) | 0 | 0 | Постоянные пассивы (П4) | 2629 | 5662 | -2629 | -5662 |

| БАЛАНС | 58213 | 72833 | БАЛАНС | 58213 | 72833 | — | — |

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств. Сопоставление итогов группы I по активу и пассиву, т.е. А1 и П1 (сроки до 3 месяцев), отражает соотношение текущих платежей и поступлений. Сравнение итогов группы II по активу и пассиву, т.е. А2 и П2 (сроки от 3 до 6 месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для групп III и IV отражает соотношение платежей и поступлений в относительно отдаленном будущем. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможностей своевременного осуществления расчетов.

Результаты расчетов по данным анализируемой организации (табл.4) показывают, что в ООО «Сапсан-регион» сопоставление итогов групп по активу и пассиву имеет следующий вид:

А1 < П1; А2 > П2; A3 > ПЗ; А4 < П4.

Исходя из этого, можно охарактеризовать ликвидность баланса ООО «Сапсан – регион» как недостаточную. Сопоставление первого неравенства свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся рассчитаться по срочным обязательствам.

Причем за анализируемый период возрос платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств (соотношение по первой группе). В начале анализируемого периода соотношение было 0,00338 (188:55584), а в конце 0,000119 ( 8: 66887) ,хотя теоретически достаточным значением для коэффициента срочности является соотношение 0,2 к 1. Обращает на себя внимание резкое сокращение величины коэффициента срочности. В результате, в конце отчетного периода организация могла оплатить лишь 0,01% своих краткосрочных обязательств, что свидетельствует о стесненном финансовом положении. Можно заключить, что причиной снижения ликвидности явилось то, что краткосрочная задолженность увеличилась более быстрыми темпами, чем денежные средства.

Однако следует отметить, что перспективная ликвидность, которую показывают второе и третье неравенство, отражает некоторый платежный излишек, т.е организация сможет в течение года рассчитаться по своим обязательствам.

Проводимый по изложенной схеме анализ ликвидности баланса является приблизительным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Анализ деловой активности

Относительные показатели деловой активности характеризуются эффективностью использования финансовых ресурсов предприятия. Показатели деловой активности представлены в таблице 5.

Таблица 5

Относительные показатели деловой активности

| Показатели | В 2005г. | В 2006г. |

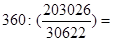

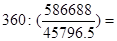

| Коэффициент оборачиваемости оборотных активов (ОА)Коборачиваемости ОА= | ||

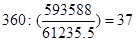

| Однодневный оборот (тыс. руб.) | 206659 | 593588 |

| Фактические средние остатки (тыс. руб.) |  = 41 789 = 41 789

|  =65 523 =65 523

|

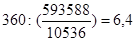

| К оборачиваемости ОА |

|

|

| Коэффициент оборачиваемости собственного капитала (СК)Коборачиваемости СК= | ||

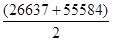

| Фактические средние остатки (тыс. руб.) |  =2178 =2178

|  =4145,5 =4145,5

|

| К оборачиваемости СК |  94,9 94,9

|  143,2 143,2

|

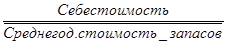

| Срок хранения запасов = 360: ( | ||

| Средние. остатки Запасов тыс руб. |  = 30 622 = 30 622

|  = 45796,5 = 45796,5

|

| Срок хранения запасов |  54,5 54,5

|  28 28

|

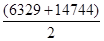

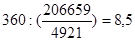

| Срок оборота дебиторской задолженности (ДЗ) К оборачиваемости ДЗ=360: | ||

| Фактические средние остатки (тыс. руб. ) |  = 4 921 = 4 921

|  = 10536 = 10536

|

| Срок оборота дебиторской задолженности |

|

|

| Срок оборота кредиторской задолженности (ДЗ) К оборачиваемости ДЗ=360: | ||

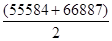

| Фактические средние остатки (тыс. руб.) |  = 39 610 = 39 610

|  = 61 235,5 = 61 235,5

|

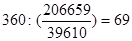

| Срок оборота кредиторской задолженности |

|

|

Их можно представить в виде системы финансовых показателей оборачиваемости. Чем выше скорость оборота капитала, тем меньше средств требуется для осуществления хозяйственной деятельности, ниже себестоимость и выше конечные финансовые результаты. С ростом оборачиваемости увеличиваются положительные финансовые потоки, выручка от реализации, а в конечном счете и прибыль, поэтому показатели оборачиваемости приравниваются к показателям деловой активности.

Таблица 6

Коэффициенты деловой активности

| Показатель | 2005г. | 2006г. | Изменения |

| 1.Коэф-т оборачиваемости оборотных активов | 5 | 9 | 4 |

| 2.Коэф-т оборачиваемости собств.капитала | 94,9 | 143,2 | 48,3 |

| 3. Срок хранения запасов | 54,5 | 28 | -26,5 |

| 4. Срок оборота дебиторской задолженности | 8,5 | 6,4 | -2,1 |

| 5. Срок оборота кредиторской задолженности | 69 | 37 | -32 |

По проведенным расчетам можно судить об улучшении финансового состояния предприятия, так как Коэффициент оборачиваемости ОА ускорился на 80% (4/5*100).Оборотные активы в 2005г. оборачивались 5 раз, в 2006г. – 9 раз за год. Это повлияло на общее финансовое состояние предприятия, так как при низкой прибыльности продаж необходимо стремиться к ускорению оборота оборотных активов.

Также ускорилась оборачиваемость собственного капитала на 51%. Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли.

По запасам наблюдается снижение срока хранения на 26 дней. Данный показатель характеризует период хранения товаров до момента продажи. Чем ниже показатель, тем меньше средств связано в этом наименее ликвидном виде оборотных средств, тем устойчивее финансовое положение организации. Особенно актуально повышение оборачиваемости (снижение времени обращения) запасов, а, следовательно, и уменьшение их объемов, при большой кредиторской задолженности.

Срок оборота кредиторской задолженности, как правило, выражен в календарных днях, характеризующих средний срок оплаты за товары и/или услуги, приобретенные в кредит.

По нашим расчетам оборачиваемость кредиторской задолженности ускорилась на 32 дня (69-37), а коэффициент оборачиваемости увеличился на 46% (32/69*100). Это положительно характеризует деловую активность предприятия.

Срок оборота дебиторской задолженности дает результат в количестве дней, соответствующих среднему сроку оборота дебиторки. У ООО «Сапсан-регион» срок оборота дебиторки уменьшился в анализируемом периоде на 2 дня. Если же оборачиваемость дебиторской задолженности выше (то есть коэффициент - меньше) оборачиваемости кредиторской, то это является положительными фактором. В нашем случае оборачиваемость «дебиторки» выше, значит покупатели и заказчики рассчитываются быстрее, нежели чем ООО «Сапсан-регион» рассчитывается со своими кредиторами.

Заключение

Профессиональное управление финансами неизбежно требует комплексного системного изучения финансового состояния предприятия. В связи с этим существенно возрастает роль финансового анализа.

Главная цель финансовой деятельности предприятия – наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого необходимо постоянно поддерживать платежеспособность и рентабельность предприятия, а так же оптимальную структуру актива и пассива баланса.

Платежеспособность оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому платежеспособность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

В данной работе мною проведен анализ финансового состояния ООО «Сапсан-регион» за период с 2004 по 2006 год. Отображены финансовые результаты деятельности предприятия, коэффициенты ликвидности, которые намного ниже оптимальных значений. При оценке финансовой устойчивости видно, что тип устойчивости предприятия кризисный. У предприятия общая величина источников формирования запасов, значительно меньше величины запасов и затрат, что показывает их недостаток к 2005г.

Но, несмотря на очень низкие значения показателей платежеспособности, предприятие справляется со своими финансовыми обязательствами, это происходит за счет ускорения оборачиваемости оборотных активов и дебиторской задолженности. Отсюда следует, что финансовое состояние в ООО «Сапсан-регион» имеет тенденцию к улучшению.

Также следует обратить внимание, что степень платежеспособности по текущим обязательствам у организации значительно улучшилась в 2006г., и данную организацию можно считать платежеспособной. Согласно рассчитанной модели Альтмана вероятность банкротства ООО «Сапсан-регион» ничтожна.

Рекомендации:

Предприятию необходимо увеличить собственный капитал за счет привлечения заемных средств – кредита. Известно, что предприятия, использующие только собственные средства, ограничивают их рентабельность величиной, равной примерно двум третям экономической рентабельности. Предприятие, использующее заемные средства, может увеличить рентабельность собственных средств в зависимости от соотношения собственных и заемных средств в пассиве баланса и стоимости заемных средств.

Альтернативой заемным денежным средствам может выступать лизинг, как форма товарного кредита.

Порядок осуществления платежей по договору лизинга более гибок по сравнению с кредитными соглашениями: арендатор может рассчитывать получение своих доходов и совместно с арендодателем выработать удобную схему платежей: платежи могут быть ежемесячными, ежеквартальными и т. д.; сумма платежа может быть постоянной или "плавающей", при ее определении может быть учтена даже сезонность использования предмета лизинга; платежи могут производиться из выручки от реализации продукции, произведений на полученном в лизинг оборудовании).

Лизинг доступен малым и средним предприятиям, в то время как получение банковских кредитов на благоприятных для них условиях проблематично, так как они не являются "первоклассными" заемщиками.

ООО «Сапсан-регион» нуждается в приобретении собственного автотранспорта. И здесь можно воспользоваться услугами лизинга.

Преимущество покупки автотранспорта в лизинг, очевидно, нет налога на имущество, лизинговые платежи входят в себестоимость. Стоимость имущества, приобретенного в лизинг не включается в остаток кредиторской задолженности, что улучшает финансовые показатели предприятия-арендатора, и следовательно, позволяет ему привлечь дополнительные кредитные ресурсы.

ООО «Сапсан-регион» одновременно решает две проблемы: приобретение и финансирование основных средств и использование их без мобилизации крупных финансовых ресурсов и без привлечения кредитов, что позволяет сохранить соотношение собственных и заемных средств без риска нарушения финансовой устойчивости предприятия.

Еще можно порекомендовать ООО «Сапсан-регион», если появятся свободные денежные средства, вкладывать их в краткосрочные ценные бумаги. Любое предприятие должно учитывать два взаимно исключающих обстоятельства: поддержание текущей платежеспособности и получение дополнительной прибыли от инвестирования свободных денежных средств. Имея достаточное количество денежных средств на расчетном счете предприятие обладает способностью оплачивать краткосрочные обязательства. Но с другой стороны, омертвление финансовых ресурсов в виде денежных средств связано с определенными потерями — с некоторой долей условности их величину можно оценить размером упущенной выгоды от участия в каком-либо доступном инвестиционном проекте.

Поэтому было бы не плохо, предварительно изучив рынок ценных бумаг, вложить денежные средства в краткосрочные ценные бумаги. И таким образом пополнить наиболее ликвидные активы. Что, несомненно, улучшит картину платежеспособности организации, а также позволит получить дополнительный доход в ближайшем будущем.

Приложение 1

БУХГАЛТЕРСКИЙ БАЛАНС

| КОДЫ | |||

| Форма №1 поОКУД | 0710001 | ||

| Дата(год,месяц,число) |

| ||

| Организация «Сапсан-регион» | По ОКПО |

| |

| Идентификационный номер налогоплательщика | ИНН | 0277178322 | |

| Вид деятельности торговля | По ОКВЭД | 52.2 | |

| Организационно-правовая форма форма собственности |

По ОКВЭД/ОКФС |

| |

| общество с ограниченной ответственностью | |||

| Единица измерения: тыс. руб | По ОКЕЙ | 384 | |

| Местонахождение (адрес): 450044, Республика Башкортостан, г.Уфа, Орджоникидзевский район, ул. Новочеркасская, д. 13/1.

|

| ||

| Дата утверждения Дата отправки/принятия |

| ||

|

| |||

| АКТИВ

| Код показ. | На начало отчетного года | На конец отчетного года | |

| 1 | 2 | 3 | 4 | |

| I.Внеоборотные активы Нематериальные активы | 110 | - | - | |

| Основные средства | 120 | - | - | |

| Незавершённое строительство | 130 | - | - | |

| Доходные вложения в материальные ценности | 135 | - | - | |

| Долгосрочные финансовые вложения | 140 | - | - | |

| Прочие внеоборотные активы | 150 | - | - | |

| Итого по разделу | 190 | 0 | 0 | |

| II.Оборотные активы Запасы | 210 | 43271 | 48322 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 |

7 | 14 | |

| животные на выращивании и откорме | 212 | - | - | |

| затраты в незавершенном производстве | 213 |

|

| |

| готовая продукция и товары для перепродажи | 214 | 43260 | 48292 | |

| товары отгруженные | 215 |

|

| |

| расходы будущих периодов | 216 | 4 | 16 | |

| прочие запасы и затраты | 217 |

|

| |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 8425 | 9759 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 |

- | - | |

| в том числе: покупатели и заказчики | 231 |

|

| |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 6329 | 14744 | |

| в том числе: покупатели и заказчики | 241 | 5990 | 14691 | |

| Краткосрочные финансовые вложения | 250 | - | - | |

| Денежные средства | 260 | 188 | 8 | |

| Прочие оборотные активы | 270 | - | - | |

| Итого по разделу II | 290 | 58213 | 72833 | |

| БАЛАНС | 300 | 58213 | 72833 | |

| ПАССИВ

| Код показ.

| На начало отчетного года | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. Капитал и резервы Уставной капитал | 410 | 30 | 30 |

| Собственные акции, выкупленные у акционеров | 411 | - | - |

| Добавочный капитал | 420 | - | - |

| Резервный капитал | 430 | - | - |

| в том числе резервные фонды, образованные в соответствии с законодательством | 431 |

- | - |

| Резервы, образованные в соответствии с учредительными документами | 432 | - | - |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 2 599 | 5 632 |

| Итого по разделу III | 490 | 2 629 | 5 662 |

| IV. Долгосрочные обязательства Займы и кредиты | 510 |

- | - |

| Отложенные налоговые обязательства | 515 | - | - |

| Прочие долгосрочные обязательства | 520 | - | - |

| Итого по разделу IV | 590 | - | - |

| V. Краткосрочные обязательства Займы и кредиты | 610 |

- |

284 |

| Кредиторская задолженность | 620 | 55 584 | 66 887 |

| в том числе: поставщики и подрядчики |

621 |

55 415 |

66 328 |

| задолженность перед персоналом организации | 622 | 53 | 104 |

| задолженность перед государственными внебюджетными фондами | 623 | - | 24 |

| задолженность по налогам и сборам | 624 | 4 | 319 |

| прочие кредиторы | 625 | 112 | 112 |

| Задолженность участникам (учредителям) по выплате доходов | 630 | - | - |

| Доходы будущих периодов | 640 | - | - |

| Резервы предстоящих расходов | 650 | - | - |

| Прочие краткосрочные обязательства | 660 | - | - |

| Итого по разделу V | 690 | 55 584 | 67 171 |

| БАЛАНС | 700 | 58213 | 72833 |

|

| |||

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ,УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ |

|

|

|

| Арендованные основные средства | 910 | 15136 | 16127 |

| в том числе по лизингу | 911 | - | - |

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | - | - |

| Товары, принятые на комиссию | 930 | - | - |

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | - | - |

| Обеспечение обязательств и платежей полученные | 950 | - | - |

| Обеспечение обязательств и платежей выданные | 960 | - | - |

| Износ жилищного фонда | 970 | - | - |

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 |

- | - |

| Нематериальные активы, полученные в пользование | 990 | - | - |

|

|

|

|

|

Руководитель___________________ Главный бухгалтер _________________

(подпись) (расшифровка подписи) (подпись) (расшифровка подписи)

______» __________________ 200__ г.

Приложение 2

Отчет о прибылях и убытках

| КОДЫ | |||

| Форма №1 поОКУД | 0710001 | ||

| Дата(год,месяц,число) |

| ||

| Организация «Сапсан-регион» | По ОКПО |

| |

| Идентификационный номер налогоплательщика | ИНН |

| |

| Вид деятельности торговля | По ОКВЭД |

| |

| Организационно-правовая форма форма собственности |

По ОКВЭД/ОКФС |

| |

| общество с ограниченной ответственностью | |||

| Единица измерения: тыс. руб | По ОКЕЙ | 384 | |

| Показатель | За отчетный Период

| Зааналогичный период предыдущего года | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров,продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 593588 | 206659 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 586688 | 203026 |

| Валовая прибыль | 029 | 6900 | 3633 |

| Коммерческие расходы | 030 | 2824 | 2357 |

| Управленческие расходы | 040 | - | - |

| Прибыль (убыток) от продаж | 050 | 4076 | 1276 |

| Прочие доходы и расходы Проценты к получению |

060 | - | - |

| Проценты к уплате | 070 | - | - |

| Доходы от участия в других организациях | 080 | - | - |

| Прочие доходы | 090 | 236 | 1 |

| Прочие расходы | 100 | 79 | 44 |

| Прибыль (убыток) до налогообложения | 140 | 4154 | 1302 |

| Отложенные налоговые активы | 141 | - | - |

| Отложенные налоговые обязательства | 142 | - | - |

| Текущий налог на прибыль | 150 | 1121 | 401 |

|

| 180 |

|

|

| Чистая прибыль (убыток) отчетного периода |

190 | 3033 | 901 |

| СПРАВОЧНО. Постоянные налоговые обязательства (активы) |

200 | - |

|

| Базовая прибыль (убыток) на акцию |

| - | - |

| Разводненная прибыль (убыток) на акцию |

| - | - |

| Расшифровка отдельных прибылей и убытков | ||||||

| Показатель | За отчетный период | За аналогичный период Предыдущего года | ||||

| наименование | код | прибыль | убыток | прибыль | убыток | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Штрафы, пени и неустойки. признанные или по которым получены решения суда(арбитражного суда) об их взыскании |

210 | |||||

| Прибыль(убыток) прошлых лет | 220 | |||||

| Возмещение убытков, причиненных неисполнением или не надлежащим исполнением обязательств |

230 | |||||

| Курсовые разницы по опирациям в иностранной валюте |

240 | |||||

| Отчисление в оценочные резервы |

| |||||

| Списание дебиторских и кредиторских задолженностей, по которой истёк срок исковой давности |

260 | |||||

| 270 | ||||||

Руководитель__________________ Главный бухгалтер____________________

(подпись) (расшифровка подписи) (подпись) (расшифровка подписи)

«______» __________________ 200__ г.

Приложение 3

Вертикальный анализ бухгалтерского баланса ООО «Сапсан-регион»,%

| Показатели | На начало предыдущего года | На конец отчетного года | На конец отчетного периода | |||

| 1 |

|

| ||||

| Актив I ВНЕОБОРОТНЫЕ АКТИВЫ Основные средства | - |

- |

- | |||

| Итого по разделу I. | - | - | - | |||

| II ОБОРОТНЫЕ АКТИВЫ Запасы | 70,86 |

74,3 |

66,35 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 14,96 |

14,47 |

13,4 | |||

| Дебиторская задолженность | 13,85 | 10,87 | 20,2 | |||

| Денежные средства | 0,32 | 0,32 | - | |||

| Итого по разделу II | 100 | 100 | 100 | |||

| Баланс (сумма I+II) | 100 | 100 | 100 | |||

| Пассив III. КАПИТАЛ И РЕЗЕРВЫ Уставной капитал | 0,12 | 0,05 | 0,04 | |||

| Добавочный капитал | - | - | - | |||

| Резервный капитал | - | - | - | |||

| Нераспределенная прибыль | 6,7 | 4,46 | 7,7 | |||

| Итого по разделу III | 6,81 | 4,52 | 7,8 | |||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | - | - | 0,4 | |||

| Отложенные налоговые обязательства | - | - | - | |||

| Прочие долгосрочные массивы | - | - | - | |||

| Итого по разделу IV | - | - | - | |||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | - | - | - | |||

| Кредиторская задолжность | 93,2 | 95,5 | 91,8 | |||

| Итого по разделу V | 93,2 | 95,5 | 92,2 | |||

| Баланс (сумма III + IV + V ) | 100 | 100 | 100 | |||

Приложение 4

Содержание

Введение ……………………………………………………………………….…3

Глава I. Платежеспособность и финансовая устойчивость предприятия

1.1.Характеристика и основные факторы финансового состояния …………..4

1.2.Роль, значение, задачи и источники анализа платежеспособности предприятия…………………………………………………………………….....7

1.3 Ликвидность баланса — основа платежеспособности ………………..…...8

Глава II. Анализ финансового состояния предприятия ООО «Сапсан-регион»

2.1 Характеристика предприятия…………………………………………….…11

2.2. Анализ финансового состояния предприятия по данным баланса……....12

2.3. Анализ ликвидности ……………………………………………………..…18

2.4.Экспресс-анализ финансового состояния предприятия с использованием коэффициентов…………………………………….…………………………….22

2.5. Анализ финансовой устойчивости……………………………….….……..25

2.6. Анализ деловой активности………………………………………….……28

2.7.Показатели рентабельности, их расчет ……………………………………31

2.8.Расчет и оценка финансовых коэффициентов платежеспособности…….33

2.9. Пути финансового оздоровления…………………………………………..38

Заключение……………………………………………………………………….40

Список литературы………………………………………………………………42

Приложения…………………………………………………………….………..44

Введение

Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы.

Важная роль в реализации этих задач отводится анализу платежеспособности и кредитоспособности предприятия. Он позволяет изучить и оценить обеспеченность предприятия и его структурных подразделений собственными оборотными средствами в целом, а также по отдельным подразделениям, определить показатели платежеспособности предприятия, установить методику рейтинговой оценки заемщиков и степени риска банков.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Если платежеспособность – это внешнее проявление финансового состояния, то финансовая устойчивость – внутренняя сторона, отражающая сбалансированность денежных потоков, доходов и расходов, средств и источников их формирования.

Устойчивое финансовое состояние, положительно влияет на объемы основной деятельности. Поэтому финансовая деятельность должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнения расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Целью данной работы является теоретическое изучение методики выполнения анализа платёжеспособности и практическое выполнение анализа платежеспособности конкретного предприятия, позволяющего решать стоящие перед предприятием задачи и уверенно строить свое будущее. В процессе выполнения работы решаются следующие задачи:

- изучение методики выполнения анализа платёжеспособности;

- на основе финансового анализа диагностируется экономическое состояние предприятия, в т.ч. показатели платежеспособности

- разрабатываются конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

Задачи анализа ликвидности и платёжеспособности крайне актуальны для предприятия, в связи с необходимостью оценивать свою кредитоспособность и платёжеспособность.

Глава I . Платежеспособность и финансовая устойчивость предприятия

Дата: 2019-07-24, просмотров: 355.

)

)  .

. .

.