ДИПЛОМНАЯ РАБОТА

На тему «ОСОБЕННОСТИ РАБОТЫ БАНКОВ С ПРОБЛЕМНЫМИ КРЕДИТАМИ: РОССИЙСКИЙ И ЗАРУБЕЖНЫЙ ОПЫТ»

Москва 2010

Содержание

Введение

Глава I. Теоретические основы понятия «проблемные кредиты»

1.1 Проблемные кредиты: понятие и причины возникновения

1.2 Классификация и учет проблемных кредитов

1.3 Характеристика рынка неработающих кредитов в России и за рубежом

Глава II. Особенности работы коммерческого банка с проблемными кредитами (на примере ООО «Хоум Кредит энд Финанс Банк»)

2.1 Кредитная политика банка

2.2 Этапы работы банка с проблемными кредитами

2.3 Рекомендации по организации работы банка с проблемными кредитами

Глава III. Основные направления в решении вопроса проблемных кредитов

3.1 Реструктуризация долга как основной способ работы банков с проблемными кредитами

3.2 Взаимодействие банков с коллекторскими компаниями

3.3 Пути совершенствования организации работы банков с проблемными кредитами

Заключение

Список используемой литературы

Введение

В ходе глобального кризиса, с которым Россия столкнулась в конце 2008г., в стране впервые времен распада СССР и перехода от централизованной плановой экономики к рыночной, при вхождении в стадию экономического спада сохранилась функционирующая банковская система.

Результатом этого стало то, что у российских банков впервые накопились кредиты, выданные на коммерческих условиях, но более не приносящие доходов. Однако даже когда кредит перестает приносить доход, он все же обладает некоторой остаточной стоимостью.

При стремлении извлечь максимальную остаточную стоимость требуются другие методы, нежели те, которые используются для управления беспроблемными кредитами, результатом чего является появление специализированных агентств, занимающихся покупкой таких кредитов у банков. При этом прозрачный и ликвидный рынок может появиться только при условии, что подходы к оценке активов у всех его участников будут сопоставимы.

Банковская деятельность неразрывно связана с различного рода рисками (кредитный, операционный, рыночный и т.д.), возникающими в процессе взаимодействия банка с внешней средой. Кредитный риск, то есть вероятность невозврата выданных банком кредитов, предоставляет наибольшую угрозу для жизнедеятельности кредитных организаций. Именно поэтому управление кредитным рисками является основным в банковском деле. Подавляющее число банкротств, кредитных организаций обусловлено неграмотной политикой банка в области формирования и управления кредитным портфелем.

Дипломная работа посвящена ключевому вопросу в области управления кредитными рисками – работе банков с проблемными кредитами. Эффективная политика банка по оздоровлению баланса кредитной организации путем реструктуризации проблемных кредитов позволяет минимизировать убытки, что представляется крайне важным на фоне общемировой тенденции снижения рентабельности банковского бизнеса. Для России проблема управления проблемными кредитами усиливает свою актуальность, так как показатели просроченной и сомнительной задолженности по кредитным портфелям отечественных банков по различным оценкам превышают уровень аналогичных показателей банков развитых стран. Именно по этой причине, а также исходя из мировой практики и процедур снижения рисков банковской деятельности, Банк России постоянно указывает российским банкам на необходимость совершенствования управления рисками в целом, и прежде всего кредитным рискам.

Банки неизбежно сталкиваются с заемщиками, которые не в состоянии отдать свои долги. В связи с этим и были разработаны процедуры по взысканию таких долгов и реализация залога по ним. Участие в этих процедурах небанковских инвесторов, а также третьих лиц (специализированных коллекторских агентств) представляет собой относительно новое явление. Именно оно приводит к развитию активной и прозрачной торговли проблемными кредитами. Финансовый кризис ускоряет этот процесс. Поскольку во время кризиса количество проблемных заемщиков резко возрастает, проблемных кредитов становится все больше и больше, то существующие методы работы с ними не достаточны.

Значимость решения этих проблем для обеспечения эффективного и стабильного функционирования, прежде всего российской банковской системы определили актуальность, цели и задачи исследования.

Объектом исследования являются коммерческие банки с проблемной задолженностью.

Предметом исследования выступают финансово-экономические отношения, складывающиеся в процессе организации работы банков с проблемными кредитами.

Основная цель дипломной работы заключается в изучении особенностей работы банков с проблемными кредитами.

Эта цель определила ряд конкретных задач:

- определение причин возникновения проблемных кредитов;

- изучить зарубежный опыт работы банков с проблемными кредитами;

- определение правильной организации работы банков с проблемными кредитами;

- определить основные направления в решении вопроса проблемных кредитов.

Теоретической и методологической базой исследования являются труды отечественных и зарубежных ученых по проблемам кредитной деятельности. Информационной базой работы являются оценки и статистические данные Банка России, других российских и международных организаций, законодательные, правовые и нормативные документы, материалы периодической печати.

Дипломная работа состоит из введения, трех глав, заключения и библиографического списка.

В первой главе рассматриваются теоретические основы понятия «проблемные кредиты», признаки и причины их возникновения, а также рассматривается современный рынок неработающих кредитов в России и за рубежом.

Вторая глава посвящена рассмотрению способов и методов организации работы коммерческих банков с проблемными кредитами на примере ООО «Хоум Кредит энд Финанс Банк», выделены основные направления, применяемые в его практике.

В третьей главе раскрываются основные направления в решении вопроса проблемных кредитов и пути их совершенствования.

В заключение сформулированы основные выводы и предложения в ходе исследования.

Таблица 1 Классификация кредитной политики при управлении кредитами в США

| Классификация | Подход | Отдел банков | Частота | Частота |

| Надежная | Поддерживать и развивать выгодные отношения | Деловой отдел | годовая | квартальная |

| Слабая | Для компенсации увеличить обеспечение\залог | Деловой отдел | полугодовая | квартальная |

| Нестандартная | Переструктурировать или уйти для восстановления активов банка | Отдел восстановления кредитов | квартальная | месячная |

| Сомнительная | Закрыть кредит, чтобы избежать потерь | Отдел восстановления кредитов | квартальная | месячная |

| Потери | Закрыть кредит, чтобы избежать потерь | Отдел восстановления кредитов | квартальная | месячная |

Требования отказа от принципа накопления различаются от страны к стране: начиная от требования принятия немедленных мер в случая неплатежа, и заканчивая рекомендациями банку решать вопрос принятия мер самому или вообще не принимать никаких мер. Учет процентных платежей по кредитам, по которым не проводится начисление, также различен в разных странах. Некоторые банки относят их на счет доходов, более консервативные банки уменьшают их величину сумму основного долга. Учет может различаться также в зависимости от того, работает ли заемщик в частном или в государственном секторе. В некоторых странах кредиты предприятиям государственного сектора учитываются по принципу накопления, так как считаются, что государство, в конце концов, погасит долг. В некоторых странах это разрешено делать только в случае, если имеется правительственная гарантия. Это приводит к тому, что убытки начинают аккумулироваться, что приводит к неплатежеспособности банка и необходимости обращения за финансовой помощью со стороны государства, а также к вытеснению потенциально «здоровых» заемщиков.

Учет овердрафтов. Овердрафты из-за своей гибкости широко используются как в развитых, так и развивающихся странах. Однако управление ими особенно сложно, потому что в этом случае весьма непросто определить, что такое своевременное обслуживание долга. Овердрафтами широко злоупотребляют, капитализируя не заплаченные проценты, что ведет к завышению размера дохода, капитала и активов.

Списание кредитов. Политика банков в этой области очень сильно различается. Обычно решение о том, списывать или не списывать сомнительные или безнадежные долги, принимают сами банки, хотя в некоторых странах это является обязательным. Банки могут решить списать кредит в случае, если им не удается его «спасти» или из соображений налогообложения. Для ведения учета активов по их рыночной стоимости может применяться частичное списание кредитов. В некоторых странах банки не списывают даже безнадежные активы (создавая при этом 100-процнтный резерв) на том основании, что списание лишает их возможности взыскать сумму кредита с заемщика через суд, а заемщик после списания ведет себя так, как будто это обязательство более не существует. В странах, где от банков требуют исчерпать все юридические возможности погашения кредита, прежде чем он будет списан в налогонеоблагаемом порядке (такие положения существуют в законодательстве многих стран), процесс списания кредита растягивается на неопределенный срок.

В российских банках применяются следующая процедура списания безнадежной задолженности. По решению кредитного комитета, согласованному с советом банка, оформляется соответствующий протокол, на основании которого безнадежная ссудная задолженность, а также иная задолженность, нереальная для взыскания, может быть списана с баланса за счет резерва на возможные потери по ссудам, а при его недостатке – с отнесением на убытки. Решение о списании безнадежной задолженности может приниматься только на основании соответствующего решения судебных органов и\или органов исполнительного производства.

Списание ссудной задолженности с баланса банка, как известно, не является ее аннулированием. Указанная задолженность отражается за балансом в течении 5 лет с момента ее списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника. При этом банк ежеквартально направляет должнику выписки, подтверждающие наличие просроченных основного долга и начисленных, но не полученных в срок процентов, соответствующих остаткам на внебалансовых счетах.

Суммы списанной задолженности по основному долгу и процентам списываются с соответствующих внебалансовых счетов при их погашении, а также по истечении 5 лет.

Кредит можно списать с баланса путем продажи всех прав на него третьей неаффилированной стороне, например коллекторскому агентству. Обычно, такая продажа осуществляется с большим дисконтом к балансовой стоимости, разница между двумя стоимостями отражается в отчете о прибылях и убытках и соответственно сокращается размер резерва.

Для банка преимущество заключается в том, что некоторые доходы все-таки извлекаются из кредита, а недостаток состоит в том, что передача всех прав на залог может превратиться в серьезную проблему, если документация оформлена неправильно. Существует вероятность того, что купленный кредит будет возвращен банку, если невозможно обеспечить чистоту передачи залога.

Учитывая, что для взыскания просроченной задолженности необходимо задействовать профессиональные навыки и умения, отличные от требующихся банковским работникам, (юристов с опытом ведения дел о банкротстве или телефонных операторов, умеющих справляться с неплательщиками) передача кредита в коллекторское агентство позволяет воспользоваться преимуществами специализации и экономии на масштабе, что в конечном итоге приводит к повышению стоимости проблемного кредита.

В настоящее время наиболее ликвидным рынком для просроченных кредитов является розничный сектор. Портфель может содержать от десятков до тысяч кредитов. Немногие банки обладают достаточным опытом продажи просроченных кредитов, чтобы быть уверенным в своей оценке портфеля. Соответственно, крупные коллекторские агентства предлагают передать им кредит на аутсорсинг. Коллекторское агентство берет за это плату для покрытия своих издержек, а полученный остаток от стоимости кредита делится между коллекторским агентством и банком.

Договор о такого рода сделке может оформляться по-разному, поэтому и отражение кредитов на балансе может быть различным. В большинстве случаев кредиты остаются на балансе банка.

В России общий итоговый объем плохих долгов до сих пор остается основной неизвестной в банковском уравнении. Ведь часто вместо того, чтобы признать кредит невозвратным и сформировать под него резервы, банки договариваются с заемщиком о его реструктуризации, ибо ищут схемы, позволяющие не отражать убытки в балансе, не снижать собственный капитал и ложиться в нормативы. Однако, по мнению экспертов, каждый третий такой кредит окажется дефолтным, да и сами банки не исключают, что половина реструктурированных ссуд может оказаться невозвратной.

К тому же, даже если реструктурированный кредит и будет без задержек обслуживаться заемщиком на новых условиях, поток платежей банку в краткосрочный перспективе все равно сократиться – иначе, зачем заемщикам идти на реструктуризацию? Чем больше банки реструктурируют долгов, тем меньше у них доходов, тем хуже у них ситуация с ликвидностью.

Только после того, как плохие активы будут выведены с балансов банков, оказание государственной помощи будет иметь смысл: у банка останется абсолютно здоровый кредитный портфель, доверие к нему со стороны клиентов и контрагентов на рынке будет восстановлено в полной мере, и ничто не будет препятствовать его дальнейшей кредитной деятельности.

В условиях кризиса любому государству приходиться поддерживать банковскую систему вливаниями капитала. Но наращивание банковского капитала с помощью государственных средств не может восстановить работоспособность банковской системы. Компании реального сектора накопили огромные долги, которые не могут обслуживать в изменившихся условиях, а частично не смогут вернуть никогда. Выход из этой ситуации – и банки, и заемщики должны поделить между собой бремя убытков и расчистить свои балансы.

Кредитная политика банка

Кредитная политика - это стратегия и тактика банка в области кредитных операций. Кредитная политика коммерческого банка представляет собой систему денежно-кредитных мероприятий, проводимых банком для достижения определенных финансовых результатов и является одним из элементов банковской политики.

Сущность кредитной политики банка состоит в обеспечении безопасности, надежности и прибыльности кредитных операций, то есть в умении свести к минимуму кредитный риск. Таким образом, кредитная политика - это определение того уровня риска, который может взять на себя банк.

Не существует единой кредитной политики для всех банков. Каждый банк формирует свою собственную кредитную политику, учитывая экономические, организационные и иные факторы, оказывающие влияние на его деятельность.

Кредитная политика включает в себя стратегию - приоритеты, принципы и цели на кредитном рынке, и тактику - инструментарий, используемый для реализации целей и порядок осуществления кредитных операций. Кредитная политика создает предпосылки для эффективной работы персонала, уменьшает вероятность ошибок и снижает риски.

Руководство по кредитной политике должно включать в себя следующие разделы:

1. Функциональные звенья, участвующие в кредитном процессе, и их полномочия.

2. Порядок разрешения ссуды.

3. Инструкции по организации кредитования.

4. Методические указания по анализу кредитоспособности клиентов.

5. Методические указания по анализу кредитного портфеля.

6. Методические указания по анализу выполнения кредитных договоров.

ООО «Хоум Кредит энд Финанс Банк» действует на основании лицензии ЦБ РФ на осуществление банковских операций за номером 316.

ООО "Хоум Кредит энд Финанс Банк", один из лидеров российского рынка банковской розницы, работает на российском рынке с 2002 года.

Банк успешно работает на рынке депозитов для физических лиц. Депозитная база Банка составляет более 15 млрд. рублей. Банк входит в систему страхования вкладов под номером 170 в реестре банков-участников системы страхования вкладов.

Банк активно работает с текущими счетами, дебетовыми картами, активно развивает собственную сеть банкоматов, состоящую сегодня из 262 банкоматов.

Основа работы Банка в России – принцип ответственного кредитования и прозрачности бизнеса. Благодаря передовым технологиям кредитования Банк предлагает клиентам простые и быстрые решения, объективные условия и стремится к взаимовыгодному партнерству. В Банке принят Кодекс ответственного кредитования.

Банк ведет активную работу по повышению финансовой грамотности населения. Летом 2010 года Хоум Кредит организовал серию мастер-классов о кредитных продуктах в крупнейших городах России. В июле, совместо с Ассоциацией региональных банков Хоум Кредит представил Памятку заемщика - брошюру с вопросами, ответив на которые, клиент сможет принять ответственное решение о кредите.

Банк является членом Ассоциации российских банков, Ассоциации региональных банков, Национальной валютной ассоциации, Национальной фондовой ассоциации и Московской международной валютной биржи.

Аудит Банка по международным стандартам финансовой отчетности проводит компания KPMG. Аудит по российским стандартам финансовой отчетности проводит ООО «Финансовые и бухгалтерские консультанты».

Банк «Хоум Кредит» является членом Группы «Хоум Кредит» (Home Credit Group). Группа «Хоум Кредит» («Группа») является одним из лидеров рынка потребительского кредитования в Центральной и Восточной Европе, а также в Азии. В отдельных странах Группа успешно развивает розничное банковское обслуживание, в частности текущие счета и вклады. 15 600 сотрудников Группы обслуживают свыше 4,6 миллиона клиентов в 8 географических регионах, где предоставляются услуги под маркой «Home Credit». В настоящее время финансовые услуги под брендом «Хоум Кредит» предоставляются в 8 странах: Чешской Республике (Home Credit a.s., с 1997 г.), Словакии (Home Credit Slovakia, a.s., с 1999 г.), Российской Федерации (OOO «Home Credit and Finance Bank», с 2002 г.), Казахстане (AO «Home Credit Bank», с 2005 г.), Украине (OAO «Home Credit Bank», с 2006 г.), Белоруссии (OAO «Home Credit Bank», с 2007 г.). Услуги под брендом „Хоум Кредит“ предоставляются также в Китае (HC Asia N.V., с 2007 г.) и Вьетнаме (PPF Vietnam Finance Company Ltd., с 2009 г.).

На сегодняшний день клиентская база Банка Хоум Кредит насчитывает более 18 миллионов человек. Динамично развиваясь в регионах за счет конкурентных розничных продуктов и использования передовой концепции офисов нового формата, региональная сеть Банка стала его несомненным конкурентным преимуществом.

Офисы нового формата мобильны – «Мини» и «Микро БО» практичны и предоставляют широкий спектр качественных банковских услуг. За счет открытия мини и микро-офисов Банку удалось существенно расширить и перестроить свою сеть, которая сегодня включает 82 представительства, 183 отделения в 1200 российских городах, розничные продукты Банка предоставляются в 36 тысячах точек продаж. Кроме того, банк развивает собственную сеть банкоматов, насчитывающую сегодня 262 банкомата на территории России.

Количество клиентов Банка составляет порядка 20-25% от общего количества жителей регионов, где присутствует Банк. В некоторых регионах (Воронеж, Ярославль) этот показатель достигает 30%.

По итогам шести месяцев 2010 (МСФО) года активы банка составили 87,940 млрд. рублей, капитал – 28,791 млрд. рублей, кредитный портфель – 64,807 млрд. рублей. Чистая прибыль по итогам второго квартала 2010 года составила 5,121 млрд. рублей.

По состоянию на 30 июня 2010 года доля Хоум Кредит на рынке товарного кредитования составила 27%, доля на рынке кредитных карт – 6,2%. Региональная сеть Банка состоит 82 представительств, 183 офиса и 6 филиалов на территории России. Продукты Банка представлены в 36 тыс. точках продаж. Клиентами Банка являются более 18 млн. человек.

Кредитный портфель Банка на 80% состоит из заимствований региональных клиентов. В частности, в первой половине текущего года региональные представительства банка выдали кредитов на общую сумму более 43 млрд рублей (кредиты наличными и POS-кредиты).

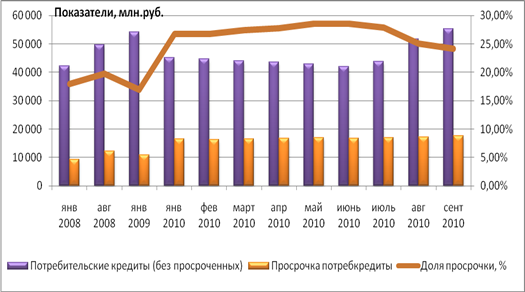

Рис.6.Объем просрочки по потребительским кредитам ХКФБ

Объем выдачи потребительских кредитов с начала 2010 года увеличился на 22,6%, а доля просрочки по ним уменьшилась на 6,7%.

Развиваясь на базе кредитования в точках продаж, за 8 лет работы Хоум Кредит стал полноценным розничным банком. В линейку его продуктов входят наличные в кредит, депозиты (депозитный портфель Банка на 30 июня составил 15 млрд рублей, а это 27% от общей базы фондирования), дебетовые и кредитные карты, активно развиваются зарплатные проекты.

Комментируя результаты работы, Иван Свитек, Председатель Правления Банка Хоум Кредит отметил: «Регионы – основной мультипликатор роста банковского сектора. Основная конкурентная борьба между банками в ближайшие годы будет разворачиваться там. Уровень проникновения услуг в регионах низок, и у нас еще есть значительный потенциал для динамичного развития банковской розницы».

Одной из основных задач Банка является быть клиентоориентированным банком, который может предложить своим клиентам, как из числа существующих, так и из числа потенциальных потребителей, конкурентоспособные условия кредитования, которые смогут удовлетворить потребительские запросы. Банк активно ведет работу с собственной клиентской базой для эффективных перекрестных продаж дополнительных и новых продуктов для построения долгосрочных отношений с клиентами. Согласно исследованию Банка Usage & Attitude, посвященного изучению отношения потребителей к брендам банков и их продуктам, Банк "Хоум Кредит" входит в топ-5 банков по уровню знания бренда: этот показатель составил 72% от общего числа опрошенных.

Клиентами Банка могут стать жители России в возрасте от 18, имеющие стабильный источник дохода и постоянную прописку в одном из регионов страны, где Банк предоставляет свои услуги. Условия кредитования (размер первоначального взноса, срок кредита, процентная ставка и пр.) зависят от вида кредита, стоимости товаров, приобретаемых в кредит, кредитного продукта, категории риска товара/продавца/клиента.

Банк предлагает своим клиентам с положительной кредитной историей доступ к новым продуктам и предложениям, используя прямую почтовую рассылку (direct mail) и телемаркетинговые кампании, что позволяет повысить эффективность взаимодействия эмитента с клиентами и увеличить прибыльность в среднесрочной и долгосрочной перспективах. В рамках этих мероприятий предлагаются такие продукты, как кредиты на основе пластиковых карт и кредиты наличными, которые стали предлагаться клиентам с 2006 года.

ХКФБ оперативно отреагировал на изменение рыночной конъюнктуры. В начале кризиса, в 2008 г., ХКФБ прекратил выдачу ипотечных и автокредитов, требующих от заемщиков произведения значительных платежей. С 2008 г. ХКФБ концентрируются на высокодоходных краткосрочных кредитных продуктах: экспресс-кредитование в торговых сетях (POS-кредитование) и кредитах наличными.

Портфель кредитов, выданных в точках продаж на приобретение товаров, составляет порядка 45 % от розничного кредитного портфеля ХКФБ. Данные кредиты представляют собой ссуды без обеспечения в размере от 3 000 до 200 000 рублей на срок от 3 до 36 месяцев, процентная ставка от 19,1 до 73,5 % годовых. Средняя доходность портфеля превышает 60%.

Кредиты, выданные с помощью кредитных карт, составляют порядка 25% от розничного кредитного портфеля. Кредитный лимит по карте находится в пределах 100 000 рулей, ежемесячный платеж в счет погашения долга 5-7%, процентная ставка по кредиту составляет от 19% до 41%. Средняя доходность портфеля составляет 42,5%. Кредитные карты распространяются через отделения Банка и путем прямой почтовой рассылки.

Кредиты, предоставленные наличными, которые заемщик может использовать на любые цели, составляют порядка 15% от розничного кредитного портфеля. Срок кредитования составляет от 3 до 60 месяцев, лимит на одного заемщика – до 250 000 рублей. Средняя доходность портфеля составляет 52,1%.

В ответ на закрытие рынка публичных заимствований ХКФБ активизировал работу по привлечению средств частных клиентов. Объем депозитов населения в Банке вырос с 4,4 млрд.руб. на 01.09.2008 до 14,9 млрд.руб. на 01.07.2010 г. Срок принимаемых вкладов от частных лиц составляет 6-12 месяцев, процентная ставка 9-12% в рублях, 5-5,5% в валюте.

Кредитный портфель ХКФБ в первом полугодии 2010 г. Был увеличен с 64,2 млрд.руб. до 67,8 млрд.руб. Рост кредитного портфеля обеспечен за счет увеличения кредитования юридических лиц. Крупнейшими корпоративными клиентами ХКФБ являются розничные сети – партнеры банка по потребительскому кредитованию. Доля ссуд предприятиям в кредитном портфеле ХКФБ на 01.07.2010 г. выросла до 10,2% по сравнению с 3,7% на начало года. В связи с ужесточением кредитной политики, направленной на минимизацию риска и повышение качества активов, кредитный портфель частным заемщикам в 2009 – 2010 гг.сокращался. С началом кризиса ХКФБ прекратил выдачу ипотеки и автокредитов и сконцентрировался на высокодоходных краткосрочных кредитных продуктах. Стабилизация экономической ситуации, а также обеспеченность ресурсами создают потенциал для наращивания ХКФБ розничного кредитования. Так, по РСБУ отчетности, за июнь 2010 г. ХКФБ продемонстрировал рост розничного кредитного портфеля на 4% к маю месяцу. Во втором полугодии 2010г. мы ожидаем усиления кредитной активности и наращивание активов ХКФБ.

Уровень просроченной задолженности клиентов ХКФБ демонстрирует динамику снижения. Специфика бизнес-модели ХКФБ предполагает наличие просроченной задолженности, превышающей среднеотраслевой уровень. При этом мы отмечаем ряд позитивных моментов. Во-первых, после достижения пика в середине 2009 г., когда доля просроченных ссуд выросла до 26%, рост просроченной задолженности прекратился. Во-вторых, ХКФБ создан резерв на возможные потери в размере 2,8 млрд.руб., полностью покрывающий возможные убытки от невозврата ссуд. В-третьих, условия кредитования ХКФБ предусматривает высокий уровень маржинальности, покрывающий убытки от невозврата части кредитов. А также договоры предусматривают высокий уровень пени и штрафов за просрочку. В 1 полугодии 2009 г. ХКФБ получил в виде пени и штрафов 3 млрд.руб., что добавило еще 29% к объему полученных процентных доходов за усиление процессов взыскания в течение 2009 – 2010 г. способствует улучшению качества портфеля. Во втором квартале и до конца 2010 г. ожидается снижение объема просроченных ссуд у ХКФБ.

Таблица 3.Просроченные кредиты свыше 90 дней

| Просроченные свыше 90 дней кредиты/Гросс-портфель[3] | 2007 | 2008 | 2009 | 3м 2010 | 6м 2010 |

| 12,1% | 9,5% | 13,0% | 11,1% | 10,0% |

ХКФ Банк, дочка чешского Home Credit, пришла на российский рынок в 2002 году и за счет агрессивной политики продвижения своих продуктов достаточно быстро сумела занять значительную долю в сегменте розничного кредитования. Приоритетным направлением деятельности для банка стало экспресс-кредитование через торговые сети. ХКФ Банк обладает мощным источником финансовой подпитки из-за рубежа, позволяющим ему и дальше осуществлять экспансию своих кредитных продуктов на российский рынок. 2006 год стал началом нового этапа кредитной политики банка. Высокие показатели уровня просроченной задолженности (14% по МСФО на начало года) вынудили руководство банка взять курс на диверсификацию кредитного портфеля за счет карточного и залоговых видов кредитования. Но если в сегменте кредитных карт банку удалось занять довольно прочные позиции, то в залоговом кредитовании банку может потребоваться гораздо более длительный период времени, чтобы достичь лидерства. ХКФ Банк решил прибегнуть к довольно агрессивной политике, пообещав выдавать ипотечные кредиты с минимальными требованиями к потенциальным заемщикам. Это довольно рисковая стратегия, и насколько она будет успешной, покажет время. Сегодня ХКФ Банк занимает 37-е место среди российских банков по размеру активов (62,6 млрд. рублей) и 13-ю строчку по величине кредитов, выданных физическим лицам (40,6 млрд. рублей).

В рейтинге РБК крупнейших российских банков за 2009 г. и 1пол.2010 г. ХКФБ, будучи средним банком по размерам, не только сохраняет лидерские позиции на рынке банковской розницы, но занимает ведущие позиции по показателям эффективности в банковской системе в целом:

· 1 место по показателям рентабельности активов и рентабельности собственных средств;

· 4 место по размеру прибыли в абсолютном выражении;

· 4 место по показателю достаточности собственного капитала.

Модель розничного монолайнера, которой придерживался ХКФБ, выдержала проверку кризисом. Высокотехнологичная машина розничного кредитования, основанная на том, что риски перекрываются очень высокими ставками по кредитам, позволила банку получать рекордную прибыль в течение всего кризисного и пост-кризисного периода.

Отлаженные бизнес-процессы, хорошие знания целевых клиентов, высокая узнаваемость бренда и огромное количество точек продаж позволили ХКФБ сократить долю рыночного привлечения в пассивах, нарастив в 2,4 раза депозитную базу (с 1.07.2009 г. по 1.07.2010 г.). Вопреки опасениям многих, Банк успешно выполнил все обязательства пред инвесторами.

Как ни удивительно, отсутствие диверсификации даже пошло ХКФБ на пользу. В отличие от банков, сконцентрированных на корпоративных заемщиках, ХКФБ не испытывает давление понижающей моржи, при этом оборачиваемость просроченной задолженности высока, а штрафные санкции увеличивают доходы.

Стратегия ХКФБ нацелена на эволюционный переход от банка потребительского кредитования к универсальному розничному банку. Основные приоритеты ХКФБ по привлечению ресурсов: оптимизация дюрации и стоимости ресурсов, привлечение финансирования в рублях, снижение зависимости от рынков капитала, расширение депозитной базы и остатков на клиентских счетах.

Рекомендации по организации работы с проблемными кредитами

Проблемные кредиты - один из важных индикаторов успешности банка. Большое их количество говорит о том, что программы кредитования не сбалансированы в отношении риска/доходности либо что эффективная ставка, включающая в себя необходимость покрытия убытков от невозвратов, велика. Возникает замкнутый круг: чем выше ставка, тем хуже возврат, чем хуже возврат, тем выше надо поднимать ставку, чтобы покрыть убытки.

При этом полное отсутствие просрочки вовсе не та цель, к которой стремится банк, поскольку такая ситуация может возникнуть, если банк либо перестает работать с рыночным, массовым клиентом; либо за счет жестких требований к заемщикам не получает максимально возможной прибыли; либо, что тоже бывает, скрывает информацию.

При выходе на массовый кредитный рынок, при разработке ритейловых программ кредитования банку очень важно правильно учесть и просчитать все риски, а также сразу разработать алгоритм работы с проблемными кредитами. Как показывает опыт, именно четкий алгоритм и слаженные действия сразу после возникновения просрочки дают максимальный процент возврата. Правовые методы урегулирования просрочки зависят от оснований ее возникновения. Такие основания можно разделить на три группы:

· техническая просрочка;

· несчастный случай: смерть, утрата заемщиком трудоспособности, утрата обеспечения кредита;

· ухудшение финансового положения заемщика (потеря работы, снижение доходов, иные долговые обязательства и т.п.).

Техническая просрочка возникает, как правило, из-за невнимательности заемщика: отправки денег не по тем реквизитам, неточного расчета платежа, незначительного пропуска срока оплаты в связи с командировками, отпуском и т.п. Такие просрочки, несмотря на их незначительный размер, наносят ущерб банку, поскольку снижают его показатели отчетности и влекут необходимость увеличения резервирования по соответствующим кредитам.

Системы раннего выявления проблемных кредитов очень сложно разработать, и человеческий фактор здесь является одной из самых серьезных помех. Сотрудники, ответственные за данный кредит, могут не докладывать о тревожных сигналах, боясь подвергнуться критике за то, что ввергли банк в сложную ситуацию. Более того, как показывает опыт, очень часто проблемные кредиты, даже после того, как они выявлены, оказываются в действительности хуже, чем думали сотрудники кредитного подразделения. В результате теряется драгоценное время. Но ситуация может быть еще хуже, если руководство банка, зная о проблемах своего кредитного портфеля, скрывает их и одновременно старается компенсировать убытки выдачей рискованных кредитов и спекуляциями.

Во избежание этого банкам необходимо периодически делать объективные обзоры кредитов силами отдела внутреннего контроля с целью выявления упущенных или скрытых сотрудниками кредитного отдела признаков проблемности кредитов. Проверки, проводимые органами надзора и регулирования, также очень часто выявляют не замеченные до того проблемные кредиты. Тем не менее, первым «выявителем» проблемных кредитов должна быть служба внутреннего контроля банка. В некоторых банках даже применяют санкции к кредитным работникам, если проблемы с кредитами заметят не они. Однако чтобы проблемных кредитов было как можно меньше, работу по предотвращению проблемной ситуации необходимо вести уже на стадии принятия решения о выдаче кредита с участием работников службы внутреннего контроля.

Но даже в случае, когда кредит выдавался заемщику, который соответствовал всем параметрам кредитоспособности, необходимо постоянно отслеживать ситуацию, ибо его финансовое состояние может измениться, о чем будут свидетельствовать следующие тревожные сигналы.

Тревожными сигналами нефинансового характера являются, например, необоснованные задержки в получении от клиента финансовой отчетности, особенно если кредитный договор содержит условие, требующее представления информации в течение определенного промежутка времени. Разъяснения клиента о причине задержек сами являются признаками проблемности кредита. Например, если клиент обвиняет в задержках своих аудиторов, значит, существуют разногласия между ним и аудиторами о том, как следует отразить ту или иную статью в балансе или как следует использовать те или иные методы учета. Если из-за этого компания поменяет аудиторов на более «гибких», то это также будет являться признаком надвигающихся (или уже существующих) проблем.

Другими тревожными признаками указанного рода могут быть резкие изменения в планах деятельности клиента, ожидаемые радикальные изменения в составе руководства компании или неблагоприятные тенденции развития на рынке заемщика. Нежелание клиента дать детальные разъяснения по поводу тех или иных статей финансовой отчетности может быть расценено как отказ от сотрудничества и доверия. В худшем случае такое нежелание клиента может быть обусловлено стремлением скрыть какие-либо неприятные факты, в лучшем - например, желанием защититься от конкурентов. Но сотрудники банка должны уметь понять, когда клиент злоупотребляет своим правом не разглашать определенную информацию, тщательно оценить ситуацию и решить, стоит ли настаивать на получении той или иной информации.

Разумеется, любые нарушения условий кредитного договора должны быть тщательно расследованы. Особенно существенными являются нарушения запретительных оговорок, ограничивающих объемы дополнительных заемных средств.

Финансовые признаки проблемности кредита могут обнаружиться при анализе финансовой отчетности. Они могут проявиться, в частности, и через модификацию кредитов, взятых заемщиков. Например, если сезонные краткосрочные кредиты постоянно возобновляются и в результате становятся «вечнозелеными». Все более частые просьбы клиента об увеличении срока кредитования или об увеличении лимитов овердрафтов могут свидетельствовать о ненормальности движения денежных средств. Причины всех подобных фактов должны быть расследованы.

Независимо от того, являются ли признаки проблемности кредита финансовыми или нефинансовыми по характеру, они должны насторожить сотрудников кредитного подразделения банка. Ранее их выявление позволяет выиграть время на сбор необходимой информации и разработку соответствующих мероприятий. Каких-то универсальных мер здесь не существует и все зависит от характера конкретного кредита. Эффективные предприятия сами справляются со своими спадами и проблемами. У компаний с более низким уровнем эффективности в этой связи возникают более сложные проблемы. Наиболее сложный случай представляют собой заемщики, теряющие конкурентоспособность.

Когда сотрудник банка замечает ухудшающий кредит, он обязан:

— проанализировать проблемы заемщика;

— проконсультироваться с сотрудниками, занимающимися с проблемными кредитами, и с руководством;

— рекомендовать перевести кредит в более низкую классификационную группу и прекратить отражать проценты за кредит в доходах банка;

— собрать информацию о том, где еще банк может столкнуться с риском в работе с данным клиентом;

— ежедневно следить за счетом клиента на предмет возникновения овердрафта;

— просмотреть всю кредитную документацию, гарантии, обеспечение;

— изучить возможность поучения обеспечения (если его не было);

— выработать план корректирующих мер.

Сбор информации чрезвычайно важен. В идеале наилучшем источником информации является сам заемщик. Но обычно за информацией следует обращаться и к другим источникам – к другим банкам, к поставщикам и к основным покупателям продукции заемщика. Сбор и трактовка этой информации должны помочь выявить эти проблемы и степень их сложности. После этого можно переходить к определению следующих шагов и выработке плана.

На первом этапе выработки плана необходимо определить, кто будет им руководить. Некоторые банки считают, что руководить этим должен сотрудник кредитного подразделения, ведущий данный кредит, потому что он лучше других знает заемщика или потому, что если он привел к возникновению такой ситуации, то сам и должен выручать банк. Другие банки создают на такие случаи самостоятельные подразделения, которым поручена работа с проблемными активами.

Дополнительные ресурсы и опыт помогают улучшить обслуживание заемщиком кредита. Очень часто такие подразделения называют управлениями кредитного и рыночного риска. Обычно банки стараются помогать заемщикам в решении их финансовых проблем, но это нужно делать очень осторожно. Банки стараются защитить свои активы и могут влиять на решение руководства заемщика или даже заставить его принять то или иное решение. Клиенты же могут либо потребовать не вмешиваться их дела, либо приветствовать конструктивный совет.

Но совет – это только рекомендация, которую банк дает клиенту. Вмешиваться в процесс принятия решения клиентом банк не должен.

Универсальных правил спасения кредита не существует, поскольку каждый проблемный кредит уникален, но наиболее широко распространены следующие подходы:

— разработка программы изменения структуры задолженности;

— получение дополнительной документации и гарантий;

— удержание дополнительного обеспечения;

— продажа обеспечения;

— продажа прочих активов;

— обращение к гарантам;

— организация совместного общества и вложения капитала;

— разработка программ сокращения расходов;

— продажа компании третьей стороне;

— замена руководства компании;

— назначение управляющих и консультантов для работы с компанией от имени банков;

— реорганизация компании (вне судебных процедур);

— организация финансовой помощи со стороны другого финансового института;

— получение правительственных гарантий с получением средств из бюджета для обслуживания долга;

— принятие юридических мер (официальное обращение к гаранту, продажа залога, если кредит находится на последней стадии ухудшения);

— оформление документов о банкротстве.

В случае если кредит становится проблемным, можно предложить следующие основные шаги, которые описаны зарубежными экспертами по разработке планов по возврату кредитов - процессу возмещения средств банка в случае возникновения проблемной ситуации[4]:

1. Всегда помнить о цели разработки подобных планов - максимизации шансов банка получить полное возмещение своих средств.

2. Крайне важными являются быстрое выявление и объявление о возникновении любых проблем, связанных с кредитом; обычно задержка только ухудшает ситуацию.

3. Отделить ответственность по разработке подобных планов от функции кредитования для того, чтобы избежать возможных столкновений интересов у конкретного кредитного инспектора.

4. Кредитные инспектора должны как можно быстрее обсудить с проблемным заемщиком возможные варианты решения проблемы, особенно в части сокращения расходов, увеличения потока наличности и улучшения контроля со стороны менеджеров. Данная встреча должна предваряться анализом проблемы и возможных причин ее возникновения, а также выявлением особых проблем (в том числе наличия других кредиторов). После определения степени риска для банка и наличия всех необходимых документов (особенно претензий на залог, предоставленный клиентом, отличных от претензий со стороны банка) должен быть разработан предварительный план действий.

5. Оценить, какой суммой средств нужно располагать для взыскания проблемного кредита (в том числе оценить продажную цену активов и размеры депозитов).

6. Сотрудники, занимающиеся возвратом кредитов, должны изучить налоговые декларации и судебные иски для того, чтобы выяснить, имеет ли заемщик другие неоплаченные долговые обязательства.

7. Сотрудники банка должны оценить качество, компетентность и честность руководства фирмы-заемщика и посетить заемщика для того, чтобы на месте оценить его имущество и деятельность.

8. Нужно рассмотреть все разумные альтернативы для погашения проблемного кредита, в том числе заключение нового, временного соглашения, если возникшие проблемы являются по своей природе краткосрочными, либо разработать способы увеличения потока наличности клиента (например, снижение расходов или выход на новые рынки) или вливания нового капитала в предпринимательскую фирму. Другие возможности предполагают поиск дополнительного обеспечения, наличие второй подписи или гарантий, реорганизацию, слияние или ликвидацию фирмы, заполнение заявления о банкротстве.

Естественно, наиболее приемлемым вариантом всегда является такой пересмотр условий кредитного договора, который дает и банку, и его клиенту шанс возобновить нормальную деятельность. Даже при наличии серьезных проблем с кредитным договором у банка подобных проблем может не быть у клиента. Это означает, что в случае правильно разработанного кредитного договора неразрешимые проблемы возникают редко. Однако неправильно составленный кредитный договор может усугубить финансовые проблемы заемщика и послужить причиной невыполнения обязательств по кредиту.

Страхование и привлечение достаточного обеспечения позволяют вернуть ссуженные средства и компенсировать убытки банка по процентам за кредит путем страхового возмещения от страховой компании или реализации обеспечения. Однако в условиях запутанной и усложненной процедуры реализации обеспечения более предпочтительным выглядит страхование кредитов в надежной страховой компании, поскольку в этой ситуации проблемами залога, его наличия, сохранности, реализации в случае непогашения кредита занимается страховая компания, а не банк, что, в свою очередь, экономит средства банка и рабочее время сотрудников кредитных подразделений и служб безопасности.

Стратегической целью ООО «Хоум Кредит энд Финанс Банк» является сохранение и укрепление лидирующих позиций на рынке банковской розницы за счет диверсификации продуктовой линейки и активного развития розничного направления бизнеса на территории России.

В связи с этим, банку необходимо:

· расширять и постоянно совершенствовать спектр предлагаемых клиентам продуктов и услуг, которые бы отвечали рыночным тенденциям;

· расширять и диверсифицировать каналы дистрибуции кредитных продуктов и банковских услуг через собственную и партнерскую сети, поддерживать долгосрочные отношения с партнерами Банка;

· непрерывно совершенствовать системы риск-менеджмента;

· модифицировать и совершенствовать методы работы с просроченной задолженностью для повышения качества кредитного портфеля;

· повышать операционную эффективность;

· снижать операционные расходы;

· развивать маркетинговую деятельность, повышать и поддерживать узнаваемость и доступность бренда Банка для различных целевых аудиторий на всех сегментах рынка, на которых представлен Банк;

· постоянно совершенствовать эффективность функционирования и управления;

· повышать инвестиционную привлекательность компании;

· привлекать к работе высокопрофессиональных специалистов для успешной реализации стратегии Банка.

Тот факт, что ХКФБ использовал кризис для оптимизации структуры и сконцентрировался на повышении качества кредитного портфеля и повышении прибыльности, пожертвовав ростом операций, свидетельствует о высокой мобильности и эффективности финансового менеджмента ХКФБ.

Однако лучше не допускать вообще такой ситуации, когда появляется проблемный кредит и образуется убыток, применяя в своей практике различные способы предотвращения появления проблемных кредитов.

ООО «Хоум Кредит энд Финанс Банк» как современный коммерческий банк шагает в ногу со временем, проводя гибкую кредитную политику, отвечающую последним требованиям отечественного кредитного рынка. Однако выявленные в ходе анализа проблемы (риск невозврата или несвоевременного возврата заемщиками кредитов) заставляют задуматься о будущем кредитной политике банка. Рекомендации, предложенные в данной главе, предотвратят негативные последствия этих проблем и, тем самым, усовершенствуют существующую кредитную деятельность ООО «Хоум Кредит энд Финанс Банк».

Заключение

Являясь важнейшей сферой деятельности банков, кредитование оказывает существенное влияние на развитие экономики. В то же время банковское кредитование подвержено воздействию целого ряда факторов, определяющих его динамику и структуру. Систематизация этих факторов и изучение их воздействия на кредитный процесс играет важную роль в повышении эффективности процесса кредитования и нейтрализации его негативных моментов.

По итогам исследования можно сделать следующие основные выводы:

1. От правильности выбора метода работы с проблемными кредитами зависит не только успешность разрешения отдельной конфликтной ситуации, но и стабильность и репутация самого банка.

2. Растущие проблемные кредиты заставляют банки все больше уделять внимание рынку потребительского кредитования. Этот сегмент розничного кредитования сориентирован на короткие сроки погашения кредитов и рассчитан, в основном, на разовое кредитование клиентов для совершения покупок. Несмотря на низкий уровень просрочки по кредиту и привлекательность такого бизнеса, он пока не сможет заменить в масштабах банковской системы корпоративное кредитование. Препятствием здесь является экономическое ограничение роста потребительского кредитования.

3. Ни отдельные банки, ни система в целом не обладает достаточным количеством опытных и подготовленных специалистов в области проблемных кредитов. И экономическая теория, и практика показывает, что эффективность управления большим объемом финансовых сделок в банках возрастет при наличии групп специалистов. Отсутствие специалистов по управлению неработающими кредитами в большинстве российских банков указывает на неоптимальную стратегию по управлению неработающими кредитами. В то же самое время малое количество квалифицированных специалистов и невиданный объем неработающих кредитов, возникший вследствие кризиса, способствовали появлению специализированных фирм для работы с этой категорией кредитов.

4. Проанализировав деятельность ООО «Хоум Кредит энд Финанс Банка был предложен ряд мероприятий для сохранения и укрепления лидирующих позиций на рынке банковской розницы, сокращения просроченной задолженности, а именно:

· расширять и постоянно совершенствовать спектр предлагаемых клиентам продуктов и услуг, которые бы отвечали рыночным тенденциям;

· непрерывно совершенствовать системы риск-менеджмента;

· модифицировать и совершенствовать методы работы с просроченной задолженностью для повышения качества кредитного портфеля.

5. Основным направлением в работе банков с проблемными кредитами является реструктуризация. Преимущества реструктуризционных инструментов очевидны для всех. Для заемщиков, которым позволяют в максимально щадящем режиме пережить трудные времена и сохранить положительную кредитную историю. Для банков, решающих проблему собственной ликвидности и сохранения качественной клиентской базы. Для коллекторов, обеспечивающих себе высокую норму положительно урегулированных дел при более низких издержках на классическое взыскание. Но, несмотря на перечисленное, следует понимать, что конечную эффективность предлагаемого и принимаемого комплекса мер покажет только лишь среднесрочная практика его использования.

6. Ситуация кризиса привела к признанию коллекторских агентств теми банками, которые раньше полностью игнорировали важную роль коллекторов в возвращении плохих долгов. Более того, для многих из них коллекторские агентства стали неотъемлемой частью банковского бизнес-процесса, которая никуда не исчезнет и после кризиса.

7. Инструменты работы с проблемными активами через паевые фонды – открытые, прозрачные, понятные и эффективные. При их использовании банк всегда может продать залоговый объект, который реализуется от фонда, а полученный доход, распределяется между пайщиками.

8. В кредитной политике должно быть четко определено, что банк должен делать с проблемными кредитами, необходимо акцентировать внимание на следующей предпосылке – проблемные кредиты являются неотъемлемой составляющей банковского бизнеса. Это предполагает, что в любом кредитном учреждении должна быть выстроена целостная система работы с проблемными кредитами. Соответствующие подразделения банка должны осуществлять постоянный мониторинг заемщиков, анализировать их финансово-экономическое состояние, выявлять признаки неблагополучия, а в случае обнаружения проблемного займа применять меры по предотвращению убытков.

Для решения выявленных проблем мы предлагаем:

1. Для предотвращения появления проблемных кредитов необходимо уже на стадии принятия решения о выдаче кредита вести работу посредством улучшения внутреннего скоринга.

2. Банкам необходимо делать объективные обзоры кредитов силами отделов внутреннего контроля, с целью выявления упущенных или скрытых сотрудниками кредитного отдела признаков проблемности кредитов.

3. Привлекать к работе высокопрофессиональных специалистов для успешной реализации стратегии банка.

4. Проведение реструктуризации крупных ссуд и клиентов с приемлемым уровнем сохранившейся платежеспособностью.

5. Развитие взаимодействия служб банка и коллекторских компаний.

Одной из главных задач банковской системы России на несколько лет вперед является ограничение роста проблемных кредитов и доведение их до уровня, обеспечивающего устойчивое и безопасное развитие банков.

Список используемой литературы

1. Гражданский Кодекс РФ, 2 часть, от 26.01.1996 №14-ФЗ (ред. от 17.07.2009)

2. Федеральный закон от 02.12.1990 № 395-1 (ред. от 23.07.2010) «О банках и банковской деятельности» (с изм. и доп., вступающими в силу с 04.10.2010)

3. Федеральный закон от 10.07.2002 № 86-ФЗ (ред. от 25.11.2009) «О Центральном Банке Российской Федерации (Банке России)».

4. Банки и банковское дело: учебник для вузов/под ред. А.И. Балабанова, В.А. Боровкова, А.Н. Крамарева, С.В. Мурашова, О.Е. Пирогова, - 2-е изд., перераб. и доп. – Спб.: Питер, 2007. – 448 с.

5. Банковское дело. Организация деятельности коммерческого банка: учебник/под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. – М.: Высшее образование, 2008. – 422 с.

6. Банковское дело: учебник/под ред. Г.Г. Коробовой, А.Ф. Рябова, Р.А. Карпова и др.- изд. с изм. – М.: Экономистъ, 2008. – 766 с.

7. Банковское дело: учебник/под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой, – 5-е изд., перераб. и доп. – М.: Финансы и статистика, 2007. – 592 с.

8. Банковское дело: учебник/под ред. О.И. Лаврушина, И.Д. Мамоновой, Н.И. Валенцевой, - 7-е изд., перераб. и доп. – М.: Кнорус, 2008. – 768 с.

9. Банковское дело: современная система кредитования. Учебное пособие/О.И.Лаврушин, О.Н. Афанасьева, С.Л. Корниенко; Под ред. О.И. Лаврушина-4-е изд., стер. - М:КНОРУС,2008 – 264 с.

10. Белоглазова Г.Н. Деньги. Кредит. Банки: учебное пособие. – М.: Высшее образование, 2009 .- 620 с.

11. Бурмистрова Л.М. Финансы организаций (предприятий). – М.: Инфра-М, 2009. – 240 с.

12. Костерина Т.М. Банковское дело: учебное пособие. – М.: Изд. Центр ЕАОИ, 2009. - 360 с.

13. Кредиты и займы: учет, налоги и правовые вопросы. 4-е изд., перераб. и доп. Под ред. Касьяновой Г.Ю.,2010.-88с.

14. Ольшаный А.И. Банковское кредитование (российский и зарубежный опыт). – М.:РДЛ, 2008. – 205 с.

15. Поляк Г.Б. Финансы: учебное пособие. – 3-е изд. перераб. и доп. – М.: Юнити - Дана, 2008. – 703 с.

16. Роуз П. Банковский менеджмент/ П. Роуз.- М.: Финансы, 2008.-361 с.

17. Ананьев Д.Н. Банковский сектор России. Итоги и перспективы развития // Деньги и кредит. – 2009. - №3. – с. 3-9.

18. Иванова C. Банки опережают развитие народного хозяйства // Банковское обозрение. – М., Региональный обзор, 2009. - №1. – с. 14-16.

19. Гетман Т.А. Дополнительные риски при кредитовании в иностранной валюте // Банковское дело. – 2010. - №8. - с.72-74.

20. Доронкин М. С малых спрос больше // Эксперт. – 2010. - №42. – с.92-98.

21. Дружинина Е. Плата за риск // Новые известия. – 2010. - №43. – с.1-3.

22. Ильясов С.М. Методологические аспекты формирования кредитной политики банка // Деньги и кредит. – 2009. - №6 – с. 23-25.

23. Калмацкий М. «Плохих» долгов становится все больше // Новые известия. – 2010. - №180. – с.2.

24. Кирьянов М. Зарубежный опыт работы с проблемными кредитами // Банковское дело. – 2009. - №1. - с.66-68.

25. Кислицкая М. Кредитный фонд: свалка для просрочки или способ работы с задолженностью // Банковское дело. – 2009. - №9. – с.64-66.

26. Крутова И.Н. Кризис и банковское проектное финансирование // Банковское дело. – 2009. - №6. – с. 52-58.

27. Ксения Дементьева, Дарья Юдина. Сбербанк спустит долги коллекторам // Коммерсантъ. – 28.10.2010.

28. Кузнецов С.В. Повышение эффективности работы в банке по урегулированию проблемной ссудной задолженности // Микроэкономика. – 2008.- №1.

29. Литвинова А. Рынок труда плодит долги // РБК daily. – 2010. - №173. – с.2.

30. Максимова М. Полтриллиона рублей прибыли // РБК daily. – 2010. - №191. – с.12.

31. Мехряков В. Российские банки: решение назревших проблем // Аналитический банковский журнал. – 2009. - №08. – с.56-59.

32. Рейтинговое агентство «Рус-Рейтинг» «Обзор и оценка проблемных кредитов: потенциал рынка», июль 2010

33. Романова Т.К. Кредитный рынок как фактор регионального развития // Деньги и кредит. – 2009. - №1. – с.60-64.

34. Сороколетов Д.С. Инструменты работы с проблемными активами // Банковское дело. – 2010. - №7. – с.78-80.

35. Старостина Н. Банки почувствовали конец кризиса // РБК daily. – 2010. - №76. – с.7.

36. Татаринова Л.Ю. Банковские риски // Финансы и кредит. – 2009. - №8. – с. 47-53.

37. http://www.abajour.ru

38. http://www.banki.ru

39. http://bankir.ru

40. http://bo.bdc.ru

41. http://www.CBRF.ru

42. http://www.collectori.ru

43. http://www.raexpert.ru

44. http://www. home credit.ru

45. http://www.finanal.ru

[1] Рейтинговое агентство «Рус-Рейтинг» «Обзор и оценка проблемных кредитов: потенциал рынка».

[2] Проф.Кристоф Шаласт «Экономическое измерение неработающих кредитов – динамика рынков»

[3] Источник: данные ХКФБ

[4] Роуз П. С. Банковский менеджмент.

[5] См.п 1 Иформационного письма Президиума ВАС от 21.12.05

[6] Коммерсантъ, 20.05.10

[7] www.collectorpro.ru

[8] Коммерсантъ, 28.10.2010

ДИПЛОМНАЯ РАБОТА

на тему «ОСОБЕННОСТИ РАБОТЫ БАНКОВ С ПРОБЛЕМНЫМИ КРЕДИТАМИ: РОССИЙСКИЙ И ЗАРУБЕЖНЫЙ ОПЫТ»

Москва 2010

Содержание

Введение

Глава I. Теоретические основы понятия «проблемные кредиты»

1.1 Проблемные кредиты: понятие и причины возникновения

1.2 Классификация и учет проблемных кредитов

1.3 Характеристика рынка неработающих кредитов в России и за рубежом

Глава II. Особенности работы коммерческого банка с проблемными кредитами (на примере ООО «Хоум Кредит энд Финанс Банк»)

2.1 Кредитная политика банка

2.2 Этапы работы банка с проблемными кредитами

2.3 Рекомендации по организации работы банка с проблемными кредитами

Глава III. Основные направления в решении вопроса проблемных кредитов

3.1 Реструктуризация долга как основной способ работы банков с проблемными кредитами

3.2 Взаимодействие банков с коллекторскими компаниями

3.3 Пути совершенствования организации работы банков с проблемными кредитами

Заключение

Список используемой литературы

Введение

В ходе глобального кризиса, с которым Россия столкнулась в конце 2008г., в стране впервые времен распада СССР и перехода от централизованной плановой экономики к рыночной, при вхождении в стадию экономического спада сохранилась функционирующая банковская система.

Результатом этого стало то, что у российских банков впервые накопились кредиты, выданные на коммерческих условиях, но более не приносящие доходов. Однако даже когда кредит перестает приносить доход, он все же обладает некоторой остаточной стоимостью.

При стремлении извлечь максимальную остаточную стоимость требуются другие методы, нежели те, которые используются для управления беспроблемными кредитами, результатом чего является появление специализированных агентств, занимающихся покупкой таких кредитов у банков. При этом прозрачный и ликвидный рынок может появиться только при условии, что подходы к оценке активов у всех его участников будут сопоставимы.

Банковская деятельность неразрывно связана с различного рода рисками (кредитный, операционный, рыночный и т.д.), возникающими в процессе взаимодействия банка с внешней средой. Кредитный риск, то есть вероятность невозврата выданных банком кредитов, предоставляет наибольшую угрозу для жизнедеятельности кредитных организаций. Именно поэтому управление кредитным рисками является основным в банковском деле. Подавляющее число банкротств, кредитных организаций обусловлено неграмотной политикой банка в области формирования и управления кредитным портфелем.

Дипломная работа посвящена ключевому вопросу в области управления кредитными рисками – работе банков с проблемными кредитами. Эффективная политика банка по оздоровлению баланса кредитной организации путем реструктуризации проблемных кредитов позволяет минимизировать убытки, что представляется крайне важным на фоне общемировой тенденции снижения рентабельности банковского бизнеса. Для России проблема управления проблемными кредитами усиливает свою актуальность, так как показатели просроченной и сомнительной задолженности по кредитным портфелям отечественных банков по различным оценкам превышают уровень аналогичных показателей банков развитых стран. Именно по этой причине, а также исходя из мировой практики и процедур снижения рисков банковской деятельности, Банк России постоянно указывает российским банкам на необходимость совершенствования управления рисками в целом, и прежде всего кредитным рискам.

Банки неизбежно сталкиваются с заемщиками, которые не в состоянии отдать свои долги. В связи с этим и были разработаны процедуры по взысканию таких долгов и реализация залога по ним. Участие в этих процедурах небанковских инвесторов, а также третьих лиц (специализированных коллекторских агентств) представляет собой относительно новое явление. Именно оно приводит к развитию активной и прозрачной торговли проблемными кредитами. Финансовый кризис ускоряет этот процесс. Поскольку во время кризиса количество проблемных заемщиков резко возрастает, проблемных кредитов становится все больше и больше, то существующие методы работы с ними не достаточны.

Значимость решения этих проблем для обеспечения эффективного и стабильного функционирования, прежде всего российской банковской системы определили актуальность, цели и задачи исследования.

Объектом исследования являются коммерческие банки с проблемной задолженностью.

Предметом исследования выступают финансово-экономические отношения, складывающиеся в процессе организации работы банков с проблемными кредитами.

Основная цель дипломной работы заключается в изучении особенностей работы банков с проблемными кредитами.

Эта цель определила ряд конкретных задач:

- определение причин возникновения проблемных кредитов;

- изучить зарубежный опыт работы банков с проблемными кредитами;

- определение правильной организации работы банков с проблемными кредитами;

- определить основные направления в решении вопроса проблемных кредитов.

Теоретической и методологической базой исследования являются труды отечественных и зарубежных ученых по проблемам кредитной деятельности. Информационной базой работы являются оценки и статистические данные Банка России, других российских и международных организаций, законодательные, правовые и нормативные документы, материалы периодической печати.

Дипломная работа состоит из введения, трех глав, заключения и библиографического списка.

В первой главе рассматриваются теоретические основы понятия «проблемные кредиты», признаки и причины их возникновения, а также рассматривается современный рынок неработающих кредитов в России и за рубежом.

Вторая глава посвящена рассмотрению способов и методов организации работы коммерческих банков с проблемными кредитами на примере ООО «Хоум Кредит энд Финанс Банк», выделены основные направления, применяемые в его практике.

В третьей главе раскрываются основные направления в решении вопроса проблемных кредитов и пути их совершенствования.

В заключение сформулированы основные выводы и предложения в ходе исследования.

Дата: 2019-07-24, просмотров: 609.