Финансирование хозяйственной деятельности предприятия – это совокупность форм и методов, принципов и условий финансового обеспечения простого и расширенного воспроизводства.[1]

Под финансированием понимается процесс образования денежных средств или в более широком плане процесс образования капитала предприятия во всех его формах.

При выборе источников финансирования деятельности предприятия необходимо решить пять основных задач:

- определить потребности в кратко- и долгосрочном капитале;

- выявить возможные изменения в составе активов и капитала в целях определения их оптимального состава и структуры;

- обеспечить постоянную платежеспособность и, следовательно, финансовую устойчивость;

- с максимальной прибылью использовать собственные и заёмные средства;

- снизить расходы на финансирование хозяйственной деятельности.

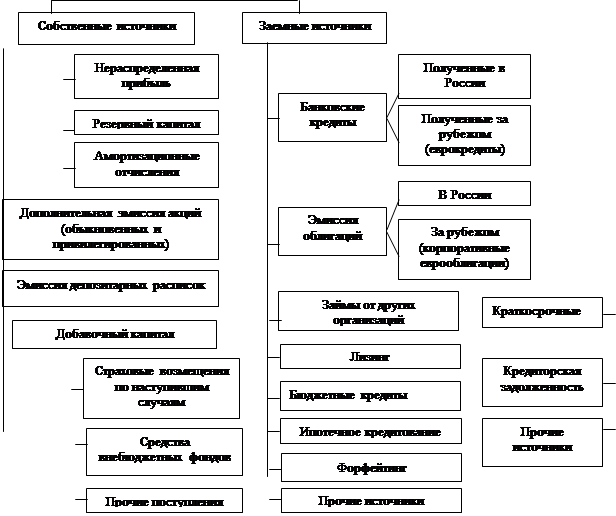

Классификация источников финансирования разнообразна и может производиться по следующим признакам:

Ø По отношениям собственности выделяют собственные и заемные источники финансирования.

Ø По видам собственности выделяют государственные ресурсы, средства юридических и физических лиц и зарубежные источники.

Ø По временным характеристикам источники финансирования можно разделить на краткосрочные и долгосрочные.

Организационные формы финансирования:

Ø Самофинансирование (нераспределенная прибыль, амортизационные отчисления, резервный капитал, добавочный капитал и др.).

Ø Акционерное или долевое финансирование (участие в уставном капитале, покупка акций и т.д.).

Ø Заемное финансирование (банковские кредиты, размещение облигаций, лизинг и пр.).

Ø Бюджетное финансирование (кредиты на возвратной основе из федерального, региональных и местных бюджетов, ассигнования из бюджетов всех уровней на безвозмездной основе, целевые федеральные инвестиционные программы, государственное заимствование и т.д.).

Ø Особые формы финансирования (проектное финансирование, венчурное финансирование, финансирование путем привлечения иностранного капитала).

Первоначальным источником финансирования любого предприятия является уставный (складочный) капитал (фонд), который образуется из вкладов учредителей. Конкретные способы образования уставного капитала зависит от организационно-правовой формы предприятия. Минимальная величина уставного капитала на день регистрации общества составляет:

Ø в обществе с ограниченной ответственностью (ООО) – 100 минимальных размеров оплаты труда (МРОТ);

Ø в закрытом акционерном обществе (ЗАО) – 100 МРОТ;

Ø в открытом акционерном обществе (ОАО) - не менее 1000 МРОТ.[2]

Учредители акционерного или иного общества обязаны полностью внести уставный капитал в течение первого года деятельности.

Решение об уменьшении уставного капитала принимается 2/3 голосов владельцев голосующих акций и реализуется одним из двух способов:

Уменьшением номинальной стоимости акций;

Приобретением и погашением части акций (если это предусмотрено уставом организации).

Решение об увеличении уставного капитала принимает общее собрание акционеров. Это происходит либо путем увеличения номинальной стоимости акций, либо размещением дополнительной объявленной эмиссии акций. Однако для развития бизнеса недостаточно обладания первоначальным капиталом, внесенным учредителями (акционерами). Предприятию в процессе своей деятельности необходимо аккумулировать другие доступные источники финансирования (рис.1).

| |||

| |||

| |||||

| |||||

| |||||

Содержание собственных источников финансирования предприятия

Нераспределенная прибыль является реинвестированным источником собственных средств для замены оборудования и новых вложений.

Прибыль предприятия зависит от соотношения доходов, полученных по итогам деятельности, с расходами, обеспечившими эти доходы. Выделяют валовую прибыль, прибыль от продаж, операционную прибыль, прибыль до налогообложения (по данным бухгалтерского учета), налогооблагаемую прибыль (по данным налогового учета), нераспределенную (чистую) прибыль отчетного периода, реинвестированную (капитализируемую нераспределенную) прибыль.

Прибыль, остающаяся в распоряжении организации - это многоцелевой источник финансирования ее потребностей. Однако основными направлениями распределения прибыли являются накопление и потребление, пропорции между которыми определяют перспективы развития предприятия.

Формирование фондов накопления и потребления, а также других денежных фондов может предусматриваться учредительными документами и принятой учетной политикой предприятия, тогда их создание обязательно, либо решение на направление прибыли в эти фонды принимается собранием акционеров по представлению совета директоров (участниками).

Наличие нераспределенной прибыли зависит от прибыльности акционерного общества и коэффициента дивидендных выплат. Коэффициент выплаты дивидендов характеризует принятую организацией дивидендную политику, содержание которой будет рассмотрено позже.[3]

Прибыль выступает также основным источником формирования резервного капитала (фонда).

Резервный капитал – часть собственного капитала, выделяемого из прибыли для покрытия возможных убытков. Источником формирования резервного капитала является чистая прибыль, то есть прибыль, оставшаяся в распоряжении организации.

В обязательном порядке резервный фонд создают только акционерные общества. Минимальный размер резервного фонда составляет 5% уставного капитала. При этом размер ежегодных обязательных отчислений в резервный фонд не может быть менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Средства резервного фонда общества используются:

Ø для покрытия убытков общества;

Ø погашения облигаций;

Ø выкупа акций акционерного общества в случае отсутствия других денежных средств.

Ø Резервный капитал не может быть использован для других целей.

В добровольном порядке резервные фонды могут создавать все предприятия. Размер и порядок формирования фондов устанавливаются в учредительных документах.

Амортизационные отчисления. Амортизация – способ возмещения капитала, затраченного на создание и приобретение амортизируемых активов путем постепенного перенесения стоимости основных средств и нематериальных активов на производимую продукцию.

Функции амортизации разделены на экономическую и налоговую.

Налоговая амортизация определяется согласно Налоговому кодексу РФ и ее роль заключается в уменьшении налогооблагаемой прибыли.

Бухгалтерская амортизация может быть больше налоговой амортизации в зависимости от принятого способа ее определения согласно действующим стандартам бухгалтерского учета.

Амортизационные отчисления основных средств включаются в состав себестоимости продукции по установленным нормам к балансовой стоимости основных средств. Основные средства группируются в зависимости от срока их полезного использования, а нормы амортизационных отчислений применяются к стоимости каждой группы.

Для целей бухгалтерского учета существует четыре способа начисления амортизации основных средств:

1. линейный;

2. уменьшаемого остатка;

3. списания стоимости по сумме чисел лет срока полезного использования;

4. списания стоимости пропорционально объему продукции.

Выбранный способ начисления амортизации фиксируется в учетной политике организации и применяется в течение всего срока эксплуатации объекта основных средств.

Для целей налогового учета начисление амортизации на объекты основных средств осуществляется с применением линейного или нелинейного (ускоренного) методов в зависимости от срока полезного использования объекта - принадлежности к определенной амортизационной группе.[4]

Посредством амортизации также погашается стоимость нематериальных активов.

Для целей бухгалтерского учета амортизация нематериальных активов начисляется одним из следующих способов:

1. линейным;

2. уменьшаемого остатка;

3. пропорционально объему продукции.

Дополнительная эмиссия акций ведет к уменьшению собственности уже существующих акционеров, и поэтому может совершаться только с их согласия на общем собрании. Если при учреждении общества допускается оплата акций в размере 50% к моменту регистрации, а в остальной сумме – в течение года, то при выпуске дополнительных акций оплачивается не менее 25% номинала их приобретения, а в остальной сумме – не позднее года с момента их размещения. В соответствии с законодательством РФ номинальная

стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества.

Размещение ценных бумаг (акций, облигаций) на первичном рынке ценных бумаг осуществляется в двух формах:

Ø через посредника,

Ø путем прямого обращения к инвесторам, т.е. непосредственная продажа ценных бумаг предприятия инвестиционным фондам (фирмам) и частным лицам.

В мировой практике и России наиболее распространен андеррайтинг - способ размещения ценных бумаг на рынке капитала через посредника. Суть его в том, что весь объем выпущенных ценных бумаг продается посреднику, в качестве которого выступает инвестиционный банк (андеррайтер) по оговоренной между банком и предприятием цене. Банк полностью или частично принимает на себя риски и реализует акции (облигации) на рынке ценных бумаг по более высокой цене. За операцию андеррайтинга банк получает компенсацию в виде разницы между ценой приобретения банком ценных бумаг у предприятия и ценой их реализации на фондовом рынке.

Помимо оплаты банку за операцию андеррайтинга, эмиссия новых акций влечет за собой и иные административные издержки: оплата регистрационного сбора за эмиссионный проспект, затраты на печать, уплата налога на операции с ценными бумагами (0,8% от номинала вновь выпускаемых акций) и другие расходы.

Большинство западных компаний из них крайне неохотно прибегает к выпуску дополнительных акций как постоянной составной части финансовой политики.

Недостатки акционерного финансирования:

Ø дополнительная эмиссия акций - весьма дорогостоящий и протяженный по времени процесс;

Ø эмиссия может сопровождаться спадом рыночной цены акций компании – эмитента;

Ø отсутствует налоговый щит.

Величина рыночной стоимости акций определяет капитализацию предприятия. Капитализация – рыночная стоимость предприятия, акции которого имеют хождение на бирже, т.е. рыночная цена акций, умноженная на число акций (чаще всего привилегированные акции не учитываются при расчете этого показателя).

Эмиссия депозитарных расписок. Депозитарные расписка – это свободно обращающаяся на фондовом рынке производная (вторичная) ценная бумага на акции иностранной компании, депонированные в крупном депозитарном банке, который выпустил расписки в форме сертификатов или в бездокументарной форме. ADR – рыночные ценные бумаги, обращающиеся на биржевом и внебиржевом рынках США, представляющие определенное количество лежащих в их основе акций (т.е. отдельные ценные бумаги они представляют очень редко). Глобальные депозитарные расписки (GDR) могут продаваться за пределами США в других странах.[5]

Существует ряд ограничений на выпуск американских депозитарных расписок.

Цели размещения российскими компаниями депозитарных расписок:

1) привлечение дополнительных денежных средств и повышение капитализации на международном рынке;

2) обеспечение продаваемых ценных бумаг листингом на ведущих биржах всего мира;

3) косвенное привлечение внимание всего мира к продукции или услугам, предлагаемым компанией-эмитентом;

4) рост цены своих ценных бумаг на российском фондовом рынке, повышение их ликвидности.

Для того чтобы продать собственные депозитарные расписки, российская компания должна:

Ø найти зарубежный банк-партнер, способный найти покупателей и помочь документально оформить продажу расписок;

Ø иметь хорошую отчетность;

Ø быть совершенно прозрачной компанией;

Ø отразить данные (в соответствии с международными стандартами) о владельцах компании, ее финансовом состоянии за последние несколько лет, структуре активов и долговых обязательств. Причем под любые долговые обязательства и риски компании должны формировать отдельные резервы.

Добавочный капитал является специфическим собственным источником финансирования предприятия организации. В отличие от уставного капитала, он не делится на доли (акции) и показывает общую собственность всех участников (акционеров).

Формирование и увеличение добавочного капитала могут производиться в следующих случаях:

1. При получении эмиссионного дохода.

2. При переоценке объектов основных средств.

3. При возникновении курсовых разниц в результате формирования уставного капитала, выраженного в иностранной валюте.

4. При получении целевых инвестиционных средств из бюджета на финансирование капитальных вложений (для некоммерческих организаций).

Из рис. 1. видно, что к источникам финансовых ресурсов, приравненным к собственным, относятся денежные средства, поступающие в порядке перераспределения: страховые возмещения по наступившим случаям, средства внебюджетных фондов (на оплату больничных листов, путевок в санатории и др.) и прочие поступления.

Дата: 2019-07-24, просмотров: 340.