Методика розрахунку

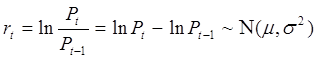

Коваріаційний (variance-covariance) метод розрахунку величини VaR є єдиним інструментом, що дозволяє одержати оцінку VaR у замкнутому виді. В його основі лежить припущення про нормальний закон розподілу змін факторів ринкового ризику (щоденних доходностей  ) - цін фінансових інструментів, котирувань цінних паперів), що й дозволяє здійснювати моделювання цінового ризику.

) - цін фінансових інструментів, котирувань цінних паперів), що й дозволяє здійснювати моделювання цінового ризику.

Оскільки ціни активів та їх відношення не можуть бути від'ємними, то в якості доходності активу (rt) зазвичай приймаються логарифмічні прирощування значень цін [18, c. 143]:

, де

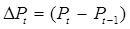

, де

rt – доходність активу в період часу t;

Pt – ціна активу в період часу t;

Pt-1 – ціна активу в період часу t-1.

Якщо логарифми відношень цін (безперервно нарощена доходність) розподі-лені нормально, то ці відношення будуть відповідати логнормальному розподілу:

, де

, де

- нормальний закон розподілу;

- нормальний закон розподілу;

- середнє значення доходності активу,

- середнє значення доходності активу,

- дисперсія доходності активу.

- дисперсія доходності активу.

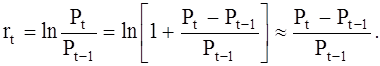

Досить часто на практиці замість логарифмічних прирощувань використаються звичайні процентні зміни цін, оскільки, як можна переконатися шляхом розкладання в ряд Тейлора, для незначних  ці величини будуть приблизно однаковими [18, c. 144]:

ці величини будуть приблизно однаковими [18, c. 144]:

У випадку нормально розподіленої випадкової величини довірчий інтервал (1 -  ) завжди характеризується єдиним параметром – квантілем

) завжди характеризується єдиним параметром – квантілем  , що показує положення певного значення випадкової величини (симетрично в обох хвостах розподілу) щодо середнього (E[rt] =

, що показує положення певного значення випадкової величини (симетрично в обох хвостах розподілу) щодо середнього (E[rt] =  ), вираженого в кількості стандартних відхилень доходності портфелю (

), вираженого в кількості стандартних відхилень доходності портфелю (  ).

).

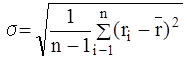

, де

, де

- волатильність (мінливість) активу;

- волатильність (мінливість) активу;

- значення параметра доходності активу;

- значення параметра доходності активу;

- середня очікувана доходність;

- середня очікувана доходність;

n - кількість днів (спостережень).

Так, для найбільше часто застосовуваних значень довірчого інтервалу  в 95% й 99% відповідні квантілі будуть дорівнювати 1,65 й 2,33 (табличні дані) стандартних відхилень доходності портфелю.

в 95% й 99% відповідні квантілі будуть дорівнювати 1,65 й 2,33 (табличні дані) стандартних відхилень доходності портфелю.

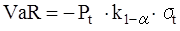

На теоретичному рівні величина VaR в параметричному методі визначається формулою

і відображає не ціну (або вартість) як таку, а її найбільш очікувану зміну за один день.

Досить часто знак «-» опускають й оперують абсолютним значенням.

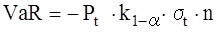

Для часових горизонтів, що перевищують один день, припускають, що дисперсія змін цін пропорційна тривалості часового горизонту прогнозування, що дозволяє одержати оцінку ринкового ризику шляхом простого масштабування одноденної величини, тобто VaR в цьому випадку розраховується за формулою:

.

.

Варто зазначити, що така оцінка буде прийнятною лише для порівняно невеликих інтервалів часу (не більше 10-15 днів), при цьому її точність падає зі збільшенням часового горизонту [18, c. 145].

Таким чином, центральною проблемою під час розрахунку величини VaR коваріаційним методом є знаходження дисперсії доходності фінансового інструменту.

Дата: 2019-07-24, просмотров: 323.