Вступ

Сучасний фінансовий ринок на Україні набирає все більше ознак цивілізованого ринку високорозвинутих країн світу. У страховиків, які утримували лідируючі позиції у 2004 році та відрізнялися використанням псевдострахування (мали значні обсяги страхування фінансових та інших ризиків, які передавали за кордон) протягом першої половини 2005 року були відкликані ліцензії. Однак, як вже наголошувалося Держфінпослуг, нерівність у системі оподаткування суб‘єктів господарювання та існування податкового арбітражу, попри зусилля щодо посилення нагляду за страховою (перестраховою) діяльністю не виключає в подальшому випадки використання системи страхування в операціях „тіньового сектору".

Об`єктом дослідження у курсовому проекті є НАСК "Оранта". Нині НАСК "Оранта" - одина з лідерів страхового ринку, що підтверджується фінансовими показниками (обсяги капіталу, активів, страхових резервів, страхових премій та виплат). Його надійність забезпечена не тільки вагомим статутним фондом, а й діючим механізмом перестрахування великих ризиків. Компанія працює з провідними перестрахувальними компаніями світу. Нині НАСК "Оранта" - забезпечує страховий захист практично від усіх ризиків. Для розширення даного підприємства та підтримки високого рівня функціонування потрібна ефективна система менеджменту на організації та вирішення існуючих проблем.

Метою курсового проекту є розроблення системи управління страховою діяльністю. Відповідно до мети проекту його завданнями є розроблення технології управління з урахуванням очікуваних змін, тобто реалізація функцій менеджменту в організації; формування методів управління на підприємстві, удосконалення системи комунікацій в організації.

Планування страхової діяльності

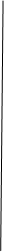

Характеристику етапів процесу стратегічного планування у НАСК "Оранта" відображено на рисунку 1.

| Етап 1. Інформаційне забезпечення стратегічного планування |

Етап 2. Установлення місій та цілей організації Етап 2. Установлення місій та цілей організації

|

Етап 3. Вибір методів аналізу факторів внутрішнього та зовнішнього середовища. Етап 3. Вибір методів аналізу факторів внутрішнього та зовнішнього середовища.

|

| Етап 4. Оцінювання та аналіз факторів зовнішнього середовища. |

| Етап 5. Оцінювання та аналіз факторіввнутрішнього середовища. |

Етап 6. Прогнозування умов функціонування та результатів виробничо-господарської діяльності підприємства. Етап 6. Прогнозування умов функціонування та результатів виробничо-господарської діяльності підприємства.

|

Етап 7. Виконання розрахунків, обгрунтувань, перелічених рішень Етап 7. Виконання розрахунків, обгрунтувань, перелічених рішень

|

| Етап 8. Формування варіантів стратегій(стратегічних альтернатив) |

| Етап 9. Вибір стратегії |

Етап 10. Оцінювання стратегії на предмет установленим критеріям Етап 10. Оцінювання стратегії на предмет установленим критеріям

|

Рис.1. Модель стратегічного планування у НАСК "Оранта"

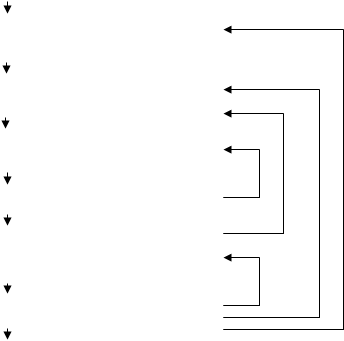

Логічним продовженням стратегічного планування в НАСК "Оранта"є тактичне планування, тобто планування реалізації стратегії, яке включає поточне та оперативне планування.

Схематична модель поточного планування в НАСК "Оранта" наведено на рис.2.

| 1 етап. Інформаційне забезпечення поточного планування. |

| 2 етап. Оцінювання та аналіз сильних та слабких позицій організації. |

| 3 етап. Вибір та формування планових параметрів (системи економічних, технологічних, соціальних та інших показників) на засадах стратегії. | |

| 4 етап. Підбір на альтернативних засадах заходів щодо досягнення планових параметрів. | |

| 5 етап. Бюджетне планування. |

| 6 етап. Вибір адміністративних важелів (політики, процедур, правил) досягнення планових параметрів. |

| 7 етап. Формування поточного плану. |

| 8 етап. Деталізація поточного плану за центрами виконання (відповідальність) |

Рис.2. Модель поточного планування в НАСК "Оранта"

Групи страхових продуктів:

Основні:

Страхування автотранспорту (каско);

"Зелена карта";

2. Додаткові:

Медичне страхування, виїжджаючих за кордон;

Страхування вантажів (карго);

3. Стратегічні:

Страхування цивільної відповідальності власників автотранспортних засобів.

Таблиця 2

Прогноз розвитку страхових операцій НАСК"Оранта"

| Види страхування | Кількість договорів страхування | Тариф,% | Середня страхова сума, тис. грн. | Середній страховий платіж, тис. грн. | Сума страхових виплат за рік | Норматив виплат за даним видом страхування | Сума страхових виплат, тис. грн. | Максимальна відповідальність за окремим об’єктом страхування |

| Страхування автотранспорту (каско) | 30 | 15 | 40 | 6 | 30 | 16,667 | 100 | 80 |

| "Зелена карта" | 20 | 25 | 10 | 2,5 | 23 | 46 | 10 | 10 |

| Страхування вантажів | 25 | 4,17 | 12 | 0,5 | 6 | 48 | 18 | 18 |

| Медичне страхування | 50 | 20,77 | 6,00 | 1,25 | 25 | 40,128 | 12,000 | 12 |

| Страхування від нещасних випадків | 73 | 10,00 | 4,00 | 0,40 | 7 | 23,973 | 40,000 | 40 |

Середній страховий платіж на 1 договір = сукупна страхова сума / кількість договорів

Середній страховий платіж на 1 договір = сума страхових платежів / кількість договорів

Тариф = Середній страховий платіж / Середній страховий платіж * 100%

Норматив виплат за даним видом страхування = Сума страхових виплат / Середній страховий платіж * 100%

3. Формування фінансового плану та балансу доходів та видатків

Таблиця 3

Фінансовий план страхової компанії НАСК"Оранта"

| Види страхування | Види власних коштів (нетто-активи), тис. грн. | Кількість договорів страхування | Сукупна сума надходжень страхових платежів, тис. грн. | Сума страхових виплат, тис. грн. | Розмір технічних резервів, тис. грн. | Витрати на проведення страхової діяльності, тис. грн | Розмір прибутку, що очікується, тис. грн. | Розмір вільних резервів, тис. грн. | Чистий прибуток, тис. грн. |

| Страхування автотранспорту (каско) | 10 | 30 | 180 | 30 | 40,74 | 61,2 | -47,7 | -0,955 | -53,14 |

| "Зелена карта" | 20 | 20 | 50 | 23 | 11,32 | 20 | -17,1 | -0,342 | -18,6 |

| Страхування вантажів | 10 | 25 | 12,5 | 6 | 2,83 | 3,5 | -2,72 | -0,054 | -3,098 |

| Медичне страхування | 50 | 50 | 62,3 | 25 | 14,10 | 15,58 | -11,39 | -0,228 | -13,25 |

| Страхування фінансових ризиків | 56 | 73 | 29,2 | 7 | 6,61 | 11,68 | -9,91 | -0, 198 | -10,78 |

Таблиця 4

Баланс доходів та видатків НАСК"Оранта"

| Показники | квартал | квартал | квартал | квартал | за рік |

| Доходи (надходження) | |||||

| Сукупна сума страхових платежів | 100,2 | 66,8 | 80,16 | 86,84 | 334 |

| Новий капітал | 1 | 1 | 1 | 2 | 5,000 |

| Доходи від розміщення активів | 1 | 1 | 2 | 0 | 4 |

| Продаж активів | 2 | 1 | 2 | 1 | 6 |

| Інші, доходи | 1 | 1 | 1 | 1 | 2 |

| Всього доходів | 105,2 | 70,8 | 86,16 | 90,84 | 351,00 |

| Витрати (платежі) | |||||

| Страхові виплати | 18 | 16 | 18 | 39 | 91 |

| Страхові резерви, в тому числі | |||||

| технічні резерви | 22,68 | 15,12 | 18,14 | 19,66 | 75,60 |

| Комісійна винагорода за розміщення страхових полісів | 42,08 | 28,32 | 34,46 | 36,34 | 141, 20 |

| Оренда чи утримання будівель | 1,25 | 1,25 | 1,25 | 1,25 | 5,00 |

| Транспорт і зв'язок | 0,25 | 0,25 | 0,25 | 0,25 | 1,00 |

| Сервіс (послуги) | --- | ---- | ---- | ---- | ---- |

| Розрахунки з банками | 0,25 | 0,25 | 0,25 | 0,25 | 1,00 |

| Реклама | 1 | 1 | 1 | 1 | 4,00 |

| Зарплата | 2 | 2,4 | 2,3 | 4 | 10,70 |

| Нарахування на зарплату | ---- | ||||

| Податки | 1,95 | 1,53 | 1,53 | 1, 19 | 6, 20 |

| Дивіденди | ---- | --- | ---- | ---- | ---- |

| Придбання чи оренда обладнання | ---- | ---- | ---- | ---- | --- |

| Всього витрат | 89,46 | 66,12 | 77, 19 | 102,93 | 335,70 |

| Балансовий показник (+\-) | 15,74 | 4,68 | 8,97 | -12,09 | 15,30 |

Тарифна політика НАСК "Оранта".

Тарифна політика представляє собою процес розробки, обґрунтування та визначення порядку застосування страхового тарифу. Зазначений процес є цілеспрямованою діяльністю страховика по встановленню, уточненню, упорядкуванню страхових тарифів з метою забезпечення поєднання інтересів учасників страхових відносин: успішного та беззбиткового розвитку страховика та встановлення раціональної ціни на страхові послуги для страхувальників.

Принцип еквівалентності страхових відносин сторін угоди страхування передбачає, що тарифи-нетто повинні максимально відповідати ймовірності збитку. За цим принципом забезпечується зворотність коштів страхового фонду за тарифний період тій сукупності страхувальників, в масштабі якої будувався страховий тариф. Зазначений принцип відповідає перерозподільчій сутності страхування, як замкнутої розкладки збитку.

Принцип доступності страхових тарифів забезпечує доступ до страхування широкого кола страхувальників. Надто високі тарифні ставки гальмують розвиток страхування, яке стає невигідним. Вартість страхування повинна відповідати обсягам страхової відповідальності, яку на себе приймає страховик.

Розширення обсягів страхової відповідальності характеризує напрямок розвитку діяльності страховика, забезпечує страхування багатьох ризиків за однією угодою, підвищує інтерес страхувальників до здійснення страхового захисту, дозволяє знизити розмір страхових тарифів у зв’язку з економією витрат на ведення страхової справи.

Забезпечення самоокупності та рентабельності страхових операцій вимагає, щоб страхові тарифи забезпечували не тільки відшкодування собівартості страхової послуги (страхових виплат, витрат на ведення страхової справи тощо), а й отримання страховиком прибутку, за рахунок якого формуються додаткові резерви, вільні резерви для підвищення рівня платоспроможності та фінансової стійкості страховика, здійснюється розширене відтворення, а також покращується добробут його працівників, акціонерів, власників.

Принцип стабільності розмірів страхових тарифів на протязі тривалого часу забезпечує підвищення рівня довіри до даної страхової компанії. При чому, цього принципу доцільно раціонально дотримуватись як при зниженні показників збитковості страхової суми, так і при їх певному зростанні в межах релевантного діапазону.

Зазначені принципи вимагають свого організаційного удосконалення, оптимізації проведення розрахунків, їх раціоналізації, інформаційного забезпечення, підвищення професійного рівня працівників.

Досить суттєвим для ефективного використання визначених страхових тарифів є їх диференціація в залежності від видів та форм страхування, ступеню ризику, територіального місцезнаходження об’єктів страхування тощо.

Страхові резерви НАСК "Оранта".

Страхові резерви НАСК "Оранта" утворюються з метою забезпечення майбутніх виплат страхових сум і страхового відшкодування залежно від видів страхування (перестрахування). Страхові резерви в обсягах, що не перевищують технічних резервів, утворюються у тих валютах, в яких НАСК "Оранта" несе відповідальність за своїми страховими зобов'язаннями, і обліковуються окремо по кожній валюті. Страхові зобов'язання приймаються рівними обсягам наявних технічних резервів. Страхові зобов'язання, передані перестраховикам, відображаються в активі балансу НАСК "Оранта" як права вимоги до перестраховиків. НАСК "Оранта" зобов'язане формувати страхові резерви (технічні резерви) і вести їх облік за видами страхування.

Порядок формування та обліку страхових резервів.

1. Формування та облік резервів незароблених премій

Формування резервів незароблених премій на звітну дату здійснюється залежно від сум надходжень страхових платежів (страхових внесків, страхових премій) по відповідних видах страхування за період попередніх дев'яти місяців (далі - розрахунковий період) у такому порядку:

сума надходжень страхових платежів (страхових внесків, страхових премій) за перші три місяці розрахункового періоду множиться на одну четверту;

сума надходжень страхових платежів (страхових внесків, страхових премій) за наступні три місяці цього періоду множиться на одну другу;

сума надходжень страхових платежів (страхових внесків, страхових премій) за останні три місяці розрахункового періоду множиться на три четвертих;

одержані добутки додаються.

Величина резервів незароблених премій відображається у відповідній окремій статті балансу НАСК "Оранта" як технічні резерви.

Збільшення (зменшення) величини резервів незароблених премій у звітному періоді відповідно зменшує (збільшує) зароблені страхові платежі (страхові внески, страхові премії). При здійсненні операцій перестраховування частки страхових платежів (страхових внесків, страхових премій), що були сплачені за договорами перестраховування, формують права вимоги до перестраховиків і обліковуються як суми часток перестраховиків у резервах незароблених премій. Обсяги страхових резервів у перестрахувальника при цьому не зменшуються. Суми часток перестраховиків у резервах незароблених премій на звітну дату обчислюються залежно від сум часток страхових платежів (страхових внесків, страхових премій), які були сплачені перестраховикам протягом розрахункового періоду, у такому порядку:

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом перших трьох місяців цього періоду, множиться на одну четверту;

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом наступних трьох місяців, множиться на одну другу;

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом останніх трьох місяців, множиться на три четвертих;

одержані добутки додаються.

Збільшення (зменшення) сум часток перестраховиків у резервах незароблених премій у звітному періоді відповідно збільшує (зменшує) зароблені страхові платежі (страхові внески, страхові премії).

2. Формування та облік резервів збитків

Формування резервів збитків здійснюється НАСК "Оранта" при наявності відомих вимог страхувальників (перестрахувальників) на звітну дату, що підтверджуються відповідними заявами.

Величина резервів збитків на звітну дату є сумою зарезервованих несплачених сум страхового відшкодування за відомими вимогами страхувальників, по яких не прийнято рішення про повну або часткову відмову у виплаті страхових сум. Величина резервів збитків відображається у відповідній

окремій статті балансу страховика як технічні резерви. Сума збільшення величини резервів збитків у звітному періоді належить до витрат страховика, сума зменшення - до доходів від страхової діяльності.

Вимоги до перестраховиків згідно з договорами перестраховування при настанні страхових випадків у звітному періоді формують права вимоги до перестраховиків і обліковуються як частка перестраховиків у резервах збитків. Збільшення (зменшення) суми таких вимог до перестраховиків у звітному періоді відповідно збільшує (зменшує) доход від страхової діяльності.

Розміщення страхових резервів

Здійснюючи фінансово-господарські операції, НАСК "Оранта" повинне забезпечувати диверсифікованість своїх активів. При цьому обсяги технічних резервів повинні бути представлені однією або декількома з таких категорій активів:

грошові кошти на розрахунковому рахунку;

банківські вклади (депозити);

нерухоме майно;

цінні папери, що передбачають одержання доходів;

цінні папери, що емітуються державою;

права вимоги до перестраховиків;

готівка в касі в обсягах лімітів залишків каси, встановлених Національним банком України.

При цьому величина окремих категорій активів приймається для представлення технічних резервів і обліковується як розміщення технічних резервів в обмежених обсягах (у відсотках до обсягів наявних технічних резервів), а саме:

банківський вклад (депозит) - в кожному банку не більше 30;

нерухоме майно - не більше 10;

права вимоги до перестраховиків - не більше 50;

цінні папери, що передбачають одержання доходів, - не більше 40, в тому числі:

акції, які не котируються на фондовій біржі, - не більше 15,з них акцій одного емітента - не більше 2;

акції, які котируються на фондовій біржі, - не більше 5 одного емітента;

облігації - не більше 5, з них облігацій одного підприємства - не більше 2.

У разі, коли обсяги страхових резервів, сформованих в іноземних валютах, перевищують 10% від загальної суми активів страховика, для забезпечення ліквідності та безпечності розміщення страхових резервів не менше 60% таких резервів мають бути представлені у цих же валютах активами таких категорій:

грошові кошти на розрахунковому (субрахунковому) рахунку в іноземній валюті;

банківські вклади (депозити) в іноземній валюті.

Не менше 90% страхових резервів повинні бути розміщені на території України, якщо інше не передбачено чинним законодавством та міжнародними угодами, що укладені Україною.

Висновки

У курсовому проекті відповідно до поставленої мети розроблено систему управління НАСК "Оранта". Проект формувався у контексті процесу менеджменту, тобто спочатку на підприємстві розроблялась база для реалізації конкретних функцій менеджменту - загальні функції менеджменту: планування, організування, мотивування, контролювання та регулювання. У процесі планування ретельно проаналізовано середовище функціонування організації, що дало змогу зробити прогнози умов та результатів діяльності підприємства, сформовано стратегію діяльності, установлено цілі, у яких закладено напрямки раціоналізації, визначено основні планові показники, заходи та бюджетний механізм щодо їх досягнення. Характеристика процесів контролювання та регулювання на підприємстві відображена у контексті етапів виробничо-господарської діяльності відносно різних видів ресурсів. При цьому відображено процедури регулювання виявлених у процесі контролювання на підприємстві недоліків, проблем, відхилень.

У результаті реалізації функцій менеджменту на підприємстві розроблено дієві методи менеджменту (економічні, технологічні, соціально-психологічні та адміністративні), тобто способи впливу керуючої системи на керовану. Також відображено механізми трансформації методів менеджменту в управлінські рішення, охарактеризовано умови та фактори прийняття управлінських рішень. У проекті розроблено комунікаційну систему в організації, наведено приклади використання документації та графічних засобів при передачі

Вступ

Сучасний фінансовий ринок на Україні набирає все більше ознак цивілізованого ринку високорозвинутих країн світу. У страховиків, які утримували лідируючі позиції у 2004 році та відрізнялися використанням псевдострахування (мали значні обсяги страхування фінансових та інших ризиків, які передавали за кордон) протягом першої половини 2005 року були відкликані ліцензії. Однак, як вже наголошувалося Держфінпослуг, нерівність у системі оподаткування суб‘єктів господарювання та існування податкового арбітражу, попри зусилля щодо посилення нагляду за страховою (перестраховою) діяльністю не виключає в подальшому випадки використання системи страхування в операціях „тіньового сектору".

Об`єктом дослідження у курсовому проекті є НАСК "Оранта". Нині НАСК "Оранта" - одина з лідерів страхового ринку, що підтверджується фінансовими показниками (обсяги капіталу, активів, страхових резервів, страхових премій та виплат). Його надійність забезпечена не тільки вагомим статутним фондом, а й діючим механізмом перестрахування великих ризиків. Компанія працює з провідними перестрахувальними компаніями світу. Нині НАСК "Оранта" - забезпечує страховий захист практично від усіх ризиків. Для розширення даного підприємства та підтримки високого рівня функціонування потрібна ефективна система менеджменту на організації та вирішення існуючих проблем.

Метою курсового проекту є розроблення системи управління страховою діяльністю. Відповідно до мети проекту його завданнями є розроблення технології управління з урахуванням очікуваних змін, тобто реалізація функцій менеджменту в організації; формування методів управління на підприємстві, удосконалення системи комунікацій в організації.

Загальна характеристика страхової компанії

Таблиця 1

Характеристика страхової компанії НАСК "Оранта"

| Параметри, що характеризуються | Характеристика параметрів | Можливі напрямки удосконалення діючих параметрів |

| 1. Форма підприємства | Компанія НАСК "Оранта"є юридичною особою і фінансовою установою, яка здійснює свою діяльність на підставі та згідно із законодавством України, Статутом та іншими документами, які затверджуються в порядку. Фінансовою діяльністю компанії є діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства | - |

| 2. Види діяльності | Підприємство надає перелік страхових послуг, що відповідає сучасним вимогам ринку і дозволяє НАСК "Оранта" впевнено почуватися на ринку. Види діяльності: автотранспорт; “Зелена Картка"; майно фізичних та юридичних осіб; вантажі; медичне; нещасних випадків; відповідальності перед третіми особами. | Впровадження нового страхового продукту - страхування цивільної відповідальності. Після запланованого розширення кількість клієнтів збільшуватиметься у зв‘язку із розширенням переліку послуг. |

| 3. Ресурси | Фірма займається стажуванням працівників для покращення їх роботи. Підприємство з метою забезпечення своєї діяльності у майбутньому налагоджує переписку з владою про дослідження в ції галузі, а також щомісячно відраховує від прибутку у резервний фонд для здіснення негайної оплати за вимогами. | Розгляд інформації про новітнє інформаційне забезпечення, щоб покращити якість обслуговування, праця над вихованням корпоративного духу в команді. |

| 4. Цілі, завдання та технології | Цілі підприємства є чітко визначені, досяжні, конкретні, враховують вплив середовища функціонування, що позитивно впливає на діяльність підприємства. Цілі: Довгострокові: збільшення конкурентоспроможності Середньострокові: вдосконалення інформаційне забезпечення, розширення сфери діяльності Короткострокові: знизити рівень стресовості у бухгалтерії. Завдання: розміщення оголошень про наявність вакантних посад, здійснення оцінки наявного інформаційного забезпечення, проведення атестації працівників, налагодження контактів з владою. Технологія: надання страхових полуг потребує покращення інформаційної бази, відповідно до потреб споживачів, також підвищення кваліфікації працівників та позитивної атмосфери у колективі. | Інтеграція маркетингу в усі складові процесу страхової діяльності, комплексна автоматизація інформаційної системи. |

| 5. Характер виконуваних операцій | Три етапи реалізації страхової послуги: аквізиція; контроль за об’єктом страхування; урегулювання питань щодо завданих збитків. | Максимальна сумлінність страхової компанії щодо завданих збитків. |

Планування страхової діяльності

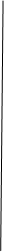

Характеристику етапів процесу стратегічного планування у НАСК "Оранта" відображено на рисунку 1.

| Етап 1. Інформаційне забезпечення стратегічного планування |

Етап 2. Установлення місій та цілей організації Етап 2. Установлення місій та цілей організації

|

Етап 3. Вибір методів аналізу факторів внутрішнього та зовнішнього середовища. Етап 3. Вибір методів аналізу факторів внутрішнього та зовнішнього середовища.

|

| Етап 4. Оцінювання та аналіз факторів зовнішнього середовища. |

| Етап 5. Оцінювання та аналіз факторіввнутрішнього середовища. |

Етап 6. Прогнозування умов функціонування та результатів виробничо-господарської діяльності підприємства. Етап 6. Прогнозування умов функціонування та результатів виробничо-господарської діяльності підприємства.

|

Етап 7. Виконання розрахунків, обгрунтувань, перелічених рішень Етап 7. Виконання розрахунків, обгрунтувань, перелічених рішень

|

| Етап 8. Формування варіантів стратегій(стратегічних альтернатив) |

| Етап 9. Вибір стратегії |

Етап 10. Оцінювання стратегії на предмет установленим критеріям Етап 10. Оцінювання стратегії на предмет установленим критеріям

|

Рис.1. Модель стратегічного планування у НАСК "Оранта"

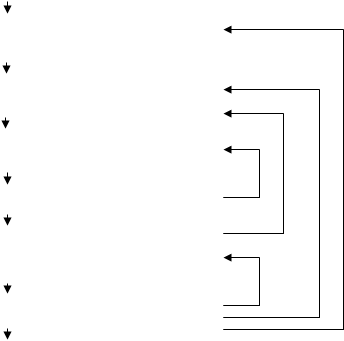

Логічним продовженням стратегічного планування в НАСК "Оранта"є тактичне планування, тобто планування реалізації стратегії, яке включає поточне та оперативне планування.

Схематична модель поточного планування в НАСК "Оранта" наведено на рис.2.

| 1 етап. Інформаційне забезпечення поточного планування. |

| 2 етап. Оцінювання та аналіз сильних та слабких позицій організації. |

| 3 етап. Вибір та формування планових параметрів (системи економічних, технологічних, соціальних та інших показників) на засадах стратегії. | |

| 4 етап. Підбір на альтернативних засадах заходів щодо досягнення планових параметрів. | |

| 5 етап. Бюджетне планування. |

| 6 етап. Вибір адміністративних важелів (політики, процедур, правил) досягнення планових параметрів. |

| 7 етап. Формування поточного плану. |

| 8 етап. Деталізація поточного плану за центрами виконання (відповідальність) |

Рис.2. Модель поточного планування в НАСК "Оранта"

Групи страхових продуктів:

Основні:

Страхування автотранспорту (каско);

"Зелена карта";

2. Додаткові:

Медичне страхування, виїжджаючих за кордон;

Страхування вантажів (карго);

3. Стратегічні:

Страхування цивільної відповідальності власників автотранспортних засобів.

Таблиця 2

Прогноз розвитку страхових операцій НАСК"Оранта"

| Види страхування | Кількість договорів страхування | Тариф,% | Середня страхова сума, тис. грн. | Середній страховий платіж, тис. грн. | Сума страхових виплат за рік | Норматив виплат за даним видом страхування | Сума страхових виплат, тис. грн. | Максимальна відповідальність за окремим об’єктом страхування |

| Страхування автотранспорту (каско) | 30 | 15 | 40 | 6 | 30 | 16,667 | 100 | 80 |

| "Зелена карта" | 20 | 25 | 10 | 2,5 | 23 | 46 | 10 | 10 |

| Страхування вантажів | 25 | 4,17 | 12 | 0,5 | 6 | 48 | 18 | 18 |

| Медичне страхування | 50 | 20,77 | 6,00 | 1,25 | 25 | 40,128 | 12,000 | 12 |

| Страхування від нещасних випадків | 73 | 10,00 | 4,00 | 0,40 | 7 | 23,973 | 40,000 | 40 |

Середній страховий платіж на 1 договір = сукупна страхова сума / кількість договорів

Середній страховий платіж на 1 договір = сума страхових платежів / кількість договорів

Тариф = Середній страховий платіж / Середній страховий платіж * 100%

Норматив виплат за даним видом страхування = Сума страхових виплат / Середній страховий платіж * 100%

3. Формування фінансового плану та балансу доходів та видатків

Таблиця 3

Фінансовий план страхової компанії НАСК"Оранта"

| Види страхування | Види власних коштів (нетто-активи), тис. грн. | Кількість договорів страхування | Сукупна сума надходжень страхових платежів, тис. грн. | Сума страхових виплат, тис. грн. | Розмір технічних резервів, тис. грн. | Витрати на проведення страхової діяльності, тис. грн | Розмір прибутку, що очікується, тис. грн. | Розмір вільних резервів, тис. грн. | Чистий прибуток, тис. грн. |

| Страхування автотранспорту (каско) | 10 | 30 | 180 | 30 | 40,74 | 61,2 | -47,7 | -0,955 | -53,14 |

| "Зелена карта" | 20 | 20 | 50 | 23 | 11,32 | 20 | -17,1 | -0,342 | -18,6 |

| Страхування вантажів | 10 | 25 | 12,5 | 6 | 2,83 | 3,5 | -2,72 | -0,054 | -3,098 |

| Медичне страхування | 50 | 50 | 62,3 | 25 | 14,10 | 15,58 | -11,39 | -0,228 | -13,25 |

| Страхування фінансових ризиків | 56 | 73 | 29,2 | 7 | 6,61 | 11,68 | -9,91 | -0, 198 | -10,78 |

Таблиця 4

Баланс доходів та видатків НАСК"Оранта"

| Показники | квартал | квартал | квартал | квартал | за рік |

| Доходи (надходження) | |||||

| Сукупна сума страхових платежів | 100,2 | 66,8 | 80,16 | 86,84 | 334 |

| Новий капітал | 1 | 1 | 1 | 2 | 5,000 |

| Доходи від розміщення активів | 1 | 1 | 2 | 0 | 4 |

| Продаж активів | 2 | 1 | 2 | 1 | 6 |

| Інші, доходи | 1 | 1 | 1 | 1 | 2 |

| Всього доходів | 105,2 | 70,8 | 86,16 | 90,84 | 351,00 |

| Витрати (платежі) | |||||

| Страхові виплати | 18 | 16 | 18 | 39 | 91 |

| Страхові резерви, в тому числі | |||||

| технічні резерви | 22,68 | 15,12 | 18,14 | 19,66 | 75,60 |

| Комісійна винагорода за розміщення страхових полісів | 42,08 | 28,32 | 34,46 | 36,34 | 141, 20 |

| Оренда чи утримання будівель | 1,25 | 1,25 | 1,25 | 1,25 | 5,00 |

| Транспорт і зв'язок | 0,25 | 0,25 | 0,25 | 0,25 | 1,00 |

| Сервіс (послуги) | --- | ---- | ---- | ---- | ---- |

| Розрахунки з банками | 0,25 | 0,25 | 0,25 | 0,25 | 1,00 |

| Реклама | 1 | 1 | 1 | 1 | 4,00 |

| Зарплата | 2 | 2,4 | 2,3 | 4 | 10,70 |

| Нарахування на зарплату | ---- | ||||

| Податки | 1,95 | 1,53 | 1,53 | 1, 19 | 6, 20 |

| Дивіденди | ---- | --- | ---- | ---- | ---- |

| Придбання чи оренда обладнання | ---- | ---- | ---- | ---- | --- |

| Всього витрат | 89,46 | 66,12 | 77, 19 | 102,93 | 335,70 |

| Балансовий показник (+\-) | 15,74 | 4,68 | 8,97 | -12,09 | 15,30 |

Тарифна політика НАСК "Оранта".

Тарифна політика представляє собою процес розробки, обґрунтування та визначення порядку застосування страхового тарифу. Зазначений процес є цілеспрямованою діяльністю страховика по встановленню, уточненню, упорядкуванню страхових тарифів з метою забезпечення поєднання інтересів учасників страхових відносин: успішного та беззбиткового розвитку страховика та встановлення раціональної ціни на страхові послуги для страхувальників.

Принцип еквівалентності страхових відносин сторін угоди страхування передбачає, що тарифи-нетто повинні максимально відповідати ймовірності збитку. За цим принципом забезпечується зворотність коштів страхового фонду за тарифний період тій сукупності страхувальників, в масштабі якої будувався страховий тариф. Зазначений принцип відповідає перерозподільчій сутності страхування, як замкнутої розкладки збитку.

Принцип доступності страхових тарифів забезпечує доступ до страхування широкого кола страхувальників. Надто високі тарифні ставки гальмують розвиток страхування, яке стає невигідним. Вартість страхування повинна відповідати обсягам страхової відповідальності, яку на себе приймає страховик.

Розширення обсягів страхової відповідальності характеризує напрямок розвитку діяльності страховика, забезпечує страхування багатьох ризиків за однією угодою, підвищує інтерес страхувальників до здійснення страхового захисту, дозволяє знизити розмір страхових тарифів у зв’язку з економією витрат на ведення страхової справи.

Забезпечення самоокупності та рентабельності страхових операцій вимагає, щоб страхові тарифи забезпечували не тільки відшкодування собівартості страхової послуги (страхових виплат, витрат на ведення страхової справи тощо), а й отримання страховиком прибутку, за рахунок якого формуються додаткові резерви, вільні резерви для підвищення рівня платоспроможності та фінансової стійкості страховика, здійснюється розширене відтворення, а також покращується добробут його працівників, акціонерів, власників.

Принцип стабільності розмірів страхових тарифів на протязі тривалого часу забезпечує підвищення рівня довіри до даної страхової компанії. При чому, цього принципу доцільно раціонально дотримуватись як при зниженні показників збитковості страхової суми, так і при їх певному зростанні в межах релевантного діапазону.

Зазначені принципи вимагають свого організаційного удосконалення, оптимізації проведення розрахунків, їх раціоналізації, інформаційного забезпечення, підвищення професійного рівня працівників.

Досить суттєвим для ефективного використання визначених страхових тарифів є їх диференціація в залежності від видів та форм страхування, ступеню ризику, територіального місцезнаходження об’єктів страхування тощо.

Страхові резерви НАСК "Оранта".

Страхові резерви НАСК "Оранта" утворюються з метою забезпечення майбутніх виплат страхових сум і страхового відшкодування залежно від видів страхування (перестрахування). Страхові резерви в обсягах, що не перевищують технічних резервів, утворюються у тих валютах, в яких НАСК "Оранта" несе відповідальність за своїми страховими зобов'язаннями, і обліковуються окремо по кожній валюті. Страхові зобов'язання приймаються рівними обсягам наявних технічних резервів. Страхові зобов'язання, передані перестраховикам, відображаються в активі балансу НАСК "Оранта" як права вимоги до перестраховиків. НАСК "Оранта" зобов'язане формувати страхові резерви (технічні резерви) і вести їх облік за видами страхування.

Порядок формування та обліку страхових резервів.

1. Формування та облік резервів незароблених премій

Формування резервів незароблених премій на звітну дату здійснюється залежно від сум надходжень страхових платежів (страхових внесків, страхових премій) по відповідних видах страхування за період попередніх дев'яти місяців (далі - розрахунковий період) у такому порядку:

сума надходжень страхових платежів (страхових внесків, страхових премій) за перші три місяці розрахункового періоду множиться на одну четверту;

сума надходжень страхових платежів (страхових внесків, страхових премій) за наступні три місяці цього періоду множиться на одну другу;

сума надходжень страхових платежів (страхових внесків, страхових премій) за останні три місяці розрахункового періоду множиться на три четвертих;

одержані добутки додаються.

Величина резервів незароблених премій відображається у відповідній окремій статті балансу НАСК "Оранта" як технічні резерви.

Збільшення (зменшення) величини резервів незароблених премій у звітному періоді відповідно зменшує (збільшує) зароблені страхові платежі (страхові внески, страхові премії). При здійсненні операцій перестраховування частки страхових платежів (страхових внесків, страхових премій), що були сплачені за договорами перестраховування, формують права вимоги до перестраховиків і обліковуються як суми часток перестраховиків у резервах незароблених премій. Обсяги страхових резервів у перестрахувальника при цьому не зменшуються. Суми часток перестраховиків у резервах незароблених премій на звітну дату обчислюються залежно від сум часток страхових платежів (страхових внесків, страхових премій), які були сплачені перестраховикам протягом розрахункового періоду, у такому порядку:

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом перших трьох місяців цього періоду, множиться на одну четверту;

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом наступних трьох місяців, множиться на одну другу;

сума часток страхових платежів (страхових внесків, страхових премій), сплачених перестраховикам протягом останніх трьох місяців, множиться на три четвертих;

одержані добутки додаються.

Збільшення (зменшення) сум часток перестраховиків у резервах незароблених премій у звітному періоді відповідно збільшує (зменшує) зароблені страхові платежі (страхові внески, страхові премії).

2. Формування та облік резервів збитків

Формування резервів збитків здійснюється НАСК "Оранта" при наявності відомих вимог страхувальників (перестрахувальників) на звітну дату, що підтверджуються відповідними заявами.

Величина резервів збитків на звітну дату є сумою зарезервованих несплачених сум страхового відшкодування за відомими вимогами страхувальників, по яких не прийнято рішення про повну або часткову відмову у виплаті страхових сум. Величина резервів збитків відображається у відповідній

окремій статті балансу страховика як технічні резерви. Сума збільшення величини резервів збитків у звітному періоді належить до витрат страховика, сума зменшення - до доходів від страхової діяльності.

Вимоги до перестраховиків згідно з договорами перестраховування при настанні страхових випадків у звітному періоді формують права вимоги до перестраховиків і обліковуються як частка перестраховиків у резервах збитків. Збільшення (зменшення) суми таких вимог до перестраховиків у звітному періоді відповідно збільшує (зменшує) доход від страхової діяльності.

Розміщення страхових резервів

Здійснюючи фінансово-господарські операції, НАСК "Оранта" повинне забезпечувати диверсифікованість своїх активів. При цьому обсяги технічних резервів повинні бути представлені однією або декількома з таких категорій активів:

грошові кошти на розрахунковому рахунку;

банківські вклади (депозити);

нерухоме майно;

цінні папери, що передбачають одержання доходів;

цінні папери, що емітуються державою;

права вимоги до перестраховиків;

готівка в касі в обсягах лімітів залишків каси, встановлених Національним банком України.

При цьому величина окремих категорій активів приймається для представлення технічних резервів і обліковується як розміщення технічних резервів в обмежених обсягах (у відсотках до обсягів наявних технічних резервів), а саме:

банківський вклад (депозит) - в кожному банку не більше 30;

нерухоме майно - не більше 10;

права вимоги до перестраховиків - не більше 50;

цінні папери, що передбачають одержання доходів, - не більше 40, в тому числі:

акції, які не котируються на фондовій біржі, - не більше 15,з них акцій одного емітента - не більше 2;

акції, які котируються на фондовій біржі, - не більше 5 одного емітента;

облігації - не більше 5, з них облігацій одного підприємства - не більше 2.

У разі, коли обсяги страхових резервів, сформованих в іноземних валютах, перевищують 10% від загальної суми активів страховика, для забезпечення ліквідності та безпечності розміщення страхових резервів не менше 60% таких резервів мають бути представлені у цих же валютах активами таких категорій:

грошові кошти на розрахунковому (субрахунковому) рахунку в іноземній валюті;

банківські вклади (депозити) в іноземній валюті.

Не менше 90% страхових резервів повинні бути розміщені на території України, якщо інше не передбачено чинним законодавством та міжнародними угодами, що укладені Україною.

Дата: 2019-07-24, просмотров: 386.