Для учета валютных операций используются следующие справочники: "Валюты".

Справочник "Валюты" используется для контроля валюты, в которой выплачивается зарплата и хранения информации об использующихся валютах. В нем обязательно указывается номер валюты по порядку, ее сокращенное и полное название, кратность (то есть принятый уровень измерения, к примеру, для гривни это 1, для российского рубля – 10) и курс.

Рассмотрим подробнее входные документы для учета валютных операций.

Для отражения в учете операций покупки валюты используется документ "Покупка валюты" типовой конфигурации (приложение А). В этом документе указываются расчетные счета в гривневом и валютном выражении, после чего автоматически появляется курс НБУ в соответствующей графе. Затем указывается сумма валюты, которую мы хотим купить. Обязательно в соответствующих строках указываются название уполномоченного банка и вид деятельности. На вкладке Дополнительно размещены дополнительные сведение по данной операции, включающие затраты и доходы от принятой операции покупки, а также отчисления в Пенсионный фонд от данной операции. В соответствующей строке указываются валовые затраты по покупке валюты и в Пенсионный фонд.

Для отражения в учете операций продажи валюты используется документ "Продажа валюты" типовой конфигурации (приложение А). Данный документ по основным параметрам аналогичен предыдущему. Отличия находятся в закладке Дополнительно. Там указывается счет затрат и вид затрат по комиссионным, а также субконто валовых доходов и расходов и вид деятельности.

Для создания документов "Покупка валюты" и "Продажа валюты" можно воспользоваться помощником. Во время работы помощника подробно объясняются все шаги создания документов. По окончанию помощника можно открыть созданный документ с помощью стандартной формы.

Для отражения в учете операций переоценки валютных бухгалтерских счетов используется документ "Переоценка валюты" типовой конфигурации (приложение А). Данный документ содержит счет, по которому проводится переоценка и 3 субконто. В налоговом учете этот документ формирует проводки по валовым доходам и расходам по балансовой стоимости валюты и задолженностям по валюте. В бухгалтерском учете этот документ рассчитывает курсовую разницу и относит ее в состав доходов или расходов. А этом документе также можно указать выполнение проводок по валовым доходам и расходам.

Данные документы не выводятся на печать. Они отражаются в журналах и отчетах. Можно распечатать движения данных документов. В Приложении А находятся экранные формы указанных документов.

Для работы с документами по валютным операциям используется журнал "Валютные операции".

3. Математическая модель.[3]

Прежде чем начать работать с валютными операциями, необходимо установить (выяснить) курс валюты. Валютный курс – это соотношение, по которому одна валюта обменивается на другую, или ”цена” денежной единицы одной страны, которая определена в денежной единице другой страны. Валютный курс можно рассматривать как коэффициент перерасчета одной валюты в другую, который определяется соотношением спроса и предложения на валютном рынке.

Определение валютных курсов называют котировкой.

Полная котировка означает, что устанавливается курс покупателя и продавца. Разность (маржа) между курсом покупателя и курсом продавца для того, кто осуществляет котировку, является источником прибыли. А такая прибыль называется маржинальным доходом.

При определении и записи валютных курсов различают валюту котировки и базу котировки. Валютой котировки есть та иностранная валюта, курс которой определяют, а базой - валюта, с которой сравнивают данную денежную единицу. Например, в записи USD/UАН доллар США является базой котировки, а гривна - валютой котировки. При записи EUR/USD валютой котировки будет выступать доллар, а базой евро.

На практике чаще за все за базу котировки выступает доллар США, но для отдельных валют, в частности для английского фунта стерлингов (GBP), евро (ЕUR), австралийского (AUD) и новозеландского долларов (NZD), ирландского фунта (ІЕР), доллар всегда является валютой котировки. Например, курс гривны к доллару США записывают так: USD/UAH - 3,2860 - 3,4980.

Такая запись означает, что банк, который осуществил котировку покупает американские доллары по цене 3,286 грн., а продает по цене 3,498 грн. за 1 долл. При этом маржа составляет 14,2 коп. за 1 долл. Иногда банки могут устанавливать запись курсов в обратном порядке: 3,4980 - 3,2860, тем не менее такая запись не изменяет экономического содержания валютообменной операции - по низшему курсу банк покупает валюту, а за высшую продает.

Запись зависит от того, кто осуществляет котировка. Если банк котирует курс клиентам, то запись будет обычной для нас:

USD/UAH = 3,2860 - 3,4980. При котировке валютных курсов на межбанковском рынке одним банком другому запись может быть таким: USD/UAH = 3,4980 - 3,2860.

Различают прямую и обратную котировку. В случае прямой котировки определяют, скольким национальным денежным единицам равняется единица (10,100,1000 од.) иностранной валюты; в случае обратной - наоборот, скольким единицам иностранной валюты равняется единица (10,100,1000 од.) национальной валюты. Например, прямую котировку можно записать так; USD/EUR - 1,5120 - 1,5200, а обратную: EUR/USD - 0,6579 - 0.66І4, т.е. при купле за одно євро дают 65,79 цента, а при продаже - 66,14 цента.

Обычно курс валют устанавливают к четвертому знаку после запятой десятичной дроби.

Когда говорят, что при условии котировки USD/UАН курс гривны повысился, то это означает, что он был, например, 3,40 игры. за 1 долл., а стал 3,50 грн. за 1 долл. США. При этом покупательная способность гривны снизилась, а доллара - выросшая. Можно также сказать, что курс доллара снизился. (Если осуществить обратную котировку, т.е. UАН /USD, то курс доллара к гривне сначала был 0,2941 долл. за 1 грн. (1:3,40), а стал 0,2857 долл. за 1 грн. (1:3,50).)

В том случае, если курс гривны к доллару был 3,40 грн. за 1 долл., а стал 3,30, говорят, что он снизился. При этом покупательная способность гривны возрастет, а покупательная способность доллара на украинском рынке снизится; курс доллара к гривне повысится с 29,41 цента до 30,0 цента за 1 грн.

Кросс-курс - это соотношение между двумя иностранными валютами, которое определяют на основе курса этих валют относительно какой-то третьей валюты. Чаще всего как третья валюта используется доллар СПІА.

Чаще всего на практике используют три метода расчета кросс-курсов:

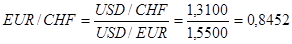

1) с прямой котировкой к доллару США (доллар является базой котировки для обеих валют). Например, нужно рассчитать кросс-курс евро к швейцарскому франку EUR/CHF. USD/СН = 1,3100; USD/EUR = 1,5500. Тогда кросс-курс будет представлять:

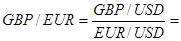

2) с прямой и обратной котировкой к доллару США,

если доллар является базой котировки лишь для одной из валют. В этом случае для определения кросса-курса долларовые курсы валют следует перемножить. Например, надо рассчитать кросс-курс GBP/EUR, если GBP/USD = 1,6820; USD/EUR = 1,5500. В таком случае

GВР/EUR = 1,6820 1,5600 = 2,6071;

3) с обратной котировкой к доллару США, если доллар является валютой котировки для обеих валют. Для определения кросса-курса долларовые курсы необходимо разделить один на другой. Например, надо рассчитать кросс-курс GBP/EUR при условии: GBP/USD = 1,6820; EUR/USD = 1.2500. Определение будет таким:

1. 6820:1,2500 =1,3456.

1. 6820:1,2500 =1,3456.

Рассмотренные методы используются для расчета среднего кросс-курса.

Выходные формы.

Представленные в курсовой работе документы используются для составления следующих отчетов:

- стандартный отчет "Анализ счета по субконто" по счету 66 позволяет получить для каждого сотрудника информацию об общей сумме начисленной заработной платы за период, удержанных налогах и сборах и о сумме к выдаче.

- стандартный отчет "Оборотно-сальдовая ведомость" позволяет для счета 66 просмотреть текущее состояние расчетов с сотрудниками по оплате труда.

"Оборотно-сальдовая ведомость по счету". Для счетов, по которым ведется аналитический учет, можно получить разбиение остатков и оборотов по конкретным объектам аналитического учета (субконто). Для вывода данного отчета следует выбрать пункт "Оборотно-сальдовая ведомость по счету" в меню "Отчеты" главного меню программы.

Настройка параметров.

При выборе пункта "Оборотно-сальдовая ведомость по счету" на экран будет выведен запрос параметров ведомости. В этом запросе надо указать:

- за какой период необходимо сформировать оборотно-сальдовую ведомость. Период задается выбором даты начала периода и даты окончания периода;

- по какому счету формировать ведомость;

- виды субконто, по которым ведется аналитический учет по счету;

- значение субконто (или группа субконто) указанного вида;

- вариант использования субконто:

Разворачивать отчет в разрезе значений субконто данного вида;

Отбирать отчет по указанному значению субконто;

Не учитывать не разворачивать и не отбирать.

- включать ли в отчет суммарные остатки и обороты по группам субконто (флажок "Группы" установлен).

Параметры использования субконто могут заполняться в зависимости от того, по каким видам субконто ведется аналитический учет по данному счету. При этом порядок указания видов субконто в параметрах настройки отчета будет определять вложенность группировок отчета. Установив нужные параметры настройки, следует нажать кнопку "Сформировать" или на кнопку "ОК". Программа сформирует отчет и выведет его для просмотра.

Просмотр отчета.

Ведомость представляет собой список по значениям субконто. Каждая строка ведомости содержит наименование объекта аналитического учета (субконто), остаток на начало периода, дебетовый и кредитовый обороты и остаток на конец периода. В нижней части списка выведены итоговые данные: сальдо по счету в целом, развернутое сальдо (отдельно суммы по дебетовым и кредитовым остаткам) и суммарные обороты.

Если операции с субконто проводились в иностранной валюте, отдельными строками выводятся суммы по каждой валюте и итоговая сумма в гривнях.

Для счетов, по которым ведется количественный учет, выводятся данные по количественным остаткам и оборотам.

"Карточка счета". В отчет "Карточка счета" включаются все проводки с данным счетом или проводки по данному счету по конкретным значениям объектов аналитического учета - наименованию материала, организации-поставщику и т.д. Кроме того, в карточке счета показываются остатки на начало и конец периода, обороты за период и остатки после каждой проводки.

Для вывода карточки счета следует выбрать пункт "Карточка счета" меню "Отчеты" главного меню программы. На экран будет выведен запрос параметров формирования карточки счета.

Настройка вывода карточки счета.

В запросе настройки отчета надо указать:

- за какой период необходимо сформировать отчет. Период задается выбором даты начала периода и даты окончания периода;

- по какому счету формировать отчет;

- выводить ли проводки по счету по одной конкретной валюте или по всем валютам.

Если для указанного счета ведется аналитический учет, вы можете вывести карточку, отражающую проводки по данному счету только с конкретными объектами аналитического учета (субконто). Для отбора проводок в карточке по конкретным объектам аналитического учета следует выбрать значение субконто того вида, по которому нужно получить отбор, и установить флажок "Отбирать" напротив того вида субконто, по значению которого будут отбираться проводки. Если флажок "Отбирать" для нескольких видов субконто, карточка будет содержать только проводки, отвечающие всем условиям отбора по субконто.

Фактически, при использовании карточки счета с отбором по конкретным объектам аналитического учета отчет позволяет получать карточки складского учета, карточки взаиморасчетов с контрагентами и т. д.

Просмотр карточки счета. Отчет содержит графы: "Дата", "Операции" (описание операций по данному счету), "Дебет" (корреспондирующие счета и суммы операций по дебету выбранного счета), "Кредит" (корреспондирующие счета и суммы операций по кредиту выбранного счета) и "Текущее сальдо" (Д - дебетовое, К - кредитовое). Для операций, выражаемых также и в количестве, в карточке счета приводится количество.

5. Описание контрольного примера.

Рассмотрим осуществление валютных операций в 1С:Предприятии на контрольном примере.

Предположим, имеется некоторое предприятие под названием "Наша фирма" (это название ставится в 1С по умолчанию). Рассмотрим несколько примеров проводок, связанных с валютными операциями.

1.Произошла переоценка валюты.

2.С валютного счета погашена ссуда банка "Аваль" в размере 7000 грн. Д601К312

3.На валютный счет предприятия поступила краткосрочная ссуда банка "Аваль" в размере 8000 грн. Д312К601

4.Перечислено с валютного счета поставщикам за топливо 5600 грн. Д631К312

5.Поступила на валютный счет дебиторская задолженность от покупателей в размере 4000 грн. Д312К377

Формы отчетов по проводкам представлены в приложении Б.

Дата: 2019-07-24, просмотров: 321.