Фінансові інвестиції групують за такими стратегічними напрямами:

o інвестиційні операції з традиційними інструментами;

o придбання похідних цінних паперів (деривативів);

o депозитні операції підприємств;

o пайова участь у спільних підприємствах.

Такі форми, як інвестиційні операції з традиційними інструментами i придбання дoxiдниx цінних паперів, були розглянуті раніше у цьому розділі. Спрямованість фінансових інвестицій багатьох підприємств за останній час все більш орієнтується на ринок цінних паперів. Різні інструменти цього ринку складають сьогодні приблизно 90% загального обсягу фінансових інвестицій підприємств.

Щодо депозитних операцій, то це одна з найбільш ефективних форм використання тимчасово вільних грошових коштів підприємства. Депозитні операції використовуються для короткострокового вкладання капіталу, а основною їх метою є генерування інвестиційного прибутку. Пайова участь у спільних підприємствах багато в чому подібна до реального інвестування, однак вона менш капіталоємна i більш оперативна. Зазвичай, інвестор, використовуючи цю форму фінансового інвестування, ставить за мету не стільки одержання високого доходу, а встановлення прямого впливу на господарську діяльність підприємства.

Залежно від мети інвестування, терміну перебування на підприємстві i ліквідності, фінансові інвестиції поділяють на довгострокові та поточні.

Довгострокові:

· інвестиції, що утримуються до їх погашення;

· інвестиції в асоційовані та дочірні підприємства;

· інвестиції у спільну діяльність;

· інші фінансові інвестиції;

Поточні:

· еквіваленти грошових коштів;

· інші поточні фінансові інвестиції;

Довгостроковими фінансовими інвестиціями є фінансові інвестиції на період понад один рік, а також yci інвестиції, що не можуть бути вільно реалізовані в будь-який момент.

Поточні інвестиції — це фінансові інвестиції терміном, що не перевищує одного року, які можуть бути вільно реалізовані в будь-який момент (окрім інвестицій, які є еквівалентами грошових коштів).

Інвестиції можуть бути класифіковані як еквіваленти, якщо вони:

· вільно конвертуються у відому суму грошових коштів;

· характеризуються незначним ризиком зміни вартості;

· мають короткий строк погашення, наприклад протягом трьох місяців.

Еквіваленти грошових коштів, як правило, утримуються для погашення короткострокових зобов'язань, а не для інвестиційних цілій.

До інших поточних інвестицій відносять:

1. Інвестиції терміном менше одного року (крім еквівалентів грошових коштів);

2. Інвестиції в асоційовані i дочірні підприємства, які придбані i утримуються для продажу протягом 12 місяців;

3. Інвестиції у спільну діяльність, які придбані i утримуються з метою подальшого продажу протягом 12 місяців;

Залежно від придбаних паперів фінансові інвестиції прийнято поділяти на пайові та боргові.

Пайові фінансові інвестиції характеризуються такими ознаками:

· засвідчують право власності підприємства на частку у статутному капіталі емітента корпоративних прав;

· виступають у вигляді пайових цінних паперів (акцій) або внесків до статутного капіталу інших підприємств;

· мають необмежений термін обігу;

· утримуються підприємством з метою одержання доходу за рахунок дивідендів або придбані з метою перепродажу чи одержання доходу за рахунок зростання ринкової вартості інвестицій.

На відміну від пайових, боргові фінансові інвестиції не надають права власності.

До них відносять інвестиції, які:

· виступають як боргові цінні папери (облігації);

· мають боргову природу;

· мають установлений термін обігу;

· утримуються підприємством до їх погашення з метою одержання доходу у вигляді відсотків або придбані з метою перепродажу й одержання доходу за рахунок зростання ринкової вартості інвестицій.

ЗАДАЧА 1

Таблиця 1.

Вихідні дані для розв’язання задачі

| Показники | Одиниця вимірювання | Значення |

| 1. Ціна устаткування, що підлягає впровадженню, без ПДВ | грн | 34450 |

| 2. Транспортні витрати* | % до ціни | 5 |

| 3. Заготівельно-складські витрати* | % до ціни | 1,9 |

| 4. Монтаж обладнання* | % до ціни | 12 |

| 5. Обсяг виробництва: |

|

|

| в базисному році | тонн | 100 |

| в проектному році | тонн | 115 |

| 6. Ціна 1 тонни продукції | грн | 9180 |

| 7. Початкова вартість устаткування, що підлягає демонтажу | грн | 34160 |

| 8. Витрати на демонтаж (від п. 7) | % від пункту 7 | 3 |

| 9. Маса устаткування, що здаватиметься як металобрухт | тонн | 8 |

| 10. Ціна 1 тонни металобрухту | грн | 1300 |

| 11. Реалізація демонтованого обладнання (залишкова вартість) | грн | 10750 |

| 12. Обігові кошти підприємства (за базисний рік) | грн | 6950000 |

| 13. Обсяг виробництва підприємства (за базисний рік) | грн | 92675000 |

* Послуги здійснюють сторонні організації, розмір витрат вказаний без урахування ПДВ.

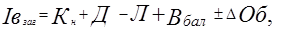

Інвестиційні витрати визначаються за формулою:

(11) [2]

(11) [2]

де  – загальна сума інвестиційних витрат ;

– загальна сума інвестиційних витрат ;

– нові капіталовкладення (вартість нових основних засобів) з урахуванням їх придбання, транспортування, монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат, включаючи податок на додану вартість (ПДВ);

– нові капіталовкладення (вартість нових основних засобів) з урахуванням їх придбання, транспортування, монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат, включаючи податок на додану вартість (ПДВ);

– витрати на демонтаж старого обладнання, що знімається з балансу;

– витрати на демонтаж старого обладнання, що знімається з балансу;

– кошти, які будуть отримані в результаті реалізації демонтованого обладнання;

– кошти, які будуть отримані в результаті реалізації демонтованого обладнання;

– балансова (залишкова) вартість основних засобів, які демонтуються і знімаються з балансу;

– балансова (залишкова) вартість основних засобів, які демонтуються і знімаються з балансу;

– збільшення (зменшення) вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації) продукції, що очікуються.

– збільшення (зменшення) вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації) продукції, що очікуються.

1. Розрахуємо вартість нового обладнання.

Таблиця 2.

Розрахунок вартості нового обладнання

| Показники | Значення |

| Ціна нового устаткування без ПДВ, грн. | 34450 |

| Транспортні витрати, % | 5 |

| Заготівельно-складські витрати, % | 1,9 |

| Монтаж, % | 12 |

| Сума, % | 18,9 |

| Сума, грн. | 6511,05 |

| Вартість обладнання без ПДВ, грн. | 40961,1 |

| Вартість обладнання з ПДВ, грн. (помножити на 1,2) | 49153,3 |

| Вартість обладнання з ПДВ, тис. грн. | 49,1533 |

2. Розрахуємо необхідні інвестиції на поповнення обігових коштів, оскільки передбачається збільшення обсягу продукції з 100 до 115 тонн.

Вважаємо, що сума обігових коштів підприємства повинна збільшуватись пропорційно до збільшення обсягу виробництва. За даними балансу обігові кошти складали 6950000 грн. За звітністю обсяги виробництва склали 92675000 грн. За проектом очікується приріст обсягів виробництва в натуральному виразі 115 – 100 = 15 тонн за базисною ціною 9180 грн. /т. Цей обсяг становитиме:

Приріст обсягу виробництва у вартісному виразі за базисною ціною = 9180 * 15 = 137700 (грн)

Визначимо приріст обігових коштів:

Складаємо пропорцію:

92675000 грн. (ОВ за звітністю) – 6950000 (обігові кошти)

137700 (приріст обсягу виробництва) –  .

.

Приріст обігових коштів пропорційно приросту обсягу виробництва = 137700 * 6950000 / 92675000 = 10326,57 (грн)

3. Витрати на демонтаж – 4 % від початкової вартості обладнання, яке буде демонтуватись:

Д = 34160 * 0,03 = 1024,8 грн.

4. Комплекс обладнання, яке демонтується можна реалізувати:

а) частину як металобрухт: 8 тонн за ціною 1300 грн. /т. В результаті підприємство поверне собі кошти (за вирахуванням ПДВ = 20 % та податку на прибуток підприємств = 25 %):

Чистий прибуток від реалізації демонтованого обладнання як металобрухт = 8 * 1300 *0,75 / 1,2 = 6500 грн.

б) іншу частину обладнання реалізуємо іншому підприємству за ціною, що відповідає залишковій вартості. В результаті підприємство отримає (за вирахуванням ПДВ = 20 % та податку на прибуток підприємств = 25 %):

Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству = 10750 * 0,75 / 1,2 = 6718,75 грн.

Загальна сума надходжень від ліквідації обладнання становитиме 6718,75 + 6500 = 13218,75 грн.

5. Визначимо загальну суму інвестиційних витрат:

Інвестиційні витрати = 40961,05 + 1024,8 + 10326,57 + 10750 – 13218,75 = 58035,88 грн.

Таблиця 3.

Зведена таблиця із результатами розрахунку

| Показники | Одиниця виміру | Числове значення |

| Вартість нового обладнання (нові капіталовкладення) без ПДВ | грн | 40961,05 |

| Вартість нового обладнання (нові капіталовкладення) з ПДВ | грн | 49153,26 |

| Необхідні витрати на демонтаж | грн | 1024,8 |

| Приріст обсягу виробництва у натуральному виразі | тонн | 15 |

| Приріст обсягу виробництва у вартісному виразі за базисною ціною | грн | 137700 |

| Приріст обігових коштів пропорційно приросту обсягу виробництва | грн | 10326,57 |

| Чистий прибуток від реалізації демонтованого обладнання як металобрухт | грн | 6500 |

| Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству | грн | 6718,75 |

| Загальний чистий прибуток від реалізації демонтованого обладнання | грн | 13218,75 |

| Інвестиційні витрати | грн | 58035,88 |

Відповідь: нові капіталовкладення з ПДВ становлять 40961,05 грн., інвестиційні витрати – 58035,88 грн.

ЗАДАЧА 2

Оцінку ефективності інвестиційного проекту здійснюють за показниками:

· чистий приведений доход;

· індекс (коефіцієнт) доходності;

· індекс (коефіцієнт) рентабельності;

· період окупності (недисконтований та дисконтований).

Нижче наведені основні формули для розрахунку показників.

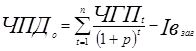

Чистий приведений дохід (чиста теперішня вартість) при одноразовому вкладанні інвестиційних витрат (ЧПДо) визначається так:

,

,

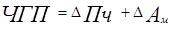

де  – сума чистого грошового потоку за окремі інтервали загального періоду експлуатації проекту. Розраховується за формулою:

– сума чистого грошового потоку за окремі інтервали загального періоду експлуатації проекту. Розраховується за формулою:

,

,

де  – сума чистого додаткового прибутку, що очікується, грн.;

– сума чистого додаткового прибутку, що очікується, грн.;

– приріст амортизації (зміна загальної суми амортизації) у зв'язку зі зміною вартості основних засобів;

– приріст амортизації (зміна загальної суми амортизації) у зв'язку зі зміною вартості основних засобів;

t – період життєвого циклу проекту;

n – кількість періодів в загальному розрахунковому періоді t ;

р – ставка дисконту (в частках одиниці).

Критеріальне значення ЧПД

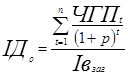

Індекс (коефіцієнт) доходності при одномоментних інвестиційних витратах по реальному проекту розраховується за наступною формулою:

,

,

де ІДо – індекс (коефіцієнт) доходності по інвестиційному проекту при одномоментному здійсненні інвестиційних витрат.

Критеріальне значення ІД

Період окупності може розраховуватись за двома методами – статичним (бухгалтерським) і дисконтним.

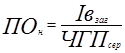

Недисконтований показник періоду окупності (ПОн) визначається статичним методом і розраховується за наступною формулою:

,

,

де  – середньорічна сума чистого грошового потоку за період експлуатації проекту.

– середньорічна сума чистого грошового потоку за період експлуатації проекту.

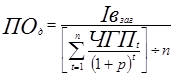

Дисконтований показник періоду окупності (ПОд) визначається за наступною формулою:

.

.

Таблиця 4.

Вихідні дані для розрахунку

| Показники | Одиниця вимірювання | Значення |

| 1. Повні витрати 1 т продукції: |

| |

| базисний варіант | грн. | 7690 |

| проектний варіант | грн. | 7056 |

| 2. Оптово-відпускна ціна продукції: | ||

| базисний варіант | грн. /т | 9102 |

| проектний варіант | грн. /т | 9120 |

| 3. Обсяги виробництва: |

| |

| базисний варіант | т/рік | 90 |

| проектний варіант | т/рік | 110 |

| 4. Інвестиційні витрати | грн. | 67400 |

| 5. Амортизаційні відрахування у витратах на 1т продукції: | ||

| базисний варіант | грн. | 33,8 |

| проектний варіант | грн. | 87,8 |

| 6. Ставка дисконту | % | 22 |

| ставка дисконту | коефіціент | 0,22 |

| 6а. Коефіціент дисконтування | коефіціент | 1,22 |

| 7. Життєвий цикл проекту | років | 5 |

| 8. Додатковий прибуток за рік | грн. | 99960 |

| Додатковий чистий прибуток за рік | грн. | 74970 |

| 9. Приріст амортизації за рік | грн. | 6616 |

| 10. Чистий грошовий потік за рік | грн. | 81586 |

1. Розраховуємо чистий грошовий потік.

Додатковий прибуток за рік становитиме:

ΔП = Ппроект – Пбазис = (Цпроект – ПВпроект) * ОВпроект – (Цбазис – ПВбазис) * ОВбазис = (9120 - 7056) * 110 – (9102 - 7690) * 90 = 99960 (грн)

ΔПч = 99960 * 0,75 = 74970 (грн)

ΔА = Апроект – Абазис = 87,8 * 110 – 33,8 * 90 = 6616 (грн)

ЧГП = 74970 + 6616 = 81586 (грн)

Вважаємо, що обсяги виробництва будуть щорічно однакові, а, отже, відповідно рівними будуть щорічно чисті грошові потоки.

На основі отриманих розрахунків оцінимо доцільність інвестиційного проекту.

2. Оцінка ефективності (доцільності) проекту.

Чистий приведений доход (ЧПД)

Для розрахунку цього показника на практиці використовують коефіцієнт дисконтування – αt = 1/(1+р)t, тоді ЧПД розраховується за формулою:

.

.

Розрахунок зведемо в таблицю.

Таблиця 5.

Розрахунок чистого приведеного доходу (у грн)

| Показники | Роки | Всього | |||||

| 0 | 1 | 2 | 3 | 4 | 5 |

| |

| 1. Інвестиції | 67400 |

|

|

|

|

| 67400 |

| 2. Чистий грошовий потік | 0 | 81586 | 81586 | 81586 | 81586 | 81586 | 407930 |

| 3. Коефіціент дисконтування | 1 | 0,8197 | 0,6719 | 0,5507 | 0,4514 | 0,3700 | не вирахо-вується |

| 4. ЧГП дисконтований | 0 | 66873,77 | 54814,57 | 44929,97 | 36827,85 | 30186,76 | 233632,9 |

| 5. Кумулятивний потік | -67400 | -526,23 | 54288,34 | 99218,31 | 136046,15 | 166232,91 | не вирахо-вується |

ЧПД = 166232,91 грн. ЧПД більший від 0 – проект можна рекомендувати до впровадження.

Таблиця 6.

Розрахунок показників ефективності впровадження проекту

| Показники | Значення |

| Чистий приведений дохід | 166232,91 |

| Індекс (коефіціент) доходності | 3,4664 |

| Середній чистий грошовий потік за рік недисконтований | 81586 |

| Період окупності недисконтований | 0,8261 |

| Середній чистий грошовий потік за рік дисконтований | 46727 |

| Період окупності дисконтований | 1,4424 |

Індекс (коефіцієнт) доходності

233632,9 / 67400 = 3,4664 (грн/грн)

Тобто з 1 грн. інвестицій ми отримаємо 3,4664 грн. дисконтованого чистого грошового потоку за весь період життєвого циклу проекту. ІД більший одиниці. Інвестування є доцільним.

Період окупності

а) недисконтований:

67400 / 81586 = 0,8261 (років);

б) дисконтований:

67400 / 46727 = 1,4424 (років)

Отже, недисконтований період окупності складає 0,8261 року, а дисконтований період окупності – 1,4424 року. І 0,8261, і 1,4424 менше 5 років. Отже, період окупності в межах життєвого циклу проекту.

Висновок: за показниками чистого приведеного доходу, періоду окупності та індексу доходності проект можна рекомендувати до впровадження.

Дата: 2019-07-24, просмотров: 293.