Прежде всего, необходимо провести анализ ликвидности баланса ООО «Суворовская птицефабрика» за 2009 год, который заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Группировка активов по степени ликвидности представлена в таблице 4.

Таблица 4. Группировка активов по степени ликвидности

| Вид актива | На начало 2009 года | На конец 2009 года |

| Денежные средства | ||

| Краткосрочные финансовые вложения | ||

| Итого по группе 1 | ||

| Готовая продукция | ||

| Товары отгруженные | ||

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев | ||

| Итого по группе 2 | ||

| Долгосрочная дебиторская задолженность | ||

| Сырье и материалы | ||

| Незавершенное производство | ||

| Расходы будущих периодов | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Прочие оборотные средства | ||

| Итого по группе 3 | ||

| Внеоборотные активы (группа 4) | ||

| Всего |

Первая группа (A1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся легко реализуемые активы: готовая продукция.

П2 - среднесрочные обязательства (краткосрочные кредиты банка);

П3 - долгосрочные кредиты банка и займы;

П4 – собственный капитал, находящийся в распоряжении предприятия.

Группировка пассивов представлена в таблице 5.

Таблица 5. Группировка пассивов по степени срочности погашения обязательств

| Вид пассива | На начало 2009 года | На конец 2009 года |

| Кредиторская задолженность (П1) | ||

| Краткосрочные кредиты (П2) | ||

| Долгосрочные кредиты (П3) | ||

| Собственный капитал (П4) | ||

| Всего |

Баланс считается абсолютно ликвидным, если: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Анализ ликвидности баланса представлен в таблице 6.

Таблица 6. Анализ ликвидности баланса ООО «Суворовская птицефабрика»

| АКТИВ | На начало 2009 года | На конец 2009 года | ПАССИВ | На начало 2009 года | На конец 2009 года |

| А1 | |||||

| А2 | |||||

| А3 | |||||

| А4 | |||||

| БАЛАНС |

29467>13400; 23468>22382; 23668>0; 51197<80491 – на начало года;

34270>13788; 33398>24400; 30146>0; 51352<99352 – на конец года.

Таким образом, как показал расчёт, ликвидность баланса предприятия является абсолютной, так как и в начале, и в конце 2009 года наблюдается превышение абсолютно ликвидных активов над краткосрочными обязательствами. Т.е. существует соответствие величины имеющихся платёжных средств величине краткосрочных долговых обязательств.

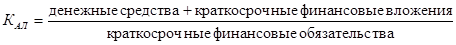

Коэффициент абсолютной ликвидности рассчитывается по формуле:

(1)

(1)

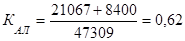

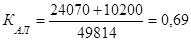

Коэффициент абсолютной ликвидности составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

Расчёт показал, что коэффициент абсолютной ликвидности имеет тенденцию к повышению (0,62 и 0,69 за прошлый и отчётный периоды соответственно). Данный показатель выше рекомендуемого (0,1–0,3), что говорит о неэффективном использования денежных средств, которые могут быть вложены в высокодоходные активы.

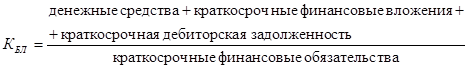

Коэффициент быстрой (срочной) ликвидности рассчитывается по формуле:

(2)

(2)

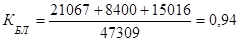

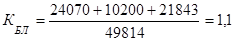

Коэффициент быстрой ликвидности составит:

- прошлый период;

- прошлый период;

- отчётный период.

- отчётный период.

Таким образом, величина коэффициента быстрой ликвидности составила 0,94 и 1,1 за прошлый и отчётный период соответственно. Это полностью соответствует нормативу (0,7–1).

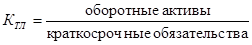

Коэффициент текущей ликвидности рассчитывается по формуле:

(3)

(3)

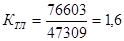

Коэффициент текущей ликвидности составит:

– отчётный период;

– отчётный период;

– прошлый период.

– прошлый период.

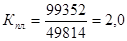

Величина коэффициента текущей ликвидности составила 1,6 и 2,0 за прошлый и отчётный период соответственно при рекомендуемом значении > 2.

Результаты расчёта представлены в таблице 7.

Таблица 7. Показатели ликвидности предприятия

| Показатель | 2008 год | 2009 год | Изменение |

| Коэффициент абсолютной ликвидности | |||

| Коэффициент быстрой ликвидности | |||

| Коэффициент текущей ликвидности |

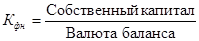

1) совой независимости – удельный вес собственного капитала в общей валюте баланса:

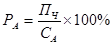

(4)

(4)

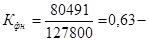

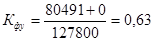

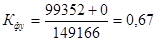

Коэффициент финансовой независимости составит:

прошлый период;

прошлый период;

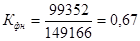

– отчётный период.

– отчётный период.

Как показал расчёт, коэффициент финансовой устойчивости за отчётный период составил 0,67, что больше по сравнению с прошлым периодом на 0,04.

Коэффициент финансовой зависимости за отчётный период сократился и составил 0,16.

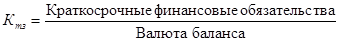

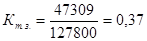

2) коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса:

(6)

(6)

Коэффициент текущей задолженности составит:

– прошлый период;

– прошлый период;

- отчётный период.

- отчётный период.

Как показал расчёт, коэффициент текущей задолженности за отчётный период сократился и составил 0,33.

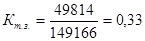

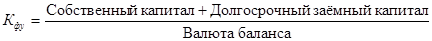

3) коэффициент финансовой устойчивости – отношение собственного и долгосрочного заемного капитала к общей валюте баланса:

(7)

(7)

Коэффициент финансовой устойчивости составит:

- прошлый период;

- прошлый период;

- отчётный период.

- отчётный период.

Таким образом, коэффициент финансовой устойчивости за отчётный период увеличился и составил 0,67.

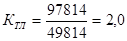

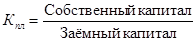

4) коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заёмному:

(8)

(8)

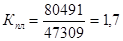

Коэффициент платёжеспособности составит:

– прошлый период;

– прошлый период;

- отчётный период.

- отчётный период.

Как показал расчёт, коэффициент платёжеспособности за отчётный период составил 2,0, что на 0,3 больше по сравнению с прошлым периодом.

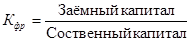

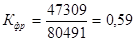

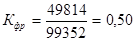

5) коэффициент финансового риска – отношение заемного капитала к собственному:

(9)

(9)

Коэффициент финансового риска составит:

- прошлый период;

- прошлый период;

- отчётный период.

- отчётный период.

Как показал расчёт, коэффициент финансового риска за отчётный период сократился и составил 0,50.

Результаты расчётов представлены в таблице 8.

Таблица 8. Анализ финансового состояния ООО «Суворовская птицефабрика»

| Показатель | Уровень показателя | ||

| 2008 г. | 2009 г. | изменен. | |

| Коэффициент финансовой независимости | |||

| Коэффициент финансовой зависимости | |||

| Коэффициент текущей задолженности | |||

| Коэффициент финансовой устойчивости | |||

| Коэффициент покрытия долгов собственным капиталом | |||

| Коэффициент финансового риска | |||

Таким образом, финансовое состояние ООО «Суворовская птицефабрика» за 2009 год улучшилось. Так, доля собственного капитала имеет тенденцию к повышению на 0,04, так как удельный вес собственного капитала в общей валюте баланса увеличился и темпы прироста собственного капитала выше темпов роста заемного.

Показатели рентабельности, которые характеризуют прибыльность предприятия: рентабельность активов, рентабельность валовой прибыли, рентабельность чистой прибыли, рентабельность реализованной продукции, рентабельность собственного капитала, общая рентабельность. Исходные данные представлены в таблице 9.

Таблица 9. Исходные данные для расчёта показателей рентабельности ООО «Суворовская птицефабрика»

| Показатель | 2008 г. | 2009 г. | Отклонение |

| Выручка от реализации, тыс. руб. | |||

| Валовая прибыль, тыс. руб. | |||

| Прибыль от реализации, тыс. руб. | |||

| Чистая прибыль, тыс. руб. | |||

| Среднее значение активов, тыс. руб. | |||

| Средняя стоимость собственного капитала, тыс. руб. | |||

| Средняя стоимость основных производственных фондов, тыс. руб. | |||

| Средняя стоимость оборотных средств, тыс. руб. |

Рентабельность активов определяется по формуле:

, (10)

, (10)

где  – чистая прибыль предприятия;

– чистая прибыль предприятия;

- среднее значение активов.

- среднее значение активов.

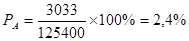

Рентабельность активов предприятия составит:

– прошлый период;

– прошлый период;

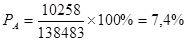

– отчётный период.

– отчётный период.

Таким образом, рентабельность активов за отчётный период увеличилась и составила 7,4%.

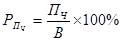

Рентабельность валовой прибыли рассчитывается по формуле:

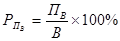

, (11)

, (11)

где  – валовая прибыль;

– валовая прибыль;

- выручка от реализации продукции.

- выручка от реализации продукции.

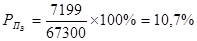

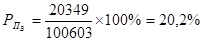

Рентабельность валовой прибыли составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

Таким образом, рентабельность валовой прибыли в отчётном периоде составила 20,2%, что больше по сравнению с прошлым периодом на 9,5%.

Рентабельность чистой прибыли определяется по формуле:

(12)

(12)

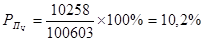

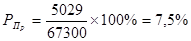

Рентабельность чистой прибыли составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

Расчёт показал, что рентабельность чистой прибыли в отчётном периоде составила 10,2%, что больше по сравнению с прошлым периодом на 5,7%.

Рентабельность реализованной продукции рассчитывается как отношение прибыли от реализации продукции к объёму реализации, умноженной на 100%:

, (13)

, (13)

где  – прибыль от реализации;

– прибыль от реализации;

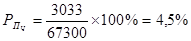

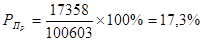

Рентабельность реализованной продукции составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

Расчёт показал, что доля прибыли, полученная с каждого рубля выручки за отчётный период увеличилась и составила 17,3%.

Рентабельность собственного капитала рассчитывается по формуле:

, (14)

, (14)

где  – среднее значение собственного капитала.

– среднее значение собственного капитала.

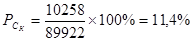

Рентабельность собственного капитала составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

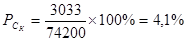

Расчёт показал, что рентабельность собственного капитала за отчётный период увеличилась и составила 11,4%.

Общая рентабельность определяет эффективность всей хозяйственной деятельности предприятия и рассчитывается по формуле:

, (15)

, (15)

где  – средняя стоимость основных производственных фондов;

– средняя стоимость основных производственных фондов;

– средняя стоимость оборотных средств.

– средняя стоимость оборотных средств.

Общая рентабельность составит:

– прошлый период;

– прошлый период;

– отчётный период.

– отчётный период.

Дата: 2019-07-24, просмотров: 345.