ТЕМА 5. ОСНОВНЫЕ ПРОИЗВОДСТВЕННЫЕ ФОНДЫ ПРЕДПРИЯТИЯ

Износ основных фондов

Использование основных фондов приводит к их изнашиванию, ветхости, следовательно, к уменьшению стоимости, износу. Экономическая сущность износа основных фондов состоит в утрате ими потребительной стоимости и стоимости и соответствующем перенесении ее на вновь созданный продукт.

Износ — это стоимостной показатель потери основными фондами физических качеств или утраты технико-экономических свойств, а вследствие этого стоимости.

Различают износ: физический (ухудшение), моральный (устаревание), социальный, экологический.

Физический (материальный) износ характеризуется утратой основными фондами потребительной стоимости либо в связи с их использованием (например, снашивание деталей), либо под воздействием сил природы (коррозия металла). Выделяют также аварийный износ.

Моральный износ выражается в уменьшении стоимости основных фондов вне зависимости от физического износа. Различают моральный износ первого и второго рода. Моральный износ первого рода связан с повышением производительности труда в отраслях, производящих основные фонды. Элементы основных фондов той же конструкции и с теми же характеристиками выпускаются с меньшими затратами и более низкой ценой. Моральный износ второго рода обусловлен появлением новой, более прогрессивной и экономичной техники в результате научно-технического прогресса, что приводит к снижению относительной полезности старых основных фондов вследствие того, что затраты на выпуск аналогичной продукции на морально устаревшем оборудовании выше, чем на новом. Поэтому желательно устаревшее оборудование заменять до срока его физического износа.

Физический и моральный износ орудий труда частично возмещается путем ремонта и модернизации, а полное возмещение (реновация) осуществляется путем замены старых машин. Средства для возмещения в натуральной форме физического и морального износа основных средств предприятие накапливает, производя амортизационные отчисления.

Физический износ оценивают экспертным путем: специалисты обследуют техническое состояние отдельных объектов основных фондов. Износ рассчитывают по фактическому сроку службы или по сроку, определенному комиссией для остаточного использования:

Wф = (Tф : Tп) × 100%,

где Тф — фактический срок службы, лет;

Тп — срок полезного использования, лет.

Для более точного учета износа необходимо обследовать техническое состояние элементов основных фондов.

Социальный износ связан с тем, что техника не соответствует изменившимся социальным условиям (монотонность, уровень шума, уровень ручного труда) или в сравнении с новыми машинами хуже по социальным условиям.

Экологический износ обусловлен тем, что техника не соответствует новым требованиям, предъявляемым охраной труда, необходимостью рационального расходования природных ресурсов, не соответствует требованиям охраны окружающей среды.

Оценка основных фондов

Основные фонды оценивают в натуральном выражении для характеристики технического состава, технического уровня, степени морального и физического износа, планирования капитальных вложений, расчета производственных мощностей. Сведения по каждой единице основных фондов отражены в инвентарной карточке.

Общий размер основных средств может быть определен только в денежном выражении. Это необходимо для расчета суммы амортизационных отчислений, налогообложения имущества, страхования.

Способы оценки основных средств зависят от времени их приобретения и состояния.

В зависимости от времени приобретения различают первоначальную и восстановительную стоимость основных средств, а в зависимости от состояния выделяют полную и остаточную (за вычетом износа) стоимость.

Первоначальная стоимость складывается в момент поступления объекта в эксплуатацию из фактических затрат на приобретение, сооружение и изготовление. Она включает в себя также затраты на доставку и установку, подготовку к работе.

Первоначальную стоимость основных фондов рассчитывают по формуле

Fпер = Зпр + Зтр + Зм + Зпроч, (5.1)

где Зпр — затраты на приобретение основных фондов;

Зтр — затраты на транспортировку основных фондов;

Зм — затраты на строительно-монтажные работы и подготовку основных фондов к работе (наладку);

Зпроч — прочие затраты.

Восстановительная стоимость включает в себя затраты на создание (приобретение) в новых (текущих) условиях. Ее можно определить тремя методами: на основе рыночной цены; методом аналогов и с помощью экспертов; на основе переоценки.

Восстановительную стоимость на основе переоценки вычисляют по следующей формуле

Fвос = K × Fпер, (5.2)

где К — коэффициент переоценки, определяемый на основе темпов изменения цен за период по данному оборудованию или другому элементу основных фондов;

Fпер — первоначальная стоимость основных фондов.

Различные объекты могут быть приобретены по разным ценам, особенно различающимся в периоды инфляции. Между переоценками основные средства в балансе предприятия учитывают в смешанной (балансовой) оценке.

Переоценка основных фондов осуществляется не чаще одного раза в год с целью приведения стоимости основных средств к их реальной стоимости для корректировки отчислений на амортизацию и уточнения налогооблагаемой базы предприятий. Переоценку производят: на основе действующих рыночных цен, по коэффициентам пересчета Госкомстата России (с учетом сроков приобретения) и др.

Пример 5.1. Оборудование приобретено в 2006 г. за 280 тыс. руб. Рост цен на продукцию станкостроения в 2007 г. составил 8%. Следовательно, восстановительная стоимость станка составит 280 × 1,08 = 302,4 тыс. руб.

Под полной стоимостью понимают фактическую стоимость ввода в действие объектов основных фондов.

Остаточная стоимость представляет собой ту часть стоимости основных средств, которая еще не перенесена на производимую продукцию. Оценивают ее как разницу между первоначальной (или восстановительной) стоимостью и износом. Определение остаточной стоимости происходит на основе прямых расчетов износа (книжного) по нормам амортизационных отчислений, составления дефектной ведомости, экспертных оценок.

Величину остаточной стоимости рассчитывают по формуле

Fост = Fпер – W, (5.3)

или

Fост = Fвос – W.

Пример 5.2. Определить остаточную стоимость токарного станка, если первоначальная его стоимость составляет 2800 тыс. руб., а сумма износа — 10% стоимости.

Решение. Согласно формуле (5.3) остаточная стоимость составит, тыс. руб.:

Fост = 2800 – 2800 × 0,1 = 2520.

В момент приобретения основные фонды отражаются на балансе предприятия по первоначальной стоимости. В дальнейшем в балансе указывается остаточная стоимость основных фондов.

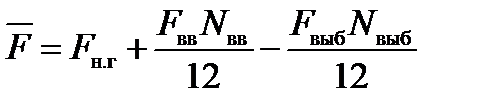

Среднегодовая стоимость фондов равна их стоимости на начало года плюс среднегодовая стоимость вводимых в действие основных фондов минус среднегодовая стоимость выбывших фондов. Среднегодовая стоимость вводимых в действие (выбывших) основных фондов равна их стоимости, умноженной на количество месяцев их действия (или бездействия — для выбывающих фондов) до конца года и деленной на 12.

Следовательно, среднегодовую стоимость фондов рассчитывают по следующей формуле

, (5.4)

, (5.4)

где Fн.г — стоимость основных фондов на начало года по балансу;

Fвв, Fвыб — стоимость основных фондов вводимых и выбывающих соответственно;

Nвв — число месяцев функционирования основных фондов в рассматриваемый период (начиная с первого месяца, следующего за сроком ввода объекта);

Nвыб — число месяцев бездействия основных фондов (начиная с первого месяца, следующего за сроком выбытия объекта).

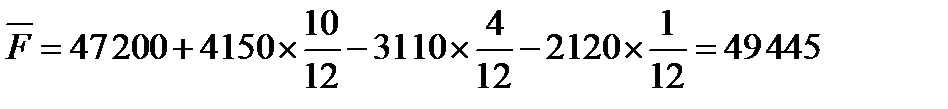

Пример 5.3. Определить среднегодовую стоимость основных фондов, если стоимость основных фондов на начало года 47 200 тыс. руб. В феврале введены основные фонды на сумму 4150 тыс. руб. В августе произошло выбытие основных фондов на 3110 тыс. руб., а в ноябре — на 2120 тыс. руб.

Решение. Согласно формуле (2.4) среднегодовая стоимость основных фондов составит, тыс. руб.:

.

.

Амортизация основных фондов

Для возмещения физического и морального износа основных фондов, т.е. замены износившихся объектов новыми, в себестоимость товаров и услуг включается часть стоимости действующих основных фондов, или амортизационные отчисления на полное восстановление.

Амортизацией называют объективный процесс постепенного перенесения стоимости основных фондов по мере их использования на себестоимость производимой с их помощью готовой продукции.

Амортизация осуществляется в целях накопления средств для полного восстановления основных фондов. Амортизационные отчисления производятся только до полного переноса стоимости основных фондов на себестоимость продукции. Амортизация не начисляется на основные фонды, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Величина амортизационных отчислений зависит от стоимости основных фондов, их состава, структуры и норм амортизационных отчислений.

Норма амортизации — это установленный размер амортизационных отчислений на полное восстановление (реновацию) основных средств, установленный за определенный период времени по конкретному их виду, выраженный в процентах от их балансовой стоимости.

Нормы амортизации отражают как физический, так и моральный износ основных фондов.

В российской и международной практике известны четыре основных подхода к расчету амортизационных отчислений: равномерное начисление; ускоренное; замедленное; производственный способ.

При равномерном начислении суммы амортизационных отчислений за период (месяц, год) равные. Ускоренное начисление предусматривает сокращение срока амортизации или увеличение сумм амортизационных отчислений в первые годы эксплуатации основных фондов. Ускоренное начисление позволяет быстрее обновлять основные средства, уменьшить потери от морального и быстрого физического износа активной части основных фондов, уменьшить налог на прибыль (отложить его) в первые годы эксплуатации, что приводит к увеличению средств предприятия, которые оно может направить на развитие.

В российской истории был период, когда предприятиям было разрешено использование замедленной амортизации. Сумма амортизационных отчислений при этом на первом этапе уменьшается, что позволило предприятиям снизить себестоимость продукции и выжить.

Производственный способ предполагает расчет суммы амортизационных отчислений в соответствии с объемом произведенной на амортизируемом объекте продукции.

Согласно гл. 25 Налогового кодекса Российской Федерации (НК РФ) амортизация в Российской Федерации может начисляться (согласно гл. 25 НК РФ) двумя методами: линейным и нелинейным.

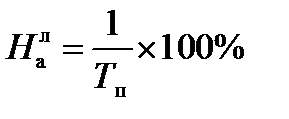

Линейный метод предусматривает равномерное по периодам (месяцам) начисление амортизации. Это наиболее распространенный метод.

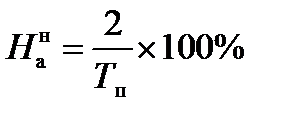

Норма амортизации по всем месяцам эксплуатации объекта в этом случае одинакова. По каждому объекту амортизируемого имущества норму амортизации в процентах к первоначальной (восстановительной, если произведена переоценка основных фондов) стоимости объекта амортизируемого имущества определяют по формуле

, (5.5)

, (5.5)

где Тп — срок полезного использования данного объекта амортизируемого имущества, исчисленный в месяцах.

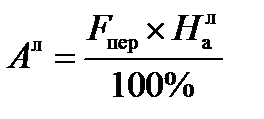

Сумму амортизации за месяц для данного метода рассчитывают по следующей формуле

, (5.6)

, (5.6)

где Fпер — первоначальная (восстановительная, если произведена переоценка основных фондов) стоимость амортизируемого имущества, руб.

При применении нелинейного метода сумму начисленной за один период амортизации в отношении объекта амортизируемого имущества определяют как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта. Норма амортизации объекта амортизируемого имущества в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества, определяется по формуле

, (5.7)

, (5.7)

Сумму амортизации в i-м году, определенную нелинейным методом, рассчитывают по следующей формуле

где Fост — остаточная стоимость амортизируемого имущества.

Большое значение при расчете амортизационных отчислений имеет срок полезного (нормативного) использования — период времени, в течение которого использование основных фондов призвано приносить доход и служить средством достижения целей предприятия.

Срок полезного использования устанавливается в соответствии с делением всех основных средств на 10 групп по возрастному признаку:

1) все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

2) имущество со сроком полезного использования свыше 2 до 3 лет включительно;

3) свыше 3 до 5 лет включительно;

4) свыше 5 до 7 лет включительно;

свыше 7 до 10 лет включительно;

свыше 10 до 15 лет включительно;

свыше 15 до 20 лет включительно;

свыше 20 до 25 лет включительно;

свыше 25 до 30 лет включительно;

свыше 30 лет.

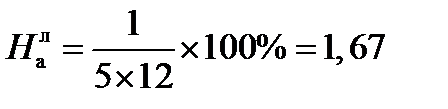

Пример 5.4 Определить месячную сумму амортизационных отчислений для оборудования первоначальной стоимостью 2480 тыс. руб. Срок полезного использования установлен пять лет.

Решение. Норма амортизации составит, %:

.

.

За месяц будет начислена сумма, тыс. руб.:

2480 × 1,67 : 100% = 41,333.

Сумма амортизации, начисленной за весь срок службы оборудования, отражает в денежном выражении возмещенный износ основных фондов — такой износ называют книжным. Таким образом, определить книжный износ основных фондов в денежном выражении можно по формуле

где Аi — годовая сумма амортизационных отчислений в i-м году;

Тф — фактический срок эксплуатации основных фондов.

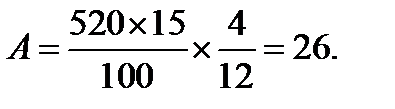

Пример 5.5. В августе 2006 г. был приобретен станок по цене 400 тыс. руб. Коэффициент транспортно-заготовительных расходов, связанных с приобретением оборудования, равен 0,1; коэффициент, учитывающий затраты на строительно-монтажные работы, непосредственно связанные с данным оборудованием, — 0,2. Переоценка станка была проведена в 2007 г. с коэффициентом 1,3. Норма амортизации — 15%. Рассчитать первоначальную стоимость станка при вводе его в эксплуатацию и сумму начисленной линейным способом амортизации по данному станку за 2006 и 2007 г.

Решение. Первоначальная стоимость включает в себя затраты на приобретение станка, транспортно-заготовительные расходы и затраты на монтаж. Согласно формуле (5.1) первоначальная стоимость составит, тыс. руб.:

Fпер = 400 + 400 ´ 0,1 + 400 ´ 0,2 = 520.

Поскольку станок куплен в августе, то амортизационные отчисления за 2006 г. составят, тыс. руб.:

Амортизационные отчисления за 2007 г., тыс. руб.:

А = 520 × 15% : 100% = 78.

ТЕМА 5. ОСНОВНЫЕ ПРОИЗВОДСТВЕННЫЕ ФОНДЫ ПРЕДПРИЯТИЯ

Дата: 2019-04-23, просмотров: 421.