В современных условиях конкурентоспособность предприятия на рынке является главным критерием эффективности производства, оценки эффективности системы управления.

По комплексной методике оценки конкурентоспособности предприятия получаем следующее:

- уровень конкурентоспособности считать как средневзвешенную величину по показателям конкурентоспособности конкретных товаров на конкретных рынках;

- отдельно считать показатель устойчивости функционирования предприятия.

Для точной оценки конкурентоспособности предприятия рассмотрим динамический метод, основанный на теории эффективной конкуренции.

Согласно этой теории наиболее конкурентоспособными являются те предприятия, где наилучшим образом организована работа всех подразделений и служб. На эффективность деятельности каждой из служб оказывает влияние множество факторов - ресурсов. Оценка эффективности работы каждого из подразделений предполагает оценку эффективности использования им этих ресурсов. В основе метода лежит оценка групповых показателей или критериев конкурентоспособности.

В первую группу входят показатели, характеризующие эффективность управления производственным процессом: экономичность производственных затрат, рациональность эксплуатации основных фондов, совершенство технологии изготовления товара, организацию труда на производстве.

Во вторую группу объединены показатели, отражающие эффективность управления оборотными средствами: независимость предприятия от внешних источников финансирования, способность предприятия расплачиваться по своим долгам, возможность стабильного развития предприятия в будущем.

В третью группу включены показатели, позволяющие получить представление об эффективности управления сбытом и продвижением товара на рынке средствами рекламы и стимулирования.

И в четвёртую группу - показатели конкурентоспособности товара: качество товара и его цена.

В связи с тем, что каждый из этих показателей имеет разную степень важности для расчета коэффициента конкурентоспособности предприятия (ККП), экспертным путём были разработаны коэффициенты весомости критериев.

Расчет критериев и коэффициента конкурентоспособности предприятия производится по формуле средней взвешенной арифметической:

ККП=0,15 ЭП + 0,29 ФП + 0,23 ЭС + 0,33 КТ, (3.1)

где ККП - коэффициент конкурентоспособности предприятия;

ЭП - значение критерия эффективности производственной деятельности предприятия;

ФП - значение критерия финансового положения предприятия;

ЭС - значение критерия эффективности организации сбыта и продвижения товара на рынке;

КТ - значение критерия конкурентоспособности товара;

0,15; 0,29; 0,23; 0,33 - коэффициенты весомости критериев.

ЭП = 0,31И + 0,19Ф + 0,40РТ + 0,10П, 3.2)

Где ЭП – критерий эффективности производственной деятельности предприятия;

И - относительный показатель издержек производства на единицу продукции;

Ф - относительный показатель фондоотдачи;

РТ - относительный показатель рентабельности товара;

П - относительный показатель производительности труда;

0,31; 0,19; 0,40; 0,10 - коэффициенты весомости показателей.

ФП = 0,29 КА + 0,20 КП 0,36 КЛ + 0,15 КО, (3.3)

где ФП - критерий финансового положения предприятия ;

КА - относительный показатель автономии предприятия;

КП - относительный показатель платежеспособности предприятия;

КЛ - относительный показатель ликвидности предприятия;

КО - относительный показатель оборачиваемости оборотных средств;

0,29; 0,20; 0,36; 0,15 - коэффициенты весомости показателей.

ЭС = 0,37РП + 0,29КЗ + 0,21КМ + 0,14КР, (3.4)

где ЭС - критерий эффективности организации сбыта и продвижения товара;

РП - относительный показатель рентабельности продаж;

КЗ - относительный показатель затоваренности готовой продукцией;

КМ - относительный показатель загрузки производственных мощностей;

КР - относительный показатель эффективности рекламы и средств стимулирования сбыта;

0,37; 0,29; 0,21; 0,14 - коэффициенты весомости показателей.

КТ=К/Ц, (3.5)

где К- показатель качества товара;

Ц - показатель цены товара;

Кт - показатель конкурентоспособности товара.

В общем виде алгоритм расчета коэффициента конкурентоспособности промышленного предприятия предусматривает три последовательных этапа:

1) расчет единичных показателей конкурентоспособности предприятия и перевод показателей в относительные величины (баллы).

Для перевода показателей в относительные величины производится их сравнение с базовыми показателями. В качестве базовых показателей (базы для сравнения) могут выступать:

- среднеотраслевые показатели;

- показатели любого конкурирующего предприятия или предприятия-лидера на рынке;

- показатели оцениваемого предприятия за прошлые отрезки времени.

2) расчёт критериев конкурентоспособности предприятия по представленным выше формулам.

3) расчет коэффициента конкурентоспособности предприятия (ККП).

Данная оценка конкурентоспособности предприятия охватывает все наиболее важные оценки хозяйственной деятельности промышленного предприятия, исключает дублирование отдельных показателей, позволяет быстро и объективно получить картину положения предприятия на отраслевом рынке. Использование в ходе оценки сравнения показателей за разные промежутки времени дает возможность применять этот метод как вариант оперативного контроля отдельных служб.

Рассмотрим критерии оценки коэффициента конкурентоспособности предприятия:

- рыночные лидеры — предприятия, имеющие максимальный коэффициент конкурентоспособности (КФ). Как правило, эти предприятия имеют максимальную рыночную долю при продажах, являются лидерами в ценовой политике, оптимизации затрат, использовании разнообразных распределительных систем и т.д. Для предприятий-лидеров характерным поведением является оборона.

- рыночные претенденты — предприятия, расчетный коэффициент конкурентоспособности которых лежит в диапазоне от 3,1 до 9.

Эти предприятия, как правило, борются за увеличение рыночной доли продаж, проводят ценовой демпинг. Для них характерна стратегия атаки на всех направлениях деятельности.

- рыночные последователи — предприятия, расчетный коэффициент конкурентоспособности которых лежит в диапазоне от 1 до 3. Эта группа предприятий проводит политику следования за отраслевым лидером, не рискует, но и не проявляет пассивности. Предприятия этой группы особенно осторожно и взвешенно принимают решения, касающиеся их деятельности на рынке. Они копируют деятельность лидера, но действуют более осмотрительно и рассчитывают на меньшие ресурсы. Они, как правило, подвержены атакам со стороны рыночных претендентов.

- предприятия, действующие в рыночной нише. Расчетный коэффициент конкурентоспособности этой группы лежит в диапазоне от –0,99 до –6,9. Предприятия этой группы обслуживают маленькие рыночные сегменты, которые другие участники конкуренции не видят или не принимают в расчет. Для них характерен высокий уровень специализации. Круг клиентов ограничен, но характерен высокий уровень цен. В своей деятельности предприятия максимально зависят от клиентов и опираются на них.

- банкроты — предприятия с коэффициентом конкурентоспособности от –7 до –10. Эти предприятия принимают режим внешнего управления и проводят мероприятия по выходу из банкротства или проводят расчеты с кредиторами и ликвидируются.

Целью оценки рисков предприятий должно быть умение авторов проекта заранее предугадать все типы рисков, с которыми они могут столкнуться, источники этих рисков и момент, их возникновения. А оценив риски, разработать меры по сокращению этих рисков и минимизации потерь, которые они могут вызвать.

В данной работе используется один из наиболее эффективных методов оценки рисков – метод балльной оценки рисков.

Для практического использования этого метода применяется следующая последовательность:

- определить простые риски;

- оценить вероятность наступления событий, относящихся к каждому простому риску;

- определить удельный вес каждого простого риска во всей совокупности;

- рассчитать балльную оценку наступления риска по всем стадиям проекта;

- классифицировать риски;

- разработать перечень мер, позволяющий их уменьшить.

Рассмотрим эти шаги более подробно:

1. Определить простые риски .

2. Оценка вероятностей наступления события, относящихся к каждому простому риску, и определение удельного веса каждого простого риска во всей совокупности определяется по таблице 4.1 и 4.2 раздела информацион-ного обеспечения.

3. Расчет балльной оценки наступления риска по всем стадиям проекта.

Общий балл для оценки риска рассчитывался перемножением вероятности наступления рискового события на коэффициент величины ущерба от его наступления:

M = S P  I , (3.6)

I , (3.6)

где M - степень воздействия рисков

P – вероятность возникновения рисков, в соответствии с классифика-цией (в долях единицы)

I - величина потерь, в соответствии с классификацией (в единицах).

5. Классификации рисков, то есть разделения рисков на конкретные группы по определенным признакам.

По балльной шкале оценки рисков можно выделить, три группы рисков:

- с баллом от 1 до 2 – незначительные риски, специальные меры не принимаются;

- с баллом от 2 до 4 – значительные риски, для них надо разработать комплекс мер по минимизации вероятности их наступления;

- с баллом от 4 и более – существенные риски, вероятность их наступления велика и ущерб от их воздействия критичен для проекта.

M=0.2*I1+0.2*I2+0.4*I3+0.9*I4+0.5*I5+0.6*I6+0.2*I7+0.1*I8+0.1*I9+0.8*I10+0.8*I11+0.2*I12+0.5*I13+0.8*I14+0.6*I15+0.5*I16+0.4*I17+0.8*I18+0.3*I19+0.4* I20 +0.4*I21+0.5*I22+0.3*I23+0.3*I24+0.3*I25. (3.7)

4. Разработка перечня мер, позволяющая уменьшить риски.

Для рисков с баллом более 4 необходимо разработать комплекс мер по снижению их воздействия на проект.

Это самая важная часть, в которой должно быть дано описание риска (ситуации, когда он может возникнуть и последствия, которые он может за собой повести), выбранного их таблицы и четко описана программа действий либо снижения вероятности наступления этого риска, либо уменьшения ущерба от его последствий.

Теперь рассмотрим анализ конкурентоспособности отраслей и региона, для которых тоже используем комплексную методику и рассчитаем следующие показатели:

- коэффициент локализации рассчитывается отношением удельного веса данной отрасли в структуре производства региона к удельному весу той же отрасли в стране.

Kir=  , (3.8)

, (3.8)

где qir - объем выпуска i-ой отрасли в регионе r;

qi - общий объем выпуска i-ой отрасли в стране;

Qr - объем валового выпуска в регионе r;

Q - объем валового выпуска в стране.

Чем больше концентрация (или локализация) данной отрасли в регионе, тем больше значение коэффициента. Если Kir > 1, то локализация отрасли в регионе превышает среднюю долю этой отрасли в валовом выпуске страны.

Коэффициент душевого производства исчисляется отношением удельного веса отрасли региона в соответствующей структуре отрасли страны к удельному весу населения региона в населении страны.

Kдir=  , (3.9)

, (3.9)

где qir - объем выпуска i-ой отрасли в регионе r;

Qr - общий объем выпуска i-ой отрасли в стране;

ni – количество населения в регионе;

N – количество населения в стране;

Коэффициент специализации региона на данной отрасли определяется как отношение удельного веса региона в стране по данной отрасли к удельному весу региона в ВВП страны.

Kcir=  , (3.10)

, (3.10)

где Kcir - коэффициент специализации i - ой отрасли в регионе r;

αir - доля региона r в объеме выпуска i отрасли;

αr - доля региона r в объеме валового выпуска в стране.

Если расчетные показатели больше или равны единице, следовательно, данные отрасли выступают как отрасли рыночной специализации и в них либо существуют кластеры, либо их создание является возможным. При формировании кластеров и выборе из них наиболее приоритетных необходимо оценить динамику коэффициентов локализации, так как увеличение значения показателей в динамике свидетельствует о возможных дальнейших перспективах роста кластеров, а снижение – о возможной необходимости расширения ассортимента выпускаемой продукции, необходимости модернизации производства или о неперспективности кластера в будущем.

Ранжирование отраслей по этим показателям определяет приоритетность анализа отраслей на следующем этапе. При этом нет оснований для исключения каких-либо отраслей из следующего этапа.

Количественный анализ отраслей и региона дополняется качественным.

Результаты данного этапа – определение наличия и состава ресурсной базы, необходимой для обеспечения конкурентоспособности региона в определенных секторах экономики. Эти результаты формируются на основе анализа комплекса условий, каждое из которых в отдельности и все вместе, составляют основу конкурентной устойчивости:

- факторы производства, необходимые для ведения конкурентной борьбы в данной отрасли;

- спрос на внутреннем рынке для продукции отрасли;

- конкурентоспособные отрасли-поставщики или другие сопутству-ющие отрасли в данном регионе;

- факторы, мотивирующие формирование эффективных стратегий организации и управления предприятиями, важнейшим из которых является конкуренция на внутреннем рынке.

Специфика отрасли определяет разную важность этих условий. Оценка наличия условия может быть количественной или качественной. Качественная оценка возможна на основе результатов специализированных опросов руководителей исследуемых предприятий.

По методике, предложенной В. Е. Андреевым, комплексный показатель конкурентоспособности региона складывается из двух групп:

- Y— показатель уровня жизни;

- I — инвестиционная привлекательность региона. Соответственно каждый из них включает в себя:

Y = PC+G + L, (3.11)

где PC — покупательная способность населения;

G — коэффициент концентрации доходов (коэффициент Джини);

L — уровень безработицы.

I = Ip +Ir +1q +Q, (3.12)

где Ip — инвестиционный потенциал региона;

Ir — инвестиционный риск;

Iq — реальные объемы инвестиций;

Q — число убыточных предприятий в регионе.

В. Е. Андреевым предлагается вариант расчета конкурентоспособности региона, основанный па ранжировании регионов по численным значениям каждого из частных показателей с определением соответствующего места региона. Затем место, занятое регионом умножается на весовое значение каждого показателя и все они суммируются. Вес показателя определяется его «влиянием» па всю группу показателей (Y или I) и исходя из выбранной темы исследования, ставящей целью проследить взаимосвязь механизма ценообразования и конкурентоспособности региона.

Веса показателей имеют следующие значения:

- PC = 0,5 — в большей степени учитывает взаимосвязь двух рынков:

а) товаров и услуг;

б) труда.

- G = 0,3 — концентрация доходов является следствием функциони-рования рынка труда и сильно зависит от социальной политики региональной власти;

- L = 0,2 — показатель безработицы имеет существенные погрешности, так как в условиях кризиса не всегда учитывает большую долю скрытой безработицы;

- Iq = 0,7 — объем реальных (как внутренних, так и внешних) инвес-тиций свидетельствует о действительной инвестиционной привлекательнос-ти региона, а следовательно, и об эффективности регионального хозяйство-вания.

- Ip = 0,5 — инвестиционный потенциал учитывает основные макроэкономические характеристики, насыщенность территории факторами производства и другие показатели;

- Ir= 0,4 — интегральный показатель, рассчитываемый консалтинговым агентством “Эксперт РА” и учитывающий законодательный, политический, экономический, финансовый, криминальный и экологический риски;

- Q = 0,3 — число убыточных предприятий говорит об их слабой адаптированности в силу различных причин к функционированию в условиях рыночной экономики.

k=k1*0.5+k2*0.3+k3*0.2+k4*0.7+k5*0.5+k6*0.4+k7*0.3. (3.13)

Данная методика, безусловно, не может считаться бесспорной. Скорее, ее надо рассматривать как один из возможных вариантов построения методики оценки конкурентоспособности региона. Конкретный вариант может быть выстроен под конкретную задачу, а еще точнее — под конкретную целевую группу «потребителей» территории, с учетом которой выбираются как конкуренты, так и собственно критерии и показатели оценки, весовые коэффициенты.

Для сравнения можно использовать метод сравнений, который может

работать, если вести речь о конкурентных и партнерских отношениях конкретного региона с другим, обычно соседствующим регионом. Соседи всегда и конкурировать, и партнерствовать чаще всего бывают просто вынуждены. В методе сравнений для оценки инвестиционной привлекатель-ности присутствует модель, включающая экономическую и рисковую составляющие:

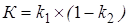

, (3.14)

, (3.14)

где К – показатель инвестиционной привлекательности региона, в долях единицы;

k1 – экономическая составляющая, в долях единицы;

k2 – рисковая составляющая, в долях единицы.

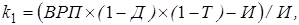

Экономическая составляющая представляет отношение прибыли от инвестиций к вложенным средствам:

(3.15)

(3.15)

где ВРП – валовой региональный продукт,

Д – дефицит бюджета, в долях единицы (отношение дефицита госбюджета к ВРП);

Т – средняя ставка налогообложения;

И – объем инвестиций.

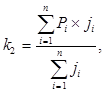

Рисковая составляющая необходима для оценки уровня совокупного риска, рассчитывается по следующей формуле:

(3.16)

(3.16)

где n – число показателей;

pi – характеристика показателя;

ji – вес показателя.

По этому методу, регионы в зависимости от значения показателя инвестиционной привлекательности классифицируются по таблице 4.3 раздела информационное обеспечение. Схема программы представлена на рисунке 3.2.

Дата: 2019-05-29, просмотров: 306.