Институт: экономики и управления

Кафедра: Инвестиций

Курсовая работа

«Паевые инвестиционные фонды: Механизмы, преимущества, особенности»

Москва

2006

СОДЕРАЖЕНИЕ

ВВЕДЕНИЕ……………………………………………………………….........2

Глава 1. Понятие паевых инвестиционных фондов………………….......3

1.1. Определение. Сущность............................................................................3

1.2. Виды фондов................................................................................................3

1.3. Инвестиционный пай.................................................................................5

1.4. Во что вкладываются деньги пайщиков................................................5

Глава 2. Технология паевых инвестиционных фондов..............................7

2.1. Механизм работы паевого фонда. Контроль за деятельностью управляющей компании..................................................................................7

2.2. Как стать пайщиком. Продажа паев.....................................................10

2.3. Расходы и налоги пайщика.....................................................................12

2.4. Информация о паевом фонде, доступная инвестору..........................13

Глава 3. Преимущества ПИФов.................................................................21

Преимуществ ПИФов

Преимущество ПИФа над банком

ЗАКЛЮЧЕНИЕ................................................................................................27

СПИСОК ЛИТЕРАТУРЫ И ИСТОЧНИКОВ..........................................28

ПРИЛОЖЕНИЕ «ПИФы в России»………………………………………29

ВВЕДЕНИЕ

Паевые фонды – самый современный и прогрессивный способ сохранения и приумножения сбережений. Паевой инвестиционный фонд (ПИФ) – это один из видов коллективных инвестиций. Средства многих частных инвесторов собираются в единый портфель и благодаря этому инвестируются на более выгодных для клиентов условиях, чем если бы каждый из них инвестировал свои средства самостоятельно.

Паевые инвестиционные фонды (ПИФы) - это новая для россиян возможность вложения своих сбережений в целях их прироста, альтернативная привычным банковским вкладам и наличной валюте. Сейчас ПИФы становятся все более и более популярными. Не только среди тех, кто давно следит за фондовым рынком и хорошо осведомлен о деятельности паевых фондов, но и среди быстро растущего числа частных инвесторов. Во многом это связано с изменениями, происходящими на финансовых рынках страны, - снижением процентных ставок по вкладам в банках, падением курса доллара. Владельцы сбережений становятся более восприимчивыми к информации о новых способах сохранения и приумножения своих денег. В данной работе будут рассмотрен изучен вопрос обращения с паевыми инвестиционными фондами.

Глава 1. Понятие паевых инвестиционных фондов

Понятие. Сущность.

Паевой инвестиционный фонд (ПИФ) - это объединенные средства инвесторов, переданные в доверительное управление управляющей компании. Сам паевой инвестиционный фонд не является юридическим лицом - это так называемый "имущественный комплекс", а по сути, это инвестиционный портфель.

Вкладывая денежные средства в паевой инвестиционный фонд, инвестор фактически заключает с управляющей компанией договор доверительного управления и становится владельцем инвестиционных паев. Паи выдает управляющая компания, осуществляющая доверительное управление этим паевым инвестиционным фондом.

Имущество, передаваемое в паевой фонд пайщиками, остается собственностью пайщиков, а управляющая компания осуществляет доверительное управление паевым инвестиционным фондом, совершая сделки с этим имуществом.

Управляющая компания вправе передать свои права и обязанности по управлению паевым фондом другой управляющей компании. (Передача паевых фондов от одной управляющей компании другой уже успешно осуществлялась в России на практике).

Виды фондов

Паевые инвестиционные фонды бывают трех типов: открытыми, интервальными и закрытыми.

В открытом фонде инвестор имеет возможность купить или продать свой пай в любой рабочий день.

В интервальном фонде инвестор имеет возможность купить или продать свой пай только в определенные сроки - в так называемые "периоды открытия интервала". Интервал открывается не реже одного раза в год (обычно это 2-4 раза в год) на срок, равный двум неделям. Даты открытия и закрытия интервала фиксированные, они прописаны в правилах доверительного управления фондом.

Закрытые ПИФы создаются под какой-то проект, и продать свои паи можно только после завершения этого проекта. Закрытый фонд создается для прямых инвестиций, на срок 1 - 15 лет. При этом такие фонды не обязаны выкупать свои паи, пайщики получают деньги только после прекращения деятельности фонда. Это удобно для среднесрочных инвестиций, поскольку позволяет покупать значительные пакеты акций или недвижимость, не заботясь об их ликвидности и не опасаясь внезапного оттока средств пайщиков.

В зависимости от объектов инвестирования паевой фонд может быть:

· фондом денежного рынка;

· фондом облигаций;

· фондом акций;

· фондом смешанных инвестиций;

· фондом фондов;

· фондом недвижимости (за исключением открытых и интервальных паевых инвестиционных фондов);

· индексным фондом;

· фондом особо рисковых (венчурных) инвестиций (за исключением открытых и интервальных паевых инвестиционных фондов).

Сейчас наиболее распространены и привлекательны для частных инвесторов открытые и интервальные паевые фонды акций, облигаций и смешанных инвестиций. Именно эти фонды давно работают на российском фондовом рынке.

Закрытые паевые фонды появились в 2003 году и не так доступны широкому кругу частных инвесторов, как открытые и интервальные фонды.

В 2003 году также появились первые фонды недвижимости, индексный фонд и фонд денежного рынка.

Инвестиционный пай

Инвестиционный пай является именной ценной бумагой. Пай удостоверяет право его владельца на долю имущества, составляющего паевой инвестиционный фонд. Инвестиционный пай не имеет номинальной стоимости, а количество инвестиционных паев, принадлежащих одному владельцу, может выражаться дробным числом, что зависит от суммы, вложенной пайщиком в паевой фонд.

Инвестиционный пай является бездокументарной ценной бумагой - учет прав на инвестиционные паи осуществляется на лицевых счетах в реестре владельцев инвестиционных паев.

Владельцы инвестиционных паев несут риск убытков, связанных с изменением рыночной стоимости имущества, составляющего паевой инвестиционный фонд.

Доход пайщика

Доход пайщика складывается из прироста стоимости его паев. Стоимость паев со временем может как увеличиваться, так и уменьшаться, поскольку изменяется рыночная стоимость ценных бумаг в составе имущества фонда. Именно поэтому, как отмечено выше, владельцы инвестиционных паев несут риск убытков, связанных с изменением стоимости паев. Доходность фонда не гарантируется ни государством, ни управляющей компанией. Управляющая компания также не вправе предоставлять какие-либо гарантии, обещания и предположения о будущей эффективности и доходности ее инвестиционной деятельности.

Владельцам паев никакие доходы в виде процентов или дивидендов не начисляются и не выплачиваются. Пайщик получает доход только при обратной продаже своих паев управляющей компании (конечно, если стоимость паев выросла и покрыла все расходы пайщика).

Расчетная стоимость пая открытого паевого фонда определяется и публикуется управляющей компанией ежедневно. Расчетная стоимость пая интервального паевого фонда определяется управляющей компанией ежемесячно.

Стоимость пая определяется исходя из текущей стоимости чистых активов (СЧА) фонда путем деления СЧА на количество выданных паев.

Стоимость чистых активов - это разница между активами и пассивами фонда. Активы фонда - это имущество (ценные бумаги, депозиты, денежные средства, дебиторская задолженность и пр.), а пассивы - кредиторская задолженность и резервы предстоящих расходов и платежей.

Если рыночная стоимость ценных бумаг в составе активов фонда растет, то растет и стоимость пая, и наоборот, если рыночная стоимость ценных бумаг в составе активов фонда падает, то падает и стоимость пая.

Стоимость чистых активов фонда изменяется и за счет покупки или продажи паев пайщиками, однако это не влияет на цену пая (так как изменяется количество паев фонда).

Расходы и налоги пайщика

Для возмещения расходов, связанных с выдачей и погашением инвестиционных паев, правилами доверительного управления паевым инвестиционным фондом могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки с расчетной стоимости инвестиционных паев при их погашении.

Надбавка при покупке паев, если она есть, фактически уменьшает количество паев, которое записывается в реестр на пайщика. А скидка уменьшает сумму денежных средств, выдаваемых пайщику при погашении паев. Это прямые расходы пайщика.

Максимальный размер надбавки не может составлять более 1,5 процента расчетной стоимости инвестиционного пая. Максимальный размер скидки не может составлять более 3 процентов расчетной стоимости инвестиционного пая.

За счет имущества, составляющего паевой инвестиционный фонд, выплачиваются вознаграждения управляющей компании, специализированного депозитария, специализированного регистратора, оценщика и аудитора, а также другие расходы, связанные с управлением паевым фондом. Их сумма не превышает 10% от среднегодовой стоимости чистых активов фонда (СЧА). Фактически это тоже расходы пайщиков, но они уже учтены в расчетной стоимости паев, по которой покупаются и продаются паи.

Инвестор обязан заплатить налог с полученного в ПИФе дохода. А доход возникает исключительно в момент продажи им пая. Если же инвестор продолжает владеть паями даже несколько лет, он свободен от налогов.

Физические лица с полученного дохода платят подоходный налог. Физические лица - резиденты Российской Федерации в настоящее время уплачивают налог по ставке 13%. Нерезиденты - 30%.

Управляющая компания является налоговым агентом - то есть она исчисляет и взимает налоги с пайщиков при продаже ими паев и затем перечисляет собранные налоги в бюджет.

Налогооблагаемая база, с которой исчисляется налог, определяется как разница между суммой, полученной при продаже паев, и суммой расходов на приобретение этих паев. Но можно воспользоваться и так называемым имущественным налоговым вычетом.

При определении размера налоговой базы пайщики-физические лица имеют право на получение имущественного налогового вычета в размере:

всей суммы, полученной от продажи паев, при владении паями в течение трех лет и более (другими словами, пайщик освобождается от налога);

в размере 125000 рублей при владении паями менее трех лет (другими словами, при продаже паев управляющей компании на сумму до 125 000 рублей пайщик также фактически освобождается от налога).

Чтобы воспользоваться налоговым вычетом, нужно подать заявление на предоставление соответствующего вычета в управляющую компанию.

Как определяется цена пая

Пай не имеет номинальной стоимости. При формировании фонда стоимость паев устанавливается управляющей компанией, и она фиксирована. Но после того как фонд сформирован, стоимость пая зависит от стоимости чистых активов фонда.

Стоимость пая не может быть установлена произвольно, а рассчитывается по строгим правилам, определенным регулятором.

Чистые активы фонда = активы — обязательства

Активы фонда - это все, чем фонд владеет: деньги, ценные бумаги, другое разрешенное имущество.

Но у фонда есть и обязательства, то есть расходы: например, на оплату услуг управляющей компании, депозитария, регистратор, аудитора. Оплата этих расходов осуществляется из активов фонда. То, что остается после оплаты всех расходов, уже совершившихся или предстоящих, и называется чистыми активами.

СЧА

––––––––– = стоимость 1 пая

кол-во паев

Стоимость чистых активов (СЧА), разделенная на количество паев, составляет стоимость инвестиционного пая. Если чистые активы фонда растут в результате его успешной деятельности, то растет и стоимость одного пая. Если уменьшаются, то, соответственно, уменьшается и стоимость пая. Вот почему изменение стоимости пая - самый важный показатель работы фонда.

В паевых фондах инвестор получает свою прибыль не процентами на вклад, как в банке (и дивидендов на паи тоже нет). Прибыль -это изменившаяся стоимость инвестиционного пая. Но не тогда, когда пай остается в фонде, а только при его продаже.

Чтобы получить прибыль на руки, надо продать свой пай обратно управляющей компании (погасить). Разумеется, прибыль будет только в том случае, если стоимость пая увеличилась за то время, что пайщик вкладывали средства в ПИФ. Если же стоимость пая уменьшилась, то прибыль пайщика отрицательна.

Об издержках

За свою работу управляющая компания берет вознаграждение – определенный процент от активов паевого фонда. Также должны оплачиваться услуги депозитария, регистратора и аудитора. В сумме эти расходы не могут превышать 10% от размера активов. В реальности конкуренция между управляющими компаниями заставляет снижать размер вознаграждения и обычно он примерно равен 3%.

При покупке (выдаче) и продаже (погашении) паев с пайщика тоже могут взять комиссионные – надбавку при покупке и скидку при выкупе. Обычный размер надбавок – 1 – 1,5%. Что касается скидок, то многие фонды снижают их с течением времени инвестирования, а после года инвестирования не берут вовсе. Ряд фондов не имеет надбавок, некоторые не имеют скидок, а некоторые – ни того, ни другого.

Глава 3. Преимущества ПИФОВ

Преимуществ ПИФОВ

1.Жесткий контроль государства - первое преимущество ПИФов

2.Второе преимущество – профессионализм управляющей компании

3.Возможность продать финансовый инструмент в любой момент называется ликвидностью и является третьим преимуществом ПИФов

4.Раскладывание средств по разным «корзинкам» называется диверсификацией, и это четвертое преимущество паевых фондов

5.Пятое преимущество - паевые фонды доступны большинству россиян

6.Прибыль паевых фондов не облагается налогом, и это их шестое преимущество

В России фонды работают с 1996 года. Благодаря продуманному механизму работы и жесткому контролю за их работой со стороны государственного регулирующего органа вот уже 8 лет ПИФы оправдывают свою репутацию наиболее безопасного финансового института для частных инвесторов.

Важным преимуществом паевых фондов являются профессионализм управления средствами, а также надежность и доступность.

Федеральная комиссия по рынку ценных бумаг тщательно продумала устройство паевых фондов. В результате с момента их создания в 1996 году до настоящего времени не было ни одного случая мошенничества со средствами пайщиков.

Если принято решение продавать и покупать ценные бумаги самостоятельно, соответственно возникает необходимость информирования о ситуации на рынке, а также в финансовом положении разных предприятий. Необходимо наличие информации о хороших и плохих новостях в политике и экономике. Это требует много времени и знаний. Для работающего в другой сфере человека это довольно затруднительно. Гораздо больших результатов можно достичь, если поручить это профессионалам рынка ценных бумаг.

В случае, если пайщик сам не является знатоком финансов. Специалисты управляющей компании берут на себя управление деньгами клиентов. Они анализируют ситуацию на рынке ценных бумаг и решают, какие бумаги в данный момент стоит купить, а какие – продать.

Пай открытого паевого фонда можно продать в любой рабочий день. По закону управляющая компания обязана купить пай по текущей стоимости, поэтому невозможна ситуация, когда клиенту отказывают в выплате денег.

Управляющий может купить много разных ценных бумаг, так, чтобы снижение стоимости одних возмещалось ростом курса других. Одному человеку понадобилось бы несколько сотен тысяч долларов, чтобы создать такой набор ценных бумаг (его называют «портфелем ценных бумаг» или «инвестиционным портфелем»). В паевом фонде даже небольшие средства любого пайщика распределены по всему портфелю паевого фонда.

В большинство ПИФов можно прийти с суммой в 3 – 10 тысяч рублей, что вполне по силам частным лицам. А в некоторых паевых фондах ждут пайщиков и с 1000 рублей, и даже с 500. В четырех ПИФах минимальная сумма вообще не установлена.

Важно, что прибыль паевого фонда не облагается налогом. Значит, прибыль не уменьшается на 24% (налог на прибыль), а это еще больше увеличивает доход пайщика.

ЗАКЛЮЧЕНИЕ

Итак, благодаря росту экономики постепенно развивается рынок ценных бумаг - все чаще в деловых СМИ появляется информация о росте рынка акций или стремительном развитии коллективных инвестиций (в том числе ПИФов). Много информации о паевых фондах появилось и благодаря проводимой пенсионной реформе - рекламе управляющих компаний в газетах, на радио, телевидении и даже в метро. Таким образом в результате написания данной работы, хотелось бы обратить особое внимание преимуществам ПИФов. Паевые инвестиционные фонды обладают рядом преимуществ для частного инвестора:

· потенциально более высокая доходность (по сравнению с банковскими вкладами)

· максимальная защита интересов инвестора за счет строгого регулирования рынка инвестиционных фондов со стороны государства

· паевой фонд не является юридическим лицом и не платит налог на прибыль, что также дает возможность обеспечить больший прирост клиентских средств

· управление средствами профессионалами рынка, которые не только знают, какие бумаги следует выбирать в качестве объекта для инвестиций, но и способны оперативно реагировать на изменение рыночной конъюнктуры

· открытость структуры инвестиционного портфеля и регулярная отчетность

СПИСОК ЛИТЕРАТУРЫ И ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ «ПИФЫ в России»

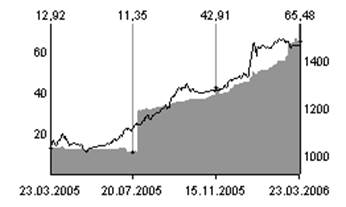

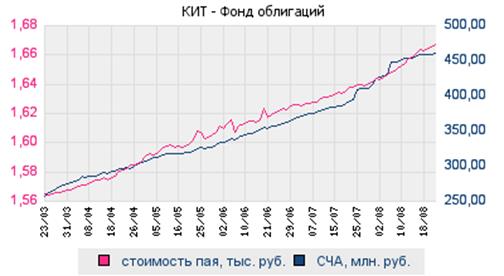

Рис 1. Динамика за год

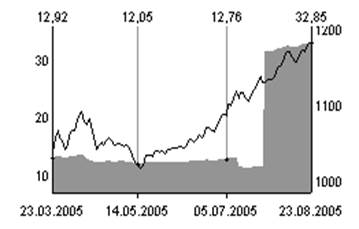

Рис 2. Динамика за 6 месяцев

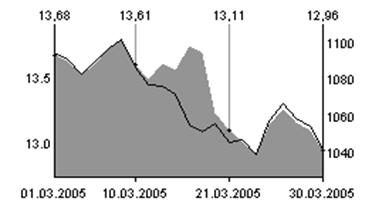

Рис 3. Динамика за 1 месяц

Рис 1. Динамика за месяц

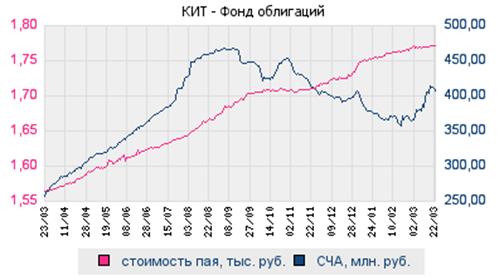

Рис.2 Динамика за год

Рис.3 Динамика за полугодие

Институт: экономики и управления

Кафедра: Инвестиций

Курсовая работа

«Паевые инвестиционные фонды: Механизмы, преимущества, особенности»

Москва

2006

СОДЕРАЖЕНИЕ

ВВЕДЕНИЕ……………………………………………………………….........2

Глава 1. Понятие паевых инвестиционных фондов………………….......3

1.1. Определение. Сущность............................................................................3

1.2. Виды фондов................................................................................................3

1.3. Инвестиционный пай.................................................................................5

1.4. Во что вкладываются деньги пайщиков................................................5

Глава 2. Технология паевых инвестиционных фондов..............................7

2.1. Механизм работы паевого фонда. Контроль за деятельностью управляющей компании..................................................................................7

2.2. Как стать пайщиком. Продажа паев.....................................................10

2.3. Расходы и налоги пайщика.....................................................................12

2.4. Информация о паевом фонде, доступная инвестору..........................13

Глава 3. Преимущества ПИФов.................................................................21

Преимуществ ПИФов

Дата: 2019-05-29, просмотров: 296.