Необходимо сказать, что на ликвидность банка оказывают влияние различные факторы внешней и внутренней среды. Воздействие внешней среды осуществляется через макроэкономические факторы, к числу которых обычно относятся:

· экономическая и политическая ситуация в стране;

· эффективность системы государственного регулирования и контроля в экономике;

· развитие и эффективность сегментов финансового рынка;

· возможность привлечения поддержки со стороны государства;

· степень развития банковской системы[4].

Микроэкономические факторы действуют на уровне данного коммерческого банка - в частности, это достаточность собственного капитала банка, качество и устойчивость (постоянство) ресурсной базы, качество активов, сбалансированность активов и пассивов по суммам и срокам, степень зависимости от внешних источников средств, эффективность управления банком, сложившийся имидж данной кредитной организации, эффективность маркетинговой политики. [6, С. 105-106]

Основные методы управления ликвидностью коммерческого банка можно классифицировать следующим образом:

· Коэффициентный метод;

· Метод анализа платёжных потоков;

· Модель общего фонда средств;

· Модель активного управления кредитным портфелем (секьюритизация активов);

· Модель управления резервной позицией (метод управляемых пассивов);

· Модель конверсии фондов.

Коэффициентный метод основан на инструкциях ЦБ РФ. Рассмотрим основные официальные коэффициенты оценки ликвидности, принятым в соответствии с инструкцией ЦБ РФ от 1 октября 1997г. №1 (с указаниями ЦБ РФ от 27 мая 1999 г. №567 - У) «О порядке регулирования деятельности банков». Согласно этой инструкции, каждый коммерческий банк осуществляет управление ликвидностью на основе расчётов обязательных коэффициентов (нормативов).

Первым коэффициентом является коэффициент достаточности капитала (Н1). Расчёт Н1 можно представить по формуле (1).

(1)

(1)

Где: А - активы, взвешенные с учётом риска;

Р (ц) - общая величина созданного резерва под обесценение ценных бумаг;

Р (к) - величина созданного резерва на вероятные потери по ссудам ;

Р (д) - созданный резерв на потери по прочим активам и по расчётам с дебиторами;

КРВ - величина кредитного риска (в абсолютном выражении) по внебалансовым операциям банка (кроме срочных сделок);

КРС - величина кредитного риска по срочным сделкам.

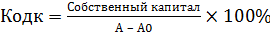

В литературе, посвященной коэффициентному методу управления ликвидностью, предлагается также дополнительный коэффициент, именуемый коэффициентом общей достаточности капитала (Кодк) определяемый по формуле (2).

(2)

(2)

Где: А - активы, взвешенные с учётом риска;

А0 - активы, имеющие нулевой коэффициент риска.

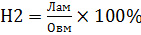

Следующий обязательный норматив ликвидности - коэффициент мгновенной ликвидности (Н2). В общем виде его можно записать в виде отношения высоколиквидных активов к обязательствам до востребования. Если детализировать расчёт коэффициента, то мы получим следующую формулу (3).

(3)

(3)

Где: Лам - высоколиквидные активы;

Овм - обязательства до востребования.

Норматив текущей ликвидности даёт оценку ликвидной позиции банка в пределах 30 дневного срока. Соответственно, расширяется диапазон анализируемых активов и пассивов. Данный норматив записывается в виде формулы (4).

(4)

(4)

Где: Лат - ликвидные активы;

Овт - обязательства до востребования и на срок до 30 дней.

Ещё один обязательный норматив ликвидности - Н4 (долгосрочная ликвидность). Показатель долгосрочной ликвидности рассчитывается по формуле (5).

(5)

(5)

Где: Крд - кредиты, выданные банком на срок более 1 года;

К - собственный капитал банка;

ОД - долгосрочные обязательства (сроком погашения свыше 1 года).

Таким образом, на сегодняшний день все кредитные организации осуществляют управление ликвидностью, ориентируясь на вышеперечисленные нормативы. Несмотря на очевидные преимущества (в первую очередь, заключающиеся в простоте и удобстве расчёта), коэффициентный метод имеет существенные недостатки:

· Система показателей ЦБ базируется на формальной группировке по счетам бухгалтерского баланса. В то же время даже однородные финансовые активы могут обладать разной ликвидностью - например, вексель заёмщика, оформленный при погашении просроченной задолженности и вексель Сбербанка РФ;

· Расчёт коэффициентов возможен только на отчётную дату составления баланса, при этом состояние ликвидности внутри срока не учитывается;

· Коэффициентная система закладывает ограничения с точки зрения худшего сценария развития ситуации с ликвидностью (чтобы максимально обеспечить стабильность и устойчивость банковской системы), однако соблюдение жёстких рамок приводит к обострению противоречия «ликвидность или доходность;

· Коэффициент является отражением статической ликвидности и предполагает одинаковое действие всех внешних и внутренних факторов, как в настоящий период времени, так и в будущем.

Метод анализа платёжных потоков. Управление ликвидностью кредитной организации не может быть обеспечено только на основе балансовых соотношений, то есть с использованием коэффициентного метода. Недостатком данного метода является невозможность выявить период и абсолютную сумму нехватки (излишка) ликвидных средств в настоящем и будущем. Поэтому параллельно с коэффициентным методом в России развивается оценка ликвидности на основе рассчитываемой ликвидной позиции: общей и в разрезе разных валют. При данном методе ликвидность понимается как поток (при методе коэффициентов – как запас).

В рекомендациях Банка России данный метод определен как «анализ риска потери ликвидности в связи с разрывом в сроках погашения требований и обязательств». [4]

Измерение и оценка состояния ликвидности предполагают создание в кредитной организации специальной информации. Основу такой информации составляет разработочная таблица, предназначенная для управления ликвидностью.

Составление разработочной таблицы позволяет на каждый период времени определить состояние ликвидности: активы соответствующего срока сопоставляются с пассивами, и выявляется дефицит или избыток ликвидности. Составление разработочной таблицы с группировкой активов и пассивов по срокам погашения в принципе может быть осуществлено банком самостоятельно, однако нормативно - правовые акты ЦБ РФ (в частности, Приложение к письму №139 - Т «Рекомендации по организации эффективного управления и контроля в кредитной организации» от 27.07.2000г.») рекомендуют использование разработочной таблицы Центрального банка. [см. Приложение А]

Итогом анализа платёжных потоков является показатель избытка (дефицита) ликвидности, рассчитанный нарастающим итогом, а также коэффициент избытка (дефицита) ликвидности. [4]

Расчёт избытка (дефицита) ликвидности представляет собой элемент GAP - анализа (от англ. Gap – разрыв, промежуток). В рекомендациях Банка России утверждается, что «в целях минимизации риска, связанного с потерей ликвидности, должно быть соблюдено равновесие между ликвидными активами и депозитами «до востребования», а также между краткосрочными и долгосрочными активами и краткосрочными и долгосрочными обязательствами». [4] Фактически избыток (дефицит) ликвидности должен стремиться к нулю. На практике нулевое значение достигается довольно редко - особенно это касается соотношения высоколиквидных активов и вкладов до востребования. Если исходить из возможности, что любой вклад физических лиц может быть изъят досрочно, то банку придётся хранить в виде наличных денег в кассе и остатков на корреспондентских счетах значительную часть средств для обеспечения выполнения обязательств по вкладам.

Модель общего фонда средств. Суть метода заключается в том, что все банковские средства, полученные из различных источников, рассматриваются как единый пул средств, имеющихся у банка. [см. Приложение Б]

Основная задача данного метода - правильно распределить этот общий объём средств на первичные резервы, вторичные резервы, ссуды и инвестиционные вложения. [6, С. 31]

В большинстве случаев в роли первичных резервов (т.е. мгновенно ликвидных актов) представлена кассовая наличность, средства на счете фонда обязательных резервов в Центробанке, средства на корсчете. Величину средств, включаемых в первичные резервы, определяют на основе отношения суммы наличных денег и приравненных к ней средств к общей сумме активов. Обычно около 15% средств, поступающих в банки, рекомендуется использовать как кассовую наличность. На практике в большинстве случаев этого не происходит, то есть сумма этого резерва значительно ниже.

В состав вторичных резервов входят высоколиквидные активы, которые можно быстро реализовать и которые имеют большую оборачиваемость. В российских условиях это, прежде всего, государственные ценные бумаги (также в состав вторичных резервов можно включить банковские акцепты и облигации первоклассных заёмщиков)[5].

В условиях, когда занятие длинной валютной позиции (то есть, когда сумма покупаемой банком валюты за свой счёт превышает сумму её продажи) обеспечивает доход в продолжительном отрезке времени, дополнительные резервы высоколиквидных видов иностранной валюты также можно отнести к вторичным резервам. Вместе с тем наличие значительных резервов валюты создаёт дополнительные валютные риски. Первичные резервы зачастую выступают как первый рубеж защиты на случай возникновения проблемы ликвидности, однако первичные резервы не приносят доход банку.

Следующий этап размещения средств - формирование портфеля кредитов. «Аксиома банковского бизнеса гласит: после того, как банк обеспечил первичные и вторичные резервы, он имеет право остаток средств использовать для предоставления ссуд своим клиентам, это самая важная часть банковских активов, поскольку приносит наибольший доход (около 80%)». [8, С. 38]

И наконец, в последнюю очередь при размещении средств, после удовлетворения потребностей заемщиков в кредитах, появляется возможность формировать портфель инвестиций: направлять деньги в долгосрочные проекты, «длинные» межбанковские кредиты, первоклассные ценные бумаги и т.д. Назначение портфеля инвестиций - приносить банку доход и быть дополнением резерва второй очереди.

При использовании метода общего фонда средств для управления активами у банка имеются широкие возможности выбора категорий активных операций, что, естественно, положительно. Негативным моментом выступает отсутствие четких критериев распределения средств по различным видам активов. Здесь характерны существенные отличия по требованиям к ликвидности по вкладам до востребования, сберегательным и срочным вкладам, основному капиталу. Для принятия правильных решений банкирам необходимы глубокие знания, опыт и интуиция.

Модель активного управления кредитным портфелем (секьюритизация активов). Секьюритизация представляет собой процесс перевода активов в более ликвидную форму. Суть схемы заключается в том, что потенциальный заемщик формирует пул однородных активов, на основе которого выпускаются долговые обязательства. Ключ к успешной секьюритизации - в отделении и обособлении сгенерированного пула активов от обычных рисков, связанных с компанией (банком), желающей воспользоваться механизмом секьюритизации для получения финансирования. [2, С. 112]

В частности, в классическом варианте секьюритизации предполагается выбор: выпуск ценных бумаг самим оригинатором или его дочерней компанией, либо новым, специально созданным юридическим лицом (специализированной компанией, далее - СК) что чаще используется на практике. Активы выделяются оригинатором в пул и передаются СК, которая эмитирует ценные бумаги, обеспеченные этими активами, для размещения среди инвесторов. Секьюритизация является достаточно новым инструментом управления активами в России, к тому же правовая база данного метода крайне ограничена. После принятия в 2003 году ФЗ «Об ипотечных ценных бумагах» у банков появилась возможность освоить механизм секьюритизации ипотечных кредитов. Однако механизм внутренней секьюритизации в России ещё практически не отработан, а в сегодняшней ситуации выпуск ценных бумаг под ипотечные кредиты возможен в крайне ограниченном варианте - учитывая сворачивание программ ипотеки во многих коммерческих банках.

Модель управления резервной позицией (метод управляемых пассивов). Метод управления резервной позицией является методом с большими преимуществами и большими недостатками. Его содержание заключается в следующем: определяем резервную позицию, т.е. не формируем заранее вторичные резервы, а лишь прогнозируем количество фондов, которое мы можем купить на денежном рынке и тем самым профинансировать возможный отток денежных средств.

В российской практике банки ограничены в использовании управляемых пассивов для поддержания ликвидности. Это обусловлено многими причинами, в том числе неразвитостью и нестабильным состоянием отечественного финансового рынка и минимальным набором финансовых инструментов, с помощью которых банки могут привлекать средства. В их число входят следующие инструменты:

1. Межбанковские займы (МБЗ) - этот источник средств на сегодняшний день является одним из наиболее доступных и высокомобильных. Отрицательным моментом использования этих средств для банка является их относительная дороговизна. Привлечение межбанковских займов для поддержания ликвидности может оказаться предпочтительным вариантом по сравнению с выплатами штрафов клиентам банка за нарушение условий договоров, а также выплатами Центральному банку за невыполнение обязательных нормативов ликвидности;

2. Займы у Центрального банка. Преимущества метода определяются для низкодоходных и недоходных активов, в случае изъятия депозитов валюта баланса банка не уменьшается или уменьшается в меньшей степени, потому что вторичные резервы не ликвидируются, а напротив, банк привлекает дополнительные средства. Но при использовании данного метода риск ликвидности замещается другими видами риска: иском изменения процентных ставок и риском доступности фондов.

Модель конверсии фондов. Этим методом делается попытка разграничить источники средств в соответствии с нормами обязательных резервов и скоростью их обращения или оборачиваемостью. Данная модель предполагает создание нескольких «прибыльных центров» (или «центров ликвидности») внутри самого банка, используемых для размещения средств, привлеченных банком из разных источников. Эти структурные подразделения часто называют «банками внутри банка», поскольку размещение средств каждым из этих центров осуществляется независимо от размещения средств других центров. [10, С. 113-114]

По сути, в одном коммерческом банке формируется несколько банков по каждому источнику средств, и дилемма «ликвидность - доходность» решается для каждого источника в отдельности, отсюда и второе название метода - метод «минибанка».

Рассмотрим действие метода для такого источника средств, как депозиты физических лиц. На сегодняшний день для всех категорий вкладов физических лиц установлен единый норматив резервирования, однако, на практике резерв по вкладам до востребования должен быть максимальным, поскольку и скорость оборота их выше.

В первичный резерв по вкладам до востребования направляется больше средств. Конкретная цифра будет складываться из многих составляющих анализа депозитной базы, в частности, стабильности депозитной базы, уровня оседания средств, степени постоянства депозитов. Оставшуюся часть средств целесообразно направлять во вторичные резервы - например, краткосрочные облигации. Вложение средств в долгосрочные инструменты, например ипотечные облигации, будет рискованным и может привести к разрыву ликвидности по данному источнику средств. Относительно небольшая часть вкладов до востребования может служить источником для выдачи ссуд, но такие ссуды должны быть краткосрочными и полностью обеспеченными.

На сегодняшний день модель конверсии фондов выглядит наиболее предпочтительно из всех представленных в данной работе. Приведение в соответствие источников средств и направления их использования позволяет создать резервные позиции по каждому источнику в отдельности, что в целом повышает способность банка выполнять обязательства даже в кризисные моменты.

Однако ни одна модель не может дать гарантию своевременного и полного выполнения всех обязательств - например, в стабильной экономической ситуации в составе вкладов до востребования всегда остаётся минимальный неснижаемый остаток, который банк с целью получения большего дохода может направить в долгосрочные инвестиционные вложения.

В последнее время разрабатываются также динамические модели управления ликвидностью, которые призваны восполнить недостатки всех вышеперечисленных моделей. В первую очередь, динамические модели позволяют постоянно корректировать ситуацию с ликвидностью кредитной организации с учётом изменяющихся факторов риска.

Дата: 2019-05-29, просмотров: 280.