Спроби подолання Україною за роки незалежності успадкованої від минулого зовнішньоекономічної ізоляції та виходу на світову господарську арену виявились далекими від колишніх оптимістичних прогнозів та очікувань. Посилення сировинного перекосу в структурі виробництва та експорту, деградація переробних галузей, пасивне сальдо торговельного та платіжного балансу не залишають сумнівів щодо того, що загальний сектор розвитку зовнішньоекономічних відносин не відповідає потребам стабілізації та розвитку нашої економіки. Посилення цих деструктивних явищ зумовлює актуальність аналізу їх причин та пошуку шляхів більш ефективної взаємодії національної економіки із світогосподарським середовищем.

Вагома роль у несприятливому розвитку зовнішньоекономічних зв’язків належить не тільки неринковому минулому і не завжди послідовним трансформаційним процесам, але й складностям вирішення в кризовий період проблем відкриття економіки та підтримки внутрішнього виробника за умов масованого вторгнення некритичного імпорту.

Ставши на шлях ринкової трансформації і визнавши тим самим прийняті на міжнародному рівні ринкові “правила гри”, Україна внаслідок лібералізації зовнішньої торгівлі опинилася в конкурентному середовищі, до функціонування в якому , успадкована від соціалістичного минулого економіка виявилась вочевидь не підготовленою. Незбалансованість структури виробництва, живучість стереотипів поведінки суб’єктів господарювання, орієнтованих на слабке врахування споживчого попиту, відсутність стимулів до підвищення конкурентоспроможності та ефективності виробництва при високому рівні монополізму – все це негативно позначилося на розвитку зовнішньоекономічних зв’язків та обмежило можливості протидії деструктивному впливові зовнішніх чинників.

Зовнішня торгівля України в роки незалежності розвивалася під впливом двох протилежних тенденцій, пов’язаних з поступовою інтеграцією економіки у світову господарську систему при одночасному втягуванні її внаслідок зростаючої залежності від критичного імпорту, в орбіту регіонального товарообміну.

Якщо свідченням географічної переорієнтації зовнішньоторговельних зв’язків стало зростання з 1994 по 1996 роки питомої ваги інших країн світу в загальному обсязі зовнішньої торгівлі на 4.7%, то наслідком впливу іншої складової слугує переважання імпорту країн СНД та Балтії, який у загальному обсязі ввозу за 1996 рік та перше півріччя 1997 року становив, відповідно, 66.6 та 63.1%.

Сьогодні вже відомі підсумки зовнішньоекономічної діяльності нашої держави за 1997 рік. Можна визначити, що, незважаючи на деякі ознаки поліпшення ситуації, розвиток зовнішньоторговельних зв’язків України в 1997 році не вніс принципових змін у загалом тривожну картину, яка окреслилась в минулому.

Активне сальдо торгівлі послугами, яке за 11 місяців 1997 року досягло 3.44 мільярда доларів і дало змогу в кінцевому підсумку дещо забезпечити перевищення обсягів експорту товарів та послуг над їх імпортом. Але ця стаття доходів у перспективі не може бути стабільною, оскільки вона грунтується лише на збільшенні транспортних тарифів та плати за транзит. Не відбулось у 1997 році й збільшення експорту наукомістких послуг, розширення обсягів яких мало б позитивний вплив на збереження інтелектуального потенціалу України.

Незбалансованою у 1997 році лишилась і торгівля товарами, що обумовлено зниженням їх конкурентоспроможності. Це призвело до пасивного сальдо торгівлі товарами в цілому (-2.37 мільярда доларів) та з державами СНД і Балтії зокрема (-3.96 мільярда доларів). Особливу ж увагу слід звернути на те, що, згідно з даними Держмиткому та Держкомстату України за 9 місяців 1997 року порівняно з аналогічним періодом і далі зростало негативне сальдо в торгівлі з країнами Європи та Америки.

Енергомістка структура економіки, недостатня забезпеченість власними ресурсами і залежність від традиційних господарських зв’язків звужують можливості налагодження відносин з новими торговельними партнерами та більш широкої інтеграції в світову систему поділу праці, провокують втягування нашої держави в не завжди рівноправний регіональний товарообмін і дедалі частіше перетворюються на засіб економічного та політичного тиску.

Далекими від бажаних прогнозів і обіцянок стали і наслідки торгівлі з іншими країнами, оскільки ситуація на світовому ринку при низькій конкурентоспроможності готових виробів української промисловості зумовлює зменшення попиту на них і посилює сировинний перекіс експорту. Це полегшує проникнення імпортних споживчих товарів і високотехнологічної продукції та веде до атрофії переробних галузей.

Загрозливість становища посилюється тим, що відволікання зростаючої частки валютних надходжень на закупівлю споживчих товарів обмежує фінансові можливості поставок критичного імпорту, призводить до подальшого спаду виробництва та експорту, посилює ресурсну і фінансову залежність від постачальників та прискорює сповзання економіки на периферію світового господарського розвитку.

Несприятливий стан зовнішньої торгівлі, цієї основної складової зовнішньоекономічних зв’язків, погіршує становище, ускладнює ліквідацію розриву між експортоспроможністю та імпортомісткістю, обмежує можливості структурної перебудови економіки та формування її ефективної зовнішньоекономічної спеціалізації.

Досвід України та інших постсоціалістичних держав свідчить про безперспективність спроб розгляду зовнішньоекономічних процесів у відриві від ринкової трансформації, оскільки напрям та динаміка економічного розвитку, вихід із системної кризи і, в кінцевому підсумку, здатність підпорядковувати зовнішньоекономічні відносини потребам зміцнення національної економіки і підвищення її конкурентоспроможності залежать від послідовності, динамізму і системності ринкових перетворень.

Погіршення становища внутрішніх виробників внаслідок загострення зовнішньої конкуренції спостерігалося свого часу в Польщі, Румунії, Болгарії, Угорщині та інших країнах з перехідною економікою. Масштаби деструктивних процесів в них виявились здебільшого пропорційними колишній ізольованості економічних систем, високому рівню монополізму, відсутності конкурентного середовища і хронічному дефіциту споживчих товарів.

Однак ті з постсоціалістичних країн, які стали на шлях радикального реформування своєї економіки (Польща, Чехія, Угорщина, Словенія та інші), досягли помітних успіхів і в зовнішній торгівлі. Це створило сприятливі умови для розширення виробництва, поліпшення життєвого рівня населення, переорієнтації зовнішньої торгівлі на нетрадиційні ринки і прискорило наближення фаз стабілізації та розвитку. Але розвиток ситуації в України відбувався за іншим сценарієм.

Розглянемо ринок сільськогосподарських продуктів в Україні та світі.

ЗЕРНОВІ

Останні оцінки та прогнози розвитку ситуації на світовому ринку зерна, зроблені рядом закордонних аналітиків, можна звести до однієї фрази: “Готуйтеся до затяжного зниження світових цін, що може раптово змінитися ростом”. Саме раптово, тому що зараз домінуючий вплив на ринок мають малопрогнозовані чинники, основним із яких є світова фінансова криза, що затяглася. Новий її спалах у Бразилії кинув у глибоку прірву і ціни на цукор. До дуже низького рівня обіцяють опуститися і світові ціни на олійні. Однак, усе по черзі.

Зараз у тому, що зниження світових цін на зернові затягнеться ще на якийсь час, уже ніхто не має сумніву. Навіть аналіз біржових ф’ючерсів підтверджує, що пік росту цін прийшовся на листопад-грудень 1998 р., після чого проявилась знижувальна тенденція цін. Незважаючи на такі фундаментальні зміни в ринкових чинниках, як зниження виробництва пшениці та зростання споживання зерна у світі, вирішальний вплив на ринок продовжує (і буде продовжувати) мати світова фінансова криза. Ми пам’ятаємо, що початок падіння світових цін на зерно прийшовся на розвиток фінансової кризи в країнах Південно-Східної Азії наприкінці літа 1997р.

У січні на світових біржах і готівкових експортних ринках світові ціни на пшеницю спочатку виросли, потім так само швидко обвалилися до нижчого за той рівень, ніж той, на якому вони знаходилися в середині грудня, а потім знову дещо збільшилися. І всякий раз, коли напрямок руху цін змінювався, вирішальну роль грали або погодні чинники, або слухи й інформація про великі обсяги закупівлі зерна. Однак, у цілому напрямок руху цін характеризується як зниження.

USDA знизило прогнози експорту фуражного і насінного призначення пшениці в США через зниження прогнозів світового імпорту пшениці, скорочення посівних площ під неї в СЩА в 1999/2000 МР і зниження долі зерна в кормах для тварин.

| Форвардні ціни на фізична партії пшениці в деяких регіонах світу, $/т FOB | |||||

| лютий | березень | квітень | травень | червень | |

| США #2 HRW | 123,20 | 123,55 | 125,30 | 126,40 | 129,35 |

| США #2 NS/DNS | 158,10 | 158,45 | 159,65 | 158,55 | 60,45 |

| США #2 SRW | 102,05 | 102,05 | 104,55 | 105,25 | 107,10 |

| США #2 SW | 117,55 | 117,55 | 117,95 | 118,30 | 118,70 |

| Аргентина, прод. | 106,00 | 109,00 | 114,00 | - | - |

| Австралія, тв., 13% прод. | 169,00 | 170,00 | 171,50 | 173,00 | 174,50 |

| Австралія, станд. біла | 153,00 | 154,00 | 155,50 | 156,00 | 158,00 |

| Канада, 13.5% прод. | 164,75 | - | - | - | - |

| Німеччина, борошномельна | 123,80 | 124,35 | 124,80 | 125,35 | 126,80 |

| Велика Британія, фуражна | 98,25 | 98,10 | 97,90 | 97,75 | 98,60 |

| Велика Британія, борошномельна | 101,55 | 101,40 | 101,20 | 101,10 | 101,90 |

| Данія, борошномельна | 100,20 | 100,80 | 101,30 | 101,85 | 103,40 |

| Франція, 76 кг/гл | 96,15 | 96,35 | 96,45 | 96,60 | 97,7 |

Були дещо збільшені оцінки світового виробництва пшениці у 1998/99 МР, в основному за рахунок перегляду врожаю в Аргентині. У той же час прогнози світового імпорту пшениці були знижені – Філіппіни і Венесуела не здатні імпортувати стільки зерна, скільки раніше прогнозувалося.

ЄС є найбільший конкурент США на експортних ринках зерна, відгукнувся ростом цін на місцевих біржах і зниженням розміру субсидій експортерів. Зазначене зростання було млявим, тому що ціни на кукурудзу й особливо на соєві боби продовжували знижуватися.

На Чиказькій біржі (СВОТ) березневі ф’ючерси на м’яку червонозерну озиму пшеницю (SRW) за останню декаду грудня і першу декаду січня виросли майже на 2%, а пік прийшовся на 8 січня, коли котирування березневих ф’ючерсів досягли $107/т. аналогічно поводилися і ф’ючерси на продовольчу пшеницю на Лондонській біржі (LIFFE). Тут пік прийшовся на позначку GBP 78.5/т (FOB). Найнижчі значення котирувань пшениці на цих біржах складали в січні відповідно $98,4/т і GBP 74,5/т, а 1 лютого ціни вже зросли до $99,5 і GBP 76,5/т.

Після Нового року попит на пшеницю 3 кл. (ту, що на Заході називають борошномельною) з боку внутрішніх споживачів і компаній, що експортують, почав зростати, через бездіяльність західних компаній у Новорічний період. Відповідно зростали і ціни пропозиції. Більше того, з’явилися ознаки дефіциту такої пшениці. Можливо, частка пшениці 3 кл. з усієї вирощеної в Україні пшениці була не настільки значною, як хотіло б це представити МінАПК.

Експорт борошномельної пшениці все ще залишається на низькому рівні, тому що світові ціни відновили тенденцію до зниження при рості внутрішніх цін. Господарства притримують пшеницю до лютого-березня з метою її реалізації для отримання коштів для посіву. З іншого боку держава також не поспішає реалізовувати зерно, що було отримане за борги виробників, в надії, все ж таки, повернути ним свої борги Росії. В останньому випадку справа за малим: скласти ціну.

|

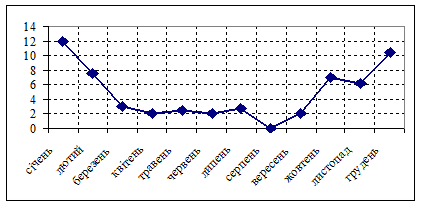

Україна: експорт борошна, 1998 р., тис.т.

Існує ще третій варіант: на балансі держави все ще значиться пшениця 3 кл., що закуплена в 1997/98 МР за ціною 270 грн./т без ПДВ і з ПДВ – 324 грн./т EXW. Власне, реальним є припущення, що вона вже давно роздана у вигляді кредитів і взаємозаліків, однак це не означає, що держава при поверненні тих самих зернових кредитів не буде рахувати її по закупівельній ціні. Реалізувати таке зерно просто неможливо, тому що внутрішні ціни пропозиції знаходяться в діапазоні 224-240 грн./т ЕXW. Вихід — почекати, доки внутрішні ціни на зерно досягнуть рівня 324 грн./т, а тоді вже можна буде це зерно продати. А заодно і притримати пшеницю нового врожаю, щоб ціни швидше зростали. Відомі факти, коли на елеваторах, особливо в глибинці, зерно позаторішнього врожаю все ще чекає на своїх покупців.

|

Україна: експорт пшениці, 1997/98 та 1998/99 р.р., тис.т.

Основним кредитором України є російський «Газпром». Якщо закордонні компанії, що купують в Україні пшеницю 3 кл., готові зараз платити за неї $85-87 (до $91) доларів за тонну FОВ чорноморський порт або $73-77/т СРТ, то «Газпром» не погоджувався «приймати» українську пшеницю за ціною, вищою за третину від запропонованого покупцями з інших країн. Це є абсолютно логічним, якщо врахувати, що курс долара в Росії «стрибнув» приблизно в 3,5 рази, відповідно. зменшилася купівельна спроможність російських споживачів. А тут ще очікуються постачання дарованої американської пшениці... Є інформація, що «Газпром» отримав-таки чималу кількість української продовольчої пшениці, однак нікуди її не повіз, а відразу продав усередині України. Висновок: дешево віддали.

При поставках до Росії і Бєларусі українська пшениця 3-го кл. пропонується за ціною $90-94/т DAF, що є вищою ніж на FOB, тому що з Росією усе ще велика частка бартерних операцій, а звідси й еквіваленти обміну інші. Там, де платять живі гроші, і ціни нижче. Однак, попит на українську пшеницю з боку російських комерсантів залишається низьким: немає грошей і не тільки в імпортерів, але й у російських споживачів. Всі чекають на зерно з Заходу. До того ж у самій Росії, наприклад, на Північному Кавказі, пшениця пропонується за цінами, близькими до внутрішніх українських — RUB 1400-1500/т EXW, або близько $63-68/т.

Однак зростання попиту на українське продовольче зерно з боку іноземних покупців не означає, що вони підняли на нього закупівельні ціни. Навпаки, слідуючи світовим тенденціям, середні ціни попиту закордонних покупців знизилися на $1-2/т.

ФУРАЖНЕ ЗЕРНО

У січні загострився дефіцит фуражного зерна. Причиною цього є високий попередній попит з боку українських комбікормових підприємств і експортерів на тлі низького тогорічного виробництва. Комбікормові підприємства закуповували фуражні зернові будь-якими партіями, навіть машинними, практично будь-якої якості і настійно рекомендували партнерам-покупцям кормів самим шукати сировину і поставляти її по давальницькій схемі на переробку. Ціни попиту на фуражні зернові з боку українських покупців у січні складали 150-160 грн./т EXW на пшеницю 5-го кл. і до 165 грн./т EXW на фуражну кукурудзу та фуражний ячмінь. Якщо товарна партія відповідала експортним запитам (обсягом не менше 1 тис. т., кукурудза — із низьким вмістом битих і ушкоджених зерен) і знаходилася в південних регіонах країни, близьких до портів, експортери давали за неї до 170 грн./т.

Фуражна пшениця

Експортні ціни на фуражну пшеницю на початку січня виросли до $78-79/т FOB у порівнянні з $75-76/т у грудні, однак уже до кінця місяця ціни знизилися до $77-78/т. Фуражна пшениця, незважаючи на нижчу у порівняно з минулим сезоном пропозицію, залишалася самим популярним експортним товаром. Дефіцит пропозиції ставав усе гострішим, проте найбільші обсяги експортних відвантажень припадали саме на фуражну пшеницю. Навіть продаж зерна з Пенсійного фонду і Держрезерву практично не вплинув на ситуацію, тим більше, що продавалася ця пшениця за відноcно високими цінами.

На відміну від цін на пшеницю та кукурудзу тенденції цін на ячмінь із другої половини грудня мали підвищувальний характер. Головною причиною цієї довгоочікуваної серед трейдерів події став початок закупівель ячменю його найбільшими світовими споживачами — країнами Ближнього Сходу і Північної Африки.

В даний час на світовому ринку відзначається "стабільний ріст цін на ячмінь. Однак ця тенденція послаблюється конкуренцією за ринки збуту між основними виробниками ячменю у світі, що зростає, у цей час сезону — між ЄС і Австралією. Високий розмір експортних субсидій ЄС викликає нарікання з боку інших постачальників, однак лише завдяки субсидіям ЄС вдасться зберегти лідерство в постачаннях цього товару в близькосхідний регіон.

На найближчий час можна зробити прогноз збереження тенденції до зниження світових цін на пшеницю і кукурудзу. Ціни на ячмінь можуть зберегти тенденцію до росту або стабілізуються до тих пір, поки попит на цей товар з боку імпортерів не ослабне. Зрозуміло, це означає також імовірність різнонаправлених коливань цін у межах однієї тенденції.

Ячмінь.

Дуже цікавою виглядала ситуація з цінами на ячмінь. Експортні ціни після росту в попередні місяці (із запізненням слідом за ростом цін світових) стабілізувалися і на кінець січня складали в середньому $70-71/т FOB і $55-58/т СРТ чорноморський порт. Внутрішні ж ціни продовжували зростати і протягом січня підвищились в середньому на $2-3/т. Це призвело до зниження маржі експортерів, що закуповують і формують експортні партії товару для закордонних партнерів.

|

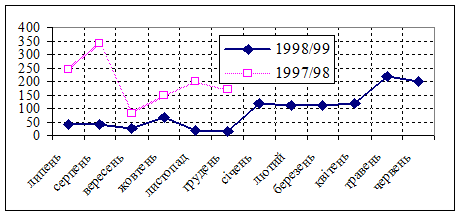

Україна: експорт ячменю, 1997/98 та 1998/99 р.р., тис.т.

Кукурудза

На відміну від пшениці, тенденції світових цін на кукурудзу однозначно характеризувалися як зниження. Правда, існувала локальна (у США) тенденція до короткострокового росту цін, що викликана зниженням температур у США і збільшенням споживання фуражів.

Ціни на кукурудзу на Чиказькій біржі за січень знизилися майже на 11,1% до позначки $84,4/т.

Зниженню цін сприяли зниження попиту з боку імпортерів, взагалі більш ніж достатня пропозиція кукурудзи і прогнози USDA про ріст кінцевих запасів цього товару. Девальвація бразильського реала зробила бразильську кукурудзу більш дешевою відносно американської, на що американські трейдери були змушені відреагувати зниженням цін.

Чинниками, що стримують зниження цін, були:

· зростання фуражного (зимового) споживання кукурудзи;

· нестача вологи на посівах цієї культури в Південній Америці.

Європейські експортні ціни на кукурудзу також знижувалися, однак внутрішні ціни в ряді країн Південної Європи, що імпортують кукурудзу, залишалися на відносно високому рівні. Споживачі ЄС з обережністю ставляться до закупівель генетично модифікованої кукурудзи, тому найдешевша у світі (при високій якості) американська кукурудза, поки не потрапляє на європейський ринок, а пропозицій місцевого товару недостатньо, щоб суттєво знизити ціни.

Взагалі на світовому ринку кукурудзи відзначається найбільша конкуренція серед усіх ринків зернових: з одного боку, тут є мінімальний, проте стабільний попит, з іншого боку — більший, ніж для всіх інших зернових, розрив між попитом і пропозицією та спільна залежність ситуації на ринку США від експорту кукурудзи.

Експортні ціни на фуражну кукурудзу в січні знизилися в середньому на $2-3/т і складали наприкінці місяця $77-79/т FOB. Як і раніше, високим попитом користувалася кукурудза з мінімальним вмістом битих і ушкоджених зерен, хоча партії з вмістом 5 % ушкоджених і до 10 % битих (а за ДоСТом — межа 15 %) зустрічалися вкрай рідко. Внутрішні ж комбікормові підприємства, як ми вже писали, не нехтували кукурудзою будь-якої якості, так що майже вся запропонована кукурудза знаходила покупців. Відсутність достатніх коштів у переробних підприємств стримувала ріст закупівельних цін.

Україна: експорт кукурудзи, 1998 р., тис.т.

|

ОЛІЙНІ

Існуючі цінові тенденції на ринку насіння, олій і шротів олійних можна охарактеризувати як стабільне падіння цін. У січні ціни на основні товари досягли рівня, нижчого за той, на якому вони знаходилися рік тому.

Чинники, що впливають на зростання цін на насіння олійних культур та продуктів їхньої переробки в 1998/99 МР:

· скорочення посівних площ і виробництва зернових у сезоні 1998/99 МР;

· скорочення відношення світових запасів зернових, олійних, олій до їхнього споживання;

· недостатня пропозиція пальмових олій у 1998/99 МР;

· зниження виробництва сої в країнах Південної Америки навесні 1999р.

Чинники, що впливають на зниження цін на насіння олійних культур та продуктів їхньої переробки в 1998/99 МР:

• падіння експорту та зростання запасів сої в США на початку 1999 р.;

• збільшення пропозиції насіння олійних у сезоні 1998/1999 МР на

12 млн т;

• збільшена пропозиція південноамериканської сої і продуктів її переробки до лютого-березня 1999 р., також і соняшнику та продуктів його переробки з квітня по грудень 1999 р.;

• економічна криза в країнах Азії та в Росії, зниження попиту на продукцію тваринництва, шроти олійних і олії в порівнянні з 1997/98 МР;

• економічна криза в Бразилії, що поширюється і на інші країни Південної Америки та викликає зниження цін на сою і соняшник.

Соняшник

Ціни на насіння соняшнику в ЄС після періоду зниження стабілізувалися і навіть виросли на декілька доларів. Але причин для подальшого росту нема. Прогнози рекордного врожаю соняшнику в країнах Південної Америки унеможливлюють подальший стабільний ріст цін. Швидше за все, ціни будуть коливатися залежно від конкретних ринкових ситуацій, однак, чим ближче березень, тим більше імовірність того, що вони стануть падати. За стабільно високими цінами будуть продаватися наявні партії товару, а чим віддаленіший термін доставки товару споживачеві, тим нижче буде ціна. Прогнозується, що наприкінці сезону або на початку наступного 1999/2000 МР ціни впадуть до рекордно низького рівня.

В даний час соняшник на Будапештській товарній біржі (березневий ф'ючерс) котирується по $260/т ЕХW, французький на FOB Атлантика — по $285-287/т (січень-лютий). В той же самий час аргентинський соняшник нового врожаю 1999 р. з поставкою у квітні пропонується не дорожче $210/т FOB і $185 ЕХW Аргентина. Гадаємо, згодом ціни знизяться ще більше.

Найліквіднішим і найпривабливішим товаром серед трейдерів, переробних підприємств та експортерів залишався соняшник. У січні ціни попиту на соняшник з боку українських масложирових комбінатів перевищили рівень цін попиту закордонних покупців. Деякі з постачальників переробних підприємств готові найближчим часом платити до $250/т СРТ, аби соняшник стабільно поставлявся на підприємство.

Експорт соняшнику з листопада знижувався. Іноземні покупці слідом за зниженням світових цін на соняшникову олію і насіння соняшнику знизили закупівельні ціни, незважаючи на стабільний попит з їхнього боку і дефіцит насіння на внутрішньому ринку. Наприкінці січня ці ціни складали в середньому $210-220/т СРТ і 225-235/т FOB. Ціни пропозиції на $5-10 перевищували ціни попиту.

Незважаючи на те, що частіше всього внутрішні покупці пропонували для закупівель аналогічні ціни (на СРТ), досить часто вони йшли на підвищення ціни, якщо партія виявлялася реальною. попитом користувалися будь-які партії, навіть найменші.

Переробка соняшнику врожаю 1998/99 МР в Україні вже значно перевищила показники попереднього сезону: це ж можна сказати і про експорт.

Однак обсяги переробки залишаються досить високими, у той час як експорт падає. Обсяги пропозиції соняшнику на внутрішньому ринку падають катастрофічно, а показники продажу соняшнику виробниками за жовтень-грудень 1998 р. нижчі, ніж торік. Це вказує на дві тенденції.

Зараз виробники і трейдери пропонують соняшник по $210-220/т EXW. Однак реальні продажі відбуваються за ціною, нижчою на 10-12 доларів. Дуже часто вирішальну роль у продажі врожаю за низькими цінами грає адміністративне регулювання ринку місцевою владою, хоча, наприклад, соняшник із Пенсійного фонду продається дуже недешево.

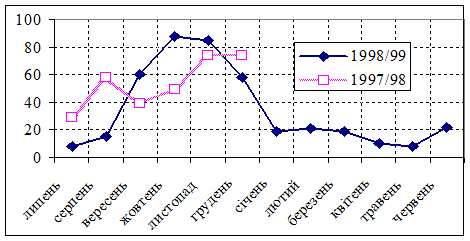

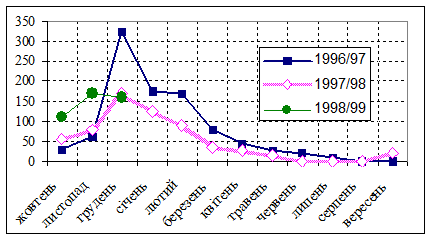

Україна: експорт насіння соняшнику, 1996/97, 1997/98 та 1998/99 р.р., тис.т.

|

Рослинні олії

На світовому ринку рослинних олій також фіксується тенденція до зниження цін. У Європі найбільшим ринком олій є порт Роттердам, де олії продають із терміналів і суден. Тут ціни знижувалися, насамперед, під впливом зниження вартості соєвої олії на Чиказькій біржі СВОТ, загальмованого попиту і зниження цін на вихідну сировину -насіння олійних. Завдяки тому, що привабливість соєвої олії (особливо із США) була в ціновому плані вищою, ніж інших олій, споживачі більш охоче її купували. Відповідно запаси інших олій у Роттердамі стали зростати, а от соєвої, незважаючи на привабливу пропозицію, продовжували залишатися на низькому рівні.

Ціни на соняшникову олію знаходилися на рівні $605-610/т FOB Роттердам (лютий-березень) і $590-595/т FOB Атлантичне узбережжя Європи (січень-березень). Ціни на соняшникову олію інертніші порівняно з цінами на насіння, однак і вони, швидше за все найближчим часом будуть знижуватися.

Соняшникова олія

І об'єми переробки насіння, і виробництво соняшникової олії в нинішньому сезоні в Україні виросли. Це пов'язано як із більш раннім надходженням на ринок насіння, так і з кращою підготовленістю споживачів і трейдерів до початку сезону. Відповідно, виросло і виробництво соняшникової олії. Незважаючи на зростання виробництва олії, внутрішні ціни на неї в січні також зростали. Це було пов'язано з ростом закупівельних цін підприємств. Ціни пропозиції сирої олії наприкінці січня складали 2300-2400 грн./т (до 2600 грн./т) EXW, підвищившись за місяць на 4-5 %. Якщо у попередні місяці спостерігався високий попит на олію з боку закордонних покупців, то у січні, в зв'язку з падінням світових цін на рослинні олії, він значно зменшився. Тому багато підприємств активніше стали працювати з внутрішніми покупцями. Тут виникли дві незручності:

· проблеми з одержанням грошей за поставлений товар;

· дрібні обсяги відвантажень, як правило, у межах 50-200 т, тому що на великі обсяги у внутрішніх покупців просто не було грошей.

З іншого боку, попит із боку харчової промисловості України на соняшникову олію залишався стабільним, так що найближчим часом поставки олії на маргаринові і майонезні заводи можуть навіть вирости.

Ціни внутрішніх покупців соняшникової олії наприкінці січня складали 2150-2300 грн./т ЕХW, причому дрібні партії нерідко купувалися дорожче великих. Експортні ціни попиту за січень впали з $620/т FOB до $575/т. Ціни експортних пропозицій нерідко на 10 % перевищували ціни попиту, знаходячись між 2-х тенденцій: росту внутрішніх цін і зниження експортних. Стабільними залишалися лише ціни пропозиції сирої соняшникової олії при постачаннях у Росію й інші країни колишнього СРСР: $620-630/т DAF.

Ціни на внутрішньому ринку найближчим часом можуть стабілізуватися або сповільнити зростання, знаходячись між тенденціями зниження обсягів виробництва і росту закупівельних цін переробних підприємств та зниженням попиту і падінням цін попиту з боку експортерів. Яка з цих 2-х тенденцій виявиться сильнішою, буде залежати від реальних обсягів пропозиції насіння соняшнику на внутрішньому ринку і подальшого руху цін на світовому ринку.

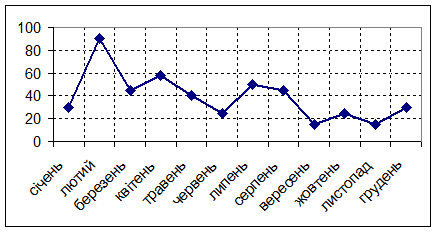

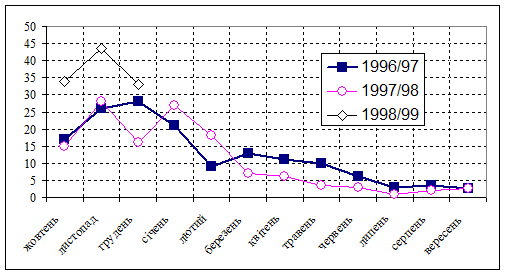

Україна: експорт соняшникової олії, 1996/97, 1997/98 та 1998/99 р.р., тис.т.

|

ЦУКОР

Протягом останніх 2-х декад січня на основних біржах світу, що торгують цукром, спостерігалося різке падіння цін на цей продукт. Ціни опустилися на найнижчий за останні 2 роки рівень.

ЗІ грудня білий цукор у Лондоні (березневий ф'ючерс) котирувався по $241,9/т, а 8 січня 1999 року - вже $255,5/т.

| Середньомісячні ціни | |||

| Цукор-сирець, Лондон, $/т CIF |

Велика Британія, насипом

| Середньомісячні ціни | |||

| Лондон, білий цукор, $/т Європа, у мішках | |||

| Місяць / рік | 1998 | 1997 | 1996 |

| Січень | 298,23 | 305,75 | 382,71 |

| Лютий | 281,83 | 308,17 | 394,64 |

| Березень | 269,55 | 309,67 | 399,90 |

| Квітень | 256,23 | 312,78 | 397,20 |

| Травень | 264,47 | 322,09 | 392,12 |

| Червень | 260,08 | 329,12 | 396,81 |

| Липень | 256,90 | 332,31 | 374,48 |

| Серпень | 255,04 | 345,41 | 370,49 |

| Вересень | 221,51 | 319,99 | 346,99 |

| Жовтень | 220,45 | 299,48 | 327,82 |

| Листопад | 237,45 | 304,40 | 310,72 |

| Грудень | 241,64 | 300,71 | 307,55 |

| Середня за рік | 255,27 | 315,82 | 366,79 |

У січні внутрішні ціни на цукор в Україні зберігали тенденцію до росту. Причиною того є зниження внутрішньої пропозиції у порівнянні з минулим сезоном, так і в середині сезону нинішнього після масованих поставок в грудні цукру до Росії. Які досягли 4555 тис. т. що було мінімум у 3 рази вище, ніж у кожний попередній місяць 1998 р. «Зліт» експортних відвантажень пов'язаний з виконанням експортерами своїх зобов'язань з постачань в рамках безмитної квоти. Початкова квота діяла до ЗІ грудня 1998 р., і були сумніви щодо продовження. Однак, у даний час термін дії квоти продовжено, через що експорт цукру в січні впаде так само різко, як і виріс. У російських комерсантів не додалося грошей для закупівель цукру в Україні, тому постачання цукру до Росії будуть проводитись, як і колись, невеликими партіями.

Тому, як і в попередні місяці, реально активним ринком збуту цукру залишався лише ринок, орієнтований на внутрішніх споживачів.

Внутрішні ціни пропозиції на цукор у січні складали 930-1050 грн./т EXW. Як і раніше, найбільшим попитом користувалися автомобільні партії цукру. Попит на них складав 900-950 грн./т, у той час як найбільш часто зустрічалися пропозиції за ціною, не нижчою за 940 грн./т. Цукор із Держрезерву пропонувався по верхній ціновій планці (до 980 грн./т).

Експортний попит, хоч і мав місце, але залишався млявим, що було пов'язано, насамперед, із достатністю пропозиції цукру на внутрішньому ринку Росії і відсутністю коштів у російських комерсантів для його закупівель в нашій країні. Мало того, після «гарячого» грудня середні експортні ціни пропозиції знизилися з $325/т DAF до $315-320/т. Якщо врахувати, що «рекомендовані» Дерзовнішінформом ціни складають $300-325/т DAF, а ціни попиту іноді знаходяться нижче 270$/т. найближчим часом експортні ціни пропозиції продовжать знижуватися.

Що стосується цін внутрішніх, то вони продовжать зростати, однак неактивно. Можливі їхні потижневі коливання в обидва боки залежно від надходження на ринок нових партій товару від трейдерів, особливо тих. що отримали їх по бартеру або за борги, та від попиту з боку експортерів.

|

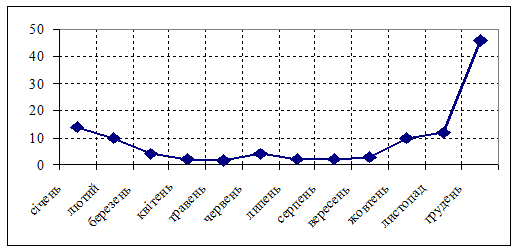

Україна: експорт білого цукру, 1998, тис.т.

Дата: 2019-04-23, просмотров: 321.