В системе банковских рисков особое место занимает процентный риск (управление разрывом). Он вызван вероятностью потерь, которые могут возникнуть при игре банка на рыночных процентных ставках по привлеченным и размещенным ресурсам, их непредвиденном изменении в результате несоответствия сроков пересмотра ценовых условий. В случае резкого однонаправленного изменения процентных ставок или уменьшения процентного спрэда активы банка могут потерять часть своей стоимости, стоимость пассивов может возрасти, а маржа - сократиться[12].

Процентный риск, согласно различным классификациям, подразделяется на базовый, риск временного разрыва, позиционный, структурный и др.

Базовый процентный риск – связан с неопределенностью изменения процентных ставок привлечения средств в депозиты и постоянных ставок размещения.

Риск временного разрыва - когда банк привлекает и размещает ресурсы по постоянной базовой ставке, но с временным разрывом даты их пересмотра.

Позиционный риск - риск по какой-то позиции по проценту в данный конкретный момент.

Структурный риск - риск в целом по балансу кредитной организации, вызванный изменениями на денежном рынке в связи с колебаниями процентных ставок.

Следовательно, процентный риск влияет как на прибыль, полученную от процентов, так и на баланс кредитной организации в целом. Причины процентного риска:

- неточный выбор разновидностей процентной ставки;

- недоучет в кредитном договоре возможных изменений процентных ставок;

- изменения в процентной политике ЦБ РФ;

- установка единого процента на весь срок пользования кредитом;

- отсутствие в кредитной организации разработанной стратегии процентной политики;

- неточное определение величины процентной ставки.

Суть процентного риска описывает так называемая модель Фишера где г - рыночная ставка процента; * - реальная процентная ставка;/- ожидаемые темпы инфляции.

В решении достаточно сложной проблемы управления банковскими рисками, главным образом, ликвидности и процентным, в качестве инструмента, который обеспечивает практическую помощь банку, можно использовать специальные (целевые) методы, к которым относится модель гэпа.

Концепция гэпа - это концепция "разрыва", что означает расхождение, или несбалансированность, активов и пассивов банка с колеблющейся и фиксированной ставкой. Это концепция банковского портфеля, которая выражается суммой превышения (недостатка) активов с изменяющейся (фиксированной) ставкой над (перед) пассивами с фиксированной (изменяющейся) ставкой в обусловленный период времени.

Управление гэпом можно определить как управление обусловленными уровнями активов и пассивов, чувствительных к изменению процентной ставки, в портфеле банка, или как стратегию максимизации процентной маржи в течение цикла изменения процентной ставки.

Таким образом, модель гэпа действительно является реальным инструментом, на основе анализа которой банк может принимать решения по изменению структуры активов и пассивов в целях минимизации процентного риска и риска ликвидности, а, следовательно, для обеспечения финансовой устойчивости и прибыльности работы.

Заключение

Итак, мы определили роль и значение финансового менеджмента в кредитных организациях, рассмотрели управление деятельностью в кредитных организациях, а также дали оценку уровня банковских рисков.

Из всего вышеизложенного можно сделать следующие выводы.

Финансовый менеджмент принято подразделять на стратегический, связанный с реализацией миссии банка и решением перспективных задач, и оперативный, в ходе которого решаются текущие задачи. Стратегический и оперативный финансовый менеджмент различаются не только по длительности временного горизонта. Принципиальное разница между ними состоит в том, что задачи стратегического финансового менеджмента решаются посредством критериального управления, а задачи оперативного финансового менеджмента – с помощью непрерывного управления по отклонениям, реализующего принцип обратной связи.

Следует отметить, что управление по отклонениям не только обеспечивает решение задач оперативного финансового менеджмента, но и способствует достижению целей стратегического финансового менеджмента, ограничивая отклонение фактических результатов деятельности банка от плановых. При этом эффективность управления по отклонениям зависит от точности оценки текущего состояния банка и последствий принятых управленческих решений, что принято связывать с информационной прозрачностью кредитной организации.

Для повышения информационной прозрачности банков в сочетании с другими известными средствами широко применяется финансовый мониторинг - непрерывный систематический контроль (наблюдение) финансового состояния и результатов деятельности. Клиенты кредитных организаций также рассматриваются в качестве объектов финансового мониторинга.

Реализация мер, направленных на повышение информационной прозрачности кредитных организаций, при осуществлении финансового мониторинга может стать причиной возникновения правовых и иных коллизий. Наглядным примером является ситуация, связанная с созданием Бюро кредитных историй: действующая нормативная база позволяет, аргументируя требованиями сохранения коммерческой и банковской тайны, оспаривать в судебном порядке допустимость обмена информацией, составляющей кредитную историю клиента, между Бюро кредитных историй и банками.

По оценкам специалистов, перспективы развития банковской системы в ближайшие годы могут быть следующими:

· в связи с необходимостью соблюдения высших интересов страны (поддержание экономического суверенитета) далее будут видоизменяться взаимоотношения государства и банков;

· сохранится и будет развиваться разделение банков по территориальным направлениям деятельности (процесс банковской территоризации);

· будет активизироваться процесс трансформации банковского капитала вследствие диверсификации и перенацеливания основной деятельности банков на иные (товарные) рынки;

· усилится стремление предприятий к выходу на финансовый рынок в качестве потребителей;

· предприятия промышленности будут серьезно нуждаться в квалифицированном управлении их активами (финансовый менеджмент клиента), а финансово-кредитные учреждения - в банковском менеджменте, особенно в части управления экономическими процессами в банке;

· спрос на банковские продукты в обозримом будущем не будет удовлетворен; при этом возникнут новые для отечественного банковского рынка секторы;

· удельный вес банковских продуктов, связанных с коммерческими услугами фирмам и населению, значительно возрастет;

· появится тенденция к слиянию и поглощению капиталов на разных сегментах (финансовом и товарном) российского рынка, ведущим к структурным экономическим сдвигам (например, транспортная инфраструктура и телекоммуникации финансового рынка);

· интеграция банковских объединений в наступающем году не будет играть ведущей роли на финансовом рынке, так как в существующих условиях невозможно управлять текущей ликвидностью дочерних банков из центра;

· усилится регулирование деятельности банков; возможно введение порядка перечисления расчетной прибыли Центрального банка России в бюджет, что, в свою очередь, дополнительно ужесточит требования к банкам.

Приложения

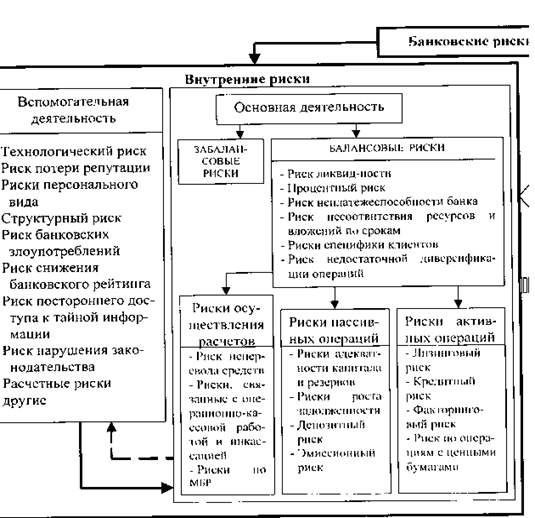

Приложение 1.

Классификация банковских рисков

Приложение 2.

Блоки устойчивости коммерческого банка с пояснениями содержания их функций.

| Финансовая устойчивость банка | 1. Программирование банка на основе финансово-экономических нормативов деятельности банка (внешних и внутренних), программирование и стратегия деятельности банка |

| 2. Мониторинг и анализ деятельности банка, идентификация традиционных банковских рисков на основе балансовых обобщений | |

| 3. Текущая оценка экономических выгод, операционно-стоимостный анализ банка и трансфертное ценообразование | |

| Организационная устойчивость банка | 4. Планирование деятельности банка: маркетинговая стратегия и бизнес-планирование подразделений банка |

| 5. Организационное построение банка (линейная, дивизионная, матричная структура; ориентация на услугу или клиента) | |

| 6. Управление человеческим капиталом: мотивация, материальное стимулирование, раскрытие инновационного потенциала | |

| Функциональная устойчивость банка | 7. Специализация банка |

| 8. Универсализация банка | |

| Коммерческая устойчивость банка | 9. Продуктовая политика банка и функционально-технологическая поддержка продуктового ряда банка |

| 10. Финансовый менеджмент клиентуры банка и его развитие в инновационное направление деятельности банка на основе потребностей клиентов (рынка) или управление изменениями (реинжиниринг процессов обслуживания клиентов) | |

| Капитальная устойчивость банка | 11. Кредитно-инвестиционная политика банка |

| 12. Эмиссионно-учредительская и фондовая политика банка |

Приложение 3.

Таблица банков – лидеров по объему портфеля коммерческих кредитов (2005 г.)

| Место | Банк | Город | Место по активам на 01.10.00 | Портфель коммер- | Доля валют- | Доля кредитов в рабо- | Обеспе- | Доля просро- | ||

| 01.10.00 | 01.07.00 | Изме- нение (%) | ||||||||

| 1 | Сбербанк России | Москва | 1 | 221 643 887 | 177 203 751 | 25,1 | 27,4 | 47,2 | 221,9 | 4,5 |

| 2 | Международный промышленный банк | Москва | 5 | 44 715 974 | 42 449 062 | 5,3 | 19,5 | 75,2 | 9,6 | 0,1 |

| 3 | Газпромбанк | Москва | 3 | 36 458 730 | 38 686 069 | -5,8 | 89,1 | 68,1 | 141,8 | 1,9 |

| 4 | Внешторгбанк | Москва | 2 | 26 174 748 | 22 703 386 | 15,3 | 58,2 | 30,0 | 132,6 | 15,7 |

| 5 | Альфа-банк | Москва | 4 | 20 352 423 | 10 594 423 | 92,1 | 75,1 | 33,4 | 176,9 | 4,3 |

| 6 | Ситибанк Т/О | Москва | 11 | 13 510 901 | 12 339 448 | 9,5 | 93,6 | 59,5 | 231,7 | 0,0 |

| 7 | Банк Москвы | Москва | 10 | 12 631 030 | 12 391 645 | 1,9 | 24,0 | 47,6 | 198,2 | 0,7 |

| 8 | Росбанк | Москва | 9 | 11 682 304 | 7 939 870 | 47,1 | 62,4 | 39,7 | 135,3 | 2,6 |

| 9 | Собинбанк | Москва | 23 | 9 923 287 | 10 025 966 | -1,0 | 14,5 | 88,3 | 56,0 | 0,0 |

| 10 | Башкредитбанк | Уфа | 12 | 9 882 006 | 7 289 571 | 35,6 | 30,2 | 51,7 | 414,7 | 0,9 |

Список использованной литературы:

Нормативные правовые акты:

1. Положение Банка России от 28.08.1997 г. № 509 "Об организации внутреннего контроля в банках" (в ред. Указаний ЦБ РФ от 30. 11. 98 № 427-У, от 01. 02. 99 № 493-У).

2. Инструкция Банка России от 01. 10. 97 № 1 "О порядке регулирования деятельности кредитных организаций" (в ред. Указаний ЦБ РФ от 27. 05. 1999 № 567-У, от 13. 07. 1999 № 607-У, от 01. 09. 1999 № 635-У, от 24. 09. 1999 № 644-У, от 02. 11. 1999 № 671-У, от 12. 05. 2000 № 789-У, от 28. 09. 2000 № 832-У).

Литература:

1. Баканов М. И., Шеремет А. Д. Теория экономического анализа. М, Финансы и статистика. – М., 2006. – С. 416.

2. Балабанов И. Т. Риск – Менеджмент. – М., 2003. – С. 196.

3. Банковское дело / Под ред. О. И. Лаврушина. – М., 2006. – С. 576.

4. Батракова Л. Г. Экономический анализ деятельности коммерческого банка: Учебник для вузов. – М., 2005. – С. 344.

5. Бланк И. А. Основы финансового менеджмента. – Киев, 1999. – Т. I. – С. 591.

6. Бланк И. А. Основы финансового менеджмента. – Киев, 1999. Т. П. – С. 512.

7. Бор 3. М., Петренко В. В. Менеджмент банков: организация, стратегия, планирование. – М., 2005. – С. 208.

8. Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 192.

9. Кох Т. У. Управление банком. – М., 2005. Ч. 1. – С. 496.

10. Купчинский В. А., Улинич А. С. Система управления ресурсами банка. – М., 2006. – С. 224.

11. Маслеченков Ю. С. Финансовый менеджмент в коммерческом банке: Фундаментальный анализ. – М., 2003. – С. 160.

12. Роуз, Питер С. Банковский менеджмент. – М., 2002. – С. 768.

13. Севрук В. Т. Банковские риски. – М., 2005. – С. 72.

14. Спицын И. О., Спицин Я. О. Маркетинг в банке. – Киев, 2006. – С. 656.

15. Тен В. В., Герасимов Б. В. Докунин А. В. Управление активами банка на основе оптимизационных методов. – М., 2005. – С. 84.

16. Усоскин В. М. Современный коммерческий банк: управление и операции. – М., 2003. – С. 144.

17. Уткин Э. А., Мырынюк И. В. Контроллинг: российская практика. – М., 2006. – С. 272.

18. Финансовый менеджмент: теория и практика / Под ред. Стояновой Е. С. – М., 2005. – С. 574.

19. Челноков В. А. Банки и банковские операции. Букварь кредитования. Технологии банковских ссуд. Околобанковское рыночное пространство: Учебн. Для вузов. – М., 2006. – С. 272.

20. Шеремет А. Д., Щербакова Г. Н. Финансовый анализ в коммерческом банке. – М., 2006. – С. 256.

[1] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 9.

[2] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 10.

[3] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 13.

[4] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 15.

[5] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 27.

[6] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 35.

[7] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 133.

[8] Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 135.

[9] Маслеченков Ю. С. Финансовый менеджмент в коммерческом банке: Фундаментальный анализ. – М., 2003. – С. 52.

[10] Севрук В. Т. Банковские риски. – М., 2005. – С. 34.

[11] Усоскин В. М. Современный коммерческий банк: управление и операции. – М., 2003. – С. 74.

[12] Роуз, Питер С. Банковский менеджмент. – М., 2002. – С. 382.

Дата: 2019-05-29, просмотров: 311.