Показники стану й ефективності використання оборотних коштів наведено в табл. 1.1:

Таблиця 1.1. Показники стану й ефективності використання оборотних коштів

| № пор. | Показник | Визначення | Економічна суть |

| 1 | 2 | 3 | 4 |

| 1 | Наявність оборотних коштів | (Вк+В) – (Фос+ПК) | Характеризує величину власних оборотних коштів |

| а) нестача | Фн<Н | Перевищення нормативу оборотних коштів над фактичною наявністю | |

| б) надлишок | Фн>М | Перевищення фактичної наявності оборотних коштів над нормативом | |

| 2 | Коефіцієнт реальної вартості оборотних коштів у майні підприємства | Ф «/М | Відображує частку вартості оборотних коштів у загальній вартості майна підприємства |

| 3 | Оборотність | Фоб • Т / Вр | Характеризує час, за який оборотні кошти здійснюють один оборот |

| 4 | Коефіцієнт обороту | Вр/Ф о6 | Характеризує кількість оборотів за період, що аналізується |

| 5 | Коефіцієнт завантаження | Ф о6/ Вр | Показує, скільки оборотних коштів авансовано в 1 грн реалізованої продукції |

| 6 | Прибутковість | П/Ф о6 | Характеризує, скільки прибутку припадає на 1 грн оборотних коштів |

| 7 | Рентабельність | П* 100%/Фо6 | Визначає ступінь використання оборотних коштів |

Примітка: ВК – власні кошти; В-забезпечення наступних витрат; Фос – основні засоби та інші необоротні активи; Пк – позикові кошти; Фн – фактична наявність оборотних коштів; Н – норматив оборотних коштів; М – вартість майна підприємства; С – середня вартість оборотних коштів; Т – тривалість періоду, за який обчислюється оборот оборотних коштів; Вр – обсяг реалізації продукції; П – прибуток від реалізації продукції.

В усіх цих формулах бере участь показник суми оборотних коштів, який складається з оборотних коштів у виробничих запасах, оборотних коштів у виробництві, готової продукції, коштів і коштів у розрахунках.

Отже,

Фоб = Фз.р + Фн.в + Фгп + Фн.н, (1.1)

де Ф3.р – запас ресурсів; Фнв – незавершене виробництво; Фгп – запас готової продукції на складі; Фн.н – ненормовані оборотні кошти (готова продукція відвантажена).

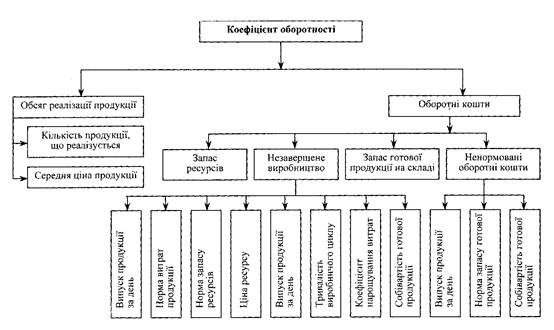

Блок-схему факторного аналізу коефіцієнта оборотності наведено на рис. 1.1.

Проведення аналізу оборотного капіталу за вказаною схемою включає п'ять етапів:

1. На першому етапі аналізують динаміку загального обсягу оборотних активів, що використовуються підприємством: темпи зміни середньої їх суми в порівнянні з темпами зміни обсягу реалізації продукції та середньої суми всіх активів; динаміку частки оборотних активів у загальній сумі активів підприємства.

2. На другому етапі аналізують динаміку складу оборотних активів підприємства в розрізі основних їх видів – запасів сировини, матеріалів та напівфабрикатів, запасів готової продукції, дебіторської заборгованості, залишку грошових активів. У процесі цього етапу аналізу розраховують та вивчають темпи зміни суми кожного з цих видів оборотних активів порівняно з темпами зміни обсягу виробництва та реалізації продукції, розглядають динаміку частки основних видів оборотних активів у загальній сумі. Аналіз складу оборотних активів підприємства за окремими видами дає змогу оцінити рівень їх ліквідності.

Рис. 1.1. Блок-схема факторного аналізу коефіцієнта оборотності

3. На третьому етапі вивчають оборотність окремих видів оборотних активів та загальної їх суми. Цей аналіз проводять з використанням показників – коефіцієнта оборотності та періоду обороту оборотних активів. У процесі аналізу встановлюють загальну тривалість та структуру операційного, виробничого та фінансового циклів підприємства, досліджують основні чинники, які визначають тривалість цих циклів.

4. На четвертому етапі аналізу визначають рентабельність оборотних активів, досліджують визначальні її чинники. У процесі аналізу використовують коефіцієнт рентабельності оборотних активів, а також модель Дюпона:

Ro.k.=Rb.p.*Kоб*100% (1.2)

де Ro.k. – рентабельність оборотних коштів; Rb.p. – рентабельність виручки від реалізації; Коб – коефіцієнт оборотності.

5. На п'ятому етапі аналізу розглядають склад основних джерел фінансування оборотних активів – динаміку їх суми та частку в загальному обсязі фінансових ресурсів, що інвестовані в ці активи, визначають рівень фінансового ризику, який генерується структурою джерел фінансування оборотних активів, яка склалась.

Результати проведеного аналізу дають змогу визначити загальний рівень ефективності управління та використання оборотних активів на підприємстві, а також виявити основні напрямки їх підвищення у майбутньому періоді.

Дата: 2019-05-29, просмотров: 511.