Починаючи з 2000 року державна фінансово-кредитна політика щодо аграрного комплексу була спрямована на стимулювання надходження кредитних коштів через компенсацію сільгоспвиробникам частини процентної ставки кредитів, виданих банками. З 2003 року в програму здешевлення кредитів були включені також кредитні спілки. Прийняті заходи стимулювали надходження кредитів в сільське господарство. Так, у 2001 році обсяг кредитів склав 5,9 млрд. грн., у 2002 році – 6,2 млрд. грн., у 2003 році – 7,7 млрд. грн. У 2004 році обсяг наданих у 2004 році аграріям кредитів склав 9,8 млрд. грн., що в 4,7 разів більше рівня 2000 року. Але, незважаючи на суттєве збільшення кредитів, потреби виробників у позикових коштах не забезпечуються в необхідному обсязі. Короткостроковими ресурсами сільгоспвиробники забезпечені сьогодні на 50%. Надзвичайно актуальною є проблема забезпечення селян довгостроковими кредитами, сьогодні вона вирішена тільки на 3%. Недостатній обсяг необхідних обігових коштів у сільськогосподарських виробників для придбання техніки, мінеральних добрив, насіння, паливо-мастильних матеріалів, хімічних засобів захисту рослин від бур’янів і шкідників, а також кормів для тваринництва є одним з основних чинників низької урожайності сільськогосподарських культур і продуктивності тварин в Україні. Основною причиною нестачі обігових коштів в сільськогосподарському виробництві є недостатній доступ сільськогосподарських виробників до фінансових джерел і, найперше, до кредитів банків.

Розглянемо доступність кредиту для невеликих фермерських господарств.

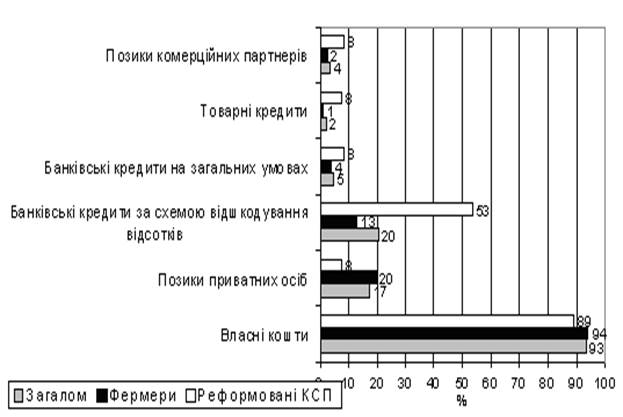

Незважаючи на те, що основним джерелом фінансування сільського господарства залишаються власні кошти, кредитування в останні роки здобуває все більшого значення.

Рисунок 2.1- Джерела фінансування фермерських господарств

З початку 2004 року по 19 вересня українські аграрії одержали кредитів на загальну суму 3,824 млрд. грн., з яких 2,286 млрд. грн. були надані на пільгових умовах. Таким чином, сільгоспвиробниками отримано кредитів на суму, що на 23,7% перевищує заявлену річну потребу підприємств АПК у банківських кредитах. Неможливо точно сказати, яка частина цих 4 млрд. грн. отримана фермерськими господарствами, але, за різними оцінками, - від 3% до 5%, або близько 150 млн. грн., що приблизно відповідає 70 гривням на гектар, або близько 9% від середніх оцінних витрат на вирощування мало інтенсивної сільськогосподарської продукції. Ця сума може бути ще менше, якщо врахувати, що фермери вирощують переважно більше інтенсивні культури, чим великі сільськогосподарські підприємства. Тобто видно, що фермерські господарства України не дуже активно використовують кредити.

Відповідно до оцінених даних, зараз в АПК України зосереджено близько 16% кредитного портфеля банків. Це чимало, з огляду на ризики банків при роботі в цьому напрямку. Нерозв'язаність питань зі складськими свідоцтвами, із правом селян віддавати під заставу землю не дозволяють банкам використати ці ефективні кошти забезпечення кредитів і гальмують розвиток кредитування сільгоспвиробництва. З іншого боку, перешкодами на шляху збільшення агрокредитування є відсутність традицій роботи агросектору в ринкових умовах, низька культура роботи позичальників із кредитами й недостатній рівень знань позичальників про ринок кредитних послуг, які більшою мірою стосуються саме невеликих фермерських господарств, висока залежність кредитоспроможності від таких непередбачених факторів, як погодні умови, висока зношеність основних фондів, не диверсифікованість бізнесу (наприклад, якщо господарство займається тільки рослинництвом, те несприятливі погодні умови в такому випадку ставлять під загрозу результат діяльності в цілому й погашення кредиту в тому числі).

У таких умовах дуже важко відбувається розвиток довгострокового кредитування сільського господарства. Відповідно до оцінок експертів, потреба сільгоспвиробників у довгострокових кредитах задовольняється тепер на 2%, у той час як по короткострокових кредитах - на 50%. Це є серйозною проблемою для розвитку фермерства в Україні, оскільки фермери змушені спрямовувати оборотні кошти на придбання довгострокових активів. Не менш пагубної, але іноді неминучої, є практика продажу основних коштів для покриття поточних витрат.

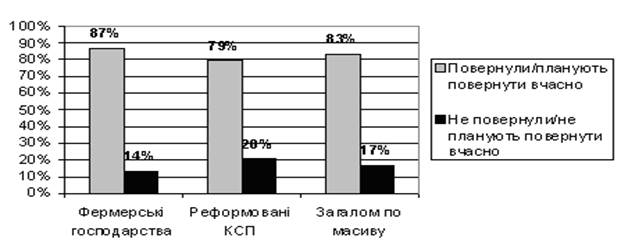

Специфікою кредитування невеликих фермерських господарств виступає те, що фермер, якому необхідно 10-20 тис. грн., звернеться скоріше в який-небудь кредитний союз, до партнерів або сусідів, чим у комерційний банк. Це, як правило, є більше простою процедурою одержання кредиту, незначними додатковими витратами або їхньою відсутністю взагалі, часто більше низькою ставкою по кредиту, а головне - необов'язковістю кредитного забезпечення у вигляді застави. Для банків фермери також звичайно є менш важливими клієнтами, чим великі сільськогосподарські підприємства, які беруть більші суми кредитів. При цьому різні дослідження показують, що фермерські господарства в цілому краще повертають кредити, чим більші реформовані сільгосппідприємства, про що, імовірно, банки поки не знають. Одним з додаткових перешкод на шляху одержання невеликим фермерським господарством кредиту в комерційному банку є проблематичність в одержанні компенсації частини кредитної ставки з боку держави. Багато фермерів відзначають, що більші сільськогосподарські підприємства мають більші шанси на одержання даної пільги. І хоча кредити в 2004 році одержували тільки близько 17,7% фермерських господарств, їхня кількість і частина мали стійку тенденцію росту.

Рисунок 2.2 - Повернення кредитів фермерськими господарствами

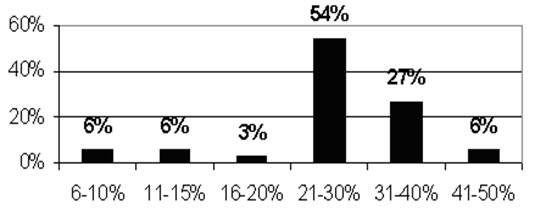

В Україні існує велика кількість банків, які кредитують сільськогосподарських виробників і підприємства АПК, однак фермери найчастіше звертаються в Аваль, Приватбанк, Промінвестбанк й Ощадбанк, багато в чому завдяки розгалуженій мережі філій цих банків. У той же час процентні ставки по кредитах не задовольняють практично всіх виробників, хоча вони й знизилися досить відчутно в 2004 році й хоча ставки істотно розрізнялися залежно від регіону, найчастіше кредит видавався під 18-22% річних у гривнях і під 14-16% у доларах США. Середня ставка по кредитах, виданим фермерам, була на 1-2-процентних пунктів вище. Банк визначає ставку по кредиту для кожного клієнта індивідуально.

Рисунок 2.3 - Процентні ставки у 2004 році (відсоток тих, хто отримав кредити за такими ставками до загальної кількості тих, хто отримав кредит)

Велика кількість банків говорить про наявність у них гнучкої системи аналізу кредитних заявок й оцінки кредитоспроможності, що не вимагає розробки окремих програм кредитування фермерів. На сьогоднішній день існує кілька програм поліпшення доступу фермерів до кредитів. Одна з найцікавіших пропонується банком „Надра” за підтримкою Агентства США по міжнародному розвитку. Агентство виділило близько 6 млн. доларів на відшкодування 50% ризику по неповерненню кредиту, виданого фермерам і постачальникам устаткування банком „Надра”. На жаль, деякі фермери знають про цю програму.

Фермерські господарства України мають менше можливостей доступу до кредитів комерційних банків, у порівнянні з великими сільськогосподарськими підприємствами через їхній недостатній рівень інформованості про можливості кредитування й дефіцит часу для оформлення всіх необхідних документів. Фермерські господарства України в цілому більше прибуткові, чим великі реформовані сільськогосподарські підприємства, що робить їхній бізнес менш залежним від кредитів комерційних банків. Зважаючи на те, що фермерські господарства краще повертають кредити, чим сільськогосподарські підприємства, банки могли б заробити на цьому, розробивши програми кредитування невеликих фермерських господарств, особливо в областях, де їхня концентрація досить значна, а саме: Закарпатській, Львівській, Запорізькій, Київській, Одеській, Миколаївській й Херсонській. Подальше зниження ставок по кредитах повинно привести до зростання інтересу фермерських господарств до кредитів комерційних банків.

ВИСНОВКИ

Отже, кредит – це форма руху грошового капіталу, який надають на умовах повернення, забезпечення, строковості та платності. Кредитні відносини передбачають наявність, з одного боку, тимчасово вільних грошових капіталів, власники яких готові позичити їх на відповідний термін під процент, а з другого — підприємців, які бажають тимчасово використати їх у своїй виробничій діяльності.

Кредит є дуже важливою складовою розвитку сучасної ринкової економіки. В економічних процесах кредит функціонує у різних формах. Залежно від суб’єктів кредитних відносин, їх організації та цільового призначення позичок кредит поділяється на ряд видів: банківський, державний, міжгосподарський(комерційний); виробничий; споживчий; лізинговий; міжнародний. В сучасних умовах провідним видом кредиту є банківський, тобто кредит, котрий надають і одержують банки. Саме вони акумулюють переважну частину кредитних ресурсів і надають їх у позички. Банки є одним з найголовніших джерел кредитування, тобто провідна роль у кредитуванні різних галузей економіки, виробництва та суб’єктів господарювання належить їм.

Аналізуючи сучасний стан і тенденції розвитку сільських територій та агропромислового комплексу, бачимо незадовільний їх стан. Підхід до створення програм розвитку села та агропромислового комплексу за галузевим принципом не відповідає історичному етапу, економічній системі та життєвому циклу агропромислового комплексу України. Із-за побудови попередніх програм за основним критерієм - збільшення виробництва у всіх галузях склалась ситуація хибних пріоритетів та непослідовної державної політики щодо села та агропромислового комплексу. Треба впроваджувати нові більш досконалі, обґрунтовані програми дій щодо поліпшення життя та розвитку людини, села, землі як основного активу та ресурсу, с/г виробництва та продовольчої безпеки держави

Село та агропромисловий комплекс України вимагають термінових та кардинальних перетворень. Основною загрозою розвитку сільського господарства є тенденція до зменшення частки товарного виробництва у сільському господарстві - 30% на 2004 рік. Успіх перетворень на селі та АПК на 80% залежить від чотирьох основних складових:

- побудови стратегічних пріоритетів галузевого розвитку АПК з перерозподілом державних ресурсів за основними пріоритетами;

- комплексного розвитку територій з визначенням галузевих спеціалізацій, побудовою регіональних кластерів;

- розробкою програм розвитку територіальних громад та підприємництва на селі;

- розвиток товарного виробництва та спеціалізації у підсобних селянських господарствах;

- розвиток інфраструктури ринку землі та умов для залучення великого та середнього капіталу в сільськогосподарське виробництво, створення системи моніторингу, охорони та відтворення земельних ресурсів

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Гринченко О. Гроші та грошово-кредитна політика. – К.: Основи, 1996. – 180с.

2. Гроші та кредит: Підручник /М. І. Савлук, А. М. Мороз, та ін. – К.: Либідь, 1992.–123-182.

3. Гудзь О.Є. Забезпечення сільськогосподарських підприємств кредитними ресурсами// Економіка АПК.- 2003.- №1.-с 86.

4. Дадашев Б.А.Удосконалення фінансово-кредитного обслуговування сільського господарства// Економіка АПК.- 2003.-№11.-с.70

5. Державне регулювання економіки: Навч. посібник/ Е.М. Чистов, А.Є. Никифоров, Т.Ф. Куценко та ін. – К.: КНЕУ, 2000, 316 с.

6. Дьомкіна А. Інвестування економіки України через систему комерційних банків. // Банківська справа. – 1999. - №5. с.48-52

7. Заблоцький Б. Ф. Економіка України: національна економіка України: Підручник – Львів: ЛБК НБУ, 1997. – с.:241-256.

8. Заїка А. Проблеми взаємовідносин банку і позичальника. // Економіка України. – 1999. – №6. с. 23-26.

9. Закон України “Про національний банк України”

10. Закон України “Про банки і банківську діяльність”

11. Клименко Т. Кредитная деятельность банков Украины// Економіка України.- 2000.-№ 3.-с.34

12. Колотуха С.М. Удосконалення кредитування сільськогосподарського виробництва// Економіка АПК.- 2004.-№ 3.-с.108

13. Онищенко О.М. Проблема заставного кредитування нових господарських структур// Економіка АПК.- 2002.-№ 9.-с.3

14. Охримовський О.В.Удосконалення фінансово-кредитних відносин у діяльності агропромислового комплексу на прикладі Чернівецької області// Економіка АПК.- 2002.-№2.- с.59

15. Пиріг Г.І. Удосконалення кредитних відносин в аграрному секторі економіки// Економіка АПК.- 2004.-№1.- с.106

16. Положення Національного банку України "Про кредитування" Затверджено Постановою Правління Національного банку України 28.09.1995р. №246.

17. Сомик А.В. Особливості розвитку системи сільськогосподарського кредитування в зарубіжних країнах// Економіка АПК.-2002.-№8.-с.136

18. Сомик А.В. Механізм часткової компенсації ставок за кредитами комерційних банків підприємствам АПК// Економіка АПК.-2003.-№7.-с.114

19. Тарасюк С.Г. Розвиток системи сільськогосподарського кредиту в Україні// Економіка АПК.- 2002.-№9.- с.114

20. Третяк О.М. Кредитні спілки як ефективна форма мікро-кредитування// Економіка АПК. - 2002.- №7.- с.100

Дата: 2019-05-29, просмотров: 414.