| Показатели | Норма | На начало года | На конец года | Отклонение |

1. Коэффициент независимости

|

| 0,43 | 0,51 | 0,08 |

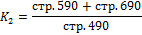

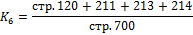

2. Коэффициент соотношения собственных и заёмных средств

|

| 1,33 | 0,95 | -0,38 |

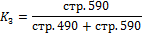

3. Коэффициент долгосрочного привлечения заёмных средств

| 0,0003 | 0,0004 | 0,0001 | |

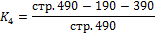

4. Коэффициент маневренности собственных средств

|

| -2,85 | -2,18 | -0,67 |

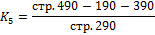

5. Коэффициент обеспечения собственными средствами

|

| -3,46 | -2,98 | -0,48 |

6. Коэффициент реальной стоимости ОС и материальных оборотных средств в имуществе предприятия

|

| 0,25 | 0,24 | -0,01 |

7. Коэффициент реальной стоимости ОС в имуществе предприятия

|

| 0,24 | 0,21 | -0,03 |

1. Коэффициент независимости показывает долю собственных средств в общей сумме средств предприятия. Коэффициент на начало года не соответствует норме, а на конец – соответствует. Он показывает, что собственные средства на начало года не являются большей частью в общей сумме средств предприятия, а на конец года являются.

2. Коэффициент соотношения собственных и заёмных средств показывает, сколько заемных средств привлекало предприятие на 1 руб. вложенных в активы собственных средств. Коэффициент на начало года не соответствует норме, предприятие является зависимым от заёмных средств, а на конец года – соответствует.

3. Коэффициент долгосрочного привлечения заёмных средств показывает, сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами. На конец года долгосрочных займов привлечено больше.

4. Коэффициент характеризует степень мобильности использования собственных средств. Коэффициент не соответствует норме, свидетельствует о не мобильности использования собственных средств.

5. Коэффициент не соответствует норме, предприятие для финансовой устойчивости не обеспеченно достаточным количеством собственных средств.

6. Коэффициент не соответствует норме, что не позволяет иметь достаточное количество имущества производственного назначения (реальных активов) в общей сумме имущества предприятия.

7. Коэффициент не соответствует норме, показывает удельный вес основных средств в имуществе предприятия.

Оценка ликвидности баланса

Ликвидность – это способность организации быстро выполнять свои финансовые обязательства, а при необходимости и быстро реализовывать свои средства. Чем быстрее актив предприятия может быть обращен без потери стоимости в деньги, тем выше его ликвидность.

Признаком, свидетельствующим об ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявляющиеся в увеличении неликвидов, просроченной дебиторской задолженности и другое.

Анализ ликвидности баланса является одним из основных элементов углубленного анализа финансового состояния предприятия.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов.

Ликвидность активов - величина, обратная времени, которая необходима для превращения активов в деньги. Чем меньше времени понадобится для превращения в деньги активов, тем они более ликвидные.

Ликвидность баланса достигается установлением равенства между обязательствами предприятия и его активами.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Все активы предприятия в зависимости от степени ликвидности, то есть от скорости превращения в денежные средства, можно условно подразделить на следующие группы:

А1 - Наиболее ликвидные активы.

А2 - Быстрореализуемые активы.

А3 - Медленнореализуемые активы.

А4 - Труднореализуемые активы.

П1 - наиболее срочные обязательства - кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок;

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства;

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства;

П4 - постоянные пассивы - итог раздела IV пассива баланса.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

| АКТИВ | |||

| Расчёт | На начало года | На конец года | |

| 1. Наиболее ликвидные активы (А1) | стр.250+260 | 100510+272832=373342 | 330000+49225=379225 |

| 2. Быстрореализуемые активы (А2) | стр.240 | 212378 | 409893 |

| 3. Медленнореализуемые активы (А3) | стр.210+220+230+240 | 22096+10567+0+212378=245041 | 67607+0+0+409893=477500 |

| 4. Труднореализуемые активы (А4) | стр.190 | 1135822 | 1438450 |

| ПАССИВ | |||

| 5. Наиболее срочные обязательства (П1) | стр.620 | 1002432 | 1120893 |

| 6. Краткосрочные пассивы (П2) | стр.610+670 | 1003209+0=1003209 | 1121327+0=1121327 |

| 7. Долгосрочные пассивы (П3) | стр.590+630+640+650+660 | 219+0+777+0+0=996 | 477+0+434+0+0=911 |

| 8. Постоянные пассивы (П4) | стр.490 | 751109 | 1173703 |

Баланс считается абсолютно ликвидным, если имеет следующее соотношение:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

На данном предприятии имеются соотношения:

На начало года

А1 ≤ П1

А2 ≤ П2

А3 ≥ П3

А4 ≥ П4

На начало года на предприятии имеет место хроническая неплатёжеспособность и финансовая неустойчивость. Следует рассмотреть влияние внешних факторов (особенно рыночных) и осуществить первоочередной анализ производственных, финансовых и инвестиционных причин.

На конец года

А1 ≤ П1

А2 ≤ П2

А3 ≥ П3

А4 ≥ П4

Из данного соотношения видно, что фактическое неравенство на начало года и на конец года имеют отклонение, так как А1≤ П2, А2 ≤П2, А4 ≥ П4 , что не соответствует нормативным условию ликвидности баланса. Таким образом, баланс считается не ликвидным.

Дата: 2019-05-29, просмотров: 337.