1. Организация учета расчетов с подотчетными лицами

Подотчетными лицами являются работники предприятия, получившие авансом наличные суммы денежных средств на предстоящие операционные, административные и командировочные расходы.

В соответствии с порядком ведения кассовых операций в РФ выдача наличных денег под отчет производится на основании приказа, заявления работника с разрешительной визой руководителя и др.

Предприятия выдают наличные деньги под отчет на операционные и хозяйственные расходы в размерах и на сроки, определяемые руководителями предприятий.

В случае направления в служебную командировку работодатель обязан возмещать работнику (ст. 168 ТК РФ):

1. расходы по проезду;

2. расходы по найму жилого помещения;

3. дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

4. иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или приказами организации. При этом размеры возмещения не могут быть ниже размеров (норм), установленных Правительством РФ для организаций, финансируемых из федерального бюджета.

Выдача наличных денег под отчет на командировочные расходы производится в пределах сумм, устанавливаемых предприятием самостоятельно.

Нормы установлены Постановлением Правительства РФ от 02.10.2002 г. N 729 "О размерах возмещения расходов, связанных со служебными командировками на территории Российской Федерации, работникам организаций, финансируемых за счет средств федерального бюджета":

а) расходов по найму жилого помещения - в размере фактических расходов, подтвержденных соответствующими документами, но не более 550 рублей в сутки. При отсутствии документов, подтверждающих эти расходы, - 12 рублей в сутки;

б) расходов на выплату суточных - в размере 100 рублей за каждый день нахождения в служебной командировке;

в) расходов по проезду к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) - в размере фактических расходов, подтвержденных проездными документами. При отсутствии проездных документов, подтверждающих произведенные расходы, - в размере минимальной стоимости проезда.

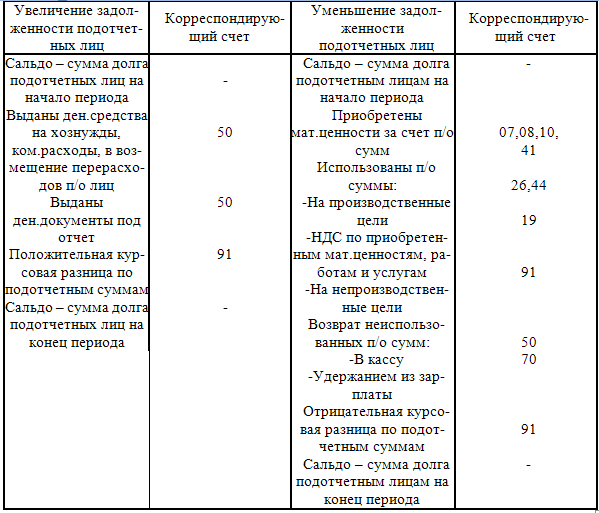

Синтетический учет расчетов с подотчетными лицами ведется на активно-пассивном счете 71 "Расчеты с подотчетными лицами" (таблица 1):

Таблица 1 – Расчеты с подотчетными лицами

ДебетСчет 71 "Расчеты с подотчетными лицами" Кредит

Командировочные расходы включаются в издержки производства и обращения в фактически произведенном размере. Для целей налогообложения затраты на командировки принимаются в пределах установленных норм. Командировочные расходы сверх норм увеличивают налогооблагаемую базу. НДС по сверхнормативным затратам в зачет бюджету не представляется, а списывается за счет собственных средств предприятия.

Суточные, выданные сверх норм, включаются в совокупный годовой доход подотчетного лица и облагаются налогом на доходы физических лиц. На выданные сверх норм суточные не начисляются страховые взносы по ЕСН.

2. Организация выдачи займов сотрудникам фирмы

Большинство успешно развивающихся компаний практикуют выдачу займов своим сотрудникам.

При отражении операций по выдаче и возврату займов, начислению процентов в бухгалтерском учете, а также при налогообложении существует ряд сложностей, с которыми в повседневной практике приходится сталкиваться бухгалтерам. Рассмотрим спорные ситуации в части бухгалтерского учета и налогообложения займов, выданных сотрудникам компании.

Гражданско-правовой аспект

Правоотношения сторон по договору займа регулируются . 1 г л. 42 ГК РФ. По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (ст. 807 ГК РФ). Договор займа должен быть составлен в письменной форме. Если в качестве предмета займа выступают денежные средства, то возвращены должны быть именно денежные средства, а не другие товарно-материальные ценности, так как в данном случае договор будет переквалифицирован в договор купли продажи и сделка признана ничтожной.

При передаче денег (иных ценностей) подтверждением заключения договора займа могут выступать:

- расходный кассовый ордер с подписью сотрудника за полученные наличные средства - при выдаче наличных денежных средств;

- выписка из кредитного учреждения о списании денежных средств с расчетного счета компании заимодавца - при перечислении денежных средств насчет сотрудника;

- акт передачи имущества или иной документ, удостоверяющий передачу, - при предоставлении займа в не денежной форме.

В соответствии с действующим гражданским законодательством заключаемые договоры займа могут носить как возмездный, так и безвозмездный характер. В первом случае при заключении договора стороны определяют плату за пользование заемными деньгами - проценты, которые обязан уплачивать заемщик заимодавцу, а также порядок и сроки их уплаты. Во втором - денежные средства выдаются взаймы без уплаты дополнительных процентов.

Наиболее распространенная ошибка при заключении договора займа - отсутствие в тексте договора, по которому объектом выступают денежные средства, условия о начислении и уплате процентов. Поэтому зачастую делаются неправильные выводы, а именно заключенный договор займа признают беспроцентным, что может привести к неблагоприятным последствиям.

Если в договоре отсутствуют условия о размере процентов либо не указано, что договор безвозмездный, проценты придется платить все равно. Их размер будет определяться исходя из ставки рефинансирования, установленной ЦБ РФ. Данное обстоятельство имеет немаловажное значение не только для сотрудника, но и для компании заимодавца, поскольку в такой ситуации в ее учете должны отражаться прочие доходы. Если по указанным договорам не определялся доход компании, то при выявлении этого нарушения входе проведения мероприятий налогового контроля компания заимодавец вероятнее всего будет привлечена к налоговой ответственности. Договор займа разрабатывается компанией самостоятельно. В договоре передачи денежных средств необходимо указать:

- сумму предоставляемого займа;

- цели, на которые будет использован заем;

- форму выдачи займа;

- срок возврата (погашения) займа;

- размер процентов и порядок их уплаты;

- форму возврата займа;

- возможность досрочного погашения полученной суммы займа.

Налогообложение

При выдаче денежного займа начисление НДС не требуется (подп. 15 п. 3 ст. 149 НК РФ). В налоговом учете сумма начисленных по договору займа процентов, которую компания получает от сотрудника, является внереализационным доходом. Основанием служит п. 6 ст. 250 НК РФ.

В целом действующее законодательство не содержит ограничений по способу формирования ресурсов, которые могут быть предоставлены сотруднику по договору займа. Одним из самых распространенных источников являются собственные денежные средства.

В последнее время компании нередко используют и кредитные ресурсы. Соответственно отражая внереализационные расходы в виде процентов, уплаченных банку или иной кредитной организации, с одной стороны, и внереализационные доходы в виде процентов, полученных от сотрудника по договору займа, с другой.

Доход, полученный сотрудником, налогообложению ЕСН не подлежит, поскольку экономию на процентах нельзя рассматривать как выплату в пользу сотрудника или вознаграждение по трудовым и гражданско - правовым договорам, выплачиваемые налогоплательщиками в пользу физических лиц.

Как правило, размер процентов по займу, который компании выдают своим сотрудникам, невысок. В большинстве случаев он значительно ниже действующей ставки рефинансирования или вообще равен нулю (т. е. заем беспроцентный). Следовательно, у сотрудника возникает доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами. Об этом сказано в подп. 1 п. 1 ст. 212 НК РФ. С такого дохода сотрудник должен заплатить НДФЛ.

При расчете процентов применяется ставка рефинансирования, действующая на дату уплаты процентов по займу. Отметим, что такой порядок определения налоговой базы применяется с 1 января 2008 г.

До 1 января 2008 г. в расчете использовалась ставка рефинансирования, действующая на дату получения заемных (кредитных) средств.

Следствием изменений явилось то, что размер материальной выгоды, а следовательно, налоговую базу по беспроцентным займам определить нельзя. Это означает, что облагаемого НДФЛ дохода при получении беспроцентных займов не возникает (п. 6 и 7 ст. 3 НК РФ). Однако, по мнению Минфина России, применительно к беспроцентным займам фактической датой получения доходов в виде материальной выгоды следует считать дату возврата заемных средств.

Данный вид доходов облагается НДФЛ по ставке35% (ст. 224 НК РФ), за исключением выдачи сотруднику целевого займа на строительство или покупку жилья, когда применяется ставка 13 %. При налогообложении доходов по ставке 35% налоговые вычеты не применяются (п. 4 ст. 210 НК РФ).

При выдаче сотруднику беспроцентного займа или займа с пониженной процентной ставкой налоговым агентом является компания, выдавшая сотруднику заем (до 1 января 2008 г. - исходя из смысла гл. 23НК РФ. С 1 января 2008 г. - на основании изменений, внесенных в п. 2 ст. 212 НК РФ Федеральным законом от 24.07.07 216ФЗ).

Исчисление сумм НДФЛ производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется ставка 13 %, с зачетом уже удержанной в предыдущие месяцы текущего налогового периода суммы налога. Что касается доходов, по которым применяются иные налоговые ставки, сумма налога исчисляется налоговым агентом отдельно по каждой сумме дохода (п. 3ст. 226 НК РФ).

Налоговые агенты обязаны удержать начисленную сумму налога, которая не может превышать 50% от суммы выплаты, непосредственно из доходов налогоплательщика (в том числе из заработной платы). Дата определения налоговой базы при получении дохода в виде материальной выгоды в статье 212 НК РФ не говорится, на какой момент налоговый агент должен определять налоговую базу. Статьей 223 НК РФ, в которой речь идет о дате получения доходов, установлено, что в отношении доходов в виде материальной выгоды датой их получения следует считать, в частности, день уплаты налогоплательщиком процентов. При беспроцентном займе проценты не уплачиваются, и, в какой момент у физического лица в таком случае возникает доход, определить сложно.

Существует несколько точек зрения по данному вопросу.

1. Дата получения дохода - дата возврата займа.

Официальная позиция заключается в том, что фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты возврата налогоплательщиком заемных средств, о чем свидетельствуют письма Минфина России от 04.02.08 03040701/21; от 02.04.07 03040601/101,от 23.04.08 03040601/103. Рассматриваемый нами вариант не основан на действующем налоговом законодательстве, поэтому налогоплательщик может использовать иной способ определения даты получения дохода.

Соответственно в отношении доходов в виде материальной выгоды за пользование беспроцентными займами, полученными позднее 1 января 2008 г., для целей расчета налоговой базы будет применяться ставка рефинансирования, установленная ЦБ РФ на каждую дату возврата заемных средств.

2. Дата получения дохода - не позднее 31 декабря текущего года.

Согласно вынесенным судебным решениям налоговая база с суммы материальной выгоды определяется в срок не позднее 31 декабря текущего года. Так, в постановлениях ФАС Дальневосточного округа от14.02.07 и от 07.02.07 Ф03А24/062/4804 по делу А241022/0515 указано, что в силу ст. 216НК РФ налоговым периодом по НДФЛ признается календарный год. Таким образом, компания обязана исчислить, удержать и уплатить в бюджет сумму НДФЛ с дохода в виде материальной выгоды не позднее 31 декабря текущего года.

Среди вариантов определения даты есть еще вариант определения даты получения дохода по окончании срока действия договора займа. Все неустранимые сомнения и противоречия налогового законодательства должны толковаться в пользу налогоплательщика. Поскольку неясно, на какой именно момент налоговый агент должен определить сумму налога, исчислить, удержать и перечислить налог в бюджет, компании, выдавшие беспроцентные займы физическим лицам, вплоть до внесения в Налоговый кодекс РФ соответствующих изменений, четко определяющих эту дату, вправе самостоятельно выбрать эту дату, обосновав свою точку зрения.

Бухгалтерский учет

Расчеты с сотрудниками по предоставленным им займам компания отражает на счете 73, субсчет 1"Расчеты по предоставленным займам". Аналитику по данному счету следует вести по каждому сотруднику заемщику. На практике займы, выданные сотрудникам, компании иногда отражают на счете 58"Финансовые вложения", что является неверным. Счет 58 используется лишь в том случае, если фирма выдает заем другому юридическому лицу или физическому лицу, которое в этой компании не работает.

Если погашение займа и процентов происходит путем удержания из заработной платы, то общая сумма всех удержаний при выплате заработной платы не может превышать 50 %.

3. Организация учета расчетов с учредителями.

Все виды расчетов с учредителями (акционерами акционерного общества, участниками полного товарищества, членами кооператива и др.) по вкладам в уставный капитал организации, по выплате доходов и т.п. учитывают на счете 75 "Расчеты с учредителями".

К счету 75 могут быть открыты следующие субсчета:

75-1 "Расчеты по вкладам в уставный (складочный) капитал";

75-2 "Расчеты по выплате доходов" и др.

На субсчете 75-1 "Расчеты по вкладам в уставный (складочный) капитал" учитывают расчеты с учредителями по вкладам в уставный капитал.

При создании организации на установленную сумму вкладов учредителей в уставный капитал дебетуют счет 75-1 и кредитуют счет 80 "Уставный капитал".

Фактически внесенные вклады учредителей отражают по дебету соответствующих материальных, денежных и других счетов (10, 15, 51, 50 и др.) и кредиту счета 75-1.

Основные средства и нематериальные активы при внесении их в качестве вкладов в уставный капитал организации предварительно отражают на счете 08 "Вложения во внеоборотные активы".

При этом на стоимость внесенных активов составляют следующие бухгалтерские записи:

Дебет счета 08 "Вложения во внеоборотные активы"

Кредит счета 75 "Расчеты с учредителями"

Дебет счета 01 "Основные средства"

Кредит счета 08 "Вложения во внеоборотные активы"

Дебет счета 04 "Нематериальные активы"

Кредит счета 08 "Вложения во внеоборотные активы"

Оприходование имущества, предоставленного в натуральной форме в собственность организации в счет вкладов в уставный капитал, осуществляется по договорной стоимости, а имущества, предоставленного в пользование организации, - в оценке, определенной исходя из арендной платы за пользование этим имуществом, исчисленной на установленный учредителями срок.

Если акции акционерного общества продаются по цене, превышающей их номинальную стоимость, сумма разницы между продажной и номинальной стоимостью учитывается по кредиту счета 83 "Добавочный капитал".

На субсчете 75-2 "Расчеты по выплате доходов" учитывают расчеты с учредителями по выплате им доходов, если они не являются работниками предприятия. Начисление доходов от участия в организации отражают по кредиту субсчета 75-2 и дебету счета 84 "Нераспределенная прибыль (непокрытый убыток)". Начисление доходов от участия в организации работникам организации отражают по кредиту счета 70 "Расчеты с персоналом по оплате труда" и дебету счета 84.

При начислении дивидендов с юридических и физических лиц удерживают налог на доход. Начисленные суммы налога отражают по дебету счета 75 или 70 и кредиту счета 68 "Расчеты по налогам и сборам".

Выплаченные участникам организации суммы доходов списывают с кредита счетов 50 "Касса", 51 "Расчетные счета" или 52 "Валютные счета" в дебет счета 75 или 70. При выплате доходов продукцией (работами, услугами) организации их списывают с кредита счета 90 "Продажи" в дебет счета 75 или 70.

Аналитический учет по счету 75 ведут по каждому учредителю, кроме учета расчетов с акционерами - собственниками акций на предъявителя в акционерных обществах.

Учет расчетов с учредителями (участниками) в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счете 75 обособленно.

2. Организация бухгалтерского учета внутренних расчетов ООО "ЭПК-Аудит"

Дата: 2019-05-29, просмотров: 258.