У національній економіці більшість фірм виконують дві функції – виробляють товари і послуги та інвестують у капітал для майбутнього виробництва. Для простоти нашого аналізу припустімо, що цими двома видами діяльності займаються два вили фірм – виробничі та позичкові. Виробничі фірми продукують товари і послуги, але не інвестують. Вони орендують капітал у позичкових фірм. Останні не виробляють товарів і послуг, а здійснюють усі інвестиції в економіку, тобто купують капітальні блага і здають їх в оренду виробничим фірмам.

Із теми 3 нам уже відомо, то конкурентна фірма на підставі порівняння витрат і вигід від застосування кожної додаткової одиниці капіталу ухвалює рішення про те, яким обсягом капіталу володіти. Припустімо, шо виробнича фірма може орендувати одиницю капіталу за ціною R і продавати одиницю своєї продукції за ціною Р. Тоді реальні витрати на одиницю капіталу для виробничої фірми становлять (К/Р). Реальною вигодою від використання одиниці капіталу є МРК – додатковий обсяг продукції, вироблений за допомогою цієї додаткової одиниці капіталу.

У темі 3 зроблено висновок, що для максимізації прибутку фірма потребує капіталу доти, доки граничний продукт капіталу не зрівняється із його реальною ціною. У стані рівноваги така ціна (R/Р) дорівнює граничному продуктові капіталу:

де aА (L/K)1-a – граничний продукт капіталу для функції Коба – Дугласа.

За нашим припущенням, позичкові фірми купують капітальні блага і здають їх в оренду. Позичкова фірма за кожну одиницю наданого в оренду капіталу отримує реальну позичкову ціну капіталу (R/Р), що є виторгом для цієї фірми.

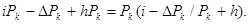

Позичкова фірма несе три види витрат на власний капітал. По-перше, це витрати, що пов'язані з процентом. Якщо така фірма бере в позику для купівлі капіталу, то їй доводиться сплачувати за неї процент. І якщо фірма купує капітал за власні кошти, вона втрачає процент, який могла б заробити, поклавши цю суму в банк. Позначимо через (Pr) ціну купівлі одиниці капіталу, а через (i) – номінальну процентну ставку. Тоді (iPr) будуть витратами на процент.

Другим видом є витрати, пов'язані зі зміною ціни капіталу. Впродовж строку служби устаткування ціна капіталу змінюється. Якщо вона підвищується, фірма виграє, бо вартість її активів зросла. Якщо ціна капіталу знижується, то фірма зазнає збитків. Величина цих збитків (або виграшу) дорівнює (–  Pr). Знак мінус показує, що тут враховують витрати, а не вигоди.

Pr). Знак мінус показує, що тут враховують витрати, а не вигоди.

По-третє, це витрати, що пов'язані зі зношенням капіталу. Упродовж строку оренди капітал зношується і втрачає свою вартість. Якщо h – норма амортизації, то (hPk) – грошова величина амортизації.

Витрати на надання одиниці капіталу в оренду становлять:

Отже, витрати на капітал залежать від ціни одиниці капіталу, процентної ставки, темпу зміни ціни капіталу та від норми амортизації.

Для спрощення тлумачення витрат на одиницю капіталу припустімо, що ціни капітальних благ зростають разом із цінами інших товарів. У цьому разі (  Pk/Pk) відображує загальний рівень інфляції

Pk/Pk) відображує загальний рівень інфляції  . Різниця (i –

. Різниця (i –  ) дорівнює реальній процентній ставці r. Звідси можна записати:

) дорівнює реальній процентній ставці r. Звідси можна записати:

Витрати на одиницю капіталу = Рk (r + h).

Виразимо витрати на капітал в одиницях продукції економіки. Реальні витрати на одиницю капіталу дорівнюють (Рk/Р) (r+ h).

Отже, реальні витрати на одиницю капіталу залежать від відносної ціни капітального блага (Рk/Р), реальної процентної ставки r та норми амортизації h.

Позичкова фірма з кожної одиниці капіталу отримує реальний виторг (R/P) і несе реальні витрати (Рk/Р) (r + h) на кожну одиницю. Ухвалюю-рішення про обсяг свого капіталу, фірма порівнює виторг і витрати, а різниця між ними становить її прибуток:

Реальний прибуток = R/Р – (Рk/Р) (г+h).

Оскільки у стані рівноваги реальна позичкова ціна капіталу дорівнює його граничному продуктові, то можна записати:

Реальний прибуток = МРК – (Рk/Р) (г+h).

Звідси зробимо такий висновок. Позичкова фірма вилучає приток, якщо граничний продукт капіталу перевищує витрати на його одиницю. У ньому разі фірмі вигідно інвестувати, тобто чисті інвестиції зростають. І навпаки, фірма зазнає збитків, якщо граничний юдукт капіталу менший за витрати на його одиницю. Тоді фірма зменшує свій обсяг капіталу.

Тепер можна відмовитися від припущення про поділ фірм на виробничі та позичкові. Для фірми, яка використовує свій власний капітал, вигода від кожної додаткової одиниці капіталу дорівнює граничному продуктові капіталу, а витрати дорівнюють витратам на його одиницю. З неокласичної моделі інвестицій випливає відповідь на питанння, чому обсяг інвестицій залежить від реальної процентної ставки, зниженням останньої витрати на одиницю капіталу знижуються, о збільшує прибуток власників капіталу і стимулює нагромадженні більшого його обсягу. Тоді навпаки, зі зростанням реальної процентної ставки стимули до інвестування знижуються.

Залежність між обсягом інвестицій та процентною ставкою виражає крива, або функція, інвестицій, яка, із зазначених вище причин, є спадною (рис. 4.8). З моделі також випливає, які саме чинники перемішують криву інвестицій. Наприклад, всі чинники, котрі збільшують граничний продукт капіталу, підвищують прибутковість інвестицій і переміщують зазначену функцію вправо. У будь-який час в усіх фірм є широкий вибір інвестиційних проектів, наприклад купівлі додаткового устаткування. Якщо процентні ставки високі, то здійснюватимуться лише проекти з очікуваною високою нормою прибутку. Отже, обсяг інвестицій буде невеликим При зниженні процентної ставки комерційно вигідними стануть також проекти, сподівана норма прибутку на які нижча. і, отже, обсяг інвестицій збільшується. Фактори, що визначають динаміку інвестицій: 1) очікувана норма чистого прибутку; 2) реальна ставка відсотка; 3) рівень оподаткування; 4) зміни в технології виробництва; 5) наявний основний капітал; 6) економічні очікування; Із зростанням сукупного доходу автономні інвестиції доповнюються стимульованими, величина яких зростає в міру зростання ВВП. Так як інвестиції фінансуються з підприємницького прибутку, а остання збільшується із зростанням сукупного доходу Y, то й інвестиції збільшуються із зростанням Y. При цьому зі зростанням сукупного доходу зростають не тільки власне виробничі інвестиції, але й інвестиції в товарно-матеріальні запаси і в житлове будівництво, тому що на підйом економіки збільшуються стимули до поповнення виснажили запаси капіталу і підвищується попит на житлові будинки.

Позитивна залежність інвестицій від доходу може бути представлена у вигляді функції: I = E – DR + YY, де у – гранична схильність до інвестування; Y – сукупний доход. Гранична схильність до інвестування – частка приросту витрат на інвестиції в будь-яку зміну доходу: = А / Y ~ AY ' де Л-зміна величини інвестицій; А.Ю. – зміна доходу.

Основні чинники нестабільності інвестицій: 1) тривалі терміни служби обладнання; 2) нерегулярність інновацій; 3) мінливість економічних очікувань; 4) циклічні коливання ВВП.

Дата: 2019-05-29, просмотров: 389.