Одним из характерных явлений мировой экономики сегодня является международная миграция капитала, основанная на его разделении как одного из факторов производства. Как фактор производства капитал обладает физической и денежной формой.

Физический капитал - это инвестиционные товары, использованные для производства других товаров. Такой товар, перемещается между странами в рамках международной торговли. Когда же говорят о международном движении капитала, имеют в виду перемещение денежного капитала в различных формах.

Международная миграция капитала - это движение капитала между странами, включающее экспорт, импорт и его функционирование за рубежом.

Причины международной миграции капитала неоднозначно трактуются экономистами различных направлений экономической мысли. Подходы к объяснению данного процесса эволюционируют вместе с изменением экономических условий, масштабов, механизма, последствий международного движения капитала.

Теория международной миграции капитала получили развитие в рамках неоклассической теории международной торговли, неокейнсианской теории экономического роста, марксистской вывоза капитала, концепций развития международных корпораций.

Неокласссическая теория опиралась на воззрения Дж.Ст.Милля, известного английского экономиста 19 века, разделявшегося рикордианский принцип сравнительных преимуществ международной торговле. Классическая теория международной торговли А.Смита и Д.Рикардо, обосновывая причины международной мобильности товаров и услуг, исходила из предпосылки, что факторы производства в международном масштабе не мобильны. Однако в 30-40-х 19в. внимание Дж.Ст.Милля привлек быстрый рост масштабов вывоза капитала из Англии. Причины этого явления связываются им в “Принципах политической экономики” ( 1848г.) с тенденцией нормы прибыли к понижению по мере экономического прогресса. Дж.Ст.Милль полагал, что экспортируется та часть капитала, которая содействует снижению нормы прибыли. Как правило, капитал направляется в колонии для производства сырья на экспорт в метрополии. Это снижает издержки производства товаров в метрополиях и ослабляет тенденцию нормы прибыли к снижению. По мысли Дж.Ст.Милля, ввоз капитала улучшает производственную специализацию страны и способствует расширению международной торговли. Он впервые показал, что как и готовые изделия, так и капитал являются мобильными в международном плане. Исследования Дж.См.Милля предшествовали появлению теории международной миграции факторов производства.

Позднее экономисты стали увязывать теории международной торговли с различными аспектами концепции факторов производства. Дж.А.Гобсон и Дж.Кейнс, разделявшие взгляды Ж.Б.Сея о равномерном значении факторов производства, обладающих самостоятельной производительностью, перенесли проблему этих факторов на международный уровень.

Новый аспект исследования международного движения капитала состоял в том, что оно увязалось с международной торговлей. Дж.Кейнс полагал, что при устранении причин, препятствующих международному перемещению капитала, последнее могло бы заменить торговлю товарами.

Представления экономистов неоклассивков о международной миграции капитала оформилось в теоретическую систему в 20-х годах 20-го века. Основные положения неокласической теории изложены в теоретическую теорию изложены в трудах Э.Хекшера, Б.Олина, Р.Нурксе, К.Инверсона. Неоклассики интегрировали процесс движения факторов производства в теорию международной торговли. С позиции современной экономической теории это оправдано, поскольку внешняя торговля и международное движение капитала имеют одинаковый экономический смысл. Так, движение капитала в форме внешних займов представляет собой растянутую во времени торговлю. Она представляет собой не обмен товара на товар, а обмен потребления в настоящем на потребление в будущем.

Э.Хекшер и Б.Олин разработали теорию факторных пропорций, Согласно которой страны в различной степени обеспечены факторами и используют их в разных пропорциях при производстве товаров. Избыток или недостаток капитала рассматривается неоклассиками как причина его международной миграции.

При этом опираясь на концепцию маржинализма они акцентируют внимание на предельной производительности капитала выражающейся в ставке процента.

Э.Хекшер обосновал тенденцию к международному выравниваю цен на факторы производства в долгосрочной перспективе. Такая тенденция реализуется в процессе международного обмена и международной миграции капитала. Анализ причин, влияющих на международную миграцию капитала, привел Б.Олина к выводу, что в данном процессе нужно учитывать факторы, мешающие вызову товаров и тем самым стимулирующие вывоз капитала, а также стремление фирм к болee прибыльному вложению капитала за рубежом.

Неокейнсианская теория международного движения капитала разработана в конце 30-х –начале 50-х годов 20 столетия под влиянием воззрений Д.Кейнса.

Согласно кейнсианской теории важнейшим условием макроэкономического равновесия является равенство инвестиций и сбережений. Превышение сбережений над инвестициями уводит экономику от состояния равновесия в сторону спада и безработицы. В такой ситуации часть сбережений устремляется за пределы национальных границ. Более существенной причиной движения международного капитала в кейнсианской трактовке является состояние платежного баланса. Если сальдо платежного баланса положительное, то страна может стать экспортером капитала. Процесс международного движения капитала должен регулироваться государством.

Основоположники неокейнсианской теории Ф.Махлуп, Е.Домар, Р.Харрод анализировали различные аспекты этого процесса. Ф.Махлуп, исследуя взаимосвязи между экспортом капитала, отечественными инвестициями и платежным балансом и национальным доходом, показал их влияние на экономику стран экспортеров и импортеров капитала.

1. Экспорт капитала, воздействуя на отечественные инвестиции, может их ограничить. Это сократит объем потребления, а в перспективе -национальный доход. Однако, если вывоз капитала стимулирует товарный экспорт, то нейтрализуется тенденция к снижению доходов в стране, стимулируется деловая активность, что ведет к росту национального дохода. Вывоз капитала играет существенную роль в балансировании платежного баланса и влияет на макроэкономическое равновесие национальной экономики.

2. В странах, импортирующих капитал, стимулируется рост инвестиций, что увеличивает национальный доход.

Р.Харрод интегрировал проблемы международного движения капитала в теорию экономического роста. Экспорт капитала, формирование сбережений, движение платежного баланса увязываются в его модели “экономической динамики” с темпами роста, зависящими от величины инвестиций. Если в стране сбережения превышают инвестиции, то темпы экономического роста замедляются, экономика движется к спаду, усиливается тенденция к вывозу капитала для более прибыльного его использования.

Е.Домар разработал концепцию, в которой рассматривал влияние инвестиционных доходов от иностранных инвестиций на платежный баланс, занятость и на экспорт капитала. При более высоком темпе роста инвестиционных доходов по сравнению с темпами роста отечественных инвестиций платежный баланс пассивен, что способствует сокращению занятости, деловой активности, уменьшению объема ВНП, сдерживанию экспорта. При более высоком темпе роста отечественных инвестиций по сравнению с темпами роста инвестиционных доходов от зарубежных инвестиций платежный баланс активен, что стимулирует рост занятости, объема ВНП, экспорта капиталов. Е.Домар пришел к выводу о необходимости расширения государственных зарубежных инвестиций и регулированию нормы процента по ним для обеспечения положительного сальдо платежного баланса.

Неокейнсианская теория вывоза капитал акцентирует внимание на стимулировании деловой активности в странах, экспортирующих и импортирующих капитал. Это послужило базой для обоснования политики помощи развивающимся странам со стороны развитых. Ускорение экономического развития в этих странах рассматривается как функция притока иностранных инвестиций.

Марксистская теория вывоза капитал обосновывала его избыток в связи с действием закона тенденции нормы прибыли к понижению. К.Маркс, подчеркивая относительный характер избытка капиталов, отмечает, что капитал вывозится за границу не потому, что абсолютно не может найти применение внутри страны. Это происходит в силу того, что за границей он может быть помещен при более высокой норме прибыли.

В.И.Ленин связывал вывоз капитала с неравномерностью, своеобразностью развития предприятий, отраслей и стран в условиях господства монополий.

Существует также ряд современных теорий международного движения капитала. В них существенное место занимают обоснование причин выхода компании за национальные границы, а также разработка моделей прямых инвестиций.

Базовые теории международной торговли товарами и услугами, которые составляют важнейшую часть международной экономики, предполагают, что товары и услуги обладают международной мобильностью, то есть, могут свободно экспортироваться и импортироваться. В то же время предполагалось, что капитал, труд, земля и технология - факторы производства, с помощью которых они произведены, - обладают только внутренней, но не международной мобильностью, то есть могут свободно перемещаться между различными отраслями, но не могут экспортироваться и импортироваться. В реальной жизни, однако, факторы производства также обладают высокой международной мобильностью: капитал активно инвестируется за рубеж, люди мигрируют из страны в поисках более выгодной работы, научно-технические достижения экспортируются и импортируются. Продукты, произведенные на основе природных ресурсов, в большинстве случаев принимают форму торгуемых товаров, продаются и покупаются на мировом рынке.

В принципе международное движение товаров и международное движение факторов производства могу замещать друг друга. Скажем, капиталоизбыточная страна может экспортировать либо капиталоемкие товары, либо сам капитал. Трудоизбыточная страна может экспортировать либо трудоемкие товары, либо ее граждане могут сами ехать за рубеж и работать там. Международное движение факторов производства подчиняется тем же принципам, что и международная торговля товарами: факторы производства перемещаются туда, где за них платят больше (выше процентная ставка, больше зарплата, выше лицензионные платежи).

Международное движение факторов производства замещает международную торговлю товарами в том случае, если причиной является различие в обеспеченности стран факторами производства. Допустим, капиталоизбыточная страна экспортирует капиталоемкую продукцию. В то же время она вывозит и капитал, который размещается в стране с более высокой процентной ставкой. Увеличение производства товара на экспорт увеличивает потребность в капитале, с помощью которого он производится, что в свою очередь ведет к повышению цены. Увеличение процентной ставки препятствует экспорту капитала за рубеж, поскольку его цена в стране сближается с мировой. Тем самым экспорт товаров препятствует движению (экспорту) капитала.

Международное движение факторов производства дополняет международную торговлю товарами в случае, если в основе торговли лежат иные, нежели различия в обеспеченности факторов производства, причины (сравнительные преимущества, эффект масштаба, технологические различия и пр.). Если обеспеченность стран факторами производства и их цена одинаковы, то увеличение экспортного производства в стране приведет к росту потребности и, следовательно, его цены, которая в результате превысит мировой уровень, что приведет к притоку капитала из-за рубежа. Торговля товарам привела к изменению цены фактора производства, что и вызвало перемещение его между странами. Тем самым экспорт товарами способствует движению ( импорту ) капитала.

Международное движение факторов производства замещает межотраслевую торговлю и дополняет внутри отраслевую торговлю в условиях больших различий в обеспеченности стран факторами производства. Когда степень обеспеченности факторами производства сильно отличается, каждая страна специализируется на производстве одного товара и международное движение факторов производства отсутствует, между странами возможна лишь межотраслевая торговля. Если начнется межотраслевое движение факторов производства, то на этой основе обе страны могут постепенно производить оба товара, что сделает возможной уже внутриотраслевую торговлю. Объем мирового производства вырастет больше в результате международного перемещения факторов производства, чем в результате международной торговли, поскольку не товары, а сами факторы производства в те страны, где они могут использоваться наиболее эффективно. В большинстве случаев международная мобильность факторов производства является более мощным источником экономического роста, чем международная торговля.

Главное различие международной торговли и международного перемещения факторов производства состоит в том, что в первом случае происходит международное движение конечных продуктов, являющихся результатом производительного использования факторов производства, а во втором – международное движение самих факторов, с помощью которых эти конечные продукты могут быть произведены. Международное движение факторов производства обычно является предметом более жесткого государственного регулирования, чем международная торговля товарами. В большинстве стран мира, в том числе и в развитых, продолжают существовать очень серьезные ограничения на движение капитала и миграцию рабочей силы.

Поскольку в большинстве случаев международное движение факторов производства является субтитром международной торговли товарами, вполне закономерно, что они аналогично действуют на распределение доходов внутри стран. Как известно, в соответствии с теоремой Хекшера-Олина, каждая страна экспортирует те товары, для производства которых она обладает относительным избыточными факторами производства, и импортирует те товары, для производства которых она испытывает относительный недостаток факторов производства. Владельцы относительно избыточных факторов производства выигрывают от торговли, владельцы относительно недостаточных факторов – проигрывают.

Допустим, что в стране капитал является относительно избыточным фактором производства, а труд – относительно недостаточным. Страна экспортирует капиталоемкие товары в другие страны. При этом на пути международного движения факторов производства воздвигнуты непреодолимые барьеры и они не перемещаются между странами. В этом случае производители капиталоемкого товара получают выигрыш от товара. Но в то же время капиталоизбыточность страны означает, что цена капитала ( процентная ставка ) в ней ниже, чем в других странах. И если преграды на пути международного движения капитала снять, то неминуемо начнется отток капитала из страны за рубеж, где процентная ставка выше. Отток капитала будет происходить до тех пор, пока уровень процентной ставки не сравняется. Из-за того, что капитал размещается за рубежом, где цена его выше, прибыли владельцев капитала растут. Вследствии оттока капитала из страны труд в ней становится относительно избыточным фактором производства и цена на него падает. В результате, как международная торговля, международное движение факторов производства перераспределяет доходы в пользу владельцев относительно избыточных факторов производства.

Итак, движение факторов производства приводит к большому росту совокупного производства в торгующих странах по сравнению с международной торговлей и выравниванию цен товаров, произведенных с помощью этих факторов. Оно обычно является предметом более жесткого государственного регулирования, чем международная торговля товарами. В результате международного движения факторов производства владельцы относительно недостаточных факторов производства проигрывают. Международное движение факторов производства замещает международную торговлю товарами в случае, если ее причиной является различия в обеспеченности стран факторами производства. Международное движение факторов производства дополняет международную торговлю товарами в случае, если в основе торговли лежат иные, нежели различия в обеспеченности факторами, причины.

Международные инвестиции.

Капитал является одним из факторов производства – ресурсом, который необходимо затратить, чтобы произвести товар, и представляет собой весь накопленный запас средств в производительной, товарной и денежной формах, необходимых для создания материальных благ. Международное движение капитала основано на его международном разделении как одного из факторов производства - исторически сложившимся или приобретенном сосредоточении капитала в различных странах, являющемся предпосылкой производства ими определенных товаров, экономически более эффективного, чем в других странах. Международное разделение капитала выражается не только в различной обеспеченной стран накопленными запасами материальных средств для производства товаров, но и в различных исторических традиций и опыта производства и уровней развития товарного производства, рыночных механизмов, а также просто денежных и других финансовых ресурсов. Наличие достаточных сбережений ( капитала в денежной форме) является важнейшей предпосылкой для инвестиций и расширения производства.

Изучая международную торговлю, мы, как правило, полагали, что единственным источником финансирования импорта является экспорт, то есть чтобы купить что-то за границей, страна должна продавать за рубеж товар или услугу. В реальной жизни существует еще один, и весьма серьезный, источник финансирования – приток капитала из-за рубежа. Страна может получать и давать международные займы, принимать и инвестировать за рубеж предпринимательский капитал. Швейцарский экономист и математик Леон Вальрас сформулировал правило, которое позже легло в основу анализа международной платежной позиции любого государства.

Правило Вальраса: стоимость импорта страны равна сумме стоимости экспорта и чистых зарубежных продаж активов и процентов по ним.

Продажа активов в любой форме (права собственности, ценные бумаги, золото и др.) означает приток капитала в страну. Платежи процентов представляют собой плату за пользование капиталом, полученным в прошлом. Чем больше продажа активов сегодня, тем выше будут платежи процентов по привлеченному капиталу в будущем. Следовательно, чем выше чистая продажа сегодня, тем ниже размер получаемых чистых процентов в будущем

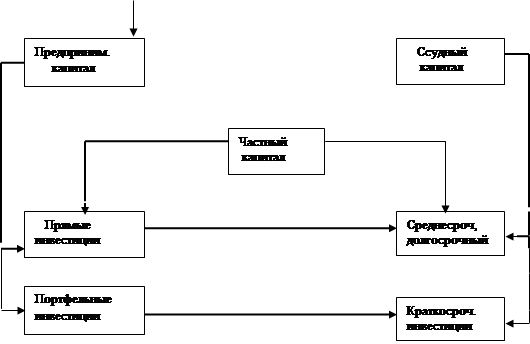

Международное движение капитала как фактора производства приобретает различные конкретные формы. По источникам происхождения капитал на мировом рынке делится на официальный и частный.

Официальный (государственный) капитал – средства из госбюджета, перемещаемые за рубеж или принимаемые из-за рубежа по решению правительств, а также по решению межправительственных организаций. В эту категорию движения капитала относятся все государственные суды, займы, гранты (дары), помощь, которые представляются одной страной другой на основе межправительственных соглашений. Официальным также считается и капитал, которым могут распоряжаться международные организации от лица своих членов (кредиты МВФ, Мирового банка, расходы ООН по поддержке мира и др.). Источником официального капитала является средства государственного бюджета, то есть в итоге деньги налогоплательщиков. Поэтому решения о перемещении такого капитала принимаются совместно правительством и органами представительной власти (парламент).

Частный (негосударственный) капитал – средства частный фирм, банков и других негосударственных организаций, перемещаемые за рубеж или принимаемые из-за рубежа по решению их руководящих органов и их объединений. В эту категорию движения капитала относятся инвестиции капитала за рубеж частными фирмами , предоставление торговых кредитов, межбанковское кредитование. Источником происхождения этого капитала являются средства частных фирм, собственные или заемные, не связанные с госбюджетом. Но не смотря на относительную автономность фирм в принятии решений о международном перемещении принадлежащего им капитала, правительство обычно оставляет за собой право его регулировать и контролировать.

По характеру использования капитал делится на:

Предпринимательский капитал - средства, прямо или косвенно вкладываемые в производство с целью получения прибыли. В качестве предпринимательского капитала чаще всего используется частный капитал, хотя либо государство, либо принадлежащие ему предприятия также могут вкладывать средства за рубеж.

Ссудный капитал – средства, даваемые взаймы с целью получения процентов. В международных масштабах в качестве ссудного капитала в основном используется официальный капитал из государственных источников, хотя международное кредитование из частных источников также достигает весьма внушительных объемов.

По сроку вложения капитал делится на:

Среднесрочный и долгосрочный капиталы – вложения капитала сроком более, чем на 1 год. Все вложения предпринимательского капитала в форме прямых и портфельных инвестиций, также как и ссудный капитал в виде государственных кредитов, обычно является долгосрочным.

Краткосрочный капитал – вложения капитала сроком менее, чем на 1 год. Преимущественно ссудный капитал в форме торговых кредитов.

Наибольшее практическое значение для анализа международного движения капитала имеет следующее его функциональное деление

По цели вложения капитал делится на:

Прямые инвестиции – вложения капитала с целью приобретения долгосрочного экономического интереса в стране приложения капитала, обеспечивающее контроль инвестора над объектом размещения капитала. Они практически целиком связаны с вывозом частного предпринимательского капитала, не считая относительно небольших по объему зарубежных инвестиций фирм, принадлежащих государству.

Портфельные инвестиции – вложения капитала в иностранные ценные бумаги, не дающие инвестору право реального контроля над объектом инвестирования. Такие инвестиции также преимущественно основаны на частном предпринимательском капитале, хотя и государство зачастую выпускает свои и приобретает иностранные ценные бумаги.

Формы международного движения капитала, которые признаются каждой конкретной страной, обычно устанавливаются в ее инвестиционном и банковском законодательстве (таб.1).

Каждая из групп капитала делится на подгруппы, которые условно можно считать его экспортом (активы, инвестиции за рубеж;) и импортом (пассивы, инвестиции внутри страны) (таб.2).

Масштабы движения капитала в целом и в рамках каждой из групп поддаются лишь приблизительной оценке на базе данных консолидированного платежного баланса всех стран мира (таб.3).

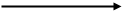

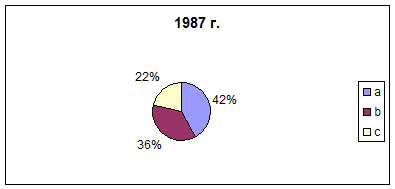

Если в течение последних десятилетий преобладающее значение имели прямые инвестиции, то с начала 90-х годов произошло резкое возрастание роли портфельных инвестиций среди других форм международного движения капитала (рис.1).

Таб.1.

Формы международного движения капитала.

|

|

-  преимущественно

преимущественно

Источник: Международная экономика. Киреев А. Москва1999.

Рис.1.

Изменение роли форм международного движения капитала

|  |

А – прямые инвестиции,

В – портфельные инвестиции,

С – прочие международные инвестиции

.Источник: МЭО. Киреев А. Москва 1999.

В 1993 году на развитые страны приходится 96% прямых и 97%портфельных инвестиций, а на все развивающиеся страны, включая страны с переходной экономикой – соответственно 4% и 3%. Правда, в последнее время в связи с развитием процессов приватизации и бурным становлением финансовых рынков в некоторых из этих стран их доля в международном движении капитала увеличивается.

Инвестиционная позиция – соотношение активов, которыми владеет страна за рубежом, и активов, которыми владеют иностранцы в этой стране. В число активов включаются ценные бумаги и прямые инвестиции.

Итак, в соответствии с правилом Вальраса баланс торговли товарами и услугами должен быть равен с противоположным знаком балансу движения капитала. Между странами перемещаются государственный и частный, предпринимательский и ссудный, долгосрочный и краткосрочный капиталы. С практической стороны более важным является функциональное деление капитала на прямые и портфельные инвестиции.

Таб.2

Функциональное деление международного движения капитала.

| 1. Прямые инвестиции | За рубежом | Движение капитала между резидентом и нерезидентом, приводящее к возникновению длительного взаимного экономического интереса. |

| Внутри своей страны | ||

| 2. Портфельные инвестиции | Активы | Движение капитала, связанное с куплей-продажей ценных бумаг. |

| Пассивы | ||

| 3. Прочие инвестиции | Активы | Движение капитала, связанное с международными кредитами и банковскими депозитами. |

| Пассивы | ||

| 4. Резервные активы | Монетарное золото | Движение капитала, связанное с активами, которые могут использоваться государством для покрытия сальдо платежного баланса. |

| Специальные права заимствования | ||

| Иностранная валюта |

Источник: Мировая экономика под ред. Николаевой И.П. Москва.1998.

Таб. 3.

Масштабы международного движения капитала

| Годы | 1987г. млрд.долл. | 1990г. млрд.долл. | 1993г. млрд.долл. |

|

Прямые инвестиции | 137,0 | 238,5 | 188,0 |

| 126,9 | 206,3 | 173,3 | |

| Портфельные инвестиции | 120,7 | 187,4 | 506,4 |

| 133,8 | 189,1 | 699,1 | |

|

Прочие | 73,8 | 110,1 | 69,1 |

| 47,5 | 144,5 | 100,2 |

Источник: Источник: Мировая экономика под ред. Николаевой И.П. Москва.1998

Дата: 2019-05-29, просмотров: 344.