«Учреждение страхования полезно вообще, ибо

спасительное действие оного объемлет всякого

рода собственность, промышленность и торговлю…»

Граф Е.Ф.Канкрин

Министр финансов Российской Империи

январь 1825г.

Начало возникновения в России института страхования относится к концу XVII столетия, когда в 1786 году Императрица Екатерина II повелела Государственному Заемному Банку производить во всех городах страхование каменных домов, состоящих в залоге в этом банке. Подобное страхование распространялось также на фабрики и заводы.

В 1797 году Император Павел I повелел учредить при Государственном Банке особую страховую контору для приема на страх товаров. В 1826 году по инициативе Государственного Совета была создана специальная комиссия, в которую вошли видные общественные деятели России (барон Л.И.Штиглиц, адмирал Н.С.Мордвинов). В результате ее деятельности было создано первое акционерное страховое общество - "Российское страховое от огня общество" с уставным капиталом в 4 млн. рублей, которое с 1827 года стало проводить свои операции по приему на страх от огня строений и другого недвижимого имущества.

Благодаря успешной деятельности Первого Общества в 1835 году появляется новая отрасль страхования - страхование жизни и пожизненных доходов. Эти операции проводило страховое общество "Жизнь".

В этом же году было создано "Второе Российское Страховое от огня Общество" с уставным капиталом в 1,5 млн. рублей.

С учреждением "Российского Транспортного и Страхового Общества" Россия получила первое транспортное страхование, морское и сухопутное, с выдачей ссуд под товары, что способствовало оживлению торговли и придало транспортному делу стабильность. Позднее Общество стало проводить операции и по страхованию от огня.

Страховое Товарищество "Саламандра" занималось страхованием от огня, а затем и операциями транспортного страхования, страхования от несчастных случаев и жизни.

До конца XIX века в России были созданы и другие страховые организации. Среди них "Московское Страховое от огня Общество", "Русское Страховое от огня Общество", "Русский Ллойд", "Варшавское Страховое от огня Общество", "Северное", "Россия", "Заботливость", "Надежда".

Иностранные страховые компании были допущены в Россию только в последнем десятилетии XIX века ("Нью-Йорк", "Эквитебль", "Урбен", "Генеральное Общество") и работали по страхованию жизни и страхованию от несчастных случаев.

Техническая, юридическая и экономическая науки были с успехом приложены к страховому делу и получили блестящее развитие. Лучшие математики, инженеры, юристы и экономисты работали в правлениях страховых обществ над созданием научных методов страхования. Благодаря их стараниям в России стали появляться первые страховые журналы: "Страховой сборник" (с 1880 г.), "Страховые ведомости" (с 1890 г.), "Страховое обозрение" (с 1899 г.). Организовывались международные конгрессы, выставки и съезды.

Акционерные общества способствовали созданию таких учреждений как "Императорское Российское Пожарное общество", "Общество страховых знаний", которые стали академиями пожарно-страхового дела.

Российские страховые общества играли важную роль в развитии международных экономических отношений путем передачи своих рисков в перестрахование зарубежным обществам и получения от них рисков в перестрахование.

Особенно ярко деятельность страховых обществ проявилась в развитии теории и практики организации страхования жизни. Оно рассматривалось как важное достижение экономической мысли, а потому распространение этой идеи считалось не только желательным, но и необходимым делом.

Первым законодательным актом о страховании был декрет Совета народных Комиссаров (СНК) РСФСР от 23 марта 1918 года "Об учреждении государственного контроля над всеми видами страхования, кроме социального". Декрет учредил Совет по делам страхования под председательством Главного Комиссара.

Помимо контрольных функций. Совет должен был проводить "новую страховую политику, которая предусматривала приближение к потребностям беднейших классов населения, устранение вредной для народного хозяйства конкуренции страховых обществ и учреждений, обращение излишков чистой прибыли в казну и, вообще, изыскание новых способов повышения доходов казны от страхового дела".

28 ноября 1918 года декретом СНК "Об организации страхового дела в Российской республике, страхование во всех его видах и формах было объявлено государственной монополией. Все частные страховые общества и организации (акционерные, паевые и взаимные) были ликвидированы, а их имущество объявлено достоянием республики.

Исключение из государственной монополии было сделано лишь для взаимного страхования движимости и товаров кооперативных организаций.

В 1919 году было упразднено страхование жизни, а в 1920 году - государственное имущественное страхование. Им на смену пришла организованная государственная помощь пострадавшим от стихийных бедствий.

В 1921 году начался переход к новой экономической политике (НЭП). Стали налаживаться экономические отношения в форме товарообмена между городом и деревней, стало развиваться денежное и кредитное обращение, что создало предпосылки для восстановления страхования.

Крестьянство было заинтересовано в страховании имущества от огня, а скота - от падежа, то есть в тех видах страхования, которые были широко развиты в дореволюционной России.

6 октября 1921 года был принят декрет СНК "О государственном имущественном страховании", которым предусматривалось "организовать во всех местностях РСФСР... государственное имущественное страхование частных хозяйств от... пожаров, падежа скота, градобития растительных культур, а также аварий на путях водного и сухопутного транспорта".

Названным декретом было воссоздано прежнее страхование, расширена его сфера и изменен ряд условий.

Обязательным окладным страхованием на селе с конца 1921 года охватывались строения, скот, посевы. При этом строения от пожаров должны были страховаться везде, а скот от падежа и посевы от градобития - только в тех губерниях, где было соответствующее решение местных органов власти.

В 1921 году были созданы Главное управление государственного страхования в составе Наркомфина и страховые органы на местах.

Органы Госстраха осуществляли свою деятельность на принципах хозяйственного расчета. Государство, выделив Госстраху необходимые средства, никакой ответственности по страховым операциям не несло.

6 июля 1922 года в развитие декрета от 6 октября 1921 года СНК принял постановление, которым предоставил Госстраху право проведения добровольного страхования жизни, страхования от несчастных случаев, угрожающих жизни и здоровью людей и "необнимаемых обязательным социальным страхованием".

Личное страхование начало развиваться только после проведения в стране денежной реформы, обеспечившей устойчивость советских денег. В ходе реформы было введено смешанное страхование жизни, затем - страхование от несчастных случаев (индивидуальное и коллективное), страхование пассажиров.

Развитие и совершенствование государственного страхования на последующих этапах определялось общей экономической политикой СССР. Было введено обязательное страхование имущества кооперативных организаций, включая страхование имущества колхозов. С 1929 года по 1931 год проводилось обязательное страхование в государственной промышленности.

В период Великой Отечественной войны средства государственного страхования использовались на военные нужды.

В послевоенный период пересматриваются правила проведения практически всех видов личного и имущественного страхования в целях улучшения организации страхового дела.

Произведены изменения и в организационных структурах Госстраха. С 1947 года из состава Госстраха СССР выделилось Управление иностранного страхования СССР (Ингосстрах СССР), как самостоятельная хозрасчетная организация. До 1958 года система Госстраха была жестко централизованной, а с 1958 года страховое дело передано в ведение министерств финансов союзных республик.

В 1956 году введены новые Правила смешанного страхования жизни.

Указом Президиума Верховного Совета СССР от 28 августа 1967 года "О государственном обязательном страховании имущества колхозов, введены новые условия обязательного страхования.

В страховании населения все более возрастала роль добровольного страхования. С 1968 года введена безналичная форма уплаты страховых взносов через бухгалтерии предприятий и организаций, что содействовало бурному развитию операций по личному страхованию граждан.

В 60-70-е годы были введены: страхование детей, страхование к бракосочетанию, новые правила страхования домашнего имущества и транспортных средств.

В 1973 году повышено страховое обеспечение по страхованию строений.

В 1986-87 годах появились новые виды страхования для населения и предприятий: комбинированное страхование автотранспорта, багажа и пассажиров (автокомби), страхование школьников и детей от несчастных случаев, страхование по одному договору строений и домашнего имущества, страхование изделий из драгоценных металлов и камней, коллекций, уникальных и антикварных изделий, страхование имущества арендных и фермерских хозяйств, страхование имущества лиц, занимающихся индивидуальной трудовой деятельностью.

В 1989 году введено добровольное страхование имущества государственных предприятий и организаций, работающих в условиях хозрасчета.

Государственное страхование проводилось на основе законодательства Союза ССР, правил и инструкций, издаваемых Минфином СССР.

Монопольное, в течение длительного времени, положение Госстраха обеспечивало его диктант в данной сфере отношений, что не могло не отражаться на взаимоотношениях с клиентами, порядке и условиях проведения конкретных видов личного и имущественного страхования.

Государственная монополия на страхование была устранена в 1992г. Законом Российской Федерации «О страховании», в последующих редакциях Законом РФ «Об организации страхового дела в Российской Федерации».[1] Первые годы становления рыночных отношений в страховой сфере экономики России характеризовались правовым и экономическим нигилизмом многих новых страховщиков, отсутствием реальных механизмов государственного воздействия на этот сектор, крайним недостатком капиталов и иных собственных средств страховщиков для выполнения страховых обязательств.

Закон РФ «Об организации страхового дела в Российской Федерации» заложил основу для формирования правовой базы страхования и развития рыночных структур в страховой сфере, установил механизм государственного регулирования страховой деятельности, а также определил комплекс прав, обязанностей и функций специального органа, осуществляющего регулирование – страхового надзора, который был создан в феврале 192г. указом Президента Российской Федерации в целях обеспечения эффективного развития страховых услуг, а также защиты прав и интересов страхователей, страховщиков и государства: была образована Федеральная служба России по надзору за страховой деятельностью.

Для успешного развития компании необходимо огромное количество различных факторов, но основной из них все-таки – человеческий. Так где же взять квалифицированных специалистов? В высших учебных заведениях страхование, редко где выделено как отдельная специализация. Международный союз страховщиков в России поддерживает только четыре ВУЗа, два в Москве (МГУ, ФА) и два в Санкт-Петербурге. Следовательно, оптимальным вариантом для нас является, так называемое «выращивание» специалистов, агентов внутри компании на базе центра обучения. Следует разработать программу обучения, срок обучения, критерии первичного отбора, провести рекламу в средствах массовой информации. Просчитать насколько это эффективно можно будет только спустя несколько месяцев, после открытия центра обучения, основываясь на статистических данных. Целью данного дипломного проекта является расчет себестоимости и окупаемости центра агентского обучения компании РОСНО, а также доказательство актуальности создания подобного центра обучения. На мой взгляд, наиболее быстро развивающимся и перспективным рынком, в данный момент, является рынок страхования. Следовательно, уже возникает дефицит квалифицированных сотрудников. Центр обучения мы будем создавать при центре агентских продаж. Затраты на обучение, в этом случае, получатся минимальные. Преподавателей можно набрать из давно работающих, опытных агентов.

Аналитическая часть.

О компании

Открытое акционерное общество "Российское страховое народное общество" - РОСНО зарегистрировано в Москве 14.01.92 г. №007.205.

Основные акционеры РОСНО - акционерная финансовая корпорация "Система" и германский концерн Allianz AG.

Сегодня РОСНО является крупнейшей российской универсальной страховой компанией, имеющей лицензии на право осуществления 92 видов добровольного и обязательного страхования.

Полный перечень видов страхования, которые вправе осуществлять РОСНО.

Региональная сеть РОСНО насчитывает более 100 филиалов и территориальных агентств практически во всех регионах России, а также представительство в Казахстане и дочерние компании в Армении и Киргизии.

Клиентами РОСНО являются более 6 млн. человек и свыше 22 тыс. предприятий и организаций.

РОСНО имеет качественную облигаторную перестраховочную защиту принимаемых рисков. Партнеры компании по перестрахованию – Allianz, Hannover Re, SCOR, Munich Re, Swiss Re, крупнейшие российские страховые компании. РОСНО также сотрудничает с брокерскими агентствами корпорации Lloyd's.

РОСНО является участником многих профессиональных и отраслевых объединений, а также членом Международной, Российско-британской, Российско-американской, Российской и Московской торговых палат; размещает свои средства на счетах крупнейших российских и надежных иностранных банков, среди которых: Сбербанк РФ, Внешторгбанк, Deutsche Bank, ABN-Amro, ING Bank.

В течение шести лет аудиторскую проверку РОСНО по международным стандартам осуществляет международная аудиторская компания PriceWaterhouse Coopers. РОСНО проводит политику прозрачности для клиентов, партнеров и акционеров. В компании завершён переход на международные стандарты бухгалтерской и финансовой отчетности.

РОСНО является участником 17 страховых пулов, имеет собственную сеть лечебно-профилактических учреждений.

По итогам национального рейтинга страховых компаний России, проводимого рейтинговым агентством «Эксперт РА», РОСНО второй год по результатам оценки финансового состояния и уровня платежеспособности присваивается наивысший рейтинг А++ "Высокий уровень надежности с позитивными перспективами". РОСНО занимает первое место в рейтинге стратегичности страховых компаний РФ Института экономических стратегий - ИНЭС.

Три года подряд Финансовый пресс-клуб РФ, объединяющий более 100 журналистов, награждает РОСНО «Золотым дипломом» как наиболее информационно открытую страховую компанию России.

РОСНО является победителем в категории «Страховая компания» в исследовании «Марка Доверия 2002», проводимом журналом «Ридерз Дайджест» (5,4 млн. подписчиков в Европе) в 18 европейских странах, включая Россию. Основными критериями оценки были качество, надежность, положительный имидж и понимание нужд потребителя.

РОСНО - лауреат премии "Компания 2002 года" в номинации "Социальные и бизнес услуги" и внесено в реестр надежных партнеров ТПП РФ. РОСНО получило национальную премию «Компания года» уже в третий раз. В 2001 и в 2002 годах РОСНО становилось лауреатом в номинации «Страхование».

РОСНО в ноябре 2002 года присуждена Национальная награда в области создания и продвижения брэндов – Золотой БРЭНД ГОДА/EFFIE 2002.

Страховая деятельность.

| Итоги работы 2002г. | Итоги работы за 2003г. | |

| Размер оплаченного уставного капитала | 432 млн.руб. | 432 млн.руб. |

| Собственные средства | 1435 млрд.руб. (увеличились на 38 % по сравнению с 2001г.) | 1516 млн.руб. |

| Страховые резервы | 3500 млн.руб. | 6775 млн.руб. |

| Общий объем собранной страховой премии | 11836 млн.руб. | 12800 млн.руб. |

| Страховые выплаты | 4335 млн.руб. | 3926 млн.руб. |

| Чистая прибыль | 396,3 млн.руб. (увеличилась на 58 % по сравнению с 2001г.) | 401,2 млн.руб. |

Наши реквизиты

115184, г. Москва, Озерковская наб., д.30

ИНН 7702073683

Расчетный счет 40701810600060000003 во ВНЕШТОРГБАНКЕ РФ г. МОСКВЫ

БИК 044525187

Корр. счет 30101810700000000187

код по ОКОНХ 96220 код по ОКПО 13226852

Телефон (095) 232-3333, факс (095) 232-0014.

В 2003году РОСНО, как и в прошлые годы, основное внимание уделяло повышению уровня капитализации компании и обеспечению на этой основе финансовой надежности.

По результатам, подготовленным рейтинговым центром Института экономических стратегий (ИНЭС), РОСНО заняло 1 место в ежегодном рейтинге «50 наиболее стратегичных страховых компаний» и 23 - в рейтинге «100 наиболее стратегичных компаний» за 2003 год.

Третий год РОСНО остается бессменным лидером рейтинга стратегичности страховых компаний ИНЭС. По оценкам экспертов, рейтинговый статус компании самый высокий - ААА, что объясняется несколькими факторами: устойчивым ростом объемов страховых операций, качественной перестраховочной защитой принимаемых рисков, динамичным ростом величины собственных средств. Все это позволяет РОСНО из года в год повышать свою финансовую устойчивость и создавать базу для дальнейшего расширения деятельности. Кроме того, по мнению экспертов ИНЭС, выход компании на рынок дорогих автомобилей по ОС АГО, реорганизация региональной сети, планы по созданию структуры по страхованию жизни дают дополнительные преимущества компании и повышают ее рейтинг стратегичности.

В рейтинге стратегичности российских холдингов и компаний разных сфер бизнеса РОСНО, находясь на 23 месте, занимает наивысшую позицию среди пяти представленных в рейтинге страховых компаний. Присвоенный компании рейтинговый статус АВВ.[2]

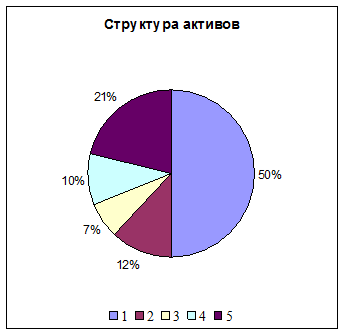

Структура активов.

В 2002г. активы компании составили 191,6 млн. долларов. Средства в инвестициях являются основной частью активов страховой компании (50%), представляя собой материальное воплощение страховых резервов и капитала компании. Остальные активы представлены денежными средствами (12%), основными средствами (7%), долей перестраховщиков в резервах (10%) и дебиторской задолженностью (21%).

Дата: 2019-05-29, просмотров: 388.