Розглянемо поглиблений кількісний аналіз кредитоспроможності позичальника як засіб зниження кредитного ризику .

Прагнучи уникнути кредитної угоди з потенційно неплатоспроможним клієнтом, банк змушений вдатися як до поглибленого аналізу фактичного фінансового стану клієнта, так і до аналізу перспективи зміни цього стану в умовах динамічного ринку, в якому функціонує клієнт. Банк ніби "просвічує" фірму-клієнта на предмет його платоспроможності.

Вирішуючи питання про надання позики, банк, згідно з принципами сучасної теорії менеджменту, має прагнути до певної солідарності зі своїм клієнтом, застерігати його від надмірно високих ризиків, які тягнуть за собою великі збитки і, зрештою, ведуть до банкрутства. Банк, у свою чергу, теж несе відповідні збитки. Тобто банк зацікавлений у тому, щоб кошти, які клієнт хоче взяти в кредит і вкласти у певний вид комерційної діяльності, обтяженої ризиком (інвестиційний проект), не лише не були б марно витраченими (не пропали б), а й приносили б прибуток. Необхідно, щоб норма прибутку була не нижчою, ніж процент, за яким надається кредит (ціна кредиту), оскільки в протилежному разі клієнт буде не в змозі вчасно повернути відсотки за позику (відповідно до кредитної угоди).

Методи аналізу та система показників (вимірювачів) кредитоспроможності потенційного позичальника, що використовуються комерційними банками, досить різноманітні. Але майже всі вони, як на свою складову, спираються на певну систему фінансових коефіцієнтів.

Загальноприйняті коефіцієнти, що використовуються в банківській діяльності, можна поділити на такі групи: показники ліквідності, показники заборгованості, показники погашення боргу, показники ділової активності, показники рентабельності.

Якщо клієнт звертається до комерційного банку з метою залучити кошти для здійснення певних реальних інвестицій, обтяжених ризиком, він змушений надати банку-кредитору бізнес-план (виконаний відповідно до діючих методичних рекомендацій). Банк, у свою чергу має ретельно проаналізувати наданий йому план і на підставі бізнес-плану та іншої необхідної йому інформації прийняти рішення щодо надання кредиту й визначити його ціну.

Приймемо гіпотезу, що норма прибутку від діяльності, для здійснення якої береться позика, є випадковою величиною. Позначимо її через R.

Нехай нам відомі математичне сподівання (m) та середньоквадратичне відхилення (s) норми прибутку при невідомому законі розподілу величини R.

Сподівана величина норми прибутку має бути не меншою, ніж відсоток, під який береться кредит із навантаженням до нього у вигляді ризикової надбавки, тобто:

, (3.1)

, (3.1)

де М — сподівана величина норми прибутку,

— відсоток, під який береться кредит,

— відсоток, під який береться кредит,

N — ризикова надбавка.

Ризикова надбавка N залежить від структури ризику та рівня надійності γ, який банк бажає утримати. Коли зафіксовано рівень надійності γ , або поріг дозволеності α = 1 - γ (ймовірність непогашення кредиту), то, відповідно, можна визначити ризикову надбавку. За таку надбавку найчастіше приймається величина, в основу обчислення якої покладено середньоквадратичне відхилення (s) відносно математичного сподівання величини R.

Застосовуючи нерівність Чебишева, можна оцінити ймовірність того, що R > rs, тобто ймовірність непогашення відсотків за кредит.

Перейдемо до задачі визначення математичного очікування і ризику  випадкових величин :

випадкових величин :

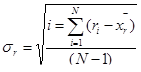

, (3.2)

, (3.2)

де  - математичне очікування прибутку

- математичне очікування прибутку  -го проекту.

-го проекту.

, (3.3)

, (3.3)

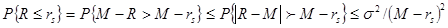

Для випадкової величини R виконується нерівність:

, (3.4)

, (3.4)

Відразу позначимо, що повинна виконуватись умова

, (3.5)

, (3.5)

(оскільки  ), тобто

), тобто  , або

, або  (оскільки

(оскільки  ,

,  ).

).

Отже, можна записати

, (3.6)

, (3.6)

З цієї нерівності можемо зробити висновок, що ймовірність непогашення відсотків за кредит не перевищує величини  .

.

Звичайно, вважають, що виконується умова раціональності такого вкладу, тобто, що  . Крім того, оцінка (3.6) має сенс лише в тому випадку, коли виконується умова

. Крім того, оцінка (3.6) має сенс лише в тому випадку, коли виконується умова  .

.

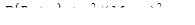

Коли всі ці умови виконуються, то для того, щоб шанс непогашення кредиту не перевищував, наприклад 1/9, достатньо задовольнити умову (за правилом "3-х сігм"):

або

або  , (3.7)

, (3.7)

Якщо банк задовольняє рівень надійності 8/9 і виконується остання умова, то кредит можна надавати.

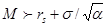

У загальному випадку, якщо задано рівень надійності γ або поріг дозволеності α = 1 - γ , отримаємо таку умову надання кредиту:

, (3.8)

, (3.8)

Звідси маємо

(3.9)

(3.9)

Величину  можна трактувати як ще один із показників кількісної оцінки ступеня ризику.

можна трактувати як ще один із показників кількісної оцінки ступеня ризику.

Отже, звідси можна зробити висновок, що всі проекти задовольняють умові 3 сигм, тому кредит можна надавати.

Використання кореляції вартості кредитного портфелю.

Розглянемо портфель із  ризикових проектів

ризикових проектів  . З кожним проектом зв’язані 2 параметри: очікуваний прибуток і ризик портфеля.

. З кожним проектом зв’язані 2 параметри: очікуваний прибуток і ризик портфеля.

Кореляція кредитного портфеля характеризує взаємозв’язок між нормами прибутку двох проектів. Міру щільності вимірюють за допомогою коефіцієнта кореляції.

Коефіцієнт кореліції є показником того, наскільки зв’язок між нормами прибутку двох проектів близький до строгої лінійної залежності. Він однаково ураховує і надто велику частку випадковості, і надто велику частку нелінійності цього зв’язку. Якщо розглядати два звичайні проекти виду  та

та  , то їхній коефіцієнт кореляції визначається за формулою:

, то їхній коефіцієнт кореляції визначається за формулою:

, (3.10)

, (3.10)

де  - ймовірність реалізації проекту,

- ймовірність реалізації проекту,

- коефіцієнт кореляції для проектів виду

- коефіцієнт кореляції для проектів виду  та

та  ,

,

- коваріація випадкових величин

- коваріація випадкових величин  і

і  .

.

Якщо коефіцієнт кореляції не дорівнює нулю, то він своєю величиною характеризує не тільки наявність, а й тісноту стохастичного зв’язку між  та

та  .

.

Основні властивості коефіцієнта кореляції:

- коефіцієнт кореляції приймає значення в межах [-1,1];

- абсолютна величина коефіцієнта вказує на тісний взаємозв’язок норм прибутку проектів: чим більшою є абсолютна величина, тим тісніше пов’язані між собою ці проекти і чим меншою вона є, тим слабший зв’язок між цими поектами;

- знак коефіцієнта кореляції вказує напрямок взаємозв’язку норм прибутку проектів. Якщо він додатний, то маємо додатну кореляцію, коли зростання (зниження) норми прибутку одного проекта відбувається одночасно зі зростанням (зниженням) норми прибутку другого. Коли ж коефіцієнт кореляції є від’ємною величиною, то маємо коефіцієнт так званої від’ємної кореляції проектів, коли зростання (зниження) норми прибутку одного проекту відбувається одночасно зі зниженням (зростанням) норми прибутку другого.

При зменшенні коефіцієнта кореляції  завжди зменшується ризик портфеля, а прибуток ніяк не залежить від кореляції. Таким чином, обосноване включення в портфель проектів з найменшим ризиком.

завжди зменшується ризик портфеля, а прибуток ніяк не залежить від кореляції. Таким чином, обосноване включення в портфель проектів з найменшим ризиком.

Так як кореляція часто менше 1, то ризик портфеля зменшується із збільшенням числа  .

.

Тепер розглянемо задачу раціонування і ефективного розподілення позикових засобів.

Задача банку, раціоніруючого кредит.

У випадку “рівномірного” раціонування банк, може і не прибігати до нецінових методів врівноваження попиту і пропозиції, оскільки у всіх моделях минулого розділу припускалось, що потенційний совокупний об’єм займу при фіксованій ставці відсотка необмежений. Раціонування має місце тільки в тому випадку, коли банк пропонує при фіксованих ставках (як по комерційному, так і по міжбанківському кредиті) об’єм займу менший, ніж попит на нього. Далі можу описати задачу і алгоритм раціонування кредиту в пропозиції, що банк при виборі портфеля фінансуємих проектів враховує сумарну очікувану віддачу і степінь ризику.

Нехай банк розглядає питання про фінансування  проектів. Кожний проект

проектів. Кожний проект  характеризується трьома відомими параметрами: необхідним для його реалізації об’ємом кредиту

характеризується трьома відомими параметрами: необхідним для його реалізації об’ємом кредиту  ,заявленою клієнтом величиною віддачі від проекту

,заявленою клієнтом величиною віддачі від проекту  і оцінкою ризику – ймовірністю получити нулевий прибуток -

і оцінкою ризику – ймовірністю получити нулевий прибуток -  . При цьому рахується, що з ймовірністю

. При цьому рахується, що з ймовірністю  віддача проекту рівна Rk. Передбачається також, що для реалізації кожного проекту вимагається повне фінансування, тобто витрати банку на кредитування проекту рівні

віддача проекту рівна Rk. Передбачається також, що для реалізації кожного проекту вимагається повне фінансування, тобто витрати банку на кредитування проекту рівні  , де

, де  , якщо проект прийнятий (кредитується банком), і

, якщо проект прийнятий (кредитується банком), і  при відмовленні банку видати кредит. Наприкінці інвестиційного періоду, у випадку "реалізації" проекту, тобто одержання

при відмовленні банку видати кредит. Наприкінці інвестиційного періоду, у випадку "реалізації" проекту, тобто одержання  , позичальник повертає банку суму позики і відсоток по ньому bk(1+r) . Реалізація конкретних проектів і, отже, повернення позик по них покладаються незалежними одна від одної.

, позичальник повертає банку суму позики і відсоток по ньому bk(1+r) . Реалізація конкретних проектів і, отже, повернення позик по них покладаються незалежними одна від одної.

Банк - монопольний у тім змісті, що його потенційні клієнти не можуть зняти свої заявки на користь іншого кредитора. Кожен проект повинен задовольняти умові індивідуальної раціональності

, (3.11)

, (3.11)

відповідно до якого позичальник очікує одержати від реалізації свого проекту невід’ємний прибуток.

Очікуваний результат банку від кожного проекту  оскільки, якщо проект "не реалізувався", банк не одержить нічого, у противному випадку позичальник може повернути займ і відсоток по ньому. Якщо банк має можливість купувати кредит по ставці

оскільки, якщо проект "не реалізувався", банк не одержить нічого, у противному випадку позичальник може повернути займ і відсоток по ньому. Якщо банк має можливість купувати кредит по ставці  , а продавати позичальникам по ставці

, а продавати позичальникам по ставці  , то аналогічно можна записати умову незалежності очікуваного прибутку банку

, то аналогічно можна записати умову незалежності очікуваного прибутку банку

, (3.12)

, (3.12)

або, якщо позначити сукупний обсяг позики як  .

.

. (3.13)

. (3.13)

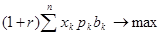

При такій постановці проблеми видно, що питання про вибір оптимального обсягу пропозиції кредиту може бути вирішено після формування ефективного інвестиційного портфеля, тобто такого набору проектів, що давали би банку максимальну віддачу на одиницю вкладених коштів при мінімальному ризику. Як міру ризику пропонується використовувати величину дисперсії або стандартного відхилення віддачі на одиницю ресурсу; у даному випадку на одиницю виданого кредиту. Для індивідуального проекту, з погляду банку, дисперсія  або на одиницю кредиту:

або на одиницю кредиту:  . Оскільки реалізації проектів відбуваються незалежно, то ризик будь-якого набору проектів представляється сумою індивідуальних ризиків проектів. Задача побудови функції пропозиції кредиту банком як результат ефективного розподілу кредитного ресурсу може бути записана як:

. Оскільки реалізації проектів відбуваються незалежно, то ризик будь-якого набору проектів представляється сумою індивідуальних ризиків проектів. Задача побудови функції пропозиції кредиту банком як результат ефективного розподілу кредитного ресурсу може бути записана як:

(3.14)

(3.14)

(3.15)

(3.15)

Рішенням цієї задачі є безліч X, що складається з-мірних векторів, оптимальних, по Парето, за критеріями. Кожен такий вектор є набором проектів, варіантом інвестиційного портфеля, що при даному рівні ризику дає максимальну віддачу від кредиту і, навпаки, при визначеному рівні віддачі - мінімальний рівень ризику. Легко показати, що якщо безліч X складається більш ніж із двох елементів або якщо хоча б одна з координат єдиного вектора дорівнює нулю, то при деякому рівні відсотка по міжбанківському кредиті раціонування буде мати місце.

Розглянемо два питання:

1. Яку інформацію може витягти банк, якщо такі набори побудовані?

2. Як практично можна побудувати таку безліч?

По-перше, з умови (3.10), обкладаючи його рівністю і знаючи ставку відсотка по комерційному кредиті  , банк може визначити "резерваційний" рівень ставки по міжбанківському кредиті, тобто той її максимальний рівень, що позволяє банку одержати ненульовий очікуваний прибуток від реалізації даного набору. По-друге, банк має можливість аналізувати вплив установленої процентної ставки на безліч ефективних портфелів. У цьому випадку можуть виявитися істотними умови індивідуальної раціональності. Підвищення процентної ставки іноді приводить до відсікання проектів або з низькою імовірністю успіху, або з невисокою величиною віддачі.

, банк може визначити "резерваційний" рівень ставки по міжбанківському кредиті, тобто той її максимальний рівень, що позволяє банку одержати ненульовий очікуваний прибуток від реалізації даного набору. По-друге, банк має можливість аналізувати вплив установленої процентної ставки на безліч ефективних портфелів. У цьому випадку можуть виявитися істотними умови індивідуальної раціональності. Підвищення процентної ставки іноді приводить до відсікання проектів або з низькою імовірністю успіху, або з невисокою величиною віддачі.

Дата: 2019-05-28, просмотров: 345.