В економічній літературі немає одностайності щодо визначення організаційних форм контролю в банках.

Так у книзі “Аудит банків” під ред. Білоглазовой дається наступна класифікація:

1. по способі проведення: обов'язковий і ініціативний;

2. по характері проведення: зовнішній аудит, внутрішній аудит;

3. по періодичності проведення: первісний аудит, погоджений (повторний) аудит;

4. з погляду розвитку : підтверджуючий аудит, системно – ориентірований аудит, аудит, що базується на ризику.[70, стр. 9-10]

У книзі Суйц В.П., Ахметбекова А.Н., Дубровиной Т.А. “Аудит: загальний, банківський, страховий” приведена наступна класифікація: внутрішній і зовнішній аудит.[122, стор.25-30].

В українських источниках розкрити такі основні організаційні форми контролю в банках:

* державний;

* відомчий;

* незалежний (аудиторський);

* внутрішньобанківський; бухгалтерський;

* адміністративний.[125, стр.39-47 ].

Державний контроль здійснюють відповідні офіційні органи контролю та управління, до яких належать: Рахункова палата Верховної Ради України, Контрольні управління при Адміністрації Президента України, Головне контрольно-ревізійне управління при Міністерстві фінансів України, Міністерство економіки України, Національний банк України, Державна податкова адміністрація України, Фонд державного майна України, антимонопольний комітет та інші.

В умовах ринкової економіки банки відіграють ключову роль у фінансовій системі й економіці в цілому, до їхньої діяльності суспільство виявляє неабиякий інтерес. В усьому світі банки підлягають більшому державному контролю, ніж господарські суб'єкти інших видів діяльності.

Функції і завдання органів контролю регламентовані Законами України.

Відомчий контроль відповідно до Закону України “Про банки і банківську діяльність” [2] здійснює Національний банк. З цією метою при Національному банку України створено департамент пруденційного нагляду.

Пруденційний нагляд — це система банківського нагляду, при якій головна увага органів нагляду зосереджується на регулярному проведенні оцінки загального фінансового стану, результатів діяльності та якості керівництва. Методика пруденційного нагляду вивчає дотримання банком вимог чинного законодавства, нормативних актів Національного банку України, економічних нормативів тощо.

Департамент пруденційного нагляду уповноважений:

* здійснювати всі види перевірок діяльності комерційних банків, перевірку достовірності економічних нормативів, звітності, реєстрацію і ліцензування банку;

* надавати відповідні розпорядження, обов'язкові до виконання, у випадку порушення комерційними банками законодавства У країни;

* вимагати від банків проведення зборів і завчасно оголошувати ті

питання, які вимагають негайного вирішення;

* направляти своїх представників з правом виступу на загальні збори акціонерів, засідання ревізійної комісії.

Незалежний (аудиторський) контроль здійснюють незалежні аудиторські фірми. Аудиторські фірми перевіряють стан бухгалтерського обліку, достовірність фінансової чи статистичної звітності, а також стан кореспондентських відносин між банківськими установами, касової роботи, операцій за безготівковими розрахунками.

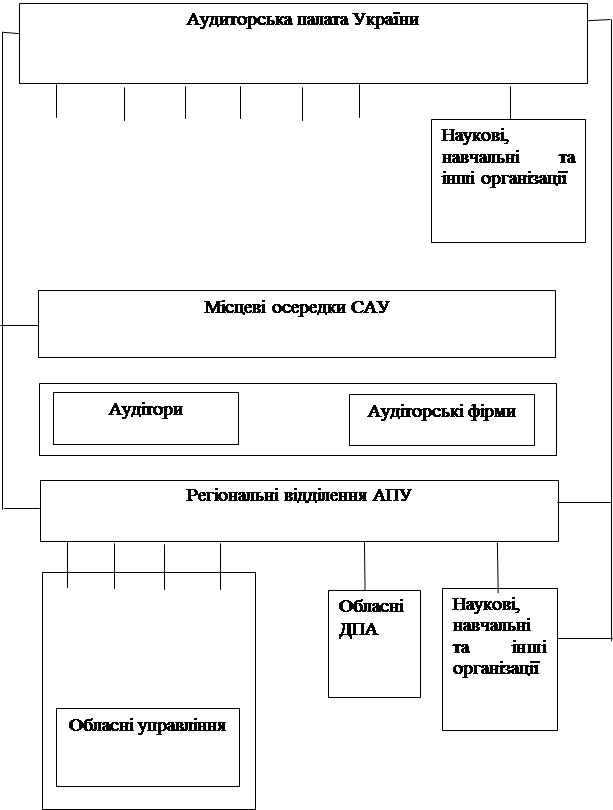

Рис.1.1. Система незалежного фінансового контролю (аудіту) в Україні

Результати аудиторської перевірки оформляють висновком.

Систему внутрішнього аудиту можна вважати частиною системи внутрішнього контролю банку. По-перше, перевірка та оцінка ефективності системи внутрішнього контролю є основною метою внутрішнього аудиту. По-друге, у внутрішнього контролю та аудиту дуже багато спільного, наприклад, вони мають однакові завдання, процедури, принципи та ін.

Розгляд внутрішнього аудиту обов'язково вимагає ознайомлення з поняттям внутрішнього контролю.

Внутрішній контроль — це система організації роботи банку, до якої належать усі заходи, що вживаються банком для контролю за своїми активами, запобігання шахрайству, зведення до мінімуму помилок, перевірки точності та достовірності даних бухгалтерського обліку та звітності, забезпечення ефективності операцій та додержання внутрішніх положень і вказівок керівництва.

Система внутрішнього контролю завжди належала до найважливіших елементів операційної та управлінської структури банку. Глобалізація ринків, жорстка конкуренція, впровадження нових банківських операцій, розвиток інформаційних технологій призвели до суттєвого ускладнення банківської системи і разом з цим збільшили небезпеку ризиків для неї. Все це спричинює як ускладнення завдань внутрішнього контролю, так і зростання його значення в діяльності банку.

Внутрішній контроль запроваджується та здійснюється Правлінням банку, його керівництвом та працівниками всіх рівнів. Система внутрішнього контролю — це не просто процедури або внутрішні положення, які повинні виконуватися в певний момент часу. У банку не існують окремі відділи чи підрозділи внутрішнього контролю. Ця система охоплює всі механізми кон-

тролю у банку, вона діє постійно і на всіх рівнях. Суб'єктом внутрішнього контролю виступає кожний працівник, кожний підрозділ банку.

До системи внутрішнього контролю відноситься програма підготовки кадрів, що має на меті допомогти працівникам якісно виконувати свої службові обов'язки.

Внутрішній контроль дає керівництву банку впевненість у:

* надійності та повноті фінансової та управлінської інформації;

* належному управлінні ризиками;

* дотриманні банком чинних нормативних актів, внутрішніх положень, процедур, планів;

* достатності охорони активів;

* раціональному та економному використанні ресурсів;

* досягненні цілей та завдань, намічених у планах розвитку банку. Робота системи внутрішнього контролю у банку в цілому повинна здійснюватись за “принципом єдиного банку” та включати:

* контроль за дотриманням законів та вимог нормативних актів, виконання бюджету;

* періодичну звітність про здійснення операцій;

* статистичний аналіз та використання його результатів;

* незалежні перевірки діяльності відділів (підрозділів) та їхніх працівників;

* періодичне звірення загальних активів із сумами, відображеними в облікових записах;

* розподіл обов'язків: право надання дозволу на операцію, реєстрація операції тощо;

* перевірку доступу посадових осіб до активів;

* ревізії документації за конкретними операціями. Внутрішній контроль грунтується на дотриманні положень зовнішніх та внутрішніх нормативних актів для забезпечення достовірності й повноти звітності, що складається у банку. Система внутрішнього контролю включає такі елементи:

* середовище контролю (адміністративний контроль);

* система обліку (бухгалтерський контроль);

* процедури контролю.

Розробка та впровадження системи внутрішнього контролю і аудиту в банку є прямим обов'язком його керівництва.

Аудит, будучи методом здійснення позавідомчого фінансового контролю, не заміняє і не підмінює державний фінансовий контроль за господарською і фінансовою діяльністю економічних суб'єктів, що здійснюють відповідні державні органи [122 , стр. 35] (див.таб.1.1].

Таб.1.1. Основні відмінності ревізії та аудіту.

| Характеристика | Ревізія | Аудит |

| Мета проведення

| Усунення недоліків | Зменшення недоліків |

| Ліквідація зловживань | Обмеження зловживань | |

| Встановлення законності | З'ясування істинних причин недоліків | |

| Забезпечення максимальної точності даних | Приблизна точність даних | |

| Гласність | Оприлюднення результатів | Збереження професійної таємниці |

| Ініціатори проведення | Ревізії призначаються суб'єктами адміністративного права | Аудитора клієнт вибирає сам |

| Джерела фінансування | За рахунок суб'єкта адміністративного права | Аудит здійснюється за рахунок суб'єкта, що перевіряється |

| Часовий фактор | Ревізія існувала завжди | Аудит є продуктом розвитку ревізії в особливих економічних умовах |

Адміністративний контроль включає організаційну структуру банку, а також процедури й документи, пов'язані з процесом вироблення рішень та отримання санкції керівництва на проведення операції. Таке санкціонування є функцією керівництва, що безпосередньо випливає з його відповідальності за виконання завдань організації, і є відправною точкою встановлення бухгалтерського контролю за операціями.

Адміністративний контроль має такі складові:

* політика менеджменту щодо планування, операційної діяльності, ризиків, виконання бюджету та отримання прибутку;

* діяльність Ради директорів;

* правила визначення повноважень та відповідальності посадових осіб;

* методи контролю, які використовує керівництво;

* контроль за персоналом (включає політику щодо наймання на роботу, навчання та просування по службі);

* зовнішній контроль.

При здійсненні адміністративного контролю дуже важливим є делегування повноважень керівникам підрозділів, тобто залучення їх до процесу контролю. Така необхідність зумовлена тим, що:

1) керівництво банку не може і не повинне мати всі необхідні знання щодо прийняття певних рішень;

2) при прийнятті рішень доцільно й корисно враховувати пропозиції та зауваження керівників різних рівнів;

3) участь працівників у процесі прийняття рішень сприяє їхньому професійному зростанню.

При розробці системи делегування повноважень обов'язково повинні враховуватися ризики, зокрема такі, як сума операції (кредитування, інвестиційна діяльність, витрати, ціноутворення на послуги), якісні ризики (професіоналізм персоналу, наявність внутрішніх положень і процедур та ін.), ризики прийняття неправильного рішення.

Бухгалтерський контроль являє собою дії, спрямовані на захист активів та забезпечення точності й достовірності фінансової інформації. Мета бухгалтерського контролю — гарантувати, що:

* операції санкціоновані керівництвом банку;

* операції обліковуються відповідно до вимог нормативних актів Національного банку України з точки зору змісту, повноти, своєчасності запису тощо;

* доступ до активів і цінностей можливий лише з дозволу керівництва;

* облікові дані про активи й цінності регулярно зіставляються з даними про існуючі активи і в разі виявлення розбіжностей керівництвом банку вживаються відповідні заходи;

* проводиться періодична звірка вартості та наявності активів.

Сукупність принципів, методів та процедур, якими користується банк для визначення, накопичення та запису всіх здійснених операцій, повинна відповідати вимогам “Положення про організацію бухгалтерського обліку та звітності в банківських установах України”, затвердженого постановою Правління Національного банку України від 30.12.98 за № 566. [37].

Згідно з цим нормативним актом кожний банк України повинен розробити положення про облікову політику.

Усі елементи внутрішнього контролю обов'язково повинні мати документальне відображення у процедурах. Під процедурами внутрішнього контролю розуміється деталізований опис проведення конкретної банківської операції. Будь-яка процедура внутрішнього контролю складається з таких компонентів, як:

1) опис операції;

2) визначення відповідальності та підзвітності особи (підрозділу), що здійснює операцію;

3) розподіл обов'язків між виконавцями операції з метою розмежування контролю за обліковими записами та операціями за ними;

4) розподіл відповідальності працівників за ухвалення операції, її запис, контроль і зберігання активів;

5) схвалення операції;

6) обмеження доступу до активів, облікових записів та сховищ;

7) внутрішні перевірки та звірки до моменту виконання операції;

8) автоматизований контроль;

9) ротація персоналу.

Документування процесу внутрішнього контролю є надзвичайно важливою вимогою, адже наявність процедур внутрішнього контролю і аудиту — це одна з умов ефективності функціонування банківської установи. Але потрібно усвідомлювати, що внутрішній контроль і аудит можна вважати дієвим лише за умови застосування процедур внутрішнього контролю на практиці.[125, стр. 47-49].

За джерелами контрольних даних та заходами проведення всі види контролю поділяються на фактичний і документальний. Джерелами фактичного контролю є фізичні об'єкти: інвентаризація, експертна оцінка, особистий досвід. У банках — це контрольний перерахунок національної та інвалютної грошової готівки в касах, сховищах, резервних фондах, коштовних металах та інших цінностях, перевірка збереження основних засобів, нематеріальних активів, товарно-матеріальних цінностей банку, а також застави та інше.

Джерелами документального контролю є документи та дані фінансової і статистичної звітності: читання документів, рахункова перевірка документів, порівняння документів, письмовий запит, економічний контроль та ревізія.

У банках за розрахунками та довідками господарських органів перевіряються правильність видачі коштів на заробітну платню, стипендії, відрядження, а також заборгованість банку за простроченими кредитами та постачальникам за послуги і товарно-матеріальні цінності (при цьому перевіряється правильність надання кредитів та їх використання). Часто поєднуються обидва методи контролю — фактичний і документальний.

Залежно від мети та обсягу, а також від способів та заходів проведення розрізняють такі методи аудиту:

* обстеження;

* економічний аналіз;

Обстеження — це метод фактичного контролю, який здійснюється на місті шляхом аналізу зведених документів, фінансової, статистичної звітності, особистого досвіду, експертної оцінки. При обстеженнях, як правило, не користуються первинними документами.

Економічний аналіз — це метод документального контролю, який є способом вивчення фінансово-господарської діяльності господарських органів за матеріалами обліку та звітності. Аналіз фінансово-господарської діяльності клієнтів — основа економічної роботи банків. Банки комплексно вивчають економіку та фінанси своїх клієнтів для того, щоб через свої операції здійснювати вплив на ефективний розвиток їх виробництва.

У банках аналізуються матеріали фінансової, статистичної звітності про касові обороти, розрахункові відношення, кредити, витрачання фондів за

робітної плати, операції з цінними паперами, валютні операції, активні і пасивні операції та інші операції банку.

Таким чином, методом контролю в правовій державі є сукупність заходів та способів, які забезпечують виявлення законності і доцільності використання державної, суспільної та особистої власності.

На практиці міжнародні аудитори часто розширюють своє повідомлення, включаючи до нього і менш важливі недоліки, надаючи їх разом з пропозиціями щодо покращання структури внутрішнього контролю. Ця інформація дозволяє аудитору надавати перевірюваному й інші неаудиторські послуги, як-то: рекомендації щодо впливу на фінансовий звіт, альтернативних принципів обліку та впливу внутрішнього контролю.

Щоб отримати уявлення про структуру контролю клієнта аудитор головним чином спостерігає й опитує персонал банку, підданого перевірці, звертається до відповідних документів з економічної політики і методики обліку, перевіряє книги, окремі документи, формуляри і звіти. Щоб скласти уявлення про структуру контролю, аудитор визначає ті критичні точки в системі обліку, де могли бути допущені суттєві помилки чи неточності і визначає, чи були розроблені спеціальні методики, що дозволяють запобігти їм.

За підсумками роботи незалежний аудитор надає стандартний безумовний висновок, який складається з трьох параграфів, якщо дотримані такі три умови:

1) аудит здійснювався ретельно, на відповідному професіональному рівні, незалежними особами, що володіють відповідними спеціальними знаннями;

2) було зібрано й оцінено достатню кількість доказів, необхідних для надання висновку про те, що фінансовий звіт складений правильно і відповідає міжнародним вимогам;

3) нема жодного факту, який вимагав би додаткового пояснення.

Якщо не виконані ці три умови, стандартний безумовний висновок, включаючи три параграфи, не складається.

У висновках інших типів, аудиторська фірма просто відхиляє можливість формулювання висновку або констатує, що фінансовий звіт не відповідає вимогам чи дає умовний висновок. Суть його полягає в тому, що до стандартного безумовного висновку додається роз'яснювальний текст, який роз'яснює фактори, що впливають на фінансовий звіт, а також те, чи виявляється невідповідність стандартам.

Банки самостійно розробляють і затверджують облікову політику для кожного звітного року. Допомогти керівництву банку у виборі оптимальної облікової політики – справа внутрішнього аудитора.

Керівник банку обов'язково має затвердити такі питання, які підлягають перевірці:

* порядок нарахування амортизації;

* порядок проведення інвентаризації;

* правила документообігу та технологія обробки облікової документації;

* порядок контролю за внутрішніми операціями.

Облік згідно з обліковою політикою, виконується безперервне від дати реєстрації банку як юридичної особи до дати реорганізації або ліквідації банку.

Облікова політика здійснюється згідно з наказом керівника банку.

Внутрішній аудитор банку не підкоряється головному бухгалтеру і не входить до складу управління бухгалтерського обліку. Внутрішній аудит банку – це самостійна структура, покликана забезпечити керівництво банку правдивою інформацією, а також допомогти керівництву банку оптимизировать роботу всіх підрозділів банку.

Внутрішній аудит можна розглядати як систему мір безпеки банку для забезпечення захисту інтересів вкладників, збереження і досягнення конкретних результатів у діяльності банку. Він включає сукупність планів банку, методів і процедур, застосовуваних усередині нього для захисту активів, збільшення прибутку, забезпечення чіткого виконання вказівок керівництва банку. Внутрішній аудит представлен як структурний підрозділ і підкоряється керівнику банку. [71, стор.6].

На сучасному етапі все більшого значення під час проведення ревізій (перевірок) набуває метод контролю та аудиту — економічний аналіз. Економічний аналіз тісно пов'язаний з контрольно-ревізійною та аудиторської діяльністю комерційного банку.

На етапі планування проведення аудиторської перевіркі використовується економічний аналіз для визначення об'єктів перевірки з найбільшою ймовірністю можливих порушень, вибору прийомів, способів ревізії, складання плану, програми ревізії. Аналітичні процедури особи, що здійснює перевірку, у ході попереднього ознайомлення з діяльністю банку, що ревізується, виражаються у таких типових діях:

* порівняння поточних даних з даними попереднього періоду;

* порівняння поточних даних з нормативними значеннями;

* порівняння поточних даних з даними прогнозу та інші дії.

Мета застосування аналітичних процедур — визначення нетипових ситуацій у діяльності комерційного банку.

На початковій стадії аудиту , у ході планування, визначення найбільш ризикованих для перевірки напрямів, доцільно проводити економічний аналіз діяльності банку за такими розділами:

* аналіз касових операцій у національній та іноземній валютах;

* аналіз стану власних та залучених коштів;

* аналіз кредитної діяльності банку;

* аналіз операцій з цінними паперами;

* аналіз операцій банку з векселями;

* аналіз лізингових та факторингових операцій;

* аналіз процентної політики банку;

* аналіз виконання платіжних зобов'язань банку;

* аналіз фінансових результатів діяльності банку та інші. У ході аналізу кожного розділу, аудитором можуть бути виявлені незрозумілі відхилення в діяльності банку від середніх по банківській системі в цілому у порівнянні з попередніми періодами. Увагу треба приділяти як негативним, так і позитивним відхиленням з метою з'ясування факторів, які вплинули на такі зміни і досконалого їх вивчення. Можливо, за цими факторами приховуються некоректні дії окремих осіб.

Основну масу порушень, зловживань та інших незаконних дій особа, що здійснює перевірку, у змозі виявити ще на початковому етапі аудиторського процесу, під час попереднього аналітичного огляду, або ознайомленням з веденням бухгалтерського обліку в банку, з первинними документами та регістрами обліку.

Аудитори, які в своїй роботі намагаються обмежитись одним лише оглядом бухгалтерських документів та записів в регістрах обліку, не зможуть зробити об'єктивних висновків: вони повинні проаналізувати вищевказані бухгалтерські документи, стан обліку, фінансової звітності та фінансово-господарської діяльності комерційного банку.

На етапі організації та безпосереднього проведення аудиту виконується економічна оцінка здійснених банківських операцій (касові, поточні, кредитні, депозитні, операції з цінними паперами та інші операції), що об'єднує увесь комплекс прийомів аналізу й оцінки з метою визначення доцільності, раціональності окремих банківських операцій та ефективності діяльності банку, що контролюється, а також з метою визначення порушень, крадіжок, зловживань, винних осіб. При цьому використовуються такі прийоми аналізу:

* прийом порівняння;

* прийом групування;

* прийом обчислення індексів;

* прийом ланцюгових підстановок;

* абсолютні й відносні величини;

* прийом визначення структури;

* балансове пов'язання та інше.

Ці прийоми економічного аналізу дозволяють визначити відхилення, які підлягають детальному вивченню для встановлення причин їх виникнення для розробки заходів для запобігання виникненню відхилень негативного впливу.

Для виявлення відхилень у діяльності банку, необхідно аналізувати його фінансові звіти, особливо баланс банку. Основні етапи проведення аналізу банківського балансу:

Попередній етап:

* попередні групування статей активу і пасиву;

* перевірка відповідності окремих груп статей активу і пасиву за різними критеріями (строками, джерелами, видами витрат тощо);

* складання таблиць;

* підготовка матеріалів для ілюстрацій.

У процесі аналізу балансу банку аудитори застосовують такі методи:

* метод порівняння; метод групування;

* метод коефіцієнтів та інші.

* щорічний.

Залежно від спектра питань, які вивчаються, аналіз поділяється на:

* повний;

* тематичний.

З огляду на мету та характер аналізу балансу банку, розрізняють:

* попередній аналіз;

* оперативний аналіз;

* остаточний (наступний) аналіз;

* перспективний аналіз.

Залежно від об'єкта аналіз балансу поділяється на:

* функціональний;

* структурний;

* операційно-вартісний.

Аналіз балансу банку є обов'язковою стадією перевірки як на етапі планування, в ході самої перевірки, так і на завершальному етапі. Детально аудитори аналізують такі фінансові звіти:

* звіт про прибутки та збитки;

* балансовий звіт;

* звіт про зміни у власному капіталі;

* звіт про рух грошових коштів,

а також поточну звітність комерційних банків, іншу інформацію про діяльність банку за ревізійний період.

Для недопущення помилок у банку повинна існувати відповідна система внутрішнього контролю та аудиту. Діяльність внутрішнього контролю та аудиту спрямована на зведення до мінімуму можливостей для появи помилок або шахрайства. Внутрішній аудит як система складається з таких елементів:

* політика та методи керування банком;

* організаційна структура банку;

* діяльність Ради директорів, особливо ревізійного внутрішньо-банківського відділу (управління);

* методи розподілу функцій управління та контролю;

* управлінські методи контролю, в тому числі організація ревізійного процесу;

* кадрова політика та практика у банку;

* зовнішній вплив (банківський нагляд з боку Національного банку України, перевірки інших органів, що здійснюють контроль).

Оцінюючи структуру внутрішнього контролю банку, аудитор повинен звернути увагу і вказати на характерні недоліки внутрішнього контролю та аудиту, які вказують на місця виникнення помилок для ретельнішої їх перевірки.

Економічний аналіз використовується також на завершальному етапі аудиту для перевірки якості проведення аудиту комерційного банку.

Результатом аналізу є оцінка фінансового стану банку, стану його майна, активів та пасивів балансу, швидкості обороту капіталу та інше.

При завершенні аудиторськой перевірки, особі, що здійснює перевірку, необхідно зробити аналіз проведеної роботи в комерційному банку, щоб розробити заходи щодо усунення недоліків, виявлених перевіркою та заходи для виконання поліпшення фінансово-господарської роботи банку.

Таким чином, використання економічного аналізу на всіх етапах проведення контрольно-ревізійної роботи значно покращує якість аудиту (перевірки) комерційного банку.

Таким чином, служба внутрішнього аудиту банку - це самостійний структурний підрозділ банку, який створюється за рішенням виконавчого органу банку і підпорядковується безпосередньо Правлінню (раді директорів) банку. [30 ].

Перевірки, що проводяться в банку службою внутрішнього аудиту банку, здійснюються на підставі Положення про службу внутрішнього аудиту банку, стандартів внутрішнього аудиту, які розробляються кожним банком самостійно з дотриманням вимог Національного банку України та специфіки діяльності самого банку.

Статус, функціональні обов'язки та повноваження служби внутрішнього аудиту банку визначаються у Положенні про службу внутрішнього аудиту банку.(див. розділ 2).

Кандидатура керівника служби внутрішнього аудиту банку погоджується з Національним банком України.

Погодження кандидатури на посаду керівника служби внутрішнього аудиту банку здійснює Комісія Національного банку України з питань нагляду та регулювання діяльності банків (далі - Комісія) або комісія при територіальному управлінні Національного банку України з питань нагляду та регулювання діяльності шляхом проведення співбесіди за умов, визначених Комісією.

У разі призначення (звільнення) керівника служби внутрішнього аудиту банк у 3-денний строк повідомляє про це територіальне управління Національного банку України та Національний банк України.

У разі зміни керівника служби внутрішнього аудиту банку, не пізніше ніж через місяць з дня звільнення попередньої особи, банк має подати на нового керівника служби внутрішнього аудиту банку потрібні документи для проходження ним співбесіди на засіданні Комісії або комісії при територіальному управлінні в порядку, установленому цим розділом.

Якщо особа, яка призначена тимчасово на посаду керівника служби внутрішнього аудиту банку, продовжує виконувати обов'язки понад місяць, то в тижневий термін після закінчення зазначеного строку банк зобов'язаний подати на цю особу потрібні документи для проходження нею співбесіди на засіданні відповідної комісії.

Розгляд документів і погодження кандидатури на посаду керівника служби внутрішнього аудиту банку здійснює Комісія або комісія при територіальному управлінні в місячний строк з часу отримання повного пакета документів.

Керівник і працівники служби внутрішнього аудиту банку при призначенні на посаду дають письмове зобов'язання про нерозголошення інформації про діяльність банку та збереження банківської таємниці відповідно до вимог чинного законодавства України.

Функції служби внутрішнього аудиту банку є частиною постійного моніторингу системи внутрішнього контролю і внутрішніх процедур оцінки капіталу банку, вони забезпечують незалежну оцінку адекватності запровадженої політики та методики діяльності банку, а також їх виконання.

Внутрішний аудитор здійснює:

- перевірку результатів поточної фінансової діяльності банку, нагляд за поточною діяльністю банку, дотриманням посадовими особами, працівниками банку, а також самим банком вимог чинного законодавства України та рішень органів управління банку;

- постійний перегляд системи операційних процедур (включаючи аудиторські процедури) та методів їх обліку;

- перевірку систем управління та передавання фінансової інформації, у тому числі, електронних інформаційних систем та електронних банківських послуг.

- здійснення неупередженої та об'єктивної оцінки фінансової, операційної, інших систем і процедур контролю в банку, оцінку та аналіз виконання посадовими особами і персоналом банку Статуту, внутрішніх положень банку щодо проведення операцій в обсягах наданої Національним банком України банківської ліцензії або дозволу на окремі банківські операції;

- розслідування в межах своїх повноважень вчинених і запобігання майбутнім порушенням у системі внутрішнього контролю, а також попередження випадків будь-яких ризиків;

- виявлення сфер потенційних збитків для банку, сприятливих умов для шахрайства, зловживань і незаконного присвоєння коштів банку".

- налагодження і підтримання взаємодії із зовнішніми аудиторами, державними органами контролю та службою банківського нагляду Національного банку України;

- надання Правлінню банку та керівникам структурних підрозділів, що перевіряються, висновків про результати проведеної аудиторської перевірки і пропозицій щодо поліпшення діючої в банку системи внутрішнього контролю

- отримувати в межах своїх повноважень на запит від банку до інших організацій або третіх осіб - суб'єктів підприємницької діяльності потрібні відомості та документи, що пов'язані з процесом перевірки;

- при встановленні фактів зловживання службовим становищем керівників банку повідомляти про такі випадки Раду банку.

Служба внутрішнього аудиту банку не несе відповідальності та не має владних повноважень щодо операцій, за якими вона здійснює аудит. Але вона має право:

проводити аудиторські перевірки з метою здійснення оцінки адекватності та ефективності системи внутрішнього контролю банку, її відповідності ступеню потенційного ризику, притаманного різним сферам діяльності банку, а також оцінювати його;

брати участь у засіданнях Ради або Правління банку під час обговорення питань, які прямо або опосередковано стосуються стану бухгалтерського обліку, внутрішнього контролю й аудиту, зовнішнього аудиту, змін у структурі або розвитку банку.

Стан роботи служби внутрішнього аудиту банку може бути перевірений незалежним зовнішнім аудитором.

Для забезпечення кваліфікованого аналізу та підтвердження повноти і достовірності річної фінансової звітності банку при здійсненні зовнішніми аудиторами аудиторської перевірки служба внутрішнього аудиту банку надає зовнішнім аудиторам для використання відповідну документацію, що значно впливає на скорочення витрат банку на проведення зовнішнього аудиту.

Національний банк України здійснює контроль за роботою служби внутрішнього аудиту банку шляхом проведення інспекторами Національного банку України або уповноваженими ним особами перевірок її діяльності.

Дата: 2019-05-28, просмотров: 353.