Банковский сектор в Республике Казахстан функционирует на принципах рынка. Динамика основных параметров, характеризующих состояние банковских секторов в 2000-2007 годах, свидетельствует о закреплении тенденции развития банковского сектора. Высокими темпами увеличиваются активы и капиталы кредитных организаций, расширяются их ресурсные базы, особенно за счет внешнего заимствования. Рост доверия к банкам со стороны кредиторов и вкладчиков является одним из наиболее важных признаков банковского сектора в этот период. Сохраняется устойчивая тенденция кредитных вложений, согласно отчетности кредитных организаций, качество их кредитных портфелей остается, в основном, удовлетворительным. На рынке банковских услуг отмечается определенное развитие конкурентной борьбы, особенно за вклады физических лиц.

Казахстанские банки показывают высокие темпы роста. Активно происходят качественные изменения в развитии банковской системы. Кредитные организации стремятся к наибольшей прозрачности, открытости перед клиентами. Внедряются передовые бизнес-модели, новые банковские технологии (банк-клиент, системы денежных переводов, дебетовые и кредитные карты и т. д.), различные виды кредитования (потребительские, ипотечные и др.).

Базовым условием успешного развития банковского сектора является проведение государством взвешенной, последовательной политики в этой сфере. Политика государства в отношении банковского сектора базируется на сохранении и укреплении рыночного начала деятельности кредитных организаций и на использовании преимущественно косвенных, то есть экономических методов влияния на процессы, происходящие в банковской сфере. Воздействие государства на банковские секторы осуществляется путем формирования нормативной базы деятельности кредитных организаций и функционирования рынка финансовых услуг, а также контроля за исполнением требований законодательных и иных нормативных правовых актов.

Надзорная практика учитывает различные этапы жизненного цикла банка лицензирование, достижение зрелости, прекращение деятельности, рассматривая их как элементы единой системы. Для реализации поставленных целей необходимо выработать новые подходы к отчетности банков. Документация должна позволять выявить первые признаки неплатежеспособности банков и при этом быть понятной и неперегруженной. В этой связи возможно более широкое внедрение нетрадиционных экономико-статистических методов мониторинга. Совершенствование надзорной практики должно опираться на соответствующие структурные преобразования, модернизацию методов деятельности, максимальную координацию усилий всех подразделений надзорного блока. Воздействие на деятельность коммерческих банков может осуществляться методами, носящими как сугубо экономический (т.е. косвенный), так и экономико-административный (прямой) характер.

Кредитное регулирование, далее, включает совокупность методов, выбор которых зависит от объекта и цели регулирования, а также от степени зрелости рыночных отношений. В процессе воздействия на работу коммерческих банков объектом регулирования становятся определенные макроэкономические характеристики использования кредита, позволяющие, с одной стороны, влиять на экономику в целом, а с другой, - обеспечивать ликвидность банковской системы.

Национальному Банку Республики Казахстан принадлежит главная роль в функционировании банковской системы и государства в целом, поскольку именно он способствует достижению макроэкономической стабилизации государства.

На деятельность банковской системы Казахстана Национальный Банк оказывает непосредственное влияние посредством денежно-кредитной политики. Эффективность денежно-кредитной политики в значительной мере зависит от выбора инструментов (методов) денежно-кредитного регулирования. Их можно разделить на общие и селективные. Общие воздействуют практически на все параметры денежно-кредитной сферы, влияют на рынок ссудного капитала в целом. Селективные методы направлены на регламентацию отдельных форм кредита, условий кредитования и т.д. Основными общими инструментами денежно-кредитной политики являются изменения учетной ставки и норм обязательных резервов, операции на открытом рынке. Это косвенные методы регулирования.

Национальный Банк, таким образом, регулирует поток инвестиций, уровень инфляции, курс национальной валюты, а, в конечном счете, рост валового внутреннего продукта и уровень занятости населения.

Основные инструменты денежно-кредитного регулирования, наиболее часто используемые центральными банками, являются:

- установление минимальных резервных требований;

- регулирование официальной учетной ставки;

- рефинансирование коммерческих банков;

- операции на открытом рынке.

Установление минимальных резервных требований - один из старейших и наиболее применяемых центральном банком инструментов денежно-кредитного регулирования. Минимальные резервы - это обязательная норма вкладов коммерческих банков в центральном банке страны, выступающая обеспечением обязательств коммерческих банков по депозитам. Минимальные резервы устанавливаются в законодательном порядке как процент от общей суммы вкладов. Базой политики обязательных резервов служит банковский мультипликатор. Мультипликационный эффект возникает вследствие того, что банки создают новые деньги, когда выдают ссуды и, наоборот, денежная масса сокращается, когда клиенты возвращают банкам ранее взятые ссуды.

Эти резервы имеют двойное назначение: во-первых, они должны обеспечить постоянный уровень ликвидности у коммерческих банков, во-вторых, они являются инструментами для регулирования денежной массы и кредитоспособности банков. Посредством изменения нормы минимальных резервных требований центральные банки поддерживают объем денежной массы в заданных параметрах и регулируют уровень ликвидности коммерческих банков. В результате повышения нормы обязательных резервных требований уменьшаются суммы свободных денежных средств, находящихся в распоряжении коммерческих банков. В последнее время политика установления минимальных резервных требований как эффективный инструмент денежно-кредитной политики заметно утратила свое значение.

Изменение учетной ставки - старейший метод денежно-кредитного регулирования. В его основе лежит право Национально Банка предоставлять ссуды тем коммерческим банкам, которые обладают прочным финансовым положением, но в силу определенных обстоятельств нуждаются в дополнительных средствах. За предоставленные средства Национальный Банк взимает с заемщика определенный процент. Норма такого процента называется учетной ставкой. Таким образом, учетная ставка - это "цена" дополнительных резервов, которые Центральный банк предоставляет коммерческим банкам. Центральный банк имеет право изменять ее, регулируя тем самым предложение денег в стране [2, c.361].

При понижении учетной ставки увеличивается спрос коммерческих банков на ссуды. Предоставляя их, Национальный Банк увеличивает на соответствующую сумму резервы коммерческих банков-заемщиков. Эти резервы являются избыточными, так как для поддержания таких ссуд, как правило, не требуется обязательных резервов. Поэтому взятые у Центрального банка средства коммерческие банки могут полностью использовать для кредитования, увеличивая тем самым денежную массу. Рост предложения денег ведет к снижению ставки ссудного процента, т.е. того процента, по которому предоставляются ссуды предпринимателям, населению. Кредит становится дешевле, что стимулирует развитие производства.

При повышении учетной ставки происходит обратный процесс. Оно ведет к сокращению спроса на ссуды Центрального банка, что замедляет темпы роста (или сокращает) предложение денег и повышает ставку ссудного процента. "Дорогой" кредит предприниматели берут меньше, а значит, и меньше средств вкладывается в развитие производства.

Считалось, что обязательные резервы коммерческих банков необходимы, чтобы гарантировать вкладчикам выплату денег в случае банкротства. Однако, как показала практика, они оказались малоэффективным средством защиты депозитов. Поэтому для гарантирования возврата денег стали использовать страхование вкладов, а обязательные резервы получили другое назначение: с их помощью осуществляется контроль за объемом денежной массы и кредитом.

Практически во всех странах мира коммерческие банки прибегают к кредитным средствам центральных банков, которые предоставляются под определенный процент. Учетная ставка, применяемая центральными банками при учете государственных облигаций, переучете векселей является официальной и служит ориентиром для рыночных ставок по кредитам. Устанавливая учетную ставку, центральный банк определяет стоимость привлечения кредитных ресурсов. Учетная ставка является методом регулирования стоимости банковских кредитов.

Повышая ставку по кредитам, Центральный банк побуждает другие кредитные учреждения сократить заимствования. Это затрудняет пополнение резервных счетов, ведет к росту процентных ставок по коммерческим кредитам и, в конечном счете, к сокращению кредитных операций в стране. Если Центральный банк снижает учетную ставку, он облегчает для коммерческих банков пополнение ресурсов и тем самым поощряет кредитную экспансию. Рефинансирование коммерческих банков — это предоставление кредитных ресурсов коммерческим банкам в форме прямых кредитов, ссуд под залог ценных бумаг (ломбардный кредит), учета векселей [3, c. 209].

Ужесточение денежно-кредитной политики предполагает изменение направления влияния официальных ставок Национального Банка на рыночные ставки по кредитам с целью осуществления перехода на использование уровня рыночной доходности вместо ранее использованного уровня ликвидности банковской системы. Примеры центральных банков развитых стран показывают, что данная операционная цель является более эффективной для регулирования финансового рынка.

Для усиления регулирующих свойств официальной ставки рефинансирования, Национальный Банк внедрил в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования.

Таблица 1 - Ставка рефинансирования (в %)

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | ||||

| 1кв. | 2кв. | 3кв. | 4кв. | 7,5 | 7 | 7 | 1кв. | 3кв. | 9 | 11 |

| 12,5 | 12 | 11 | 9 | 7,5 | 8 | |||||

| Примечание - составлено автором на основании данных Национального Банка Казахстана | ||||||||||

Рисунок 1 – Динамика изменения ставки рефинансирования

Примечание – составлено автором на основании данных Национального Банка Республики Казахстан

В Республики Казахстан только со второй половины 1995 года впервые ставка рефинансирования Национального Банка стала позитивной, то есть превышающей уровень инфляции, что позволило снизить инфляцию спроса. Выполнение требований МВФ по достижению положительной величины учетной ставки по централизованным кредитам Национального Банка и ставки рефинансирования стала носить постоянный характер.

Сведения о ставках рефинансирования и динамика ее изменения за последние пять лет оформлены в таблице 1 и изображены на рисунке 1.

Для усиления регулирующих свойств официальной ставки рефинансирования Правление Национального Банка планирует внедрить в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования. Опыт центральных банков развитых стран показывает целесообразность такой практики. Национальный Банк, периодически пересматривая официальную ставку рефинансирования в зависимости от общего состояния денежного рынка, спроса и предложения по займам, уровня инфляции и инфляционных ожиданий, тем самым дает финансовому рынку актуализированные ориентации по ожидаемым тенденциям в финансовой сфере [4, с.6].

Вторым важным инструментом по обеспечению равновесия денежного рынка, регулирования уровня ликвидности банков, снижению рисков неплатежей банками по их обязательствам, а так же защиты интересов вкладчиков и акционеров банков является норматив обязательных резервов. Обязательные резервы – это вклады коммерческих банков в центральном банке. Размер этих вкладов устанавливается законодательно в определенных границах (есть минимальная граница). Обязательные резервы дают возможность центральному банку регулировать объем денежной массы в обращении и кредитоспособность коммерческих банков.

Положительная сторона нормы обязательных резервов центрального банка заключается в том, что в государстве всегда есть централизованные ресурсы, есть источники для расширения кредитного рынка. Являясь одной из принудительных мер, норматив обязательных резервов позволяет мгновенно замораживать без прямого стоимостного воздействия факторы банковской ликвидности и в случае необходимости размораживать эту накопленную ликвидность.

Введение норм резервов – исторически одна из первых форм вмешательства государства в банковское дело. Твердые коэффициенты банковской задолженности применялись уже во второй половине прошлого века. Но как инструментарий денежно-кредитной политики система резервов начала применяться значительно позже. Впервые она была введена в США в 1913 г. (не случайно центральный банк США называется Федеральная резервная система). Ее развитие было связано с мировым экономическим кризисом 30-х гг. Наибольшее распространение она получила после второй мировой войны в Италии, Германии, Англии [5,с.102].

Нормы резервов варьируются центральным банком в соответствии с осуществляемой кредитной политикой. Так, желая ограничить кредитную экспансию банков, центральный банк страны повышает нормы. Это сокращает кредитоспособность банков в осуществлении активных операций и выступает дефляционной мерой. Понижение норм, наоборот, способствует расширению кредитования, усиливает инфляционную тенденцию. Изменение норм обязательных резервов позволяет центральному банку влиять на ситуацию в желаемом для него направлении. В зависимости от величины депозитов он рассчитывает предельную величину изменения норм резервов, ниже которой имеет место повышение банковской ликвидности, а выше – ее снижение.

Итак, высокая норма обязательных резервов устанавливается с целью:

- обеспечить ликвидность банков;

- уменьшить эмиссию кредитов при высокой инфляции;

- расширить финансовые возможности центрального банка в области денежно-кредитного регулирования.

Для банков второго уровня резервирование по высоким требованиям означает удорожание стоимости привлеченных ресурсов. Дорогие ресурсы в свою очередь, могут размещаться только в высокодоходные операции с высокой степенью риска. Постепенное снижение норматива обязательных резервов активизирует возможности по кредитованию экономики, соответственно увеличивает предложение денег. Более высокий уровень резервирования средств связан с проблемой поддержания ликвидности банковской системы и высокими рисками накопления денежного капитала банками.

Последствия изменения норм обязательных резервов неоднозначно. Многократные их изменение центральным банком бумерангом сказываются на ликвидности коммерческих банков и могут привести к значительному нарушению денежного и финансового равновесия экономики. Следовательно, при неумелом использовании эта политика может стать своеобразным генератором нестабильности.

Поэтому изменения норм обязательных резервов, за исключением кризисных периодов, характеризуются невысокими амплитудами (как правило, повышение на один или половину пункта), и, что бы банкир не был застигнут врасплох часто об этих модификациях объявляют заранее.

Регламентация обязательных резервов, виды устанавливаемых норм, их уровень различны в разных странах. В США банки, являющиеся членами ФРС, обязаны держать в ФРС 3% от остатков на счетах до востребования и депозитов. Лишь по некоторым остаткам величина резерва увеличивается до 12%. В Швейцарии норма обязательных резервов – 2,5%. В Казахстане (и, к примеру, в России) норма обязательных резервов сегодня выше, чем в других странах. Вначале она была достаточно высокой в размере 30%, но постепенно снижалась по мере уменьшения денежной массы и уровня инфляции [3, с.17].

12 июля 2006 года Национальным Банком Казахстана было внесено изменение в механизме формирования обязательных резервов. Так, в структуру обязательств банка, которые принимаются для расчета минимальных резервных требований, включается сумма внутренних обязательств банка и иных обязательств банка. Внутренние обязательства банка определяются как сумма обязательств перед резидентами по строго определенному перечню вне зависимости от сроков их погашения. Иные обязательства банка рассчитываются как сумма обязательств банка перед нерезидентами и обязательств по долговым ценным бумагам вне зависимости от признака резидентства. При учете резервных обязательств (как для внутренних, так и для иных обязательств) в расчет берется сумма обязательств банка по основному долгу, вознаграждению и просроченной задолженности по ним. Период определения минимальных резервных требований составляет четырнадцать календарных дней и начинается с первого вторника недели и заканчивается последним понедельником четырнадцатидневного периода определения минимальных резервных требований.

Выполнение нормативов минимальных резервных требований осуществляется путем формирования банками резервных активов, к которым относятся наличные тенге в кассе и деньги на корреспондентских счетах в Национальном Банке в национальной и свободно-конвертируемой валютах. Банк должен размещать деньги в резервных активах таким образом, чтобы средняя величина резервных активов за период формирования резервных активов была не менее среднего размера минимальных резервных требований за период определения минимальных резервных требований.

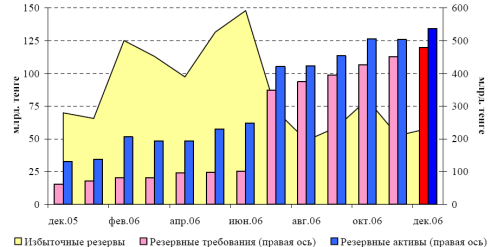

Рисунок 2 – Выполнение норматива минимальных резервных требований БВУ [19]

Период формирования резервных активов составляет четырнадцать календарных дней и начинается с первого четверга недели, в которой начинается период определения минимальных резервных требований, и заканчивается в среду недели, в которой заканчивается период определения минимальных резервных требований.

По состоянию на 01.01.2007 нормативы минимальных резервных требований банкам второго уровня составляют в размере 6% для внутренних обязательств банка и в размере 8% для иных обязательств банка.

В результате изменения механизма формирования и выполнения минимальных резервных требований в 4 квартале 2006 года избыточная ликвидность банков второго уровня оставалась на относительно стабильном уровне. В среднем за данный период резервные активы на 17% превышали необходимый объем резервирования (в 3 квартале 2006 года – на 15%), как показано на рисунке 2.

Постепенно такие методы денежно-кредитного регулирования как рефинансирование и обязательное резервирование утрачивают свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики становятся интервенции центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

По форме проведения рыночные операции центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратная заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%". Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерчески банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, "набегающие" по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.

Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие - это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Таким образом, предпринятые Национальным Банком меры по регулированию деятельности банков второго уровня способствуют стабилизации банковского сектора и устойчивости финансовой системы в целом. Деятельность Национального Банка и АФН направлена на решение задач, обозначенных в соответствующих программных документах по развитию секторов финансового рынка, на обеспечение роста и поддержания высокого качества финансовых услуг, а также прозрачность и стабильность финансового рынка.

Дата: 2019-05-28, просмотров: 313.