КАПИТАЛЬНЫХ ВЛОЖЕНИЙ

В современных условиях сложилась ситуация, когда предприятия, проектные и научно-исследовательские институты, банки и другие коммерческие организации не вооружены современной методикой экономического обоснования инвестиций, что, естественно, отрицательно влияет на эффективность их использования. За последние годы в литературе стали появляться публикации, связанные с методологией экономического обоснования инвестиций, которые порой носят противоречивый характер. Поэтому разработка общепризнанной методики экономического обоснования капитальных вложений, которая была бы понятна и доступна для коммерческих организаций и учитывала бы международную практику, имеет большое теоретическое и практическое значение.

В бытность плановой (административно-командной) экономики в СССР действовала методика определения абсолютной и сравнительной эффективности капитальных вложений, которая была утверждена официальными органами в 1977 г. Эта методика была единой и широко использовалась на практике, и до сих пор ее никто не отменял.

С переходом экономики России на рыночные отношения вышеупомянутая методика уже морально устарела и не может в полной мере использоваться на практике. Прежде чем указать причины, почему эта методика морально устарела, необходимо коротко раскрыть ее суть.

Методика определения абсолютной и сравнительной эффективности капитальных вложений состояла как бы из двух методик: методики определения абсолютной эффективности капитальных вложений и методики определения сравнительной эффективности капитальных вложений.

2.1 Методика определения абсолютной эффективности капитальных вложений.

Абсолютную эффективность капитальных вложений для различных уровней рекомендовалось определять по следующим формулам:

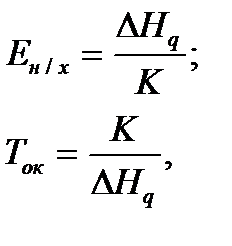

а) на народно-хозяйственном уровне –

| (1) (2) |

где Ен/х – коэффициент абсолютной эффективности капитальных вложений на народнохозяйственном уровне;

∆НЧ – прирост национального дохода;

К – капитальные вложения, вызвавшие прирост национального дохода;

Ток – срок окупаемости капитальных вложений;

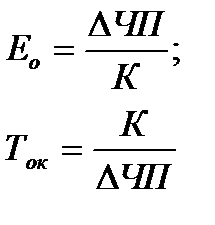

б) на отраслевом уровне –

| (3) (4) |

где ∆ЧП – прирост чистой нормативной продукции.

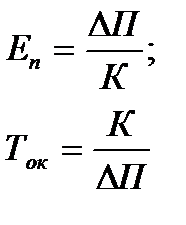

в) на уровне предприятия:

для прибыльных предприятий –

| (5) (6) |

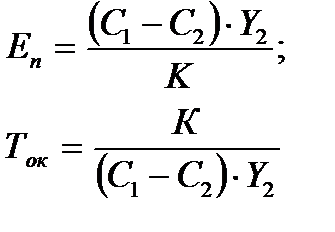

для убыточных предприятий –

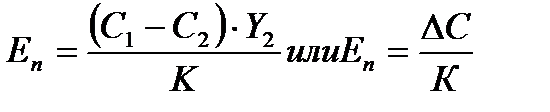

| (7) (8) |

где ∆П – прирост прибыли на предприятии за счет вложения инвестиций;

С1, С2 – себестоимость единицы продукции до и после вложения инвестиций;

Y2 – объем выпуска продукции после использования капитальных вложений.

Рассчитанные таким образом показатели абсолютной эффективности капитальных вложений сравнивались с нормативными величинами. Если они были равны или превышали значения нормативных коэффициентов эффективности капитальных вложений, то в этом случае считалось, что капитальные вложения в экономическом плане обоснованы.

Значения нормативных коэффициентов эффективности капитальных вложений были дифференцированы по отраслям народного хозяйства и колебались от величины 0,07 до 0,27.

В современных условиях основной недостаток данной методики заключается в том, что величины нормативных коэффициентов эффективности капитальных вложений в значительной степени занижены. В условиях рыночной экономики их величина должна адекватно изменяться в зависимости от изменения уровня инфляции и должна быть на уровне процентной ставки или другого аналогичного критерия, например ставки дивиденда.

Вторым ее недостатком является то, что для убыточных предприятий коэффициент абсолютной эффективности предлагается определять по формуле

. .

| (9) |

Недостаток этой формулы заключается в том, что в числителе стоит не прибыль, а себестоимость продукции до и после вложения инвестиций. Дело в том, что реализация какого-либо мероприятия не всегда приводит к ликвидации убыточности предприятия, хотя издержки в этом случае снижаются.

Для рыночных условий такое положение является неприемлемым.

Для подтверждения этого вывода рассмотрим условный пример.

Пример. На предприятии до проведения технического перевооружения годовой объем выпуска товарной продукции составлял 200 шт. изделий (в стоимостном выражении 200 тыс. руб.), а затраты на ее производство и реализацию 300 тыс. руб.

Для снижения убыточности предприятия было решено провести техническое перевооружение производства. Капитальные вложения на его осуществление составили 100 тыс. руб. После реализации проекта объем выпуска увеличился на 20%, а затраты на 1 руб. товарной продукции составили 1,1 руб.

Требуется рассчитать абсолютную эффективность капитальных вложений и сделать вывод.

Решение. Определяем прибыль (убыток) от реализации товарной продукции до технического перевооружения -

200 - 300 = -100 тыс. руб. (убыток);

прибыль (убыток) от реализации товарной продукции после технического перевооружения производства -

200 ∙1,2 ∙ 1000 - (200 ∙ 1,2 ∙ 1000 ∙ 1,1) = 240 000 - 264 000 = = - 24 000 руб. (убыток);

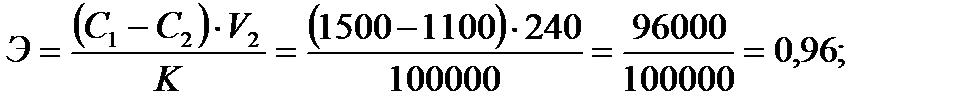

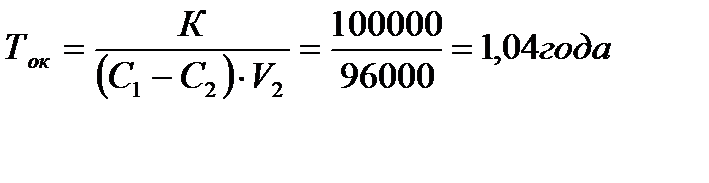

абсолютную эффективность капитальных вложений -

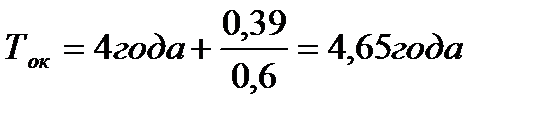

срок окупаемости капитальных вложений –

Таким образом, предприятие как было убыточным, так и осталось, но убыток в результате технического перевооружения снизился со 100 тыс. руб. до 24 тыс. руб.

Данный методический подход можно использовать для отдельного структурного подразделения, когда предприятие в целом является рентабельным.

Данная методика, а особенно ее формула Е = ∆П : К, являются правомерными и для рыночных условий, т.е. ими можно пользоваться и в настоящее время.

2.2 Методика определения сравнительной эффективности капитальных вложений.

Методика определения сравнительной эффективности капитальных вложений основана на сравнении приведенных затрат по вариантам. Согласно этой методике экономически целесообразным вариантом считается тот, который обеспечивает минимум приведенных затрат, т. е.

| 3i = Cj + EнKj → min, | (10) |

где Cj – себестоимость продукции по вариантам;

Kj – капитальные вложения по вариантам;

Ен – нормативный коэффициент эффективности капитальных вложений.

При этом годовой экономический эффект от реализации лучшего варианта определяется из выражения

| Э = (31 - 32) = (С1 - С2) – Ен (К2 – К1), | (11) |

где 31, 32 – приведенные затраты по вариантам;

С1, С2 – себестоимость продукции по вариантам;

К1, К2 – капитальные вложения.

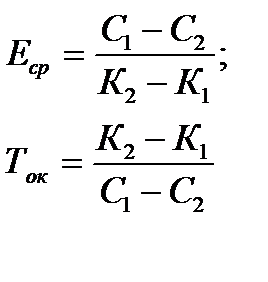

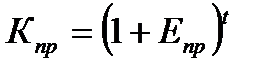

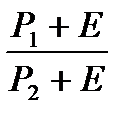

Сравнительный коэффициент эффективности капитальных вложений определяется по формуле

| (12) (13) |

Если Еср ≥ Ен, то из этого следует, что капитальные вложения в экономическом плане обоснованы.

Если капитальные вложения вкладывались в разное время, то рекомендовалось применять коэффициент приведения:

| (14) |

где Епр – норматив дисконтирования;

t – период приведения, лет.

Капитальные вложения в этом случае приводились или к началу осуществления проекта (путем деления на этот коэффициент), или к концу осуществления проекта (путем умножения на этот коэффициент).

Основным недостатком методики определения сравнительной эффективности капитальных вложений является то, что критерием для определения лучшего варианта являются приведенные затраты, а не прибыль, которая в наибольшей степени отвечает требованиям рыночной экономики.

Кроме того, данная методика не может быть использована для экономического обоснования инвестиций, направляемых на улучшение качества продукции. Это связано с тем, что, как правило, с улучшением качества продукции увеличиваются издержки на производство и реализацию продукции за счет применения более качественных и дорогостоящих материалов, использования более высококвалифицирован-ного труда и других факторов. Поэтому методика определения сравнительной эффективности капитальных вложений, в которой за основу сравнения взяты приведенные затраты, в этом случае не может быть применена. Если мы попытаемся ее применить, то результат будет однозначный – отрицательный.

Рассмотрим это обстоятельство на конкретном примере.

Пример. Для обеспечения конкурентоспособности продукции на предприятии приняли решение существенно улучшить ее качество. Для осуществления этого мероприятия требуются капитальные вложения в размере 300 тыс. руб. Кроме того, предприятие решило приобретать более качественное исходное сырье и повысить уровень квалификации рабочих.

Исходные данные для экономического обоснования этого решения следующие:

Базовый вариант. Объем выпуска (V) 100000 шт. Себестоимость изготовления единицы продукции – 12 руб. Продажная цена (без НДС) – 13руб.

Проектный вариант. Объем выпуска - 150 000 шт., себестоимость изготовления единицы продукции – 13 руб., продажная цена (без НДС) – 15 руб.

Решение.

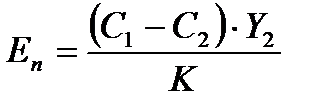

1. Если делать вывод об экономической целесообразности данного мероприятия по методике, основанной на приведенных затратах, то вывод будет отрицательным, так как себестоимость единицы продукции после улучшения качества продукции увеличилась с 12 до 13 руб., а величины, рассчитанные на основе формул

Э = (С1 - С2)∙Y2 - Ен∙К,

будут отрицательными.

2. Если за основу расчета взять прибыль, что правомерно и правильно, то результат будет однозначный и положительный, что подтверждается следующими расчетами.

Величина прибыли от реализации продукции после осуществления проекта составит:

П = (Ц2 - С2) V2 = (15 - 13) 150 000 = 300 000 руб.

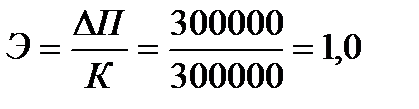

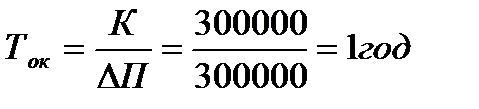

Абсолютная эффективность капитальных вложений:

Срок окупаемости:

Советским ученым и практикам стало ясно, что данная методика не может быть пригодна на все случаи жизни, и поэтому была разработана и официально утверждена еще «Методика определения экономической эффективности внедрения новой техники». Сущность ее заключалась в определении народно-хозяйственного эффекта от внедрения новых средств и предметов труда.

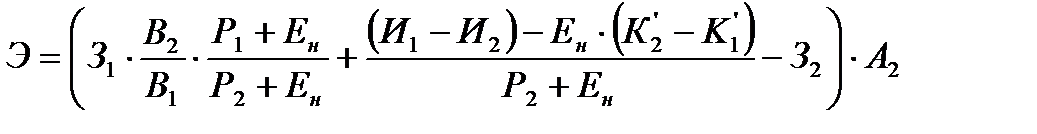

Народно-хозяйственный эффект от производства и реализации новых средств труда рекомендовалось определять по следующей формуле

| (15) |

где Э – народно-хозяйственный эффект от производства и реализации новых средств труда;

31, 32 – приведенные затраты предприятия-изготовителя на производство соответственно старых и новых средств труда;

В1, В2 – годовая производительность соответственно старых и новых средств труда;

Р1, P2 – отчисления на реновацию соответственно старых и новых средств труда;

Ен – нормативный коэффициент эффективности капитальных вложений;

И1, И2 – издержки предприятия-потребителя на выпуск продукции при применении соответственно старых и новых средств труда;

К'1, К'2 – сопутствующие дополнительные капитальные вложения у предприятия-потребителя, необходимые для монтажа и наладки соответственно старых и новых средств труда;

А2 – годовой объем производства и реализации новых средств труда.

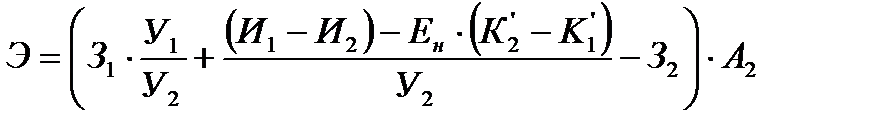

Народно-хозяйственный эффект от производства и реализации новых предметов труда рекомендовалось определять по следующей формуле

| (16) |

где 31, 32 – приведенные затраты у предприятия-изготовителя на производство единицы соответственно старых и новых предметов труда;

У1, У2 – расход соответственно старых и новых материалов на единицу продукции у предприятия-потребителя;

И1, И2 – издержки у предприятия-потребителя на выпуск продукции при применении соответственно старых и новых предметов труда;

К'1, К'2 – сопутствующие капитальные вложения, необходимые для предприятия-потребителя для использования соответственно старых и новых предметов труда;

А2 – годовой объем производства и реализации новых предметов труда.

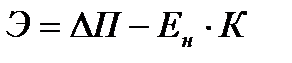

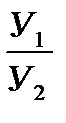

Экономический эффект от улучшения качества продукции рекомендовалось определять из выражения

, ,

| (17) |

где ∆П – дополнительная прибыль на предприятии, полученная от улучшения качества продукции;

К – дополнительные капитальные вложения, необходимые для улучшения качества продукции.

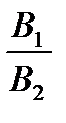

Данная методика имеет следующие особенности:

- предназначена только для определения экономического эффекта от внедрения новой техники;

- позволяет учитывать качество новой техники по сравнению со старой при помощи следующих коэффициентов:

- учитывает производительность новой техники по сравнению со старой;

- учитывает производительность новой техники по сравнению со старой;

- учитывает срок службы новой техники по сравнению со старой

- учитывает срок службы новой техники по сравнению со старой

- учитывает качество новых предметов труда по сравнению со старыми.

- учитывает качество новых предметов труда по сравнению со старыми.

Все эти коэффициенты позволяют сопоставить новую и старую технику по техническим параметрам и приводить варианты в сопоставимый вид;

- учитывает экономический эффект от производства новой техники, который образуется как у предприятия-производителя новой техники, так и у предприятия-потребителя этой техники. Общий экономический эффект слагается из двух эффектов:

, ,

| (18) |

где Эпроизв – экономический эффект, который образуется у предприятия-изготовителя;

Эпотр – экономический эффект, который образуется у предприятия-потребителя новой техники.

К недостаткам данной методики, на наш взгляд, следует, прежде всего, отнести:

- экономический эффект от производства и применения новой техники определяется путем сопоставления приведенных затрат по вариантам, т. е. из выражения Э = (31 - 32) ∙А2, что было правомерно для плановой экономики, но не для рыночной;

- критерием выбора новой техники является максимум народно-хозяйственного эффекта, который зависит от величины приведенных затрат и количества произведенной новой техники. Для условий рыночных отношений этот критерий не подходит в силу того, что для частного предприятия он ни о чем не говорит. Для частного предприятия основным критерием является, как известно, получение максимальной прибыли.

Таким образом, с переходом России на рыночные отношения та методологическая база, которая была наработана и широко использовалась в бытность плановой экономики, морально устарела и не может быть использована для экономического обоснования инвестиций. Поэтому перед учеными-экономистами и практиками России появилась серьезная проблема – создание адекватной рыночной экономике методологической основы экономического обоснования инвестиций. В этих условиях большой теоретический и практический интерес представляют методические подходы по определению выгодности вложения инвестиций в странах с развитой рыночной экономикой. Проблемой экономического обоснования инвестиций занимались многие зарубежные и отечественные ученые. Рассмотрим базовые принципы и методические подходы, используемые в зарубежной практике и литературе для оценки эффективности реальных инвестиций.

Одним из таких принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока «кэш-фло», формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированного по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости как инвестируемого капитала, так и сумм денежного потока.

Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Размер дохода от инвестиций (в реальном инвестировании таким доходом выступает денежный поток) формируется с учетом следующих четырех факторов: средней реальной депозитной ставки; темпа инфляции (или премии за инфляцию); премии за риск; премии за низкую ликвидность. Поэтому при сравнении двух инвестиционных проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска).

Аналогично при сравнении двух инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с большей продолжительностью реализации.

Наконец, четвертым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка; индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций; альтернативная норма доходности по другим возможным видам инвестиций; норма доходности по текущей хозяйственной деятельности и т. п.

Рассмотрим сущность этих показателей более подробно.

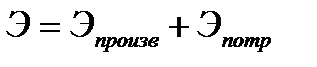

Чистая дисконтированная стоимость. Наиболее распространенным методом экономического обоснования инвестиций является метод на основе сопоставления чистой дисконтированной стоимости (NPV) и реальных инвестиций (К), т. е. в этом случае критерием для экономического обоснования инвестиций служит чистая дисконтированная стоимость (NPV). Если: NPV > К > 0, проект следует принимать;

NPV = К = 0 – проект ни прибыльный, ни убыточный;

NPV < К < 0 – проект следует отвергнуть.

NPV – один из важнейших показателей и критериев эффективности инвестиций, который в ряде случаев выступает как самостоятельный и единственный.

Среди ученых нет единого подхода при определении чистой дисконтированной стоимости. Одни из них, и в частности Роберт Пиндайк и Даниэль Рубинфельд, предлагают определять чистую дисконтированную стоимость на основе будущих доходов, полученных при реализации проекта. Под будущими доходами они понимают чистую прибыль. Согласно их точки зрения чистую дисконтированную стоимость необходимо определять из выражения

, ,

| (19) |

где К – инвестиции, необходимые для реализации проекта;

П1, П2, Пз, ..., Пп – чистая прибыль, полученная по отдельным годам от реализации проекта.

Уравнение дает описание чистой прибыли фирмы от инвестиций. Фирме следует производить капиталовложения только тогда, когда чистая прибыль положительна, т. е. только в том случае, если NPV > 0.

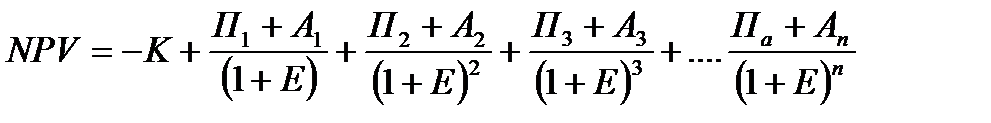

Другие авторы предлагают определять будущий дисконтированный доход на основе чистой прибыли и амортизационных отчислений:

, ,

| (20) |

где А1, А2, А3, ..Ап – амортизационные отчисления в i-ом периоде.

Нам представляется такой подход к определению NPV более объективным и правильным, так как амортизационные отчисления – средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, а также приток денежных средств, а не их отток.

В приведенных выше формулах все слагаемые должны быть продисконтированы, т. е. и доходы, и инвестиции. NPV зависит от ставки дисконта.

Правильный выбор величины ставки дисконта является важнейшим моментом при экономическом обосновании инвестиций.

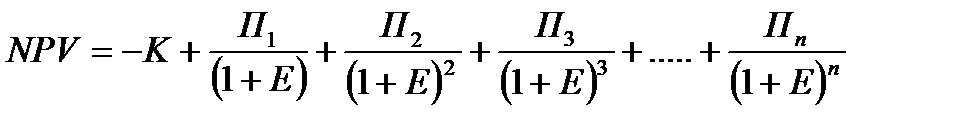

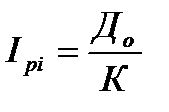

Индекс доходности. Этот показатель является следствием предыдущего (NPV) и рассчитывается по формуле

, ,

| (21) |

где До – сумма денежного потока в настоящей стоимости;

К – дисконтированные инвестиции.

В отличие от NPV индекс доходности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля с максимальным суммарным значением NPV.

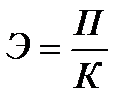

Кроме того, индекс доходности в методическом отношении напоминает оценку по используемому ранее показателю «коэффициент эффективности капитальных вложений», который определялся из выражения

| (22) |

где Э – коэффициент эффективности капитальных вложений;

П – прибыль, полученная от реализации проекта;

К – капитальные вложения, необходимые для осуществления проекта.

Вместе с тем по экономическому содержанию это совершенно иной показатель, так как в качестве дохода от инвестиций выступает не прибыль, а денежный поток (чистая прибыль + амортизация). Кроме того, предстоящий доход от инвестиций (денежный поток) приводится в процессе оценки к настоящей стоимости.

Показатель «индекс доходности» также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного проекта к реализации.

Очевидно, что если PI > 1, то проект следует принять; PI < 1, то проект следует отвергнуть. PI = 1, то проект ни прибыльный, ни убыточный.

Сравнивая показатели NPV и PI, следует обратить внимание на то, что результаты оценки с их помощью эффективности инвестиций находятся в прямой зависимости: с ростом абсолютного значения чистого приведенного дохода возрастает и значение индекса доходности и наоборот. Более того, при нулевом значении чистого приведенного дохода индекс доходности всегда будет равен единице. Это означает, что как критериальный показатель целесообразности реализации инвестиционного проекта может быть использован только один (любой) из них. При проведении сравнительной оценки следует рассматривать оба показателя, они позволяют инвестору с разных сторон оценивать эффективность инвестиций.

Внутренняя норма доходности (норма рентабельности инвестиций). Под внутренней нормой доходности (IRR) понимают значение ставки дисконтирования, при которой NPV проекта равен нулю:

| IRR = Е, при котором NPV = f(E) = 0 | (23) |

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами они уплачивают проценты, дивиденды, вознаграждения, т. е. несут некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной. Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если IRR > СС, то проект следует принять;

IRR < СС, то проект следует отвергнуть;

IRR =СС, то проект ни прибыльный, ни убыточный.

Период окупаемости. Периодом окупаемости проекта называется время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции. Срок окупаемости обычно измеряется в годах или месяцах.

Необходимо отметить, что это один из самых простых и широко распространенных методов экономического обоснования инвестиций в мировой учебно-аналитической практике.

Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими.

Если доход по годам распределяется неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

| (24) |

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, на которые необходимо обращать внимание при анализе:

- он не учитывает влияние доходов последних периодов;

- не обладает свойством аддитивности;

- если при расчете срока окупаемости использовать недисконти-рованные величины, то он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам.

Во избежание этого недостатка наиболее правильно срок окупаемости определять на основе дисконтированных величин как дохода, так и инвестиций. Рассмотрим эти случаи на конкретном примере.

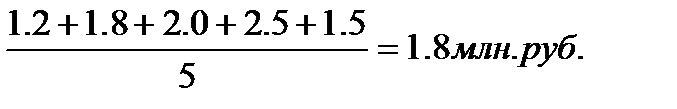

Пример. На предприятии осуществлены реконструкция и техническое перевооружение производства, на проведение которых было израсходовано 5 млн. руб. В результате этого денежные поступления (чистая прибыль плюс амортизационные отчисления) по годам за расчетный период составили:

Годы Денежные поступления (млн. руб.)

1-й 1,2

2-й 1,8

3-й 2,0

4-й 2,5

5-й. 1,5

Ставка дисконта составляет 20%.

Требуется определить срок окупаемости с использованием различных методов.

Решение

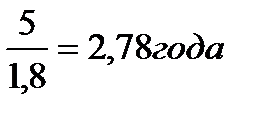

1. Определяем срок окупаемости без учета дисконтирования денежных поступлений:

а) на основе среднегодовой величины денежных поступлений. Среднегодовая величина денежных поступлений составит:

Срок окупаемости –

б) на основе нарастания денежных средств по годам до достижения величины капитальных вложений. В этом случае срок окупаемости составит три года, так как за эти годы накапливается достаточная сумма денежных средств для покрытия капитальных вложений (1,2+1,8+2,0) = 5 млн. руб.

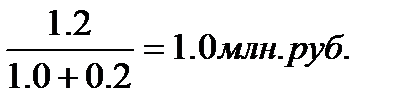

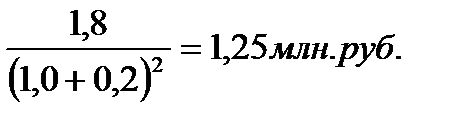

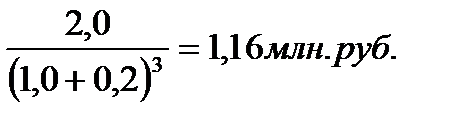

2. Исчислим срок окупаемости с учетом дисконтирования денежных поступлений.

Дисконтированные суммы денежных поступлений по годам составят:

Первый год:

Второй год:

Третий год:

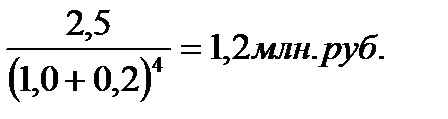

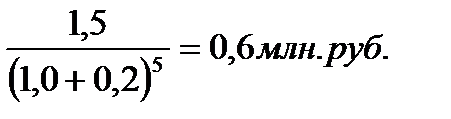

Четвертый год:

Пятый год:

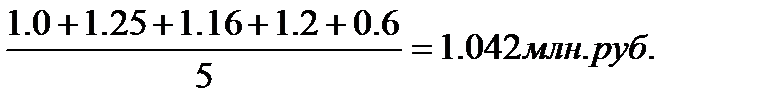

а) на основе среднегодовой величины денежных поступлений. Среднегодовая величина дисконтированных денежных поступлений составит:

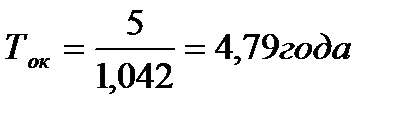

срок окупаемости –

б) на основе нарастания дисконтированных денежных поступлений до момента покрытия капитальных вложений:

Таким образом:

1. Сроки окупаемости капитальных вложений, исчисленные на

основе различных методов, существенно разнятся.

2. Самым объективным сроком окупаемости является 4,65 года.

3. Способы определения срока окупаемости, рассчитанные без учета

дисконтирования, занижают его величину, особенно в условиях нестабильной экономики.

Каждый из рассмотренных показателей оценки эффективности инвестиций имеет право на существование и применение, но наиболее правильными при принятии инвестиционного решения являются учет и анализ всех этих показателей в комплексе.

Учитывая все это, а также то, что с переходом на рыночные отношения российские коммерческие организации оказались не вооружены официальными материалами методического характера по экономическому обоснованию инвестиций, по заданию Правительства Российской Федерации были разработаны и изданы в 1994 г. «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования». В этих рекомендациях использованы основные принципы и сложившиеся в мировой практике подходы к оценке эффективности инвестиционных проектов, адаптированные для условий перехода к рыночной экономике.

Согласно этой методике эффективность любого проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Заинтересованными участниками инвестиционного проекта могут быть: инвесторы, кредиторы, федеральные, региональные и местные власти.

Различают следующие показатели эффективности инвести ционного проекта:

коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников. Их можно разделить на две основные группы:

- показатели эффективности производственной деятельности, а также текущего и перспективного финансового состояния предприятия, реализующего проект, источником данных для расчета которых служат баланс и отчет о прибылях и убытках;

- показатели эффективности инвестиций, расчет которых производится на основе данных плана денежных потоков;

бюджетной эффективности, отражающие финансовые последствия осуществления проекта для федерального, регионального или местного бюджета. Эти показатели характеризуют величину поступления налогов от будущего предприятия или от увеличения мощности действующего предприятия в бюджеты соответствующих уровней как в абсолютном, так и относительном выражении;

экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение. Для крупномасштабных (существенно затрагивающих интересы города, региона или всей России) проектов рекомендуется обязательно оценивать экономическую эффективность;

характеризующие социальные последствия от реализации проекта. Основными видами социальных результатов проекта являются: изменение количества рабочих мест в регионе; улучшение жилищных и культурно-бытовых условий работников; изменение условий труда работников, структуры производственного персонала, надежности снабжения населения регионов или населенных пунктов отдельными видами товаров, уровня здоровья работников и населения; экономия свободного времени населения;

характеризующие экологические последствия от реализации проекта. Основными показателями являются: показатели загрязнения окружающей среды, затраты, связанные с охраной окружающей среды.

Если инвестиционный проект небольшой (допустим, создание малого предприятия или производство, невредное для окружающей среды), то показатели бюджетной эффективности и показатели, характеризующие социальные и экономические последствия, можно не определять.

В методических указаниях затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функциональной и ликвидационной.

Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены. Базисная цена Цо – цена, сложившаяся в отрасли на определенный момент времени. На любую продукцию или ресурсы эта цена считается неизменной в течение всего расчетного периода. Экономическая эффективность проекта в базисных ценах измеряется, как правило, на стадии технико-экономических исследований инвестиционных возможностей.

На стадии технико-экономического обоснования (ТЭО) инвестиционного проекта обязательным является расчет экономической эффективности в прогнозных и расчетных ценах.

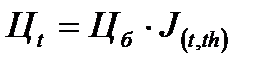

Прогнозная цена (Цt) продукции или ресурса в конце t-ro шага определяется по формуле

, ,

| (25) |

где Цб – базисная цена продукции или ресурса;

J(t,th) – коэффициент (индекс) изменения цен продукции или ресурсов соответствующей группы в конце t-го шага по отношению к начальному моменту расчета (в котором известны цены).

Расчетная цена используется для вычисления интегральных показателей эффективности, если текущие значения затрат и результатов выражаются в прогнозных ценах. Это необходимо, чтобы обеспечить сравнимость результатов, полученных при различных уровнях инфляции. Расчетные цены рассчитываются путем введения дефлирующего множителя, соответствующего индексу общей инфляции.

Эффективность инвестиционного проекта при соизмерении разновременными показателями рассчитывается путем приведения (дисконтирования) их к ценности в начальном периоде. Для этого используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

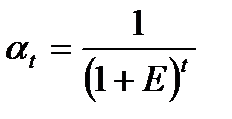

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования at, определяемый для постоянной нормы дисконта (Е) как:

, ,

| (26) |

где t – номер шага расчета (t = 0,1,2…. Т)

Т – горизонт расчета.

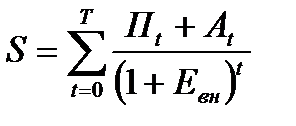

Сумму дисконтированного эффекта можно представить как сумму дисконтированных чистых прибылей и амортизационных отчислений:

, ,

| (27) |

где Пt – чистая прибыль на t-м шаге;

Аt – амортизационные отчисления на t-м шаге.

Данную формулу целесообразно применять в следующих случаях:

а) если результаты от финансовой деятельности незначительны и ими можно пренебречь;

б) в учебных целях (в курсовых, дипломных проектах, на

практических занятиях);

в) при отборе вариантов по их экономической эффективности на предварительной стадии.

Дата: 2019-05-28, просмотров: 854.