Оценка эффективности инвестиционных операций в корпоративные ценные бумаги основывается на анализе затрат и результатов различных инвестиционных операций, и в исключительных случаях при решении стратегических задач — оценке их долгосрочного воздействия на деятельность инвестора. Оценка отдельных направлений инвестиций в акции включает функциональную оценку затрат по сделке и уровня ее доходности, например, используя метод «затраты-результат». Такой анализ целесообразно производить и по объектам инвестирования в случае вложения средств в акции тех или иных эмитентов, и при оценке эффективности проведения тех или иных операций с корпоративными ценными бумагами. Перспективным направлением при проведении инвестиционной операции является и покупка недооцененных акций.

На начальном этапе развития фондового рынка эффективность спекулятивных операций зависела от возможности продажи на бирже крупных пакетов акций с целью получения спекулятивной прибыли, либо от успехов по формированию пакетов путем покупки акций на внебиржевом рынке (у населения, предприятий) с последующей реализацией на бирже или другому покупателю по более высокой цене.

Классический фундаментальный анализ позволяет выявлять истинную цену этих «недооцененных» акций. Наиболее удобным является метод коэффициентов. При этом, однако, нельзя не отметить, что анализ коэффициентов имеет дело только с количественными данными. Поэтому использование только коэффициентов без проведения всех этапов фундаментального анализа могут привести к получению недостоверной информации. Часто используются следующие коэффициенты:

- коэффициент р/е-га tio, определяется как отношение курсовой стоимости акции к величине чистой прибыли в расчете на одну обыкновенную акцию;

- коэффициент d/ e- raitio, определяется как отношение дивиденда по обыкновенной акции к ее курсовой стоимости;

- бета-коэффициент. Данный коэффициент определяет влияние общей ситуации на рынке в целом на судьбу конкретной ценной бумаги. Если коэффициент бета положителен, то эффективность данной ценной бумаги аналогична эффективности рынка. При бета отрицательном эффективность данной ценной бумаги будет снижаться при возрастании эффективности рынка. Бета-коэффициент также принято считать мерой риска инвестиций в данные ценные бумаги. При бета-коэффициенте больше единицы риск инвестиций выше, чем в среднем по рынку, а при меньшем единицы — наоборот;

- R-квадрат (R- squared). R-квадрат характеризует долю риска вклада в данную ценную бумагу, вносимую неопределенность риска в целом. Чем ближе R-квадрат к нулю, тем более независимым является поведение акции по отношению к общей тенденции рынка.

Результаты анализа финансовых коэффициентов имеют несомненное значение при сравнении со стандартами, выбор которых всегда затруднителен. Сравнение можно проводить с аналогичными показателями западных компаний или коэффициентами других эмитентов в данном секторе рынка.

Высокое соотношение р/е-гаtio может указывать, например, на то, что инвесторы, покупающие данную бумагу, ожидают роста прибыли компании. Вместе с тем, вполне возможно, что потенциал роста курсовой стоимости данной ценной бумаги исчерпай и поэтому может начаться падение цены.

Классическими приемами анализа р/е-гаtio являются:

- сравнение сегодняшнего соотношения р/e (данного коэффициента) со средним уровнем прошлого периода, составляющего от пяти до десяти лет. При этом необходимо учитывать инфляцию, поэтому ключевым вопросом является вопрос о том, компенсируют ли в будущем доходы и дивидендные выплаты рост рыночного процента, обусловленного инфляционными процессами. Это, естественно, зависит от возможности продаж производимой продукции по более высоким ценам и роста рентабельности в пропорции, опережающей или соответствующей темпам инфляции,

- сравнение сегодняшнего d/е-гаtio с р/е-ratio акций компаний, сравнимых по основным условиям оценки: рентабельности, возможностям реинвестирования, недиверсифицированным эксплуатационным характеристикам и финансовому риску.

Если есть заинтересованность в дальнейшем снижении высокого риска по вложениям в акции, оператор ограничивает операции с ними наименее рискованными, такими, как:

1) осуществление арбитражных операций. Поскольку отсутствует временной разрыв между совершением сделки на покупку и сделки на продажу, они могут осуществляться и без участия средств оператора и иметь только технические риски;

2) проведение дилинговых операций под клиентский заказ. Итак, если оператор осуществляет спекулятивные или арбитражные операции, то система показателей определяющая зффектиеность операции, может быть следующей:

доходность операции

Дх=(Ц1(t+1)+d(t)-Цо(t))/Цо(t)*365/t*100%

где Цо(t) — цена в начале анализируемого периода, или цена

приобретения

Ц1(t+1) – цена в конце периода инвестирования;

в( t ) — дивиденды за период.

При спекулятивных операциях, как правило, d(t) = 0, так как дивиденд выплачивается один раз в год. При этом следует учесть, что в первом случае учитывается цена покупки (big рriсе), которая для профессионального торговца акциями будет всегда ниже цены аsk-рriceсе - Ц1(t+1), даже при реализации акций в один и тот же период времени, как например, при арбитражных сделках;

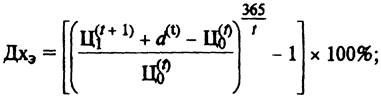

эффективная доходность. Она определяется с учетом реинвестирования вложенных средств:

темп роста курсовой стоимости.

Дата: 2019-05-28, просмотров: 322.