За економічної кризи більшість підприємств України неспроможна власними коштами здійснювати технічне оновлення виробництва. Відтак виникає об’єктивна необхідність розвитку лізингового бізнесу, що уможливлює залучення приватних інвестицій для фінансової підтримки підприємств, особливо у сфері малого та середнього бізнесу.

Термін «лізинг» походить від англійського дієслова «to lease», що означає «брати в оренду».

Будь-яка лізингова операція має фінансовий (кредитний) характер. Власник майна (лізингодавець) надає користувачу (лізингоодержувачу) фінансову послугу: він купує майно у власність і за рахунок періодичних внесків лізингоодержувача покриває його повну вартість та отримує певний прибуток у вигляді лізингової маржі.

В економічному розумінні лізинг — це кредит, який надається в товарній формі лізингодавцем лізингоодержувачу. Суб’єктами кредитних відносин тут виступають: у ролі кредитора — лізингодавець, позичальника — лізингоодержувач.

З економічного погляду лізинг має певну схожість з банківським кредитом, який надається на придбання основних фондів. Кредитні та лізингові відносини між позичальником (лізингоодержувачем) та кредитором[1] (лізингодавцем) будуються на умовах терміновості, оплати, повернення, матеріального забезпечення (застави).

Разом з тим між банківським кредитом та лізингом є певні відмінності (табл. 7.3).

Сутність лізингу проявляється у його функціях:

¨ фінансовій;

¨ виробничій;

¨ збутовій.

Фінансова функція полягає:

— у звільненні підприємства від одномоментної повної оплати придбаних основних фондів та наданні їх на умовах довгострокового кредиту;

— у використанні підприємством податкових та амортизаційних пільг.

Оскільки орендну плату зараховують до складу валових витрат, то відповідним чином зменшується оподатковуваний прибуток підприємства.

Застосування механізму прискореної амортизації сприяє не тільки зменшенню оподатковуваного прибутку в лізингоодержувача, а й прискоренню технічного оновлення виробництва.

Виробнича функція полягає в оперативному вирішенні проблеми переоснащення виробництва не через купівлю машин та обладнання, а через їх тимчасове використання на умовах лізингу. Це ефективний засіб для забезпечення доступу підприємств до нових технологій та техніки.

Таблиця 1.3

ПОРІВНЯЛЬНА ХАРАКТЕРИСТИКА БАНКІВСЬКОГО ТА ЛІЗИНГОВОГО КРЕДИТУ

| Ознаки | Банківський кредит | Лізинг |

| Ступінь фінансування основних фондів | Фінансує 60–70% вартості придбаних основних фондів | Фінансує 100% придбаних основних фондів |

| Забезпечення | Кредитор вимагає ліквідної застави вартістю не менше ніж 130–140% вартості кредиту | Заставою є сам об’єкт лізингу. За умови, що лізингова компанія отримує банківський кредит на придбання об’єкта лізингу, потрібна застава в розмірі лише 30–50% суми банківського кредиту |

| Право власності кредитора на об’єкт лізингу | Зберігає за собою заставне майно до повного погашення позики | Лізингоодержувач (позичальник) стає власником узятого в оренду майна тільки після закінчення строку договору та повної оплати лізингових платежів |

| Форма надання | У грошовій формі | У товарній або товарно-грошовій: за зворотного лізингу, наприклад, підприємство продає лізинговій компанії основні фонди й отримує кошти, одночасно укладаючи договір про оренду цих фондів |

| Спосіб погашення боргу | У грошовій формі | У грошовій, товарній або змішаній формах |

| Розмір плати | Відсотки за кредит плюс сума основного боргу | Плата за банківський кредит плюс вартість основних фондів плюс лізингова маржа (прибуток лізингової компанії) |

Збутова функція полягає в розширенні кола споживачів та освоєнні нових сегментів ринку за рахунок залучення насамперед тих підприємств, що неспроможні відразу придбати те чи інше майно.

Об’єктом лізингу може бути будь-яке нерухоме майно, що його можна віднести до основних фондів, яке не заборонене до вільного обігу на ринку і щодо якого немає обмежень на передачу в лізинг (оренду).

До об’єктів лізингу належать:

¨ машини та обладнання;

¨ засоби обчислювальної техніки;

¨ транспортні засоби;

¨ виробничі будівлі та споруди;

¨ інші основні фонди.

Не можуть бути об’єктами лізингу:

¨ об’єкти оренди державного майна, крім окремого, індивідуально визначеного майна державних підприємств;

¨ земельні ділянки та інші природні об’єкти.

Класичному лізингу притаманний тристоронній характер взаємовідносин: лізингодавець, лізингоодержувач, постачальник.

Лізингодавець — суб’єкт підприємницької діяльності, у тім числі банківська (небанківська) фінансова установа, яка передає в користування об’єкти лізингу згідно з договором.

Лізингоодержувач — суб’єкт підприємницької діяльності, який отримує в користування об’єкти лізингу за договором.

Постачальник лізингового майна — суб’єкт підприємницької діяльності, який виготовляє машини, обладнання тощо і (або) передає власне майно, яке є об’єктом лізингу.

Лізингодавцями можуть бути:

¨ лізингові компанії;

¨ комерційні банки;

¨ філії, підрозділи підприємств—виробників обладнання;

¨ державні й місцеві органи (комітети з управління майном; відділи постачання).

Лізингоодержувачі — це:

¨ юридичні особи, зайняті виробництвом тієї чи іншої продукції;

¨ фізичні особи, що займаються підприємницькою діяльністю.

До категорії продавців майна належать:

¨ виробники машин та обладнання;

¨ оптово-збутові організації;

¨ торгові фірми;

¨ власники майна та інші учасники угоди.

Крім основних учасників, у лізинговому бізнесі беруть участь посередники, тобто особи, що репрезентують економічні інтереси як продавців, так і покупців об’єктів лізингу. До таких належать:

¨ страхові компанії;

¨ брокерсько-дилерські фірми;

¨ сервісні центри з обслуговування машин та устаткування;

¨ інші посередники.

Залучення посередників у лізинговий бізнес приводить до скорочення терміну оборотності капіталу, унаслідок чого підвищується дохідність виробництва.

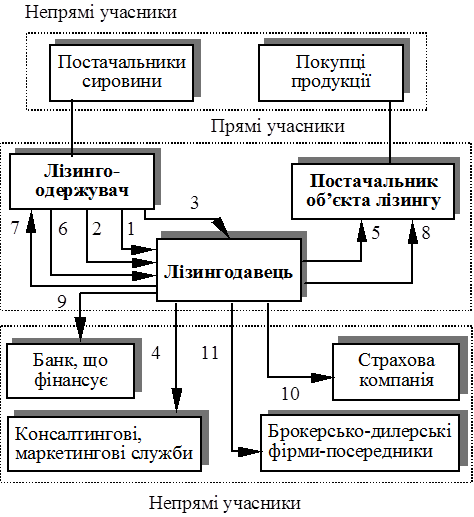

Взаємодію між учасниками лізингового бізнесу показано на рис. 7.11.

Для кожного із учасників лізингової діяльності цей вид підприємницької діяльності має певні переваги.

Для продавця майна лізинг є зручним засобом вирішення не тільки виробничо-технічних, а й фінансових проблем. Наприклад, за умов надвиробництва лізинг виступає як дійовий інструмент відшкодування вкладеного капіталу, оскільки оплата продукції підприємства здійснюється відразу після підписання угоди. Таким чином, скорочується можливість «заморожування» капіталу підприємства у вигляді залишку готової продукції на складі. Більше того, підприємство-постачальник позбавлене необхідності використовувати комерційний кредит.

Рис. 1.11. Взаємодія між учасниками лізингового бізнесу

1.Ініціація отримання замовлення на лізинг. 2. Заявка на лізинг. 3. Розгляд заявки. 4. Заявка на проведення маркетингового дослідження основних постачальників обладнання. 5. Вибір найпридатнішого постачальника. 6. Пакет документів на вимогу лізингодавця. 7. Оцінка фінансового стану клієнта та ефективності лізингового проекту. 8. Замовлення-наряд на устаткування. 9. Вибір банку-кредитора. 10. Вибір страхової компанії. 11. Домовленість щодо продажу майна за залишковою вартістю.

Підприємство — лізингоодержувач також здобуває дуже суттєві переваги:

¨ лізинг дає змогу на 100% фінансувати придбання основних фондів на відміну від банківського кредиту, де фінансовими ресурсами забезпечується тільки 60—70% їхньої вартості;

¨ підприємству простіше отримати майно в лізинг, ніж позику на його придбання; лізингове майно виступає як застава, право власності на нього належить лізингодавцю;

¨ лізинг дає підприємству більше можливостей для маневрування під час виплати лізингових платежів, оскільки останні здійснюються підприємством, як правило, після отримання виручки від реалізації продукції, що її вироблено на обладнанні, узятому в лізинг;

¨ зменшується ризик морального старіння обладнання, тому що підприємство бере його не у власність, а в оренду: відтак розширюються можливості оперативного оновлення застарілої техніки без залучення власного капіталу на його фінансування;

¨ лізингове майно не зараховується на баланс підприємства, що підвищує ліквідність суб’єкта господарювання та його можливість отримати банківський кредит;

¨ лізингові платежі включають до складу валових витрат, що зменшує оподатковуваний прибуток підприємства-лізингоотримувача;

¨ зменшується ризик виробництва нової продукції, оскільки за недостатнього попиту на неї підприємство може повернути об’єкт лізингу безпосередньо лізингодавцю;

¨ досягається ефект фінансового стимулювання, оскільки щорічні фінансові вигоди перевищують розмір відсотків за банківський кредит.

Поряд з перевагами лізинг має певні недоліки:

¨ вартість лізингу для лізингоодержувача вища на суму лізингової маржі, ніж вартість звичайної позики;

¨ складання лізингової угоди потребує тривалого часу та складнішої організації, ніж складання угоди про звичайну банківську позику;

¨ лізингодавець бере на себе ризик можливого морального старіння основних фондів та неповного і несвоєчасного отримання лізингових платежів.

Підприємство, що прагне отримати основні фонди на умовах кредиту-оренди, має пройти лізинговий процес, який складається з таких етапів:

¨ підготовка та обгрунтування лізингового проекту;

¨ юридичне оформлення лізингової угоди;

¨ виплата лізингових платежів;

¨ повернення об’єкта лізингу або викуп його за залишковою вартістю.

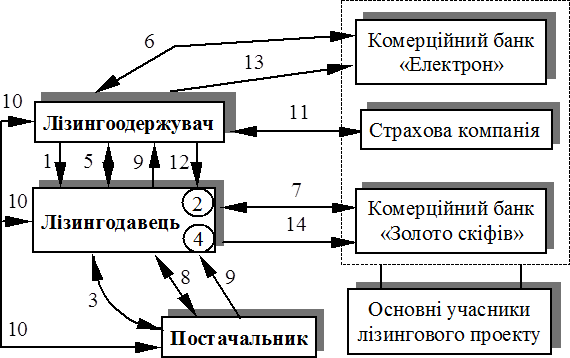

Механізм укладання та реалізації лізингової угоди зображено на рис. 7.12.

Підприємство подає до лізингової компанії чи банку: заяву, економічне обгрунтування лізингової угоди (бізнес-план), нотаріально засвідчені копії установчих документів, бухгалтерський баланс за останній рік або квартал та інші документи на вимогу лізингодавця. Лізингодавець здійснює оцінку платоспроможності підприємства (лізингоодержувача) за схемою, що її прийнято для аналізу банком кредитоспроможності своїх клієнтів. У зв’язку з тим, що лізингова операція має довгостроковий характер, лізингодавця цікавить, насамперед, не поточний, а перспективний фінансовий стан підприємства-лізингоодержувача. Після позитивного висновку щодо платоспроможності лізингоодержувача й ефективності лізингового проекту лізингодавець направляє постачальнику замовлення-наряд на придбання об’єкта лізингу. Між підприємством-постачальником та лізинговою компанією укладається договір купівлі-продажу основних фондів, які передаються в лізинг підприємству-лізингоодержувачу. Ці операції оформлюються такими документами:

1. Акт приймання-передачі об’єкта лізингу в експлуатацію.

2. Лізинговий договір між лізингодавцем та лізингоодержувачем.

3. Договір на технічне обслуговування майна, що передається в лізинг, коли обслуговування здійснюватиме лізингодавець.

Рис. 7.12. Механізм укладання і реалізації лізингової угоди

1. Надходження замовлення на лізинг обладнання. 2. Аналіз замовлення, замовника (як потенційного лізингоотримувача). 3. Вивчення та обговорення умов постачання обладнання. 4. Прийняття рішення щодо участі в угоді. 5. Укладання лізингової угоди. 6. Укладання кредитної угоди, отримання кредиту для виплати авансу та сплати митних зборів. 7. Укладання кредитної угоди, отримання кредиту для придбання обладнання. 8. Укладання договору купівлі-продажу, оплата вартості майна. 9. Постачання обладнання. 10. Укладання приймально-передавального акта щодо обладнання. 11. Страхування майна на користь лізингодавця за рахунок лізингоодержувача. 12. Сплата лізингових платежів. 13. Погашення кредиту лізингоодержувачем. 14. Погашення кредиту лізингодавцем.

Майно передається в лізинг тільки після укладання лізингоодержувачем договору страхування об’єкта лізингу на користь лізингодавця.

Лізингоодержувач зобов’язаний забезпечити підтримування в належному стані лізингового майна, а також здійснювати виплати відповідних лізингових платежів.

До складу лізингових платежів включають:

¨ суму відшкодування вартості об’єкта лізингу, що амортизується, на строк, за який вноситься лізинговий платіж;

¨ суму, що сплачується лізингодавцю як відсоток для придбання майна згідно з договором лізингу;

¨ платіж-винагорода лізингодавцю за отримане в лізинг майно;

¨ відшкодування страхових платежів за договором страхування об’єкта лізингу, якщо об’єкт застрахований лізингодавцем;

¨ інші витрати лізингодавця, передбачені договором лізингу.

Приклад 5.

Лізингодавець передає обладнання підприємству-лізингоотримувачу терміном на 5 років на умовах фінансового лізингу. Вартість обладнання становить 100 000 грн. Для фінансування угоди лізингодавець залучає банківський кредит на 5 років у сумі 100 000 грн. під 30% річних із щорічним погашенням відсотків та основної суми боргу (при цьому відсотки нараховуються на непогашену суму боргу). Лізингові платежі згідно з чинним законодавством України не оподатковуються ПДВ. Річна норма амортизації — 20%, розмір щорічної маржі лізингодавця — 3%, щорічного страхового платежу — 2%. Періодичність виплати лізингових платежів — щорічна.

На основі цих вихідних даних лізингодавець для підприємства-лізингоотримувача складає графік лізингових платежів (табл 7.4).

Виплата лізингових платежів здійснюється згідно з графіком, погодженим з обома сторонами.

Таблиця 7.4

Дата: 2019-05-28, просмотров: 433.