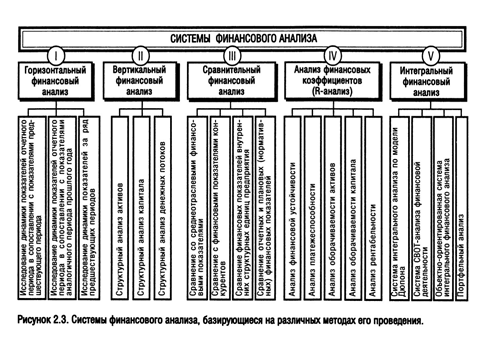

Для проведения анализа финансовой отчётности на предприятии применяется ряд специальных систем и методов анализа, позволяющих получить количественную оценку состояния финансов и результатов деятельности, как в статике, так и в динамике. В зависимости от используемых методов различают следующие основные системы финансового анализа.

I. Горизонтальный (или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. В процессе использования этой системы анализа рассчитываются темпы роста (прироста) отдельных показателей финансовой отчетности за ряд периодов и определяются общие тенденции их изменения (или тренда).

II. Вертикальный (или структурный) финансовый анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В процессе осуществления этого анализа рассчитывается удельный вес отдельных структурных составляющих агрегированных финансовых показателей.

III. Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных показателей между собой. В процессе использования этой системы анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей.

IV. Анализ финансовых коэффициентов (Н-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В финансовом менеджменте наибольшее распространение получили следующие группы аналитических финансовых коэффициентов: коэффициенты оценки финансовой устойчивости предприятия; коэффициенты оценки платежеспособности (ликвидности) предприятия; коэффициенты оценки оборачиваемости активов; коэффициенты оценки оборачиваемости капитала; коэффициенты оценки рентабельности и другие.

V. Интегральный финансовый анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей.

Контроль финансовой состоятельности организации

на основе отчётности

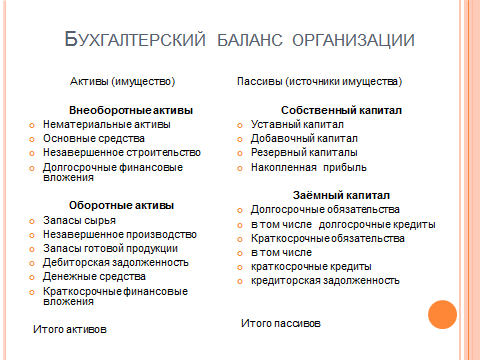

Основные формы финансовой отчётности: ф. №№ 1,2,3,4,5.

Первым этапом в процессе контроля является установление стандартов. При сравнительном анализе сопоставляют коэффициенты и другую финансовую информацию, относящуюся по меньшей мере к двум компаниям, желательно одинакового размера и одной отрасли. При анализе важно учесть отраслевую принадлежность предприятия, специфику организационно-технологической структуры, долю продукции на рынке и другие параметры.

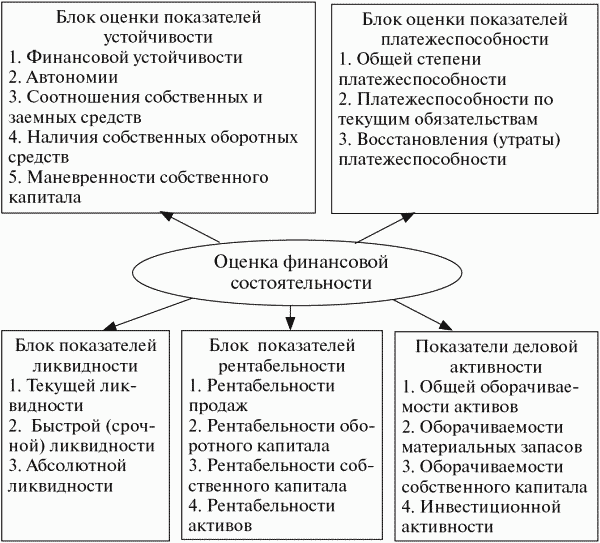

Вторым этапом процесса контроля является оценка финансовой состоятельности. На этом этапе необходимо отметить, что в настоящий момент существует проблема использования на практике показателей оценки состоятельности. Поэтому для оценки финансовой состоятельности автором использованы традиционные, наиболее полно изученные показатели финансовой устойчивости, платежеспособности, ликвидности, рентабельности и деловой активности, именно они разбиты на отдельные группы – однородные по экономическому содержанию, объединяющие в себя связанную совокупность показателей (рис. 7.2).

Рис. 7.2. Распределение показателей по блокам оценки финансовой состоятельности

Всего рассматривается пять блоков показателей оценки финансовой состоятельности.

Третьим этапом в процессе контроля является сравнение достигнутых показателей и установленных стандартов. Период, за который сравниваются показатели и стандарты, зависит от многих факторов, включая важность и сложность деятельности, подвергающейся контролю. Для стандартов, установленных на более длительные сроки, и стандартов более высокого уровня могут подходить годовые сравнения.

Заключительным этапом в процессе контроля является определение необходимых корректирующих действий. Решение, касающееся корректирующих действий, предусматривает привлечение аналитических и диагностических данных управляющего. После того как показатели были сопоставлены со стандартами, возможен ряд действий:

– принимается решение ничего не делать или поддерживать статус-кво. Такой вариант можно использовать, когда фактические показатели в основном соответствуют стандартам;

– изменение установленного стандарта может быть необходимым, если вначале был установлен слишком высокий или низкий стандарт. Кроме того, стандарты, которые точно соответствовали, когда они были установлены, могут потребовать корректировки, так как изменились обстоятельства;

– корректирующие действия необходимы, если отклонение значительно. В этом случае необходимы краткосрочные (финансовая «реанимация») и долгосрочные (финансовая «реабилитация») действия.

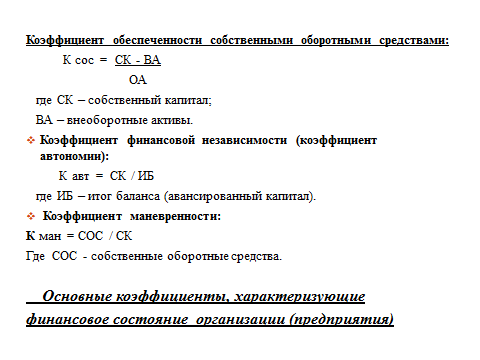

1. Коэффициенты оценки финансовой устойчивости предприятия позволяют выявить уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и степень его финансовой стабильности в процессе предстоящего развития. Для проведения такой оценки в процессе финансового анализа используются следующие основные показатели:

а) коэффициент автономии . Он показывает, в какой степени объем используемых предприятием активов сформирован за счет собственного капитала и насколько оно независимо от внешних источников финансирования.

б) коэффициент финансирования. Он характеризует объем привлеченных заемных средств на единицу собственного капитала, т.е. степень зависимости предприятия от внешних источников финансирования.

в) коэффициент задолженности. Он показывает долю заемного капитала в общей используемой его сумме.

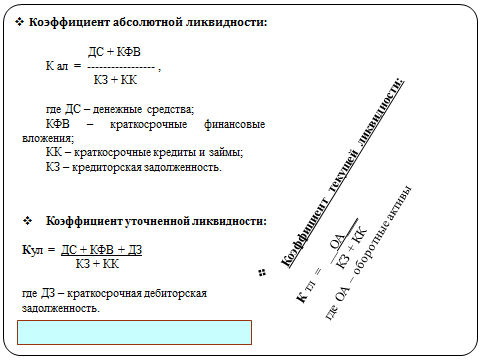

2. Коэффициенты оценки платежеспособности (ликвидности)

характеризуют возможность предприятия своевременно рассчитываться по своим текущим финансовым обязательствам за счет оборотных активов различного уровня ликвидности. Проведение такой оценки требует предварительной группировки оборотных активов предприятия по уровню ликвидности. Для проведения оценки платежеспособности (ликвидности) в процессе финансового анализа используются следующие основные показатели:

а) коэффициент абсолютной платежеспособности. Он показывает в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату.

б) коэффициент промежуточной платежеспособности . Он показывает в какой степени все краткосрочные (текущие) финансовые обязательства могут быть удовлетворены за счет его высоколиквидных активов (включая готовые средства платежа).

в) коэффициент текущей платежеспособности . Он показывает в какой степени вся задолженность по краткосрочным (текущим) финансовым обязательствам может быть удовлетворена за счет всех его текущих (оборотных) активов.

г) общий коэффициент соотношения дебиторской и кредиторской задолженности . Он характеризует общее соотношение расчетов по этим видам задолженности предприятия.

Дата: 2019-04-23, просмотров: 302.