Государственный бюджет – финансовый счет, в котором представлена сумма доходов и расходов государства за определенный период.

Состав государственного бюджета:

-федеральный государственный бюджет Расширенный бюджет

-региональные бюджеты Консолидированный бюджет

-местные бюджеты

-внебюджетные фонды: пенсионный фонд, фонд социального страхования,

Фонд занятости населения, фонд обяз.страхования

Гос.Бюджет: 1)доходная часть(налоги, акцизы, там.платежи) 2)расходная часть(гос управление, нац-я оборона, междун-я дея-ть, судебная власть, соц услуги, обслуживание граждан)

БЮДЖЕТНЫЙ ДЕФИЦИТ — состояние бюджета, характеризующееся

превышением объема предусмотренных в бюджете расходных обязательств

над объемом планируемых в нем доходов и ведущее к образованию отрицательного сальдо бюджета.

Фактический дефицит – отрицательная разница между действительными доходами и расходами правительства.

Структурный дефицит – разность между доходами и расходами государственного бюджета, наблюдающаяся при полной занятости населения.

Циклический дефицит – разница между фактическим и структурным дефицитом государственного бюджета.

.

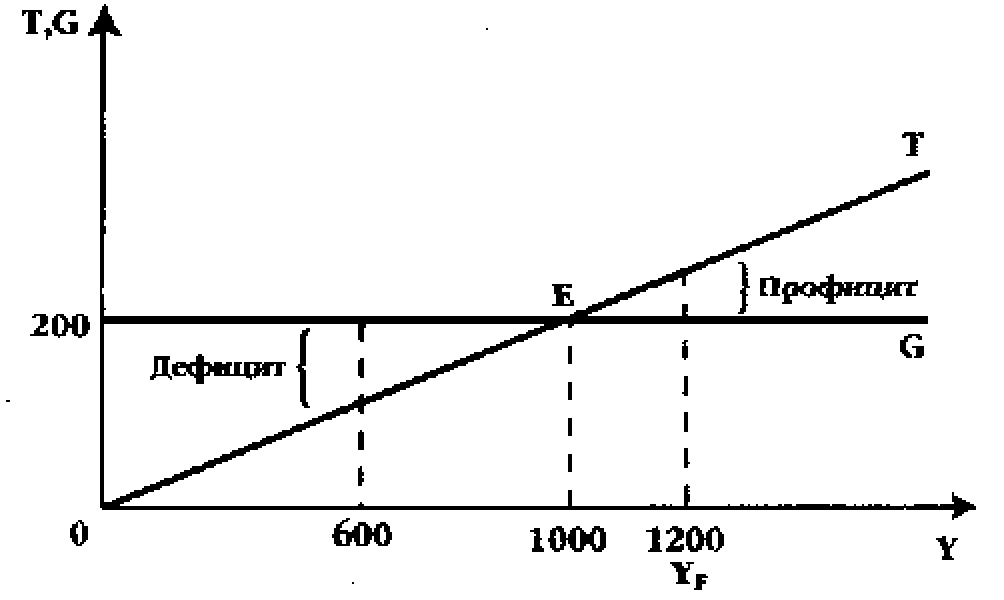

t - налоговая ставка;G - государственные расходы; Τ - налоговые поступления;Υ - доход. В точке Ε сбалансированный бюджет, т. е. налоговые поступления равны государственным расходам(T=G).

Способы финансирования бюджетного дефицита:

1)эмиссионный способ(инфляционный) – эффект монетизации гос задолженности

2)займы внутр/внешние

Гос.долг – сумма накопленных в стране за опред период бюджетных дефицитов за вычетом накопленных бюджетных профицитов.(внешний и внутренний)

Рефинансирование долга – выпуск новых серий государственных ценных бумаг, выручка от которых идет на выплату процентов по предыдущим сериям.

Меры по управлению государственным долгом:

- Недопущение долговой ловушки, при которой все ресурсы работают на выплату долга, а не на увеличение национального богатства.

- Поиск средств для выплаты долга.

- Нейтрализация негативных последствий государственного долга.

- Эффективное использование средств заимствования, т. е. направление их в проекты, которые в отведённый срок позволят обеспечить доходы, превышающие размер долга и проценты по нему.

Бюджетно-налоговая (фискальная) политика — система регулирования экономики посредством изменений государственных расходов и налогов.

Цели фискальной политики:

-сглаживание колебаний экономического цикла

-стабилизация темпов экономического роста

-достижение высокого уровня занятости и умеренных темпов инфляции

Инструменты фискальной политики:

-государственные закупки(на подъеме сокращаются)

-трансферты(на подъеме сокращаются)

-налоги(на подъеме увеличиваются)

Два типа фискальной политики: активная (дискреционная)(сознательное регулирование расходами и доходами; общественные работы, изменение трансфертных платежей, манипулирование налоговыми ставками); пассивная (автоматическая)(необходимые изменения в уровнях государственных расходов вводятся автоматически; встроенные стабилизаторы(прогрессивное налогообложение, пособия по безработице), изменения в налоговых поступлениях, пособия по безработице и другие социальные выплаты)

В зависимости от состояния экономики и стоящих перед правительством целей фискальная политика делится на: стимулирующую, осуществляемую с целью преодоления спада и предполагающую увеличение государственных расходов и снижение налогов; сдерживающую, призванную ограничить циклический подъем и предполагающую сокращение государственных расходов и увеличение налогов.

Дата: 2019-03-05, просмотров: 437.