ВНЕОБОРОТНЫЕ АКТИВЫ

ТОВАРНО-МАТЕРИАЛЬНЫЕ ЗАПАСЫ

Товарно-материальные запасы - это термин, используемый для обозначения материалов или товаров, находящихся в собственности предприятия или предназначенных, в конечном счете, для продажи потребителям или использования в процессе производства. Под коммерческими товарными запасами понимаются товары, находящиеся у оптовых и розничных торговых фирм и предназначенные для реализации. Товары, предназначенные для последующей продажи предприятиями производственной сферы, называются готовой продукцией. На этих предприятиях также может иметь место незавершенное производство, в состав к-рого входят материалы, частично подвергнутые обработке, но не прошедшие весь цикл до конца, а также могут существовать запасы полуфабрикатов, к-рые впоследствии станут частями производимых товаров

К наиболее распространенным методам оценки товарно-материальных запасов относятся следующие:

1. Метод поштучной оценки. Индивидуально описывается и оценивается каждая единица товарно-материальных запасов, а учет ведется по ее фактической себестоимости. Осуществляется наблюдение и точное отображение фактического товарного потока. Каждая единица конечного продукта может быть идентифицирована и оценена.

2. Первый в запас - первый в производство (ФИФО). Этот метод основывается на предположении, что товарно-материальные ценности, дольше всего находящиеся в составе товарно-материальных запасов, продаются или используются самыми первыми. Товарно-материальные запасы по состоянию на конец периода считаются приобретенными в ходе самой последней закупки.

3. Последний в запас - первый в производство (ЛИФО). При этом методе оценка основывается на предположении, что товарно-материальные ценности, закупленные последними, продаются или используются первыми. Остаток на конец отчетного периода оценивается по самой ранней закупке.

4. Метод средней стоимости. При его применении для оценки потока товаров исходят из предположения, что вся готовая к реализации продукция перемешивается в случайном порядке и при ее продаже берется из товарного запаса наугад.

5. Метод скользящей средней. При его использовании предполагается, что товарный поток случайным образом перемешивается при каждом добавлении новой партии товарно-материальных запасов, а их изъятие для производства или продажи производится также случайно и из общей массы в этот же момент.

Для сокращения издержек, связанных с ведением учета по методу ЛИФО по отдельным видам товарно-материальных ценностей был разработан групповой метод ЛИФО.

При стоимостной оценке запасов методом ЛИФО их периодическое количественное увеличение формирует товарно-материальные группы. Эти группы измеряются в стоимостном выражении, а не в натуральных величинах.

Товарно-материальные запасы часто отражаются по наименьшей стоимости исходя из их себестоимости и рыночной стоимости (рыночная стоимость - это стоимость их замены или вопроизводства). Рыночная стоимость не может быть выше чистой стоимости реализации (предполагаемой продажной цены за вычетом затрат на доработку и реализацию) и ниже чистой стоимости реализации за вычетом обычной чистой прибыли. Снижение оценочной стоимости запасов по сравнению с фактическими издержками вполне допустимо и оправдано с позиций концепции консерватизма (оно связано с частичной потерей будущей полезности, к-рая должна быть выявлена за данный период.

Метод валовой прибыли представляет собой метод оценки имеющихся в наличии товарно-материальных запасов исходя из доли валовой прибыли в общем объеме продаж.

Не допускается использование метода валовой прибыли при составлении годовой фин. отчетности.

При применении метода розничной оценки стоимость товарно-материальных запасов, выраженная на конец периода в розничных ценах, определяется по наименьшей исходя из соотношения себестоимости и рыночной стоимости. Традиционный метод розничной оценки требует включения чистых торговых скидок при расчете этого соотношения. Метод розничной оценки вполне может быть использован при оценке товарно-материальных запасов по методу ЛИФО.

Преимуществами метода ЛИФО является большее соответствие текущей стоимости товарно-материальных запасов и текущих ден. поступлений от реализации, отсутствие необходимости резкого увеличения сумм налоговых платежей при росте цен, оптимизация потока наличности, стабилизация уровня доходности за счет снижения влияния на результаты деятельности фирмы возможного падения цен. К недостаткам ЛИФО относится падение доходности в период роста цен, занижение стоимости товарно-материальных запасов, трудности в оценке физических объемов пополнения и расходования товарно-материальных запасов (хотя далеко не все бухгалтеры с этим согласны), а также резкое увеличение налоговых платежей и сокращение потоков наличности при использовании основного массива товарно-материальных запасов, т. к. это искажает величину чистого дохода. Метод ФИФО представляется более привлекательным с точки зрения отражения в балансе стоимости товарно-материальных запасов, т. к. он в большей степени привязан к текущим ценам. При использовании метода ФИФО возникает тенденция роста доходности, т. к. ранее закупленные товарно-материальные ценности отражаются по действующим ценам (что не отражает реального соотношения издержек по предшествующим закупкам и текущей выручки).

ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ

Оценка стоимости дебиторской задолженности может потребоваться в следующих ситуациях:

- в случае проведения анализа эффективности функционирования компании;

- при урегулировании взаимных претензий организаций, взыскании имущества с дебитора в суде или во внесудебном порядке;

- при подготовке и оформлении сделки переуступки прав требования.

Кроме текущего финансового состояния фирмы-дебитора, при оценке необходимо учитывать наличие у нее вопросов к поставленной продукции в качественном и количественном отношении, материальную обеспеченность данного обязательства. Если размер неоплаченных обязательств дебиторов достигает 30% от общей стоимости активов организации, они начинает оказывать существенное влияние на будущее состояние показателей экономической деятельности компании и на рыночную стоимость отдельно взятых активов. Процедура исчисления рыночной стоимости должна проводиться на основании следующих документов:

- договоры, в рамках которых задолженность сформировалась и все платёжные документы по ним;

- документы, отражающие движение материальных ценностей: акты приемки-передачи, накладные и другие;

- переписка с партнёрами в полном объёме, касающаяся урегулирования взаимных требований;

- постановления суда, если таковые имеются.

Результатом оценки является «Отчет об определении рыночной стоимости задолженности», отражающий ее исчисленную стоимость на момент проведения процедуры. Этот документ в дальнейшем поможет подтвердить существование действительной стоимости дебиторской задолженности в судебных или иных официальных органах. Он может быть использован в любой другой ситуации, при которой необходимо предоставить сведения о текущем экономическом состоянии организации.

Процесс исчисления стоимости на рынке такого вида актива, как дебиторская задолженность, включает следующие этапы:

- предварительное изучение ситуации;

- сбор нужной информации: нормативно-правовые акты, методические справочники, пособия и рекомендации, актуальные маркетинговые данные о состоянии рынка, документация и бухгалтерские отчетные формы от организации;

- подробное изучение предоставленных документов; проведение анализа текущей финансовой ситуации на фирме, для того чтобы рассчитать реальную стоимость дебиторской задолженности;

- исчисление рыночной стоимости долгов контрагентов; согласование результатов оценки; оформление итогового отчета.

При возникновении вопросов по процессу исчисления, стоит обратиться к опытным юристам.

Существует несколько методов оценки дебиторской задолженности:

Доходный. Расчёт стоимости актива на основании определения ожидаемого дохода.

Затратный. Оценка опирается на исчисление денежных средств, которые необходимо вложить в восстановление или замену актива. К дебиторской задолженности этот подход применяется с использованием коэффициента дисконтирования. Он высчитывается в зависимости от основных характеристик конкретного обязательства: сроков, наличия просроченной оплаты, финансового состояния организации-дебитора.

Сравнительный. Основан на сопоставлении стоимостей конкретной дебиторской задолженности с аналогичными объектами, в отношении которых уже имеется информация о ценах на рынке. В качестве аналогов выступают средние цены на биржах векселей и долговых расписок, подтвержденные брокерами.

Такие обстоятельства обеспечивают высокий уровень ликвидности этого финансового актива на мировой бизнес-арене. Этот факт можно легко проверить, изучив показатели ликвидности, которые исчисляются при оценке хозяйственной деятельности компании. Объем дебиторской задолженности, в активе баланса любого предприятия, существенно влияет на его возможность платить по своим счетам. Чем выше скорость ее погашения, тем платежеспособность больше.

Ситуация в мире отечественного бизнеса говорит, что может быть и обратная зависимость. Оценка платежеспособности организации с использованием лишь коэффициентов ликвидности не способна обеспечить максимальный уровень достоверности и объективности. Для качественной оценки дебиторской задолженности следует использовать комплексный подход.

ФИНАНСОВЫЕ АКТИВЫ

Финансовые активы – часть активов, представляющая собой финансовые инвестиции предприятия: кассовая наличность, депозиты в банках, вложения в ценные бумаги, страховые полисы и т.д. Главным свойством финансовых активов является их способность приносить доход.

В соответствии с международными стандартами финансовой отчетности (МСФО) стоимостная оценка финансовых активов может определяться:

- по фактической цене приобретения;

- по восстановительной стоимости;

- по возможной цене продажи;

- по дисконтированной стоимости.

В результате отражения активов по цене их приобретения, с течением времени публичная финансовая отчетность компании утрачивает свою полезность в качестве информационной базы для принятия экономических решений. Это объясняется тем, что экономические решения принимаются по отношению к будущему, а информация о ценах, содержащихся в отчетности, ориентирована на прошлое.

В соответствии с методом восстановительной стоимости активы отражаются по сумме денежных средств или их эквивалентов, которая должна быть уплачена в том случае, если такой же или эквивалентный актив приобретался бы в настоящее время.

В соответствии с методом возможной цены продажи активы отражаются по сумме денежных средств или их эквивалентов, которая в настоящее время может быть выручена от продажи актива в нормальных условиях.

В соответствии с методом дисконтированной стоимости финансовые активы отражаются по дисконтированной стоимости будущего чистого поступления денежных средств, которые, как предполагается, будут создаваться данным активом. Использование данного метода с точки зрения инвестирования в финансовый актив является наиболее корректным. Сумма будущих чистых денежных притоков (NPV), которые актив способен обеспечить предприятию, называется также его внутренней (справедливой или экономической) стоимостью.

На практике, как правило, используют сразу несколько методов оценки, а не один.

Таким образом, важнейшим вопросом при оценке любого финансового инструмента является правильное определение порождаемых им денежных потоков. Например, для долговых инструментов, к числу которых относятся облигации, такими потоками являются периодически выплачиваемые проценты (купонный доход) и сумма долга (номинал облигации), которая обычно возвращается в конце срока облигации, хотя возможны и другие варианты ее погашения. Общая формула определения внутренней стоимости такой облигации (Рв) будет иметь вид:

, (36)

, (36)

где PVC – приведенная стоимость купонных выплат,

PVN – приведенная стоимость суммы погашения долга

Или:

, (37)

, (37)

где С – ежегодный купонный доход,

N – номинал облигации;

r – ставка сравнения (желаемая инвестором норма доходности),

n – срок до погашения облигации,

i – номер года, за который выплачивается купонный доход.

В отличие от облигации акции являются более рискованным инструментом, однако они приносят владельцам более высокий доход. Внутренняя цена акции представляет дисконтированную сумму всех ожидаемых дивидендных выплат по ней плюс приведенная величина изменения ее рыночной стоимости (формула 35). В отличие от облигации эмитент не обязан выкупать у инвестора акцию, однако инвестор может продать ее на вторичном фондовом рынке.

, (38)

, (38)

где Div – годовая сумма дивидендов по акции (предполагается неизменной в течение всего срока владения ею);

Pпрод – цена, по которой планируется продать акцию в конце ее срока.

Обыкновенные акции не имеют срока погашения и, если предположить, что предприятие будет продолжать свою деятельность бесконечно долго и сумма дивидендов по ним остается неизменной, то возникает вечная рента, приведенная величина которой (а следовательно, и внутренняя стоимость акции) после преобразования формулы 9 может находиться по формуле 36:

(39)

(39)

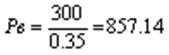

Формула (36) чаще всего используется для оценки именно привилегированных акций. Например, по привилегированной акции ежегодно выплачивается дивиденд в сумме 300 рублей. Требуемая норма доходности (альтернативная цена капитала для инвестора) составляет 35%. Тогда внутренняя стоимость этой бумаги будет равна:

То есть максимально возможная цена покупки этой акции для данного инвестора составит 857 руб.

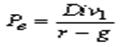

Если несколько усложнить модель, предположив равномерное увеличение суммы выплачиваемых дивидендов в будущем, то формула (10) примет вид:

, (40)

, (40)

где Div1 – дивиденд, который должен быть выплачен в 1-м году планируемого периода,

g – планируемый темп прироста дивидендов.

Данная формула называется по имени ее автора моделью Гордона и широко используется для оценки обыкновенных акций крупных и многоотраслевых компаний.

Рассмотренные методы оценки ценных бумаг базируются на едином теоретическом фундаменте – дисконтировании денежных потоков. Данный подход не является единственно возможным. В практике оценки обыкновенных акций так же широко используется отношение “цена-доходы” (P/E), модель оценки финансовых активов Шарпа (CAPM). В последнее время очень быстро растет популярность производных ценных бумаг (опционы, фьючерсы), специфика которых обусловливает применение методов оценки, существенно отличающихся от рассмотренных выше; немало особенностей в способах оценки конвертируемых ценных бумаг и облигаций с правом их выкупа. Большинство из этих особенностей рассматриваются в рамках курсов “Финансовый анализ” и “Управление финансовыми ресурсами”.

Информационная база оценки, ее состав и структура. Требования, предъявляемые к информационным ресурсам.

Залог успешной оценки бизнеса — качественная информационная база. Информация необходимая для оценки собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени. Характеристики оцениваемого бизнеса на дату оценки являются результатом предыдущего развития, предпосылкой будущего развития и одновременно зависят от положения дел в экономике страны, в отрасли и регионе.

Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, среди которых выделяются финансовые результаты деятельности предприятия.

Оценочная информация классифицируется по различным критериям. В зависимости от характеризуемых условий выделяются внешняя и внутренняя информация. Внешняя информация характеризует условия функционирования предприятия в регионе, отрасли, в стране, на внешнем и внутреннем рынках. Внутренняя информация описывает само предприятие, дает отчет о его деятельности, организационной структуре, финансовых результатах.

В зависимости от размещения источника выделяется аутсайдерская и инсайдерская информация. Аутсайдерская информация является публичной, доступной широкой публике, открытой, т.к. она печатается в средствах массовой информации или в сети интернет. Источник аутсайдерской информации расположен в не фирмы. Инсайдерская информация, напротив, нигде не публикуется либо содержится во внутренних изданиях, о которых посторонние предприятию люди даже не подозревают, к инсайдерской относится также и конфиденциальная информация. Источник такой информации расположен внутри фирмы.

В зависимости от параметров бизнеса и показателей. характеризующих его состояние, информацию можно подразделить на обычную и специфическую. Общая информация включает в себя стандартные показатели, характеризующие деятельность любого предприятия, без учета его специфики. Специфическая или особенная информация, напротив, отражает особенности оцениваемого бизнеса, обусловленные его отраслевой принадлежностью, месторасположением и т.п.

В зависимости от характеризуемых аспектов бизнеса информация подразделяется на финансовую, правовую, управленческую, технико-технологическую, хозяйственно-экономическую.

И наконец, учитывая, что в любом предприятии заключено органическое единство имущественного комплекса и бизнеса, следует различать информацию относящуюся к имуществу предприятия и информацию содержащую характеристики предприятия как бизнеса. В зависимости от доступности информация подразделяется на публичную и конфиденциальную.

се перечисленные информационные блоки должны быть взаимосвязаны в пространстве и во времени и соответствовать определенным требованиям, предъявляемым к оценочной информации.

Основными требованиями являются:

1) достоверность;

2) точность;

3) комплексность;

4) полнота.

При этом анализируемая оценщиком информационная база должна содержать все необходимые сведения и быть достаточной для обоснованного заключения о стоимости предприятия.

Cистематизация собранных данных осуществляется либо хронологическим методом, либо журналистским, либо логическим, либо, что наиболее часто — комплексным, сочетающим все три метода. Суть хронологического метода заключается в сборе, расположении и последующем анализе информации от прошлого к будущему, при журналистском методе — от более важного к менее значимому, при логическом — от общего к частному или от частного к общему.

Любой бизнес подчиняется законам и подзаконным правовым актам страны-резидента, ряд которых являются общими для всех предприятий — юридических лиц, а часть которых относятся только к предприятиям определенных отраслей и сфер деятельности.

Это прежде всего относится к лицензируемым сферам деятельности, особое внимание здесь следует обратить на предприятия связанные с добычей и переработкой полезных ископаемых. правовое поле предприятия (бизнеса) обязательно должно быть учтено при формировании информационной системы оценки, т.к. эта специфика серьезно влияет на процедуру и результат рыночной оценки.

Не менее важной для стоимостной оценки является аутсайдерская, публичная информация, причем особое внимание следует обратить на местные печатные издания, в которых можно обнаружить информацию о спорах и судебных разбирательствах касающихся прав собственности на тот или иной объект оценки, о скрытом обременении объекта или сомнительных сделках, которую владельцы предприятия предпочли бы скрыть, но которая существенно повлияет на величину стоимости бизнеса. Кроме этого, в публичных источниках (газетах, журналах, интернет-сайтах) можно найти и отчет компании, подготовленный для собрания акционеров, и данные о недавно совершенных сделках с аналогичными объектами, и информацию о состоянии фондового рынка, и рейтинговые обзоры, позволяющие определить место оцениваемого предприятия среди других компаний.

Процедура сбора информации включает в себя следующие этапы:

Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты).

Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

1. Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

Формирование рабочей группы из назначенных ответственных за проведение оценки со стороны компании и специалистами оцениваемой компании.

2. Получение необходимой для проведения оценки информации.Таким образом, при оценке бизнеса для того, чтобы собрать как можно более полную информацию о компании и отрасли очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Помимо непосредственно получения информации оценщик должен ее обработать: проверить, внести необходимые корректировки и рассчитать относительные показатели. Кроме этого, зачастую необходимо для получения сопоставимых данных произвести инфляционную корректировку данных, а также нормализовать бухгалтерскую отчетность.

Нормализация отчетности проводится с целью определить доходы и расходы, характерные для нормального действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия.

Отчетность, составленная в соответствии с общепринятыми принципами бухгалтерского учета, не отражает реальную рыночную стоимость имущества. Возможность использования разных методов учета операций, списания долгов приводит к неодинаковым значениям прибыли и денежных потоков.

ТРЕБОВАНИЯ

Информационная система должна соответствовать требованиям гибкости, надежности, эффективности и безопасности.

Гибкость

Гибкость, способность к адаптации и дальнейшему развитию подразумевает возможность приспособления информационной системы к новым условиям, новым потребностям предприятия. Выполнение этих условий возможно, если на этапе разработки информационной системы использовались общепринятые средства и методы документирования, так что по прошествии определенного времени сохранится возможность разобраться в структуре системы и внести в нее соответствующие изменения, даже если все разработчики или их часть по каким-либо причинам не смогут продолжить работу.

Любая информационная система рано или поздно морально устареет, и станет вопрос о ее модернизации или полной замене. Разработчики информационных систем, как правило, не являются специалистами в прикладной области, для которой разрабатывается система. Участие в модернизации или создании новой системы той же группы проектировщиков существенно сократит сроки модернизации. Вместе с тем возникает риск применения устаревших решений при модернизации системы. Рекомендация в таком случае одна — внимательнее относиться к подбору разработчиков информационных систем.

Надежность

Надежность информационной системы подразумевает ее функционирование без искажения информации, потери данных по «техническим причинам». Требование надежности обеспечивается созданием резервных копий хранимой информации, выполнения операций протоколирования, поддержанием качества каналов связи и физических носителей информации, использованием современных программных и аппаратных средств. Сюда же следует отнести защиту от случайных потерь информации в силу недостаточной квалификации персонала.

Эффективность

Система является эффективной, если с учетом выделенных ей ресурсов она позволяет решать возложенные на нее задачи в минимальные сроки. В любом случае оценка эффективности будет производиться заказчиком, исходя из вложенных в разработку средств и соответствия представленной информационной системы его ожиданиям.

Негативной оценки эффективности информационной системы со стороны заказчика можно избежать, если представители заказчика будут привлекаться к проектированию системы на всех его стадиях. Такой подход позволяет многим конечным пользователям уже на этапе проектирования адаптироваться к изменениям условий работы, которые иначе были бы приняты враждебно.

Активное сотрудничество с заказчиком с ранних этапов проектирования позволяет уточнить потребности заказчика. Часто встречается ситуация, когда заказчик чего-то хочет, но сам не знает чего именно. Чем раньше будут учтены дополнения заказчика, тем с меньшими затратами и в более короткие сроки система будет создана.

Кроме того, заказчик, не являясь специалистом в области разработки информационных систем, может не знать о новых информационных технологиях. Контакты с заказчиком во время разработки для него информационной системы могут подтолкнуть заказчика к модернизации его аппаратных средств, применению новых методов ведения бизнеса, что отвечает потребностям, как заказчика, так и проектировщика. Заказчик получает рост эффективности своего предприятия, проектировщик — расширение возможностей, применяемых при проектировании информационной системы.

Эффективность системы обеспечивается оптимизацией данных и методов их обработки, применением оригинальных разработок, идей, методов проектирования.

Не следует забывать и о том, что работать с системой придется обычным людям, являющимся специалистами в своей предметной области, но зачастую обладающим весьма средними навыками в работе с компьютерами. Интерфейс информационных систем должен быть им интуитивно понятен. В свою очередь, разработчик-программист должен понимать характер выполняемых конечным пользователем операций. Рекомендациями в этом случае могут служить повышение эффективности управления разработкой информационных систем, улучшение информированности разработчиков о предметной области.

Безопасность

Под безопасностью, прежде всего, подразумевается свойство системы, в силу которого посторонние лица не имеют доступа к информационным ресурсам организации, кроме тех, которые для них предназначены. Защита информации от постороннего доступа обеспечивается управлением доступа к ресурсам системы, использованием современных программных средств защиты информации. В крупных организациях целесообразно создавать подразделения, основным направлением деятельности которых было бы обеспечение информационной безопасности, в менее крупных организациях назначать сотрудника, ответственного за данный участок работы.

Помимо злого умысла, при обеспечении безопасности информационных систем приходится сталкиваться еще с несколькими факторами. В частности, современные информационные системы являются достаточно сложными программными продуктами. При их проектировании с высокой вероятностью возможны ошибки, вызванные большим объемом программного кода, несовершенством компиляторов, человеческим фактором, несовместимостью с используемыми программами сторонних разработчиков в случае модификации этих программ и т.п. Поэтому за фазой разработки информационной системы неизбежно следует фаза ее сопровождения в процессе эксплуатации, в которой происходит выявление скрытых ошибок и их исправление.

Требование безопасности обеспечивается современными средствами разработки информационных систем, современной аппаратурой, методами защиты информации, применением паролей и протоколированием, постоянным мониторингом состояния безопасности операционных систем и средств их защиты.

Требования к отчету об оценке. Экспертиза отчетов об оценке.

Требования к содержанию и оформлению отчёта об оценке устанавливаются федеральным законом от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» и в федеральных стандартах оценки.

Отчёт об оценке – документ, содержащий обоснование мнения оценщика о стоимости имущества. При составлении отчёта об оценке оценщик обязан использовать информацию, обеспечивающую достоверность отчёта об оценке как документа, содержащего сведения доказательственного значения.

Отчёт не должен допускать неоднозначного толкования или вводить в заблуждение. Своевременное составление в письменной форме и передача заказчику отчёта об оценке объекта является надлежащим исполнением оценщиком обязанностей, возложенных на него договором.

К отчёту по оценке стоимости бизнеса предъявляется ряд основных требований:

–изложение всех логических построений и выводов из них должно быть ясным и четким;

–все факты отчёта должны быть документально подтверждены;

–отчёт должен содержать цель оценки, чёткое описание оцениваемого объекта, определение вида оцениваемой стоимости, описание последовательности определения стоимости объекта оценки, расчёт издержек, прогноз будущих чистых доходов предприятия, выводы;

–эксперт-оценщик должен представить обоснование используемых им методов оценки;

–отчёт должен быть оформлен по стандартной форме и подписан всеми лицами, принимавшими участие в оценке.

Форма, размеры и содержание отчёта могут значительно различаться в зависимости от характера оцениваемого объекта, поставленных целей и функций оценки. Если отчёт предназначен для внешнего пользователя, необходимо детальное описание предприятия, если для внутреннего пользования – это не обязательно. Для проведения оценки отдельных видов объектов оценки законодательством РФ могут быть предусмотрены специальные формы отчётов.

Основные разделы отчёта:

1.Введение.

2.Описание макроэкономических параметров.

3.Характеристика отрасли.

4.Описание предприятия, его финансовое и технико-экономическое состояние.

5.Финансовый анализ.

6.Выбор и применение методов оценки.

7.Определение итоговой стоимости объекта оценки.

8.Заключение по оценке.

9.Список использованных источников.

10.Приложения.

Характеристика основных разделов отчёта представлена в табл.

| Разделы отчёта об оценке | Содержание разделов |

| Введение | Задание по оценке: цель оценки, исполнители работ по оценке. Вид определяемой стоимости. Описание оцениваемой доли предприятия. Краткая характеристика предприятия. Краткая характеристика применяемых методов оценки. Величина стоимости. Дата оценки. Допущения и ограничивающие условия. Отсутствие личной заинтересованности оценщика |

| Описание макроэкономических параметров | Основные макроэкономические факторы (на национальном и региональном уровнях), влияющие на результаты оценки. Тенденции макроэкономических факторов и их воздействие на перспективы бизнеса |

| Характеристика отрасли | Состояние отрасли. Рынки сбыта и особенности сбыта продукции. Условия конкуренции в отрасли, наличие основных конкурентов, производящих товары-заменители (цены, качество обслуживания, каналы сбыта, объёмы продаж, реклама) |

| Описание оцениваемого предприятия (бизнеса) | Тип организации (организационно-правовая форма, партнерство). Использованные источники информации. Данные об истории предприятия. Направления деятельности. Характеристика поставщиков и потребителей. Имущество, в том числе нематериальные активы и производственные мощности (собственные и арендуемые). Рабочий и управленческий персонал (качество управления, квалификация, текучесть). Перспективы развития бизнеса. Прошлые сделки с аналогичными долями в бизнесе |

| Финансовый анализ | Анализ финансовых отчётов (за 3–5 лет). Пояснения внесенных в целях оценки корректировок финансовой отчётности. Анализ финансовых коэффициентов. Принятые допущения, результаты сравнения с финансовыми показателями аналогов, прогнозы финансового состояния предприятия. Влияние финансовых показателей на стоимость бизнеса |

| Выбор и применение методов оценки | Основания для выбора методов оценки, применимых в конкретной ситуации. Обязательное обоснование отказа от использования какого-либо подхода (в случае невозможности применить все три подхода к оценке) |

| Определение стоимости объекта оценки | Расчёты и логика рассуждений по определению стоимости предприятия с применением выбранных подходов и методов оценки. Способы получения переменных (ставки дисконтирования, ставки капитализации, мультипликаторы). Согласование полученных результатов в итоговую оценку стоимости бизнеса. Логические рассуждения, обосновывающие применение премий и скидок (скидок за неконтрольный характер и недостаточную ликвидность, премий за контроль) |

| Заключение | Основные выводы и величина стоимости бизнеса. Рекомендации по результатам проведённой оценки |

| Список использованных источников | Информационные агентства, органы статистики и т. п. Периодическая экономическая печать (газеты, журналы). Методическая литература (книги, статьи, стандарты) |

| Приложения | Документы, на основе которых проводился финансовый анализ: данные баланса (форма № 1) и отчёта о финансовых результатах (форма № 2) за анализируемый период. Фотографии объекта оценки (в случае необходимости). Копии документов о квалификации оценщика и прочие сведения |

Отчёт может также содержать иные сведения, являющиеся, по мнению оценщика, существенно важными для полноты отражения применённого им метода расчёта стоимости конкретного объекта оценки.

Отчёт об оценке должен быть пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика, осуществляющего оценочную деятельность самостоятельно, занимаясь частной практикой, или печатью и подписью руководителя юридического лица, с которым оценщик или оценщики заключили трудовой договор.

Итоговая величина стоимости объекта оценки, указанная в отчёте об оценке, может быть признана рекомендуемой для целей совершения сделки с объектами оценки, если с даты составления отчёта до даты совершения сделки или даты представления публичной оферты прошло не более 6 месяцев. Итоговая величина стоимости должна быть выражена в валюте Российской Федерации, т. е. в рублях.

отчете об оценке должны быть ясно и точно изложены выводы о стоимости, сделанные в процессе оценки, таким образом, чтобы они не вводили в заблуждение, не были двусмысленными и не создавали ложного впечатления. Отчет также должен содержать все согласованные между заказчиком и членом RICS пункты задания на оценку, а также как минимум следующую информацию, за исключением случаев, когда отчет составляется по форме, полученной от заказчика:

• кто будет заказчиком;

• цель оценки;

• объект оценки;

• права на имущество, подлежащие оценке;

• тип имущества и способ его использования или классификации заказчиком;

• вид или виды стоимости;

• дата оценки;

• раскрытие существенной заинтересованности оценщика в объекте оценки или заявление об отсутствии такой заинтересованности в прошлом;

• статус оценщика, если необходимо;

• валюта оценки, если необходимо;

• все допущения, специальные допущения, ограничения, особые указания или отступления от Стандартов;

• объем исследований, проводимых оценщиком;

• характер и источники информации, которая будет использоваться оценщиком;

• согласие или ограничения на публикацию отчета;

• информация об ограничении или освобождении от ответственности перед третьими сторонами;

• подтверждение соответствия оценки настоящим Стандартам;

• использовавшиеся подходы к оценке;

• подтверждение того, что у оценщика имеются знания, опыт и соответствующие навыки для проведения оценки;

• выводы о стоимости, указанные цифрами и прописью;

• подпись ответственного лица и дата составления отчета.

Комментарий

1. Отчет об оценке должен давать пользователю ясное представление о выводах, сделанных оценщиком. Отчет должен быть понятен любому пользователю, не обладающему специальными знаниями об объекте оценки.

2. Формат и степень детализации описаний в отчете определяются оценщиком, при этом отчет должен соответствовать минимальным требованиям к содержанию.

3. Таблица в приложении 1 содержит пояснения к минимальным требованиям к отчету.

4. Несмотря на положения настоящих Стандартов, оценщик должен помнить, что консультационные услуги по оценке, предоставляемые в любой форме, накладывают на оценщика потенциальные обязательства перед заказчиком, а в некоторых случаях и перед третьими лицами.

5. В ссылках на проводимую оценку и предоставляемый отчет оценщику не рекомендуется использовать термины «официальный» или «неофициальный», так как указанные понятия могут ввести пользователя в заблуждение относительно того, что подразумевается в каждом случае.

6. Оценщику следует действовать крайне осмотрительно при предоставлении разрешения на использование оценки в целях, отличающихся от первоначально согласованных. Не исключено, что пользователь будет ссылаться на отчет без учета контекста, не осознавая всех ограничений на использование результатов оценки и содержащихся в отчете допущений.

ЭКСПЕРТИЗА

2.1. Экспертиза отчета об оценке — это совокупность мероприятий по проверке соблюдения оценщиком при проведении оценки объекта оценки требований законодательства Российской Федерации об оценочной деятельности и условий договора об оценке, а также достаточности и достоверности используемой информации, обоснованности сделанных оценщиком допущений, использования или отказа от использования подходов к оценке, полноты и последовательности процедур оценки.

2.2. Экспертное заключение — документ, содержащий результаты экспертизы отчета об оценке, с комментариями относительно содержания отчета и его качества на основе проведенных исследований и оценкой достоверности итоговых результатов.

2.3. Эксперт — лицо, удовлетворяющее требованиям настоящего Положения, проводящее экспертизу отчета об оценке.

2.4. Заказчик экспертизы — лицо, являющееся заказчиком экспертируемого отчета об оценке по договору на проведение оценки, либо другое заинтересованное лицо».

Экспертиза отчета об оценке — это совокупность мероприятий по проверке соблюдения оценщиком при проведении оценки требований законодательства РФ.

Оценщику-эксперту направляется отчет, содержащий полный комплект приложений и иллюстративных материалов, и, используя информацию, содержащуюся в отчете об оценке, он должен аргументированно ответить на вопрос о том, соответствует ли отчет об оценке, выполненный оценщиком:

• требованиям Федерального закона «Об оценочной деятельности в Российской Федерации» от 29 июля 1998 г. № 135-Ф3, а также требованиям других законов и нормативных актов, регламентирующих деятельность по оценке;

• Федеральным стандартам оценки, принятым в срок до даты проводимой оценки[26];

• иным стандартам профессиональной практики (Международным стандартам оценки, стандартам СРО, членом которой является оценщик, и др.), которые были использованы оценщиком при проведении работы.

При проведении экспертизы сопоставляются следующие данные отчета об оценке и требования договора об оценке:

• основание заключения договора;

• вид объекта оценки;

• вид определяемой стоимости;

• денежное вознаграждение;

• сведение о страховании гражданской ответственности;

• точное указание на объект оценки и описание объекта.

При этом делается вывод, насколько соответствует отчет об оценке требованиям договора об оценке.

Проверка достаточности информации (проводящаяся в соответствии с ФСО-1) может осуществляться, например, следующими способами:

• путем анализа общедоступных источников, содержащих в себе дополнительную информацию о характеристиках, использованных при оценке объекта недвижимости;

• путем проведения самостоятельного исследования с целью уточнения и (или) дополнения характеристик, использованных при оценке того или иного вида стоимости объекта оценки.

Проверяется, указаны ли в отчете дата (окончания) составления отчета и его порядковый номер; период проведения работ по оценке; дата оценки, основание для проведения оценщиком оценки объекта оценки; цель и назначение оценки; используемые стандарты оценки и вид оцениваемой стоимости, юридический адрес оценщика и заказчика, точное описание объекта оценки, а в отношении объекта оценки, принадлежащего юридическому лицу, реквизиты юридического лица и балансовая стоимость объекта оценки; последовательность определения стоимости объекта оценки и ее итоговая величина; обоснование их использования при проведении оценки данного объекта оценки; перечень использованных при проведении оценки объекта оценки данных с указанием источников их получения; перечень документов, используемых оценщиком и устанавливающих количественные и качественные характеристики объекта оценки; принятые при проведении оценки объекта оценки допущения, а также указан ли период времени, в течение которого использованная в отчете информация являлась актуальной и значимой.

В отчете должна быть представлена информация для точной и полной идентификации объекта недвижимости на основе следующих документов и данных:

• правоустанавливающие документы;

• документы, содержащие сведения о наличии обременений, установленных в отношении объекта оценки;

• документы БТИ;

• кадастровый план земельного участка.

При проверке достаточности используемой в отчете об оценке информации делается вывод о том, насколько полно отражена информация, необходимая для проведения оценки. При отсутствии в отчете необходимой информации эксперт определяет, возможно ли в данном случае проведение оценки и насколько это повлияет на результаты оценки.

При проведении анализа соответствия выполненных оценщиком процедур оценки требованиям действующего законодательства и других нормативных документов по оценке оценщик-эксперт обязан провести проверку следующих основных положений, в том числе охарактеризовать:

• достаточность описания существующих и оцениваемых прав на объект оценки (принадлежность и состав прав, обременения, ограничения, сервитуты, интересы третьих лиц);

• соответствие отчета и вида оцениваемой стоимости договору на проведение оценки;

• наличие краткого социально-экономического анализа региона (отрасли) с характеристикой состояния рынка и выводами;

• обоснованность примененных оценщиком стандартов для определения соответствующего вида стоимости объекта оценки;

• перечень данных, использованных при проведении оценки (правовая, рыночная, финансовая, техническая и другая информация), со ссылкой на источники их получения, а также принятые при проведении оценки допущения;

• наличие и полноту разъяснений специальных терминов, развернутых обоснований суждений оценщика;

• наличие и полноту необходимых документов и материалов, содержащихся в приложениях к отчету;

• структуру отчета и качество его оформления.

Проверка достоверности информации (см. ФСО-1), используемой в отчете, ее соответствия действительности может осуществляться, например, следующими способами:

• проверкой источников информации, на которые сделаны ссылки в отчете;

• анализом общедоступных альтернативных источников;

• проведением самостоятельного исследования в целях установления характеристик, использованных при оценке объекта недвижимости.

Внутренняя информация, предоставленная заказчиком (справки, таблицы, бухгалтерские формы и т. д.), должна быть надлежащим образом подписана и заверена печатью заказчика.

Внешняя информация, используемая для характеристики условий функционирования объекта недвижимости в регионе, отрасли и экономике в целом, может считаться достоверной при правильном указании источников данной информации, достаточных для их точной идентификации:

• названия печатных (электронных) изданий;

• даты выхода;

• другая информация, которая может идентифицировать источник.

При проверке достоверности данных, полученных из сети Internet, следует учесть, что указания только ссылки на данные недостаточно, необходимо указание даты получения информации.

В тексте отчета должны присутствовать ссылки на источники данных, используемых в расчетах, в случае, если источник информации невозможно определить или отсутствует четкая ссылка на него, результаты, полученные с использованием этих данных, нельзя считать достоверными.

В итоге делается вывод о том, насколько информация, использованная в отчете для проведения расчетов, обоснования выводов и других целей, является достоверной и актуальной, и о возможности ее применения в отчете.

В соответствии с Законом об оценке и стандартами оценки в отчете должны быть применены затратный, сравнительный и доходный подходы. При экспертизе анализируется правильность применения подходов к оценке, а также правильность выбора и применения методов оценки в рамках каждого из подходов, обоснования их использования (отказа от использования). Оценщик-эксперт проверяет обоснованность сделанных допущений и сам обосновывает причины любых несогласий с ними. Он также проверяет соответствие используемых в расчетах данных исходным и другим данным, приведенным в различных частях отчета об оценке или приложениях к нему. При использовании оценщиком нестандартных методов оценки оцениваются необходимость и обоснованность их применения в отчете.

Под обоснованностью понимается аргументированность суждений оценщика в отношении характеристик, используемых для определения соответствующего вида стоимости объекта оценки, а также подтвержденность данных характеристик:

• анализом рынка, к которому относится данный объект недвижимости;

• необходимыми расчетами;

• количественными и качественными характеристиками объекта оценки;

• другой достоверной и достаточной информацией.

В случае отказа от использования какого-либо из подходов к оценке проверяется аргументированность суждений оценщика, повлекших за собой отказ от использования этого подхода, а также подтвержденность данного отказа анализом рынка, к которому относится объект оценки; необходимыми расчетами; количественными и качественными характеристиками объекта оценки и другой достоверной и достаточной информацией.

Особое внимание при экспертизе согласования уделяется процедуре взвешивания, и особенно обоснованию весов.

При проверке обоснованности сделанных в отчете об оценке допущений проверяется аргументированность допущений, используемых для определения оцениваемого вида стоимости объекта оценки, их подтвержденность анализом рынка, к которому относится объект оценки, необходимыми расчетами, количественными и качественными характеристиками объекта оценки и другой достоверной и достаточной информацией.

Проверяющий не должен принимать во внимание никакую дополнительную информацию, появившуюся между датой завершения составления отчета об оценке и датой экспертизы. В своем экспертном заключении он обязан отметить не только негативные стороны отчета об оценке, но и положительные.

Дата: 2019-03-05, просмотров: 606.