Кризисы в развитии рыночной экономики наблюдались уже давно. Первый промышленный кризис разразился в Англии в 1825 году. С тех пор они повторяются с периодичностью 5-12 лет в одной или нескольких странах. Наиболее разрушительным за всю историю стран Запада стал кризис 1929-1933гг. («Великая депрессия»), когда объем производства снизился на 40-50%, а безработица выросла до 25%.

После второй мировой войны амплитуда колебаний экономической активности уменьшилась, фазы спада стали короче, фазы подъема – продолжительнее. Например, в США спад 1990-1991 гг. продолжался 9 месяцев и привел к сокращению ВВП на 1,4%.

В условиях свободной конкуренции кризис выполнял функцию «созидательного разрушения» (Й.Шумпетер). Он не только разрешал назревшие проблемы и противоречия в рыночной экономике, но и содействовал прогрессивному обновлению основного капитала, улучшению качества и конкурентоспособности продукции. Свою «очистительную» функцию кризис выполнял через механизм цен. В 19-м веке цены во время кризиса падали больше, чем объем производства, что вело к установлению новых ценовых пропорций и обесценению основного капитала. Когда шел процесс обновления капитала, цены вновь возрастали.

В современных условиях характер протекания кризисов изменился:

1) в условиях влияния монополий, в том числе и монополии профсоюзов, падение производства происходит при сохранении монопольно высоких цен. Это затрудняет процесс избавления экономики от старого производственного аппарата и выход из кризиса;

2) монополии подорвали рыночный механизм выхода из кризиса. Поэтому потребовалось вмешательство государства, которое впервые стало использовать антициклическое регулирование во время Великой депрессии;

3) ускорение научно- технического прогресса ускоряет обновление основного капитала, которое происходит теперь во всех фазах цикла. В результате производство товаров сменяется производством капитала и хронической недогрузкой производства. Это размывает циклический характер воспроизводства;

4) в условиях глобализации производства кризисы стали носить мировой характер. Таким был финансовый кризис во второй половине 90-х гг. прошлого века.

В результате указанных изменений в протекании циклов рыночная система стала более стабильной и надежной.

С момента возникновения кризисных явлений и до настоящего времени экономическая наука пытается выявить их причины. Одним из первых в начале XIX века был Ж.Сисмонди, который видел причину кризисов в несовершенстве организации капиталистического хозяйства. Предприниматели, принимая решение об объемах и способах выпуска товаров, вынуждены ориентироваться в основном на цены и издержки, ничего не зная о действиях друг друга. В результате объем предложения определяется обилием капитала, но не истинными размерами потребления. Отсюда и возникают кризисы перепроизводства.

Исследование природы кризисов перепроизводства привело ученых к пониманию, что они есть часть единого процесса чередования фаз спада и подъемов экономической активности. Предметом исследования стал экономический деловой цикл – регулярные колебания уровней производства, занятости и дохода, продолжающегося обычно от 2 до 10 лет.. В XXв. для исследования циклов начали применять экономико – математические методы. Анализ рядов статистических данных с помощью математических методов выявил существование ряда циклов различной длительности. Например, есть «циклы запасов» (продолжительностью 2-3 года), «строительный цикл» (15-20 лет), «длинные циклы» (волны Кондратьева- Шумпетера, 40-60 лет). Наложение действия всех циклов проявляется в экономическом деловом цикле.

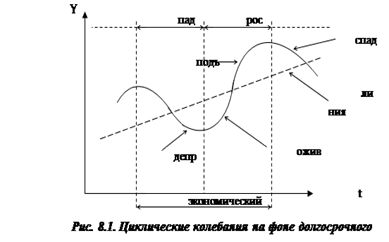

Исследование циклов с помощью математических моделей выявили, что процессы роста и циклических колебаний оказались слитыми воедино, как это происходит и в действительности. Поэтому циклические колебания стали рассматривать как колебания относительно долгосрочного тренда (рис.8.1).

В настоящее время в качестве фундаментальной причины циклов рассматривается процесс приспособления запасов капитала к условиям воспроизводства, которые сами, в свою очередь, изменяются в процессе и под воздействием этого приспособления. Предполагается, что существует некая «нормальная», или «равновесная», пропорция между объемом выпуска («поток») и накопленным к данному моменту капиталом («запас»). Пока эта пропорция не нарушена, циклических колебаний не должно быть. Но фактическая пропорция поток/запас отклоняется от «нормальной» величины. При этом происходят колебания как выпуска, так и капитала. Маневрирование капиталом как бы преследует постоянно ускользающую цель – достичь «нормальной» величины по сравнению с размерами ежегодного воспроизводства.

Основная «демаркационная» линия, разделяющая два основных направления в теории цикла, связана с ответом на вопрос о характере и причинах движения пропорции запас/поток: 1) в изменении указанной пропорции активная роль принадлежит изменению запаса; 2) первичным признается движение потока.

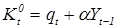

Неокейнсианская концепция цикла. Стремление предпринимателей сравнять фактический капитал К с его равновесным уровнем К  - главная причина запуска механизма цикла. Сам равновесный уровень К

- главная причина запуска механизма цикла. Сам равновесный уровень К  является оптимальной на данный момент величиной запаса, величиной «желаемой» для капиталистов.

является оптимальной на данный момент величиной запаса, величиной «желаемой» для капиталистов.

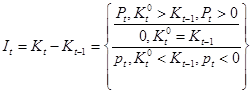

Если обозначить через Yразмеры потока ежегодного воспроизводства (доход, объем производства и пр.), а через I -инвестиции в капитал К, то механизм цикла можно представить следующим образом. Разрыв между оптимальным и фактическим уровнем капитала (К  - К) вызывает прирост капитала

- К) вызывает прирост капитала  К, что, в свою очередь изменяет инвестиции I.Инвестиции являются частью потока Y и изменяют его, что вызывает изменениеК

К, что, в свою очередь изменяет инвестиции I.Инвестиции являются частью потока Y и изменяют его, что вызывает изменениеК  , формируется новое отклонение(К-К

, формируется новое отклонение(К-К  ) и цикл повторяется.

) и цикл повторяется.

При разработке моделей цикла необходимо определить зависимость, как размер инвестиций влияет на изменения потока, и как изменения потока влияют на инвестиции. С этой целью в кейнсианских моделях вводится понятия мультипликатора для определения связи I  Y (см. гл.3) и акселератора – для связи Y

Y (см. гл.3) и акселератора – для связи Y  I.

I.

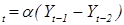

Рассмотрим принцип акселератора. Теорию акселератора развивали в начале XXв. французский экономист А.Афтальен и американский экономист Дж.Кларк. Согласно этой теории рост потока (доходов, спроса) действует как ускоритель (акселератор) на темпы роста инвестиций. Предполагается, что темпы роста инвестиций превышают темпы роста потока, поскольку капиталовложения должны обеспечить не только износ существующих основных фондов, но и обеспечить их прирост.

Пример акселератора. Предположим, что некоторое предприятие удовлетворяет спрос на свою продукцию, используя 100 единиц оборудования, 10 из которых ежегодно заменяются на новые. Если спрос увеличиться на 20%, предприятие должно будет закупить 20 новых единиц оборудования, в дополнение к тем 10 единицам, которые закупаются для возмещения износа фондов. Таким образом, в данном примере рост спроса (дохода) на 20% вызывает рост инвестиций в три раза. Многократное увеличение спроса на машины и оборудование, вызванное увеличением спроса на предметы потребления, является, по мнению Дж.Кларка, ключевым моментом циклического развития.

Таким образом, новые капиталовложения есть функция прироста дохода, умноженного на коэффициент акселерации  :

:

.

.

Величина коэффициента акселерации зависит от типа технического прогресса. При капиталоемком техническом прогрессе величина  растет, при капиталосберегающем типе развития

растет, при капиталосберегающем типе развития  снижается.

снижается.

С другой стороны, рост инвестиций вызывает (в соответствии с эффектом мультипликатора) рост доходов. Самоускоряющийся экономический рост приводит к накоплению фактического капитала сверх оптимального уровня, и тогда, в верхней точке подъема выпуска инвестиции становятся отрицательными. Это означает, что капитал потребляется без пополнения. Начинается фаза спада. Так механизм мультипликатора – акселератора вызывает самоподдерживающийся процесс циклических колебаний экономической системы.

Неоклассическая концепция цикла. Причиной цикла также является нарушение «нормальной» или «равновесной» пропорции запас/поток, т.е. накопленного капитала и объема ежегодного производства. Однако предприниматели стремятся не к какому-то оптимальному уровню накопленного капитала, а к прибыли. Прибыль тем больше, чем больше объем применяемого капитала. Чем больше объем капитала, тем больше он требует рабочей силы, и, следовательно, тем меньше уровень безработицы. Чем меньше безработица, тем сильнее позиции рабочего класса и выше заработная плата, что неблагоприятно сказывается на прибыли. Инвестирование замедляется, уменьшаются объем применяемого капитала и занятости. Снижается уровень зарплаты, после чего опять следует подъем.

Таким образом, различие между двумя концепциями состоит в толковании тех сил, которые возникают и поддерживают циклический процесс. Для кейнсианцев – это несоответствие между фактическим и оптимальным уровнем накопленного капитала (К

К), для неоклассиков – различие между равновесным и неравновесным значениями занятости (L

К), для неоклассиков – различие между равновесным и неравновесным значениями занятости (L

L).

L).

Простейшие модели цикла. Простейшей моделью цикла является модель Р. Гудвина

Y

C

где Y – конечный доход;

С – потребительские расходы;

I – чистые инвестиции;

А – автономные расходы;

К и К  - фактический и оптимальный основной капиталы;

- фактический и оптимальный основной капиталы;

Р и р верхний и нижний пределы для инвестиций;

b и  - постоянные коэффициенты;

- постоянные коэффициенты;

отражает оптимальный уровень капиталоемкости;

отражает оптимальный уровень капиталоемкости;

q задается экзогенно.

Если в модели Р.Гудвина принять К  , а I

, а I  ,то она превращается в модель взаимодействия мультипликатора и акселератора (МА-модель), которая впервые была сформулирована в 1939г. П.Самуэльсоном и развита в работах других экономистов, прежде всего Дж.Хикса и Дж.Дьюзнберри:

,то она превращается в модель взаимодействия мультипликатора и акселератора (МА-модель), которая впервые была сформулирована в 1939г. П.Самуэльсоном и развита в работах других экономистов, прежде всего Дж.Хикса и Дж.Дьюзнберри:

Y

C

I

где  - акселератор.

- акселератор.

Если экономика сошла с равновесной траектории, то дальнейшее ее развитие будет определяться коэффициентами b и  МА-модели. Когда

МА-модели. Когда  <1, происходит постепенное приближение к траектории равномерного роста, при

<1, происходит постепенное приближение к траектории равномерного роста, при  =1 амплитуда колебаний вокруг равновесной траектории будет оставаться постоянной. Если

=1 амплитуда колебаний вокруг равновесной траектории будет оставаться постоянной. Если  > 1, то будет происходить удаление от равновесной траектории.

> 1, то будет происходить удаление от равновесной траектории.

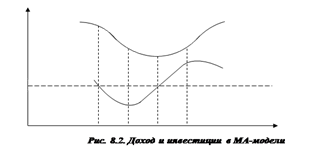

На рис.8.2. представлен график значений дохода и инвестиций в МА – модели.

Инвестиции равны нулю приблизительно в те моменты, когда доход не меняется, и достигают максимальной или минимальной величины, когда скорость изменения дохода максимальна.

Инвестиции равны нулю приблизительно в те моменты, когда доход не меняется, и достигают максимальной или минимальной величины, когда скорость изменения дохода максимальна.

Дата: 2019-03-05, просмотров: 351.