Международные валютные отношения – это совокупность общественных отношений, складывающихся при функционировании валют в мировом хозяйстве и обслуживающих взаимный экономических обмен. Международные валютно-финансовые и кредитные отношения опосредуют всю совокупность международных экономических отношений. Особенно интенсивно международные валютно-финансовые и кредитные отношения развиваются в условиях глобализации. Под глобализацией понимают современный этап интернационализации хозяйственной жизни, для которой характерны растущая экономическая взаимозависимость стран всего мира в результате возрастающего объема международных операций с товарами, услугами, мировых потоков капитала, на основе все более быстрой и широкой диффузии технологий (прежде всего телекоммуникационных). Если страна участвует в международном разделении труда и международной торговле, ее экономику будет открытой.

Взаимодействие открытой экономики с экономиками других стран осуществляется следующими способами:

· путем купли – продажи товаров, работ, услуг на мировых товарных рынках;

· путем купли – продажи основных факторов производства – труда и капитала – на соответствующих рынках. Купля-продажа капитала и финансовых ресурсов осуществляется на мировых финансовых рынках.

Одним из финансовых рынков является валютный рынок, кроме него различают также фондовый и кредитный рынки. Валютный рынок представляет собой канал, обеспечивающий и опосредующий взаимодействие национальной экономики и мирового хозяйства. Ведь для того, чтобы купить импортные товары, необходима иностранная валюта, используемая в качестве международного платежного средства. Получить такую валюту можно на валютном рынке путем ее обмена на национальную. Аналогично, для осуществления инвестиций в той или иной стране нерезиденты должны приобрести на валютном рынке национальную валюту. Другие международные экономические (и спекулятивные) операции также связаны с необходимостью купли-продажи той или иной валюты.

Таким образом, валютный рынок – это совокупность экономических отношений, складывающихся по поводу купли-продажи иностранных валют в целях оплаты международных обязательств, зарубежного инвестирования и в других (например, спекулятивных) целях. При этом следует различать операции валютного, фондового и кредитного рынков. На валютном рынке происходит купля-продажа валют, осуществляются валютообменные операции. На кредитном рынке можно получить или предоставить кредит в национальной или иностранной валюте. На фондовом рынке обращаются, покупаются и продаются ценные бумаги, имеющие номинал, как в национальной, так и в иностранной валюте.

Как соотносятся понятия «деньги» и «валюта»? Деньги – абстрактная экономическая категория, с набором специфических функций. Валюта – конкретно-историческая и национально-определенная разновидность денег, специфика которой проявляется в процессе ее взаимодействия с другими валютами.

Основные участники валютного рынка – это коммерческие и центральные банки, экспортёры, импортёры, международные финансовые организации. Все они имеют разнообразные потребности, включая необходимость хеджирования валютных рисков, потребность инвестировать средства в различные районы мира и оплаты международных обязательств. Поэтому с институциональной точки зрения валютный рынок − это совокупность различных экономических агентов (субъектов): компаний, банков и бирж, осуществляющих валютные операции.

С организационно-технической точки зрения валютный рынок − это определенная совокупность современных средств телекоммуникации, операционно-информационных систем, связывающих между собой банки и биржи разных стран, осуществляющие валютные операции и обслуживающие международные расчеты.

Различают национальные, региональные и мировой валютный рынок. Национальный валютный рынок формируется в рамках национальной экономической системы под влиянием национальных денежных властей и национального валютного законодательства, определяющих правила проведения операций с иностранной валютой в данной стране. Региональные валютные системы складываются на основе нескольких национальных в результате интеграционных процессов. Примером может служить валютный рынок ЕС.

Мировой валютный рынок не имеет географических границ, функционирует круглосуточно, при этом деловая активность перемещается по часовым поясам из одного мирового финансового центра в другой: из Токио через Сингапур, в Лондон, Франкфурт-на-Майне, Цюрих и далее – в Чикаго и Нью-Йорк. Таким образом, можно констатировать, что мировой валютный рынок представляет собой совокупность мировых финансовых центров, (то есть мест сосредоточения крупнейших банков и бирж, специализированных кредитно-финансовых институтов), связанных между собой современными средствами телекоммуникаций. Мировой валютный рынок обслуживает движение денежных потоков, опосредуя межстрановое движение товаров, услуг, перераспределение капиталов.

Валютный рынок – это самый большой финансовый рынок мира. Он играет значительную роль в обеспечении взаимодействия финансовых систем. Суточный оборот мирового финансового рынка приближается к 2 трлн. долл. США.

При обмене одной валюты на другую под влиянием спроса и предложения на рынке формируются определенные пропорции обмена – валютный курс. Валютный курс – это цена единицы одной валюты, выраженная в определенном количестве другой валюты. На практике валютный курс играет важную роль, как в национальной, так и в мировой экономике. Он оказывает решающее влияние на соотношение динамики экспортных и импортных цен, конкурентоспособность производителей и многие макроэкономические показатели, такие как темпы роста ВВП, состояние платежного баланса, государственный бюджет и др.

От чего зависит соотношение двух национальных валют? Прежде всего, имеет значение производительность труда: чем выше в стране производительность труда, тем выше курс ее национальной валюты. Курсовые соотношения определяются также покупательной способностью той или иной валюты, а курс, определяемый на основе паритета[9] покупательной способности двух валют, называю реальным валютным курсом. Однако, на рынке, под влиянием разнообразных факторов, определяющих спрос и предложение на валютном рынке той или иной валюты, возможно отклонение рыночного курса от реального. Курс, складывающийся на рынке под влиянием спроса и предложения, называется номинальным валютным курсом.

Паритеты покупательной способности (ППС) − представляют собой количество единиц валюты, необходимое для покупки стандартного набора товаров и услуг, который можно купить за одну денежную единицу базовой страны. Например, для покупки в США в 2002 г. условной корзины товаров необходимо иметь 100 долларов США. Для покупки той же корзины товаров в России необходимо иметь 927 рублей. В сопоставлениях ОЭСР-Евростата ППС традиционно выражаются в долларах.

Факторы формирования валютного курса:

Первый уровень – фундаментальные макроэкономические факторы, определяющие соотношение уровней цен и курсов валют двух стран:

· производительность труда;

· темпы роста ВВП;

· темпы инфляции;

· сальдо платежного баланса;

· размер внешнего долга;

· уровень рыночных процентных ставок.

Производительность труда, темпы роста ВВП, уровень рыночных процентных ставок имеют прямую зависимость с курсом национальной валюты (чем выше производительность труда, тем выше валютный курс и т.п.). Темпы инфляции и размер внешнего долга – обратную. Активное сальдо платежного баланса ведет к удорожанию национальной валюты, а пассивное – к ее удешевлению.

Второй уровень – конъюнктурные факторы, носящие краткосрочный характер:

· спекулятивные операции;

· доверие к стране − эмитенту валюты;

· степень вовлеченности валюты в международные расчеты;

· политика государственного регулирования

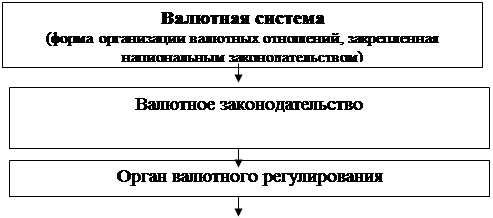

Валютная система – форма организации валютных отношений, закрепленная международными соглашениями или национальным законодательством. Валютная система складывается на основе валютного рынка. Соответственно различают национальную, региональную и мировую валютную систему. В рамках валютной системы валютный рынок является объектом сознательного воздействия со стороны уполномоченных государственных органов в целях корректировки негативного влияния рыночной стихии.

В рамках мировой валютной системы определяются принципы взаимодействия валют в рамках международных экономических отношений, эти принципы согласовываются и закрепляются в форме соглашений на международных конференциях. В рамках национальной валютной системы определяются порядок совершения операций с иностранной валютой, принципы взаимодействия национальных денег с деньгами других государств на внутреннем рынке, эти принципы закрепляются в рамках национального валютного законодательства.

Основными элементами валютной системы являются валюты как объекты валютных отношений и валютных операций, связь валют и валютных систем с золотом (золотой паритет или его отсутствие), валютное законодательство стран, органы валютного регулирования и проводимая ими валютная политика (рис 4.).

|

|  | ||

|

|

Рис. 4. Элементы национальной валютной системы

Валютное законодательство может содержать те или иные валютные ограничения. Наличие или отсутствие валютных ограничений будет определять формальную степень конвертируемости национальной валюты: при отсутствии ограничений валюта считается свободно конвертируемой, наличие и характер валютных ограничений делают валюту частично конвертируемой (рис. 5). Запрет на операции с иностранной валютой подразумевает ее неконвертируемость.

Рис. 5. Виды обратимости (конвертируемости) национальной валюты.

Наличие валютных ограничений определяет также степень развития валютного контроля: при наличии большого числа ограничений необходима жесткая и эффективная система контроля за их выполнением. В настоящее время общемировой тенденцией является либерализация (отмена или ослабление ограничений) валютного законодательства и валютного контроля в валютных системах разного уровня: от национальных до мировой. В этом находит свое проявление развитие процессов глобализации.

В рамках валютной политики национальные органы валютного регулирования определяют политику валютного курса (режим валютного курса), цели и инструменты валютного регулирования. В России органом валютного регулирования и валютного контроля является Центральный банк (Банк России). Он разрабатывает и реализует валютную политику в рамках единой государственной денежно-кредитной политики. Валютная политика является неотъемлемой составной частью денежно-кредитной политики страны.

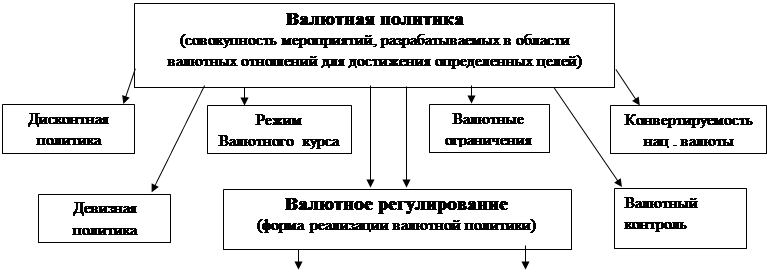

Валютная политика представляет собой комплекс мероприятий, разрабатываемых в сфере валютно-финансовых отношений, направленных на достижение целей валютной политики. Например, валютная политика может проводиться в целях обеспечения устойчивости курса национальной валюты и устойчивого роста экономики.

На рис. 4 представлены различные виды валютной политики. Девизная политика реализуется сегодня в виде валютных интервенций, под которыми понимают куплю-продажу Центральным банком иностранной валюты на внутреннем валютном рынке в целях регулирования курса национальной валюты и совокупного предложения денег в экономике.

Режим валютного курса, устанавливаемый Центральным банком в рамках валютной политики, определяет механизм курсообразования национальной валюты. Так, курс доллара США формируется в результате соотношения спроса и предложения на валютном рынке. Такой режим валютного курса называется «свободное плавание». В России курс рубля формируется на рынке, но Банк России оставляет за собой право вмешиваться в процесс курсообразования с помощью валютных интервенций в целях сглаживания резких курсовых колебаний. Такой режим валютного курса называется «регулируемое плавание».

Дисконтная политика направлена на регулирование рыночных процентных ставок в целях воздействия на курс национальной валюты и сальдо платежного баланса страны.

Валютное регулирование – это форма реализации валютной политики. В зависимости от текущей конъюнктуры, изменения экономической и политической ситуации может потребоваться корректировка валютной политики с учетом вновь возникших факторов, такая корректировка может осуществляться в процессе реализации валютной политики в рамках валютного регулирования.

Валютное регулирование может осуществляться за счет применения совокупности прямых и косвенных методов и инструментов регулирования.

Прямые методы регулирования основаны на применении властных полномочий и административного принуждения. К ним относятся: лицензирование валютных операций, установление прямых количественных ограничений, нормативов и лимитов, требование обязательной продажи части валютной выручки, запрет на вывоз иностранной валюты, на открытие валютных счетов в иностранных банках и т.п.

Косвенные методы регулирования основаны на применении экономических стимулов и механизмов, отсутствии принуждения. Косвенными методами и инструментами валютного регулирования являются валютные интервенции, процентная политика денежных властей и аналогичные меры. В настоящее время валютное регулирование осуществляется преимущественно за счет косвенных методов, однако, при ухудшении экономической конъюнктуры, в условиях кризиса, часто наблюдается возврат к прямым административным методам и ограничениям.

Важным элементом валютной системы является международная валютная ликвидность, под которой понимают способность страны и мирового сообщества в целом оплачивать свои международные обязательства приемлемыми платежными средствами. Время от времени в мире возникает дефицит международной ликвидности вследствие опережающего роста международной торговли и международных экономических операций. В качестве приемлемых платежных средств мировое сообщество рассматривает следующие компоненты международной валютной ликвидности:

· свободно конвертируемая валюта ведущих мировых держав (Доллар США, евро, фунт стерлингов, йена, швейцарский франк);

· СДР;

· Резервная позиция в МВФ;

· Золото.

Структура международной валютной ликвидности определяет и структуру официальных золотовалютных резервов различных стран.

Основная их часть приходится на СКВ, доля СДР составляет 2--3%. Резервная позиция в МВФ – это 25% взноса страны в капитал Международного валютного Фонда, осуществляемого в свободно конвертируемой валюте. По Уставу МВФ любая страна может получить кредит в размере своей резервной доли в любой момент без условий и без процентов, поэтому внешняя платежеспособность страны может быть в случае необходимости увеличена на данную сумму.

Золото в настоящее время не является ликвидным компонентом и не выполняет функций средства платежа, оно служит чрезвычайным резервным активом на случай глобальных политических и природных катастроф, разрушения мировой валютной системы. Золото обеспечивает экономическую безопасность, так как не является, в отличие от национальных валют, ничьим долговым обязательством, а имеет внутреннюю стоимость. Золото обеспечивает политическую безопасность, поскольку не подпадает под действие ограничительных или запретительных мер государственных органов валютного контроля зарубежных стран. В случае нехватки международных платежных средств золото можно обменять на рынке на нужную свободно конвертируемую валюту.

Дата: 2018-12-28, просмотров: 421.