(статья 346.17 НК РФ)

Датой получения доходов признаётся:

- день поступления денежных средств на счета в банках и (или) в кассу;

- день получения иного имущества (работ, услуг) и (или) имущественных прав;

- день погашения задолженности (оплаты) налогоплательщику иным способом

(кассовый метод).

Расходами налогоплательщика признаются затраты после их фактической оплаты. В целях исчисления УСН оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика - приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Налоговая база

(статья 346.18 НК РФ)

В случае, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя.

В случае, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов.

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог.

Сумма минимального налога исчисляется за налоговый период в размере 1 процента налоговой базы, которой являются доходы.

Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов (Д-Р), вправе уменьшить налоговую базу по итогам налогового периода на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял УСН и использовал такой же объект налогообложения (Д-Р).

Налогоплательщик вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Налоговый период. Отчётный период.

(статья 346.19 НК РФ)

Налоговым периодом признается календарный год.

Отчётными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки

(статья 346.20 НК РФ)

В случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%.

Законами субъектов Российской Федерации могут быть установлены налоговые ставки в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков. Законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов для налогоплательщиков - индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению.

В случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Порядок исчисления и уплаты налога

(статья 346.21 НК РФ)

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

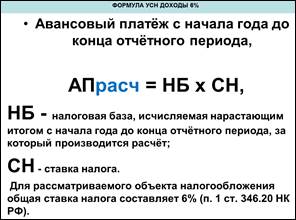

Объект «доходы»

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчётного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Например (рис. 4):

Рис. 4

Расчёт сумм авансовых платежей по УСН (рис.5)

Рис. 5

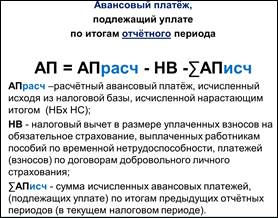

Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», уменьшают налог (авансовые платежи по налогу), исчисленную за налоговый (отчетный) период, на сумму:

1) страховых взносов на обязательное страхование:

- обязательное пенсионное страхование,

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством,

- обязательное медицинское страхование,

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний),

уплаченных (в пределах исчисленных сумм) в данном налоговом (отчётном) периоде в соответствии с законодательством РФ.

2) расходов по выплате в соответствии с законодательством РФ пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счёт средств работодателя в части, не покрытой страховыми выплатами, произведёнными работникам страховыми организациями, по договорам с работодателями в пользу работников.

3) платежей (взносов) по договорам добровольного личного страхования, заключённым со страховыми организациями, в пользу работников за дни временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний), которые оплачиваются за счёт средств работодателя.

При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму указанных расходов более чем на 50 процентов.

Т.е. максимальная сумма налогового вычета при объекте «Доходы» 50% от суммы рассчитанного налога без учёта налогового вычета.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере.

Таким образом, плательщики налога УСН по «доходам» смогут уменьшить его сумму на уплаченные в отчетном периоде страховые взносы в следующем порядке: компании и ИП-работодатели не более чем наполовину, а ИП без работников – в полном размере за счет уплаченных взносов «за себя».

Формулы расчёта авансовых платежей по УСН при объекте налогообложения «доходы» представлена на рис. 6 и рис 7:

Рис. 6 Рис.7

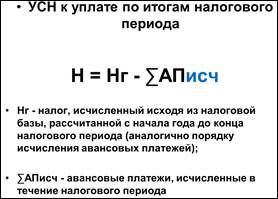

Расчёт УСН к уплате по итогам налогового периода производится по следующей формуле (рис.8):

Рис.8

Дата: 2018-12-28, просмотров: 482.